شاخص DXY معیاری است که ارزش دلار آمریکا را در برابر سبدی از ارزهای عمده جهانی، مانند یورو، ین ژاپن، پوند انگلیس، دلار کانادا، کرون سوئد و فرانک سوئیس میسنجد. تغییرات در ارزش شاخص دلار میتواند تأثیر قابل توجهی بر بازارهای مختلف مالی و بهویژه بر بازار کامودیتیها یا همان کالاهای اولیه بگذارد. کامودیتیها شامل محصولات مختلفی، مانند نفت، طلا، نقره، مس، محصولات کشاورزی و سایر مواد اولیه هستند. این کالاها اغلب به دلار آمریکا قیمتگذاری میشوند. بنابراین، تغییرات در ارزش دلار میتواند مستقیماً بر قیمت این کالاها تأثیر بگذارد. بهطور کلی، یک رابطه معکوس بین شاخص دلار و قیمت کامودیتیها وجود دارد. زمانی که ارزش دلار افزایش مییابد، قیمت کامودیتیها تمایل به کاهش دارند و برعکس، زمانی که دلار دچار کاهش ارزش میشود، قیمت کامودیتیها تمایل به افزایش پیدا میکنند. در این مقاله قصد داریم تا رابطه شاخص دلار با کامودیتی ها را بهصورت دقیق بررسی کنیم.

آیا بهدنبال بهترین بروکر فارکس هستید؟ اپوفایننس انتخابی مطمئن برای شما محسوب میشود. این کارگزاری با ارائه خدمات بینظیر در دنیای فارکس و بازارهای مالی، توانسته است جایگاه ویژهای را بین تریدرهای حرفهای کسب کند. این بروکر با داشتن رگوله ASIC استرالیا، امنیت و شفافیت بالایی را برای کاربران خود فراهم میکند. اگر میخواهید از رابطه شاخص دلار با کامودیتی ها در معاملات خود استفاده کنید، این کارگزاری تمام امکانات لازم را در اختیارتان قرار میدهد. با اپوفایننس میتوانید با خیالی آسوده در بازارهای جهانی معامله کنید و از پشتیبانی حرفهای و امکانات مدرن آن بهرهمند شوید. همین حالا به وبسایت اپوفایننس مراجعه کرده و دنیای جدیدی از فرصتهای مالی را تجربه کنید. مطمئن باشید که اپوفایننس، همراه مطمئن شما در دنیای فارکس است.

اهمیت شاخص دلار در اقتصاد جهانی چیست؟

این شاخص معیاری است که ارزش دلار آمریکا را در مقابل سبدی از شش ارز اصلی جهان اندازهگیری میکند. این شاخص بهعنوان یک معیار مهم در بازارهای مالی جهانی مورد استفاده قرار میگیرد و نوسانات آن میتواند تأثیرات گستردهای بر بازارهای مالی و اقتصادی داشتهباشد. اهمیت شاخص دلار در اقتصاد جهانی، بهدلیل نقش کلیدی دلار بهعنوان ارز ذخیره جهانی و واحد اصلی معاملات بینالمللی است. در بسیاری معاملات بینالمللی، از جمله معاملات نفت و سایر کامودیتیها از دلار آمریکا استفاده میشود.

همچنین، بسیاری از بانکهای مرکزی و مؤسسات مالی بزرگ ذخایر خود را به دلار نگهمیدارند. بههمین دلیل، رابطه شاخص دلار با کامودیتی ها را میتوان اینطور بیان کرد که تغییرات در شاخص دلار میتواند تأثیرات گستردهای بر قیمت کالاها، ارزش ارزهای دیگر و حتی سیاستهای پولی و مالی کشورها داشتهباشد. مثلاً تقویت دلار میتواند واردات کالاها را برای آمریکا ارزانتر و صادرات را گرانتر کند، در حالی که تضعیف دلار عکس این اثر را نشان میدهد.

کامودیتیها چیست و انواع آن کدام است؟

کامودیتیها یا کالاهای اولیه، موادی هستند که در تجارت جهانی بهعنوان مواد اولیه برای تولید کالاهای دیگر استفاده میشوند. بازار کامودیتیها بهدلیل تأثیر عوامل مختلف اقتصادی، سیاسی و زیستمحیطی، بسیار پویا و متغیر است. این کالاها به دو دسته کلی تقسیم میشوند؛ کامودیتیهای سخت و کامودیتیهای نرم که در ادامه با هریک از آنها آشنا میشوید.

کامودیتیهای سخت

کامودیتیهای سخت، شامل منابع طبیعی استخراجشده مانند نفت، گاز طبیعی، فلزات مانند طلا، نقره، مس و محصولات معدنی هستند. این نوع از کامودیتیها بهدلیل محدودیتهای طبیعی و هزینههای استخراج، معمولاً ارزش بالاتری دارند و در بازارهای جهانی بهعنوان پایههای اصلی صنعت و تولید مورد استفاده قرار میگیرند؛ مثلاً نفت خام بهعنوان یک سوخت فسیلی، یکی از مهمترین کامودیتیهای سخت شناخته میشود که در تولید انرژی نقش حیاتی دارد.

کامودیتیهای نرم

کامودیتیهای نرم شامل محصولات کشاورزی مانند گندم، ذرت، سویا، قهوه، شکر و پنبه هستند. این نوع از کامودیتیها بهدلیل تولید سالانه و تأثیرپذیری از شرایط جوی و آب و هوایی، دارای نوسانات قیمت بیشتری هستند. محصولات کشاورزی در جایگاه مواد اولیه در صنایع غذایی و نساجی استفاده میشوند و تغییرات قیمت آنها میتواند تأثیرات قابلتوجهی بر هزینههای تولید و قیمت نهایی محصولات مصرفی داشتهباشد.

بیشتر بخوانید: شاخص فروش محصولات کارخانجات

تاثیر تغییرات شاخص دلار بر کامودیتیها چیست؟

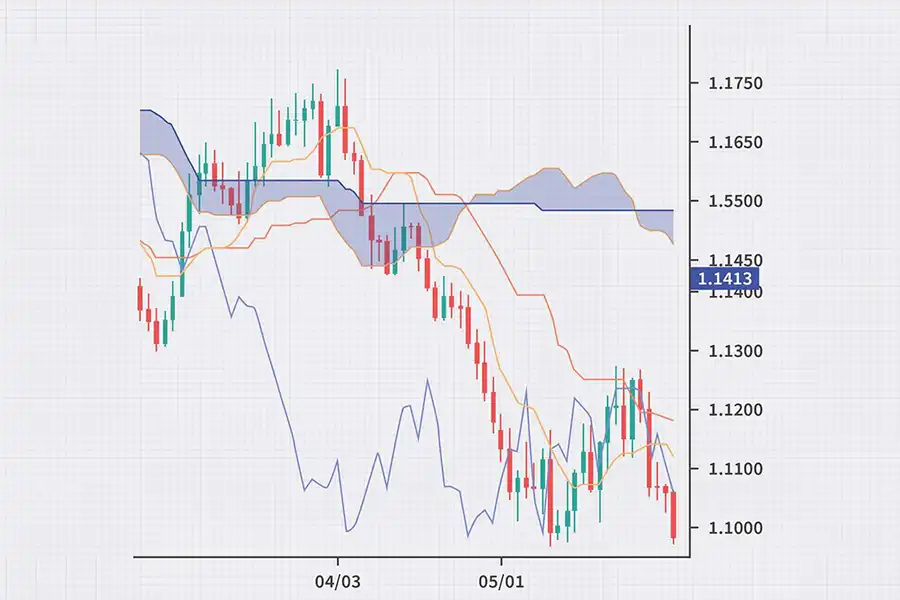

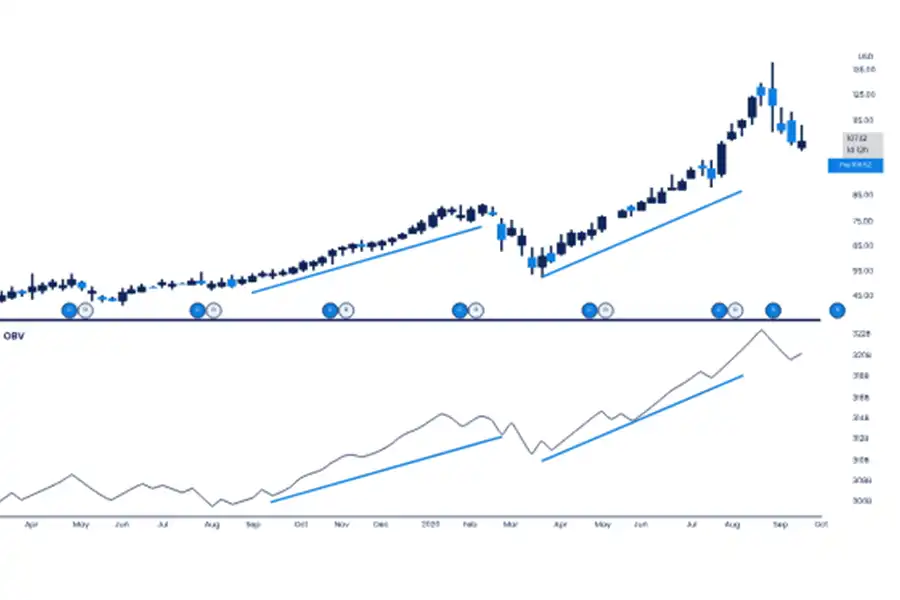

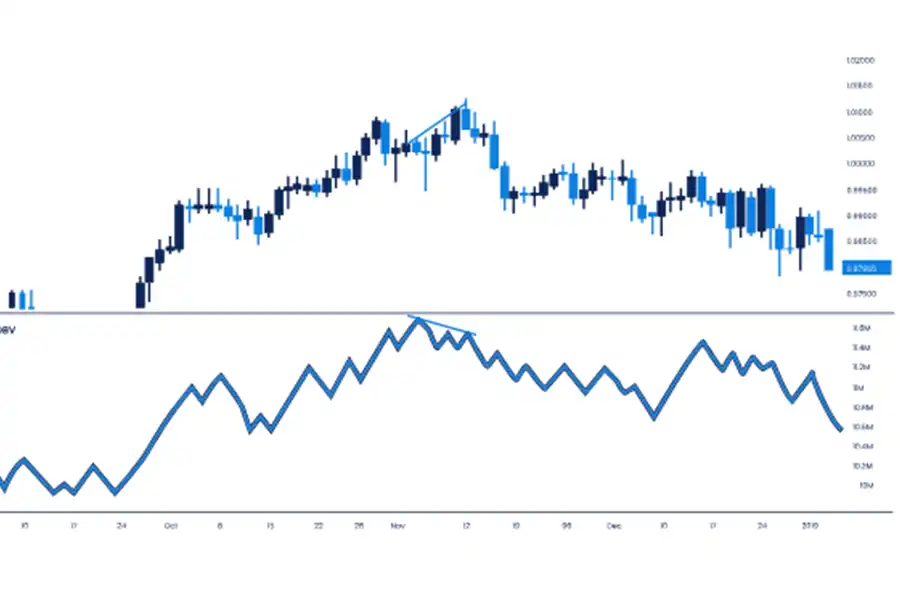

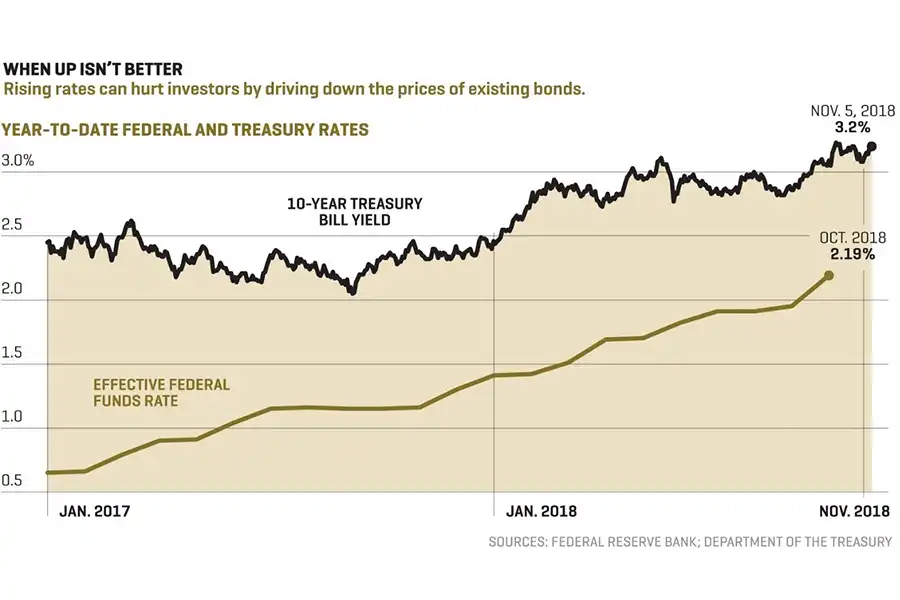

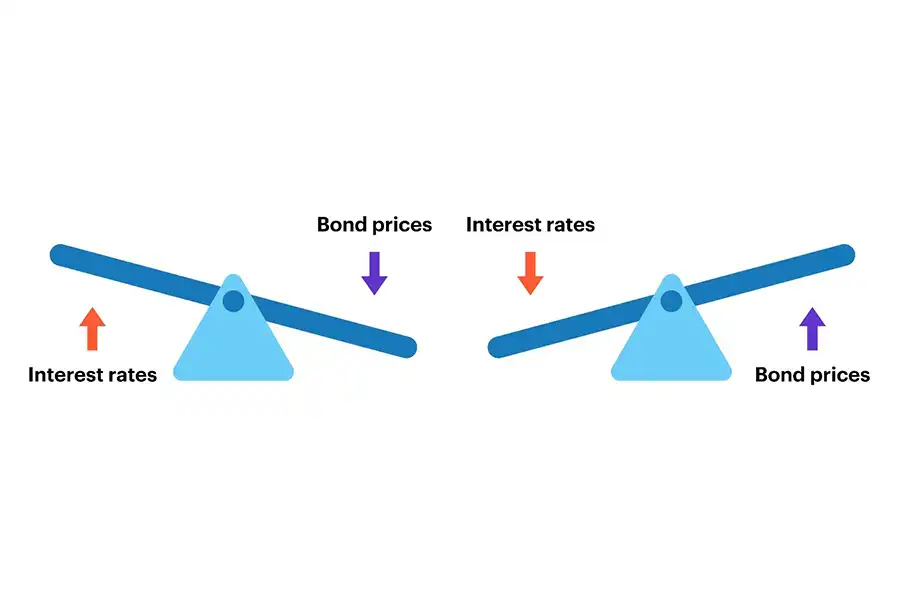

تغییرات در شاخص دلار، تاثیر مستقیمی بر قیمت کامودیتیها دارد، زیرا بسیاری از این کالاها در بازارهای جهانی با دلار معامله میشوند. زمانی که ارزش دلار افزایش پیدا میکند، قیمت کامودیتیها معمولاً کاهش مییابد و بالعکس. اگر میخواهید رابطه شاخص دلار با کامودیتی ها را درک کنید، باید به این موضوع توجه کنید که دلار قویتر خرید این کالاها را برای خریداران غیرآمریکایی گرانتر میکند و تقاضا را کاهش میدهد. در مقابل، دلار ضعیفتر میتواند قیمت کامودیتیها را افزایش دهد.

بهعنوان مثال وقتی شاخص دلار افزایش مییابد، خرید نفت برای کشورهایی که از دلار استفاده نمیکنند گرانتر میشود و این ممکن است تقاضای جهانی برای نفت را کاهش دهد، که بهنوبه خود باعث کاهش قیمت نفت میشود. بههمین ترتیب، تغییرات در شاخص دلار میتواند تأثیرات مشابهی بر سایر کامودیتیها مانند فلزات و محصولات کشاورزی داشتهباشد.

همچنین، تغییرات در شاخص دلار میتواند بر جریانهای سرمایهگذاری در بازارهای کامودیتی تأثیر بگذارد. سرمایهگذاران معمولاً در زمانهایی که ارزش دلار پایین است، بهدلیل ارزانتر بودن نسبی کالاها، سرمایهگذاری در کامودیتیها را افزایش میدهند. این امر میتواند منجر به افزایش تقاضا و در نتیجه افزایش قیمتها شود. از سوی دیگر، در زمانهایی که شاخص دلار بالا است، سرمایهگذاران ممکن است تمایل کمتری به سرمایهگذاری در کامودیتیها داشتهباشند که این امر میتواند فشار نزولی بر قیمتها وارد کند. این توضیحات به نوعی میتواند رابطه شاخص دلار با کامودیتی ها را بیان کند.

عوامل موثر بر شاخص دلار چیست؟

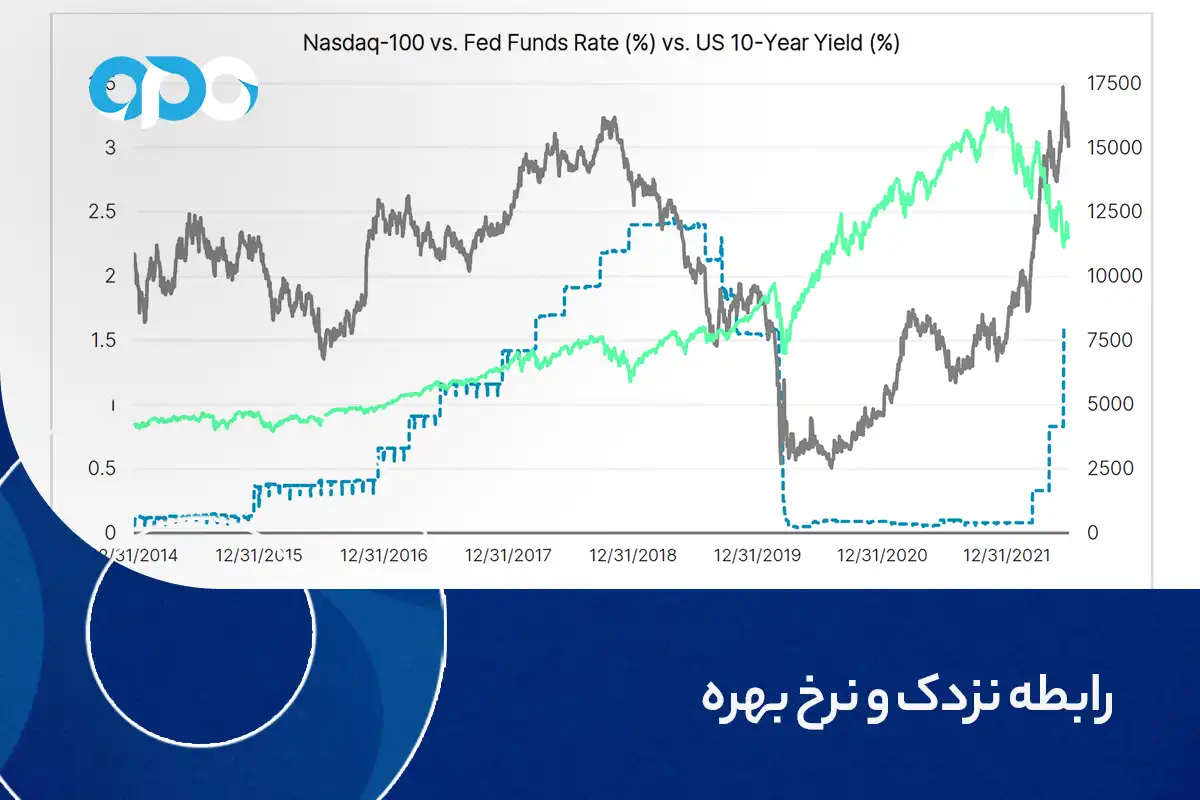

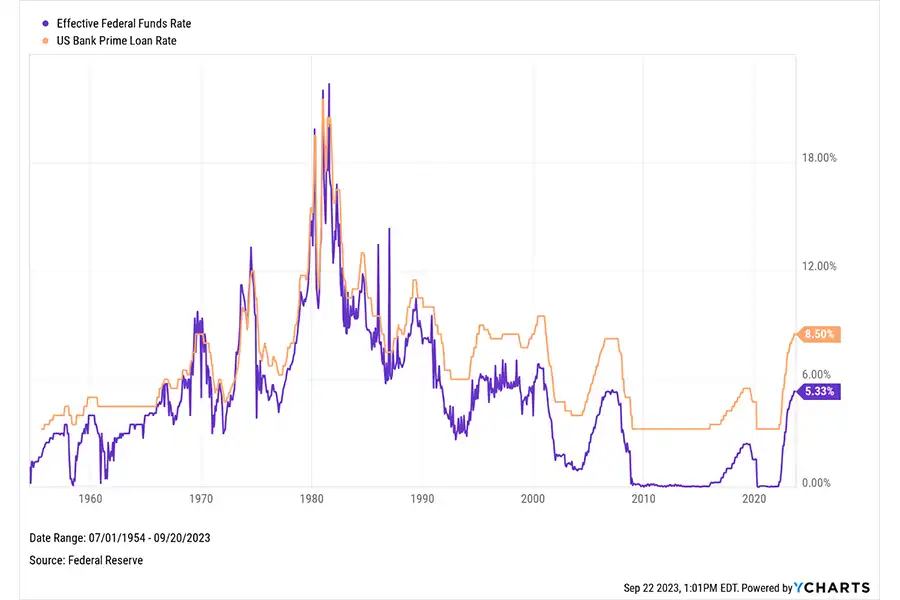

عوامل متعددی میتوانند بر شاخص دلار تأثیر بگذارند، از جمله نرخ بهره بانکی، وضعیت اقتصادی، سیاستهای پولی و عوامل ژئوپلیتیکی که در ادامه به هریک از آنها میپردازیم.

- افزایش نرخ بهره: افزایش نرخ بهره توسط فدرال رزرو، معمولاً باعث تقویت دلار میشود. این امر به این دلیل است که نرخ بهره بالاتر سرمایهگذاری در داراییهای دلاری را جذابتر میکند و تقاضا برای دلار افزایش مییابد.

- وضعیت اقتصادی آمریکا: وضعیت اقتصادی این کشور نقش مهمی در تعیین ارزش دلار دارد. شاخصهای اقتصادی قوی مانند رشد تولید ناخالص داخلی GDP و کاهش نرخ بیکاری، میتوانند به تقویت دلار کمک کنند، زیرا سلامت اقتصادی و توانایی جذب سرمایههای خارجی را نشان میدهند.

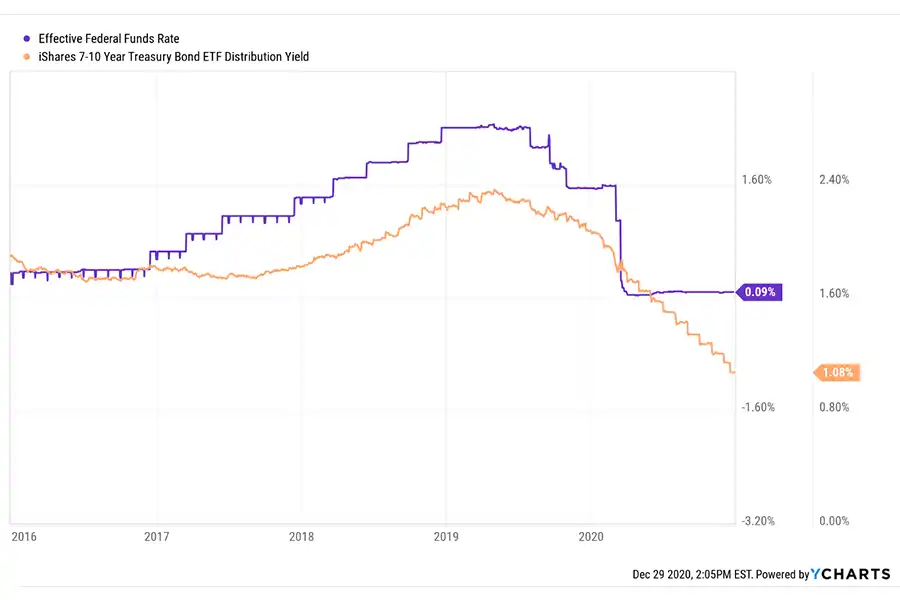

- سیاستهای پولی: سیاستهای پولی نیز تأثیر قابلتوجهی بر شاخص دلار دارند. مثلاً اقدامات سیاسی مانند تسهیل کمی یا کاهش نرخ بهره، میتوانند ارزش دلار را تحتتأثیر خود قرار دهند. تسهیل کمی به معنای چاپ پول بیشتر و افزایش عرضه پول است که معمولاً منجر به کاهش ارزش دلار میشود.

- تنشهای ژئوپلیتیکی: تنشهای ژئوپلیتیکی و جنگهای تجاری میتوانند باعث نوسانات شاخص دلار شوند و رابطه شاخص دلار با کامودیتی ها را پیچیده کنند. در مواقعی که تنشهای بینالمللی افزایش مییابد، سرمایهگذاران ممکن است به دلار پناه ببرند که این امر میتواند ارزش دلار را بالا ببرد.

بیشتر بخوانید: رابطه شاخص دلار و نرخ بهره

پیشبینی تغییرات شاخص دلار

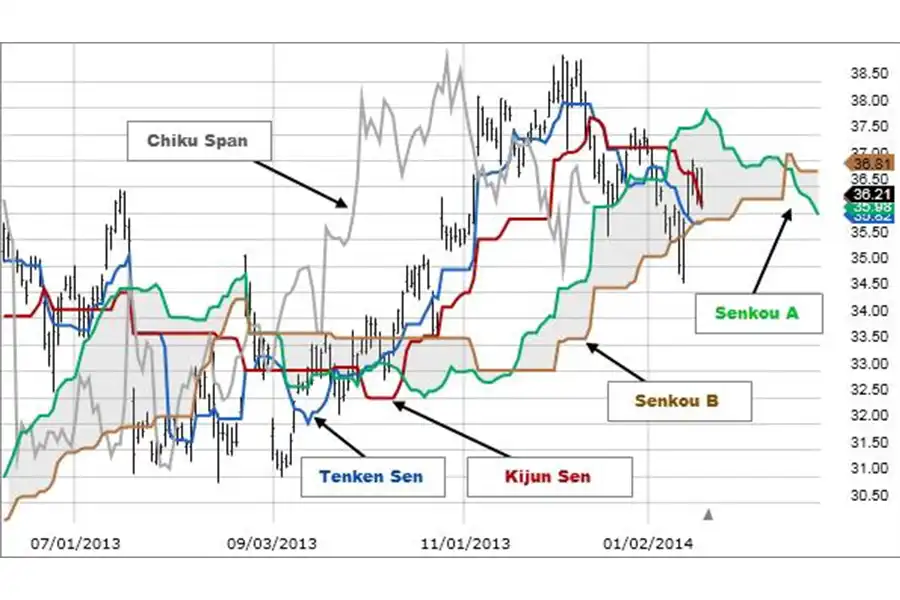

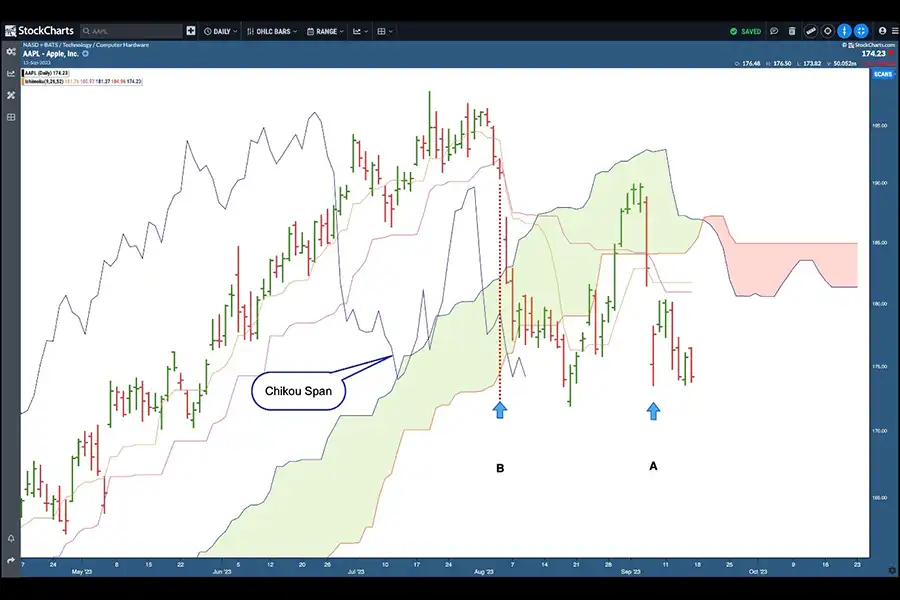

در جایگاه یک معاملهگر، اگر میخواهید رابطه شاخص دلار با کامودیتی ها را به خوبی درک کنید، به پیشبینی تغییرات شاخص دلار نیز توجه کنید. این پیشبینیها معمولاً بر اساس تحلیلهای اقتصادی، سیاسی و مالی انجام میشود. اقتصاددانان و تحلیلگران بازار از مدلهای اقتصادی، بررسی دادههای تاریخی و تحلیل روندهای جاری برای پیشبینی تغییرات آتی شاخص دلار استفاده میکنند. این پیشبینیها میتوانند به معاملهگران و سرمایهگذاران در تصمیمگیریهای مالی کمک کنند. در ادامه با این پیشبینیها بیشتر آشنا میشوید.

پیشبینی شاخص دلار و تصمیمات استراتژیک

بهعنوان مثال، تحلیلگران ممکن است با بررسی تغییرات نرخ بهره، سیاستهای پولی، وضعیت اقتصادی آمریکا و عوامل ژئوپلیتیکی به پیشبینی روند آینده شاخص دلار بپردازند. پیشبینی دقیق شاخص دلار، میتواند به سرمایهگذاران در تصمیمگیریهای استراتژیک مانند خرید یا فروش ارزها و کامودیتیها کمک کند و دید واضحی در مورد رابطه شاخص دلار با کامودیتی ها بدهد.

تأثیر نوسانات شاخص دلار بر شرکتهای بینالمللی

همچنین، شرکتهای بینالمللی و صادرکنندگان نیز به پیشبینی تغییرات شاخص دلار توجه ویژهای دارند. نوسانات شدید در شاخص دلار میتواند بر سودآوری شرکتهای چندملیتی تأثیر بگذارد، زیرا تغییرات نرخ ارز میتواند هزینههای تولید و قیمتگذاری محصولات را تحتتأثیر خود قرار دهد. مثلاً افزایش ارزش دلار میتواند صادرات کالاهای آمریکایی را گرانتر کند و در نتیجه، تقاضای خارجی برای این کالاها را کاهش دهد. در این راستا، استفاده از ابزارهای مالی مانند قراردادهای آتی و گزینههای مالی میتواند به شرکتها کمک کند تا ریسکهای مرتبط با نوسانات ارز را مدیریت کنند. این راهکار کمک میکند تا معاملهگران و سرمایهگذاران بتوانند رابطه شاخص دلار با کامودیتی ها را بهتر زیر نظر بگیرند و از تاثیرات منفی آن در امان بمانند.

خدمات اپوفایننس

اپوفایننس یک کارگزاری مالی معتبر است که خدمات متنوعی در زمینه سرمایهگذاری و معاملهگری در بازار فارکس ارائه میدهد. اپوفایننس با استفاده از فناوریهای پیشرفته، به شما کمک میکند تا تصمیمات هوشمندانهتری در مورد سرمایهگذاریهای خود بگیرید و به اهداف مالیتان برسید. اگر تصمیم گرفتید از رابطه شاخص دلار با کامودیتی ها در معاملات خود کمک بگیرید، این کارگزاری تمام ابزارها و امکانات لازم را در اختیارتان قرار میدهد. برای دریافت اطلاعات بیشتر، بهتر است به وبسایت اپوفایننس مراجعه کنید.

رابطه شاخص دلار با بازار کامودیتیها یکی از موضوعات جذاب در تحلیلهای اقتصادی است. شاخص دلار بهعنوان واحد پولی اصلی جهان، تأثیر مستقیمی بر تعیین قیمت کامودیتیها دارد. ارزش دلار بر عرضه و تقاضای کامودیتیها تأثیر میگذارد، بهطوری که افزایش ارزش دلار میتواند منجر به کاهش تقاضا بینالمللی برای کامودیتیها شود. در عین حال ممکن است تولید کامودیتیها بهدلیل ارزش بیشتر دلار افزایش یابد. همچنین، تأثیر ارزش دلار بر قیمت کامودیتیها نیز جای بررسی دارد. افزایش ارزش دلار ممکن است باعث کاهش قیمت کامودیتیهای مانند نفت و فلزات صنعتی شود، در حالی که برای کشورهایی که وابستگی به صادرات کامودیتیهای محلی دارند، افزایش ارزش دلار میتواند به افزایش قیمت داخلی این کامودیتیها منجر شود. بنابراین، رابطه شاخص دلار با کامودیتی ها به شرایط اقتصادی جهانی و محلی بستگی دارد و بررسی دقیق آنرا میطلبد.

آیا تورم بر شاخص دلار تاثیری دارد؟

بله! تورم میتواند بر شاخص دلار تأثیر بگذارد، علت اصلی اینکه تورم ممکن است باعث تحتتاثیر قرار گرفتن شاخص دلار شود، این است که ارزش پول ملی یک کشور را تضعیف میکند. وقتی تورم افزایش پیدا میکند، هر واحد پول که شما دارید کمتر ارزش دارد و بههمان مقدار نیز قدرت خریدتان کاهش پیدا میکند.

چگونه سرمایهگذاران میتوانند از تغییرات شاخص دلار بر قیمت کامودیتیها بهره ببرند؟

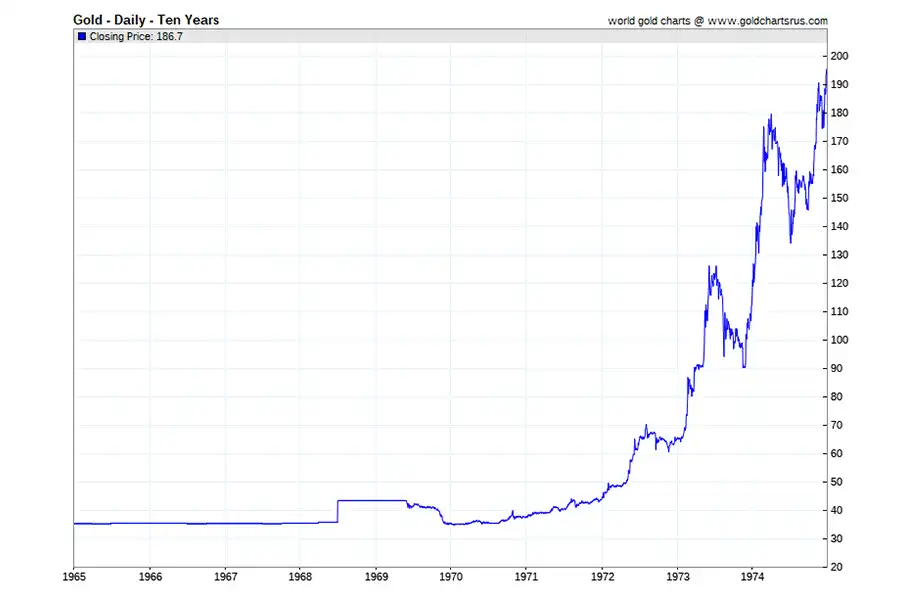

سرمایهگذاران میتوانند با تحلیل دقیق رابطه شاخص دلار با کامودیتی ها، تصمیمات معاملاتی مناسبی در مورد خرید یا فروش آنها اتخاذ کنند. برای مثال، افزایش شاخص دلار ممکن است باعث افزایش قیمت طلا شود که سرمایهگذاران میتوانند از این وضعیت بهرهمند شوند.