نرخ بهره یکی از عوامل کلیدی محسوب میشود که تأثیر قابلتوجهی بر بازارهای مالی و شاخصهای بورس، از جمله شاخص داوجونز دارد. نرخ بهره به نرخ هزینه وامگیری و وامدهی در اقتصاد اشاره دارد که توسط بانک مرکزی تعیین میشود. وقتی بانک مرکزی نرخ بهره را افزایش میدهد، هزینه وامگیری برای شرکتها و افراد افزایش پیدا میکند. این موضوع میتواند به کاهش سرمایهگذاریها و هزینههای مصرفی منجر شود که در نهایت رشد اقتصادی را کاهش میدهد. در نتیجه، سودآوری شرکتها نیز کاهش مییابد و این موضوع میتواند به افت ارزش سهام و شاخصهایی مانند داوجونز منجر شود. از سوی دیگر، کاهش نرخ بهره میتواند هزینه وامگیری را کاهش داده و سرمایهگذاری و مصرف را تشویق کند. این امر میتواند به افزایش سودآوری شرکتها و در نتیجه افزایش ارزش سهام آنها منجر شود. به این ترتیب، تغییرات در نرخ بهره بهعنوان یک ابزار مهم سیاست پولی، تأثیر مستقیمی بر عملکرد شاخص داوجونز و دیگر شاخصهای بورس دارد. در این مقاله قصد داریم تا بهطور مشخص تاثیر نرخ بهره بر داوجونز را بررسی کنیم.

اپوفایننس، نامی معتبر و قانونی در دنیای کارگزاریها، با افتخار اعلام میکند که به تازگی موفق به دریافت رگوله ASIC استرالیا شده است. معاملهگران حرفهای، اپوفایننس را بهعنوان بهترین بروکر فارکس میشناسند. این کارگزاری با ارائه خدمات معاملاتی باکیفیت و شفاف، تعهد خود به امنیت و شفافیت را به بالاترین سطح رسانده است. اپوفایننس با تعهد کامل به قوانین و مقررات، تضمین میکند تمامی تعهدات مالی خود را با دقت و مسئولیت انجام میدهد. برای کسب اطلاعات بیشتر و بهرهمندی از تجربهای متفاوت و حرفهای در دنیای معاملات، به وبسایت ما مراجعه کنید.

نرخ بهره چیست و چه تفاوتی با برابری نرخ بهره دارد؟

نرخ بهره، هزینهای است که برای قرض گرفتن پول پرداخت میشود یا درآمدی است که از سپردهگذاری پول بهدست میآید. بهعبارت ساده، نرخ بهره درصدی از مبلغ قرض گرفته شده یا سپردهگذاری شده است که بهعنوان هزینه یا درآمد محاسبه میشود. اما برابری نرخ بهره یک نظریه اقتصادی است که رابطه بین نرخ بهره دو کشور و نرخ مبادله ارزهای آنها را توضیح میدهد. برای درک بهتر موضوع پیشنهاد میدهیم به مقاله برابری نرخ بهره مراجعه کنید.

شاخص داوجونز و عوامل موثر بر قیمت آن

شاخص داوجونز یکی از شاخصهای مهم و قدیمی بازار بورس ایالات متحده است که نمایانگر عملکرد 30 شرکت بزرگ و معتبر صنعتی است. این شاخص توسط چارلز داو و ادوارد جونز در سال 1896 تأسیس شد و بهعنوان یک معیار کلی برای وضعیت اقتصادی و بازار سهام آمریکا مورد استفاده قرار گرفت. شرکتهای موجود در این شاخص از صنایع مختلفی مانند فناوری، مالی، بهداشت و درمان، مصرفکننده، انرژی و مواد اولیه انتخاب شدهاند تا نمایندهای جامع از اقتصاد آمریکا باشند. در جایگاه یک معاملهگر، باید با تاثیر نرخ بهره بر داوجونز آشنا باشید.

عوامل متعددی وجود دارد که بر داوجونز تأثیر میگذارند. در ادامه قصد داریم به برخی از مهمترین آنها بپردازیم:

- وضعیت اقتصادی کلی: شاخصهای اقتصادی مانند نرخ بیکاری، نرخ تورم و تولید ناخالص داخلی GDP بهصورت مستقیم بر بازار سهام تاثیر دارند؛ مثلاً در دورههایی که اقتصاد در حال رشد است و نرخ بیکاری پایین است، معمولاً بازار سهام نیز رشد میکند. بهعنوان یک معاملهگر، باید تاثیر نرخ بهره بر داوجونز را در تمام ابعاد آن بررسی کنید.

- سودآوری شرکتها: عملکرد مالی و گزارشهای درآمدی شرکتهای تشکیلدهنده داوجونز، بهطور مستقیم بر این شاخص تأثیر میگذارند. اگر یک شرکت گزارش درآمدی خوبی ارائه دهد، معمولاً قیمت سهام آن افزایش مییابد و بر شاخص داوجونز تأثیر مثبت میگذارد.

- نرخ بهره: بهتر است بدانید که تاثیر نرخ بهره بر داوجونز در نتیجه فعالیتهای فدرال رزرو حاصل میشود. تغییرات در نرخ بهره توسط فدرال رزرو میتواند تاثیرات قابل توجهی بر بازار سهام داشتهباشد. افزایش نرخ بهره معمولاً به کاهش قیمت سهام منجر میشود و بالعکس.

- رویدادهای سیاسی و اجتماعی: غیر از تاثیر نرخ بهره بر داوجونز، تحولات سیاسی مانند انتخابات، جنگها و بحرانهای بینالمللی نیز میتوانند بر بازار سهام و بهخصوص شاخص داوجونز تاثیر بگذارند؛ مثلاً تنشهای تجاری بین کشورها میتواند باعث نگرانی سرمایهگذاران و کاهش قیمت سهام شود.

- نرخ ارز: تغییرات در ارزش دلار آمریکا نسبت به سایر ارزها میتواند تاثیرات قابل توجهی بر شرکتهای چندملیتی داشتهباشد. کاهش ارزش دلار میتواند باعث افزایش درآمدهای خارجی شرکتها و در نتیجه، افزایش قیمت سهام شود.

بیشتر بخوانید: عوامل موثر بر نرخ بهره

نرخ بهره و نحوه تعیین آن توسط فدرال رزرو چگونه است؟

نرخ بهره، هزینهای است که برای قرض گرفتن پول پرداخت میشود و توسط بانکهای مرکزی هر کشور تعیین میشود. در ایالات متحده، فدرال رزرو Federal Reserve مسئول تنظیم نرخ بهره است. این بانک از ابزارهای پولی مختلفی برای مدیریت عرضه پول و حفظ ثبات اقتصادی استفاده میکند. نرخ بهره، بهعنوان یکی از ابزارهای اصلی سیاست پولی، نقش مهمی در کنترل تورم، تشویق به سرمایهگذاری، مصرف و حفظ تعادل اقتصادی ایفا میکند. معاملهگران با درک عملکرد شرکتهای بزرگ آمریکایی، میتوانند تاثیر نرخ بهره بر داوجونز را در تمام ابعاد آن بررسی کنند.

فدرال رزرو نرخ بهره را بر اساس ارزیابیهای خود از وضعیت اقتصادی کشور تنظیم میکند. در جایگاه یک معاملهگر باهوش، با بررسی فعالیتهای فدرال رزرو میتوانید تاثیر نرخ بهره بر داوجونز را درک کنید و تصمیمات معاملاتی مناسبی بگیرید. برخی از عوامل کلیدی که فدرال رزرو در نظر میگیرد، شامل موارد زیر میشود:

- تورم: هدف فدرال رزرو حفظ نرخ تورم در سطحی معتدل است. اگر تورم بیش از حد بالا باشد، ممکن است نرخ بهره افزایش یابد تا هزینههای قرض گرفتن و مصرف کاهش یابد. این اقدامات، کاهش تورم را به همراه خواهد داشت.

- نرخ بیکاری: فدرال رزرو بهدنبال کاهش نرخ بیکاری است. در صورتی که نرخ بیکاری بالا باشد، ممکن است نرخ بهره کاهش یابد تا سرمایهگذاری و ایجاد شغل تشویق شود. این اقدام فدرال رزرو قطعاً به افزایش اشتغال و کاهش بیکاری کمک میکند. اگر تاثیر نرخ بهره بر داوجونز را رصد میکنید، حتما باید نرخ بیکاری را در نظر بگیرید.

- رشد اقتصادی: میزان رشد تولید ناخالص داخلی GDP نیز یکی از معیارهای مهم است. نرخ بهره معمولاً با توجه به سرعت رشد اقتصادی تنظیم میشود. اگر اقتصاد به سرعت در حال رشد باشد، ممکن است فدرال رزرو نرخ بهره را افزایش دهد تا از ایجاد حبابهای اقتصادی جلوگیری کند. فدرال رزرو از ابزارهایی مانند خریدوفروش اوراق قرضه، تغییر در نرخ بهره ذخایر و تسهیلات اعتباری به بانکها برای تنظیم نرخ بهره استفاده میکند.

تاثیر نرخ بهره بر داوجونز چیست؟

نرخ بهره تأثیر مستقیمی بر بازار سهام و بهویژه شاخص داوجونز دارد. بیشتر معاملهگران قبل از ورود به معامله، تاثیر نرخ بهره بر داوجونز را بررسی میکنند تا به یک دید کلی در مورد اقتصاد آمریکا دست پیدا کنند. وقتی که فدرال رزرو نرخ بهره را افزایش میدهد، پیامدهای زیر بهوجود میآید:

- هزینه وامگیری برای شرکتها افزایش مییابد: افزایش نرخ بهره بهمعنی افزایش هزینههای وامگیری برای شرکتها است. شرکتها برای تأمین مالی پروژههای جدید، گسترش کسبوکار و سرمایهگذاری، به وامها و اعتبارات بانکی نیاز دارند. با افزایش نرخ بهره، هزینه این وامها بالا میرود و میتواند سودآوری شرکتها را کاهش دهد.

- سرمایهگذاران ممکن است به داراییهای امنتر روی آورند: افزایش نرخ بهره باعث میشود که بازده اوراق قرضه و سپردههای بانکی افزایش یابد. در نتیجه، سرمایهگذاران ممکن است ترجیح دهند سرمایه خود را از بازار سهام به داراییهای امنتر منتقل کنند. این حرکت سرمایهگذاران میتواند باعث کاهش تقاضا و پایین آمدن قیمت سهام شود.

- هزینههای مصرفکنندگان افزایش مییابد: افزایش نرخ بهره بهمعنی افزایش هزینههای قرض گرفتن برای مصرفکنندگان است. این موضوع میتواند به کاهش مصرف و در نتیجه کاهش تقاضا برای محصولات و خدمات شرکتها منجر شود که در نهایت بر سودآوری و قیمت سهام آنها تاثیر منفی دارد.

برعکس، کاهش نرخ بهره میتواند پیامدهای زیر را داشتهباشد:

- هزینه وامگیری را کاهش دهد: کاهش نرخ بهره بهمعنی کاهش هزینههای وامگیری برای شرکتها است که میتواند سرمایهگذاری آنها را افزایش دهد. این افزایش سرمایهگذاری میتواند به رشد کسبوکارها و افزایش سودآوری آنها منجر شود و تاثیر مثبت بر قیمت سهام بگذارد.

- سرمایهگذاران را به سوی بازار سهام سوق دهد: با کاهش نرخ بهره، بازده اوراق قرضه و سپردههای بانکی کاهش مییابد. در نتیجه، سرمایهگذاران ممکن است بهدنبال بازده بالاتری در بازار سهام باشند و سرمایههای خود را به این بخش منتقل کنند.

- مصرفکنندگان را به مصرف بیشتر تشویق میکند: کاهش نرخ بهره بهمعنی کاهش هزینههای قرض گرفتن برای مصرفکنندگان است. این موضوع میتواند باعث افزایش مصرف و در نتیجه افزایش تقاضا برای محصولات و خدمات شرکتها شود که در نهایت، به رشد سودآوری و قیمت سهام آنها کمک میکند.

بیشتر بخوانید: اسپرد داوجونز

تاریخچه تغییرات نرخ داوجونز

تاریخچه شاخص داوجونز، نشاندهنده فراز و نشیبهای بسیاری است که تحتتاثیر عوامل اقتصادی، سیاسی و اجتماعی مختلف قرار گرفته است. در ادامه به برخی از مهمترین تغییرات تاریخی داوجونز میپردازیم:

- دهه 1920 و بحران بزرگ: داوجونز در اواخر دهه 1920 به اوج خود رسید، اما با سقوط بازار سهام در سال 1929 و آغاز رکود بزرگ، به شدت افت کرد. این رکود باعث شد تا بازار سهام و اقتصاد جهانی برای سالها در وضعیت بحرانی قرار بگیرند.

- دوران پس از جنگ جهانی دوم: بعد از جنگ جهانی دوم، اقتصاد آمریکا به سرعت رشد کرد و داوجونز نیز رشد قابل توجهی داشت. افزایش تولید، توسعه صنعتی و مصرف بالای پس از جنگ، بازار سهام را به شدت تقویت کرد.

- بحران نفتی دهه 1970: بحرانهای نفتی در دهه 1970 باعث رکود اقتصادی شد و تاثیر منفی بر داوجونز داشت. افزایش قیمت نفت بهدلیل تحریمهای نفتی و مشکلات تامین انرژی، تورم را بالا برد و اقتصاد جهانی را به رکود کشاند.

- دهه 1990 و دوران رشد فناوری: دهه 1990 با رشد سریع فناوری و ظهور اینترنت همراه بود که به رشد چشمگیر داوجونز کمک کرد. شرکتهای فناوری مانند مایکروسافت و اینتل، باعث رشد شاخص شدند و بازار سهام رونق یافت.

- بحران مالی 2008: بحران مالی جهانی در سال 2008 منجر به کاهش شدید شاخص داوجونز شد. بحران مالی بهدلیل بحران مسکن و بحران اعتباری آغاز شد و باعث ورشکستگی بسیاری از موسسات مالی و کاهش شدید اعتماد سرمایهگذاران شد.

- رشد پس از بحران 2008: پس از بحران مالی، داوجونز دورهای از رشد مداوم را تجربه کرد که تا شیوع ویروس کرونا در سال 2020 ادامه داشت. سیاستهای پولی آسان فدرال رزرو و رشد اقتصادی، به افزایش شاخص داوجونز کمک کردند.

خدمات اپوفایننس

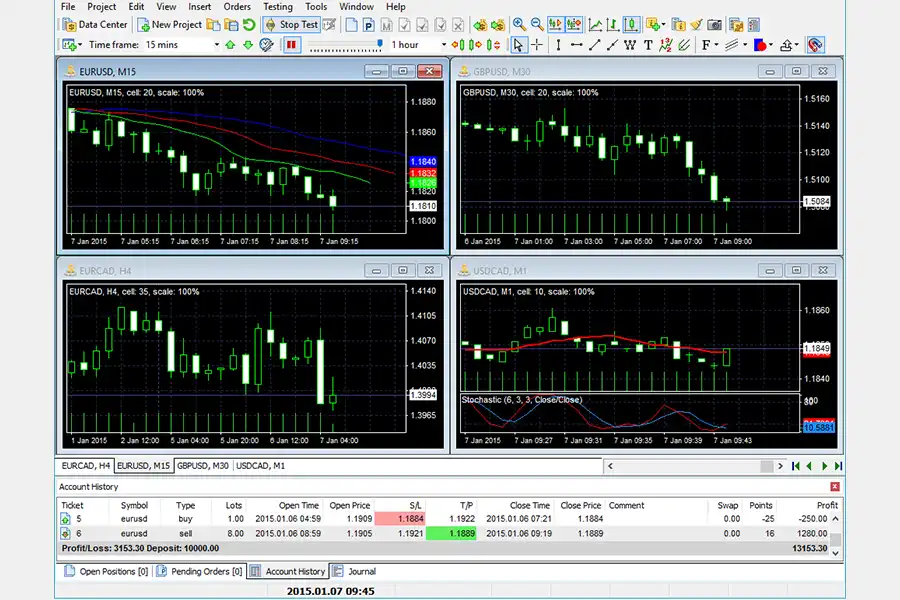

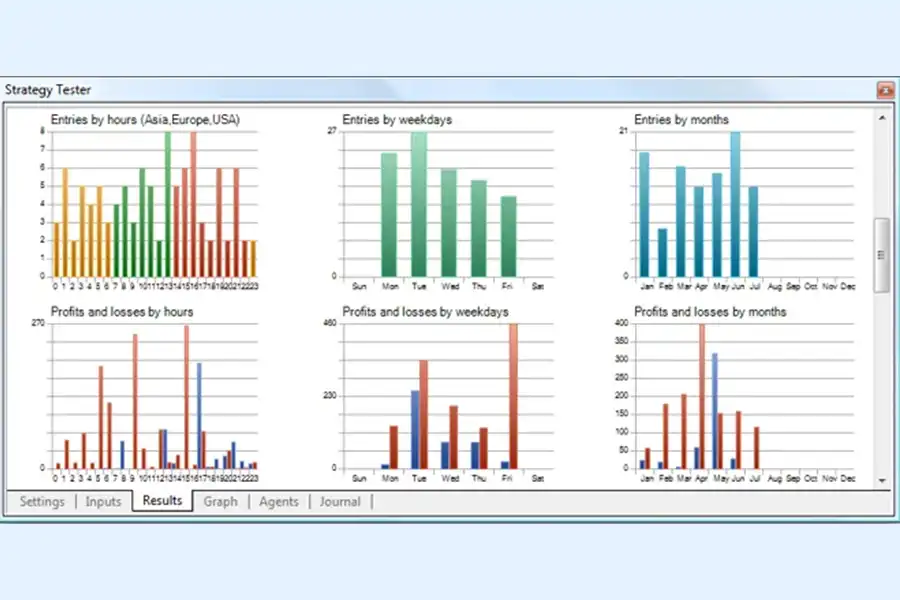

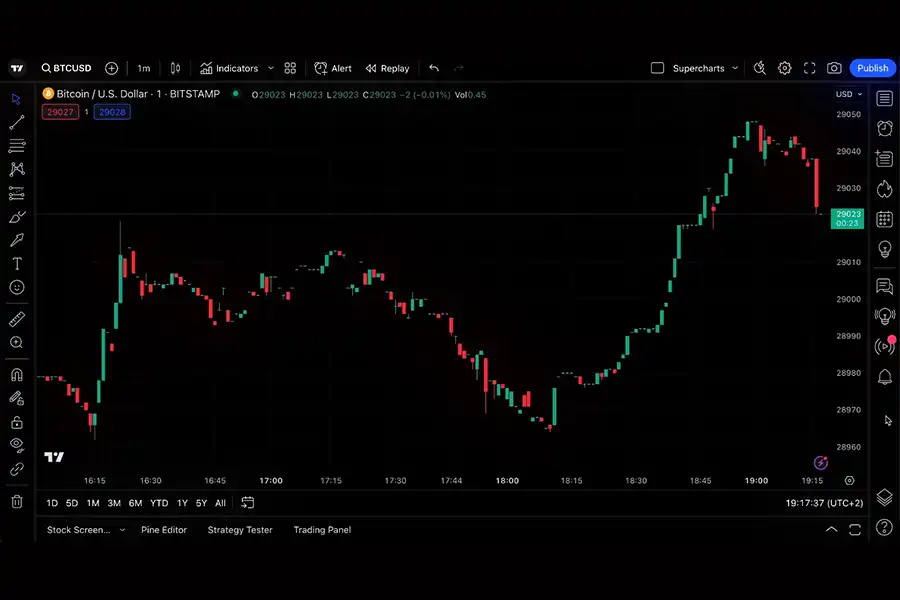

آیا بهدنبال یک تجربه معاملهگری حرفهای و بینظیر در بازار فارکس هستید؟ اپوفایننس دقیقاً همان چیزی است که نیاز دارید. با انواع حسابهای معاملاتی متنوع و امکانات بینظیر، این بروکر همه چیز را برای شما فراهم کرده است تا استراتژیهای خود را به بهترین شکل اجرا کنید. از شاخصها و ابزارهای معاملاتی پیشرفته گرفته تا پشتیبانی عالی و امکانات کامل، اپوفایننس همیشه همراه شماست. برای کسب اطلاعات بیشتر و شروع سفری جذاب در دنیای معاملات، همین حالا به وبسایت اپوفایننس مراجعه کنید.

نرخ بهره یکی از مهمترین ابزارهای سیاست پولی است که توسط بانکهای مرکزی برای کنترل تورم و تأثیر بر فعالیتهای اقتصادی استفاده میشود. تغییرات در نرخ بهره، تأثیرات قابل توجهی بر بازارهای مالی، از جمله شاخص داوجونز دارد. اگر تاثیر نرخ بهره بر داوجونز را بررسی میکنید، باید این اصل را در نظر بگیرید که افزایش نرخ بهره معمولاً باعث کاهش قیمت سهام میشود؛ زیرا هزینههای وامگیری افزایش مییابد و سرمایهگذاران ترجیح میدهند سرمایههای خود را به داراییهای امنتر منتقل کنند.

برعکس، کاهش نرخ بهره معمولاً منجربه افزایش قیمت سهام میشود، دلیلش این است که وامگیری ارزانتر میشود و سرمایهگذاران بهدنبال بازدهی بالا و کسب سود بیشتری در بازار سهام میگردند. بنابراین، نرخ بهره و تغییرات آن، نقش کلیدی در تعیین روند شاخص داوجونز ایفا میکنند.

چگونه سرمایهگذاران به تغییرات نرخ بهره واکنش نشان میدهند؟

با تنظیم پرتفوی سرمایهگذاری خود و جابجایی سرمایه بین داراییهای مختلف، به این تغییرات واکنش نشان میدهند.

چگونه تغییرات نرخ بهره بر نرخ وام مسکن تأثیر میگذارد؟

نرخ بهره بالاتر باعث افزایش نرخ وام مسکن میشود و برعکس.