تُعتبر شمعة السحابة القاتمة من أبرز النماذج الانعكاسية في سوق التداول، حيث تظهر غالباً بعد اتجاه صاعد لتعطي إشارة على احتمال بداية هبوط جديد. يساعد فهم هذا النموذج المتداول على توقّع تغيّر حركة الأسعار واتخاذ قرارات أكثر دقة. في هذا المقال سنشرح بالتفصيل ماهو نموذج السحابة القاتمة، ومتى يحدث عادةً في الرسم البياني. كما سنعرض طريقة التعرف على هذا النموذج وكيفية استخدامه ضمن استراتيجيات التداول المختلفة لتحقيق نتائج أفضل. كذلك سنتناول أبرز الأخطاء التي يقع فيها المبتدئون عند التعامل مع هذا النموذج، بالإضافة إلى توضيح حدوده وما لا يجب الاعتماد عليه بشكل مطلق. إذا كنت تبحث عن مرجع شامل يوضح خطوات الاستخدام العملي وطرق الاستفادة من نموذج السحابة القاتمة في التداول، فإنك ستجد كل ما تحتاج إليه في هذا المقال. تابع القراءة لتكتشف التفاصيل الكاملة التي ستساعدك على تعزيز خبرتك.

ما هو نموذج السحابة القاتمة ومتى يحدث؟

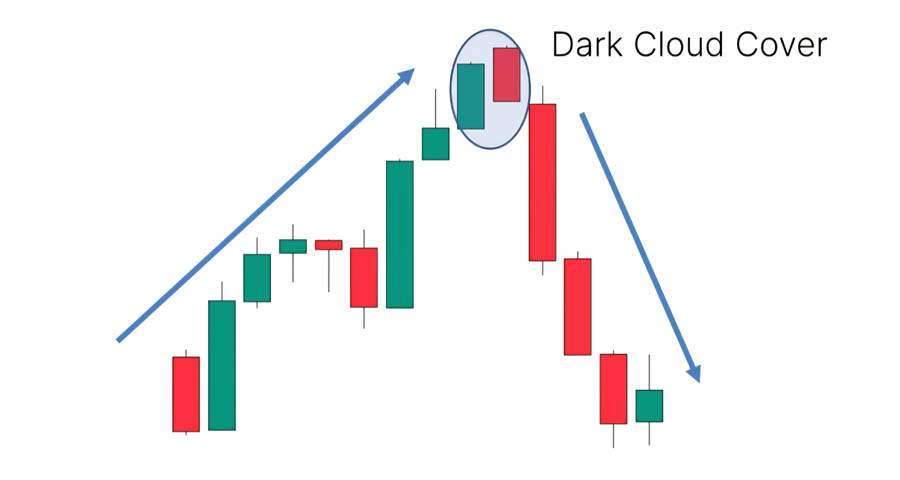

يُعد نموذج السحابة القاتمة (Dark Cloud Cover) من النماذج اليابانية الشهيرة التي تظهر في نهاية الاتجاهات الصاعدة، ويُصنّف ضمن أنماط الشموع الانعكاسية. يتكون هذا النموذج من شمعتين رئيسيتين: الأولى صاعدة وقوية والثانية هابطة تفتح أعلى من إغلاق الشمعة السابقة ثم تُغلق داخل جسمها بنسبة كبيرة، مما يرسل إشارة إلى ضعف المشترين ودخول البائعين بقوة.

عادةً ما يحدث هذا النموذج بعد سلسلة من الشموع الصاعدة التي تعكس وجود ضغط شرائي قوي في السوق. لكن بمجرد ظهور شمعة السحابة القاتمة، يبدأ المتداولون في توقع تغير الاتجاه وبداية هبوط محتمل. هذا الأمر لا يعني بالضرورة حدوث انعكاس كامل، لكنه يزيد من احتمالية التراجع خاصة إذا جاء مدعوماً بعوامل أخرى مثل مستويات المقاومة أو أحجام التداول المرتفعة.يرى المحللون الفنيون أن أهمية نموذج السحابة القاتمة لا تكمن فقط في إشارته للانعكاس، بل أيضاً في توقيته، إذ يمنح المتداولين فرصة للخروج من الصفقات الطويلة أو التفكير في فتح صفقات قصيرة. لذا، يُعتبر من الأدوات المفيدة التي تساعد في تحسين قرارات التداول وتقليل المخاطر.

للتعرف على نموذج السحابة القاتمة بشكل صحيح، يحتاج المتداول إلى الانتباه إلى عدة شروط أساسية تميّزه عن غيره من النماذج. الشرط الأول هو أن يظهر هذا النموذج بعد اتجاه صاعد واضح، حيث تكون الأسعار في حالة ارتفاع مستمر. الشرط الثاني يتمثل في تكوين شمعة صاعدة قوية، تليها مباشرة شمعة هابطة تبدأ بسعر افتتاح أعلى من إغلاق الشمعة السابقة.

النقطة الأهم أن إغلاق الشمعة الثانية يجب أن يكون داخل جسم الشمعة الأولى، وبشكل عام كلما كان الإغلاق أعمق داخل جسم الشمعة السابقة، زادت قوة النموذج ودلالته على احتمال حدوث انعكاس. إذا كان الإغلاق يغطي أكثر من نصف جسم الشمعة السابقة، يُعتبر ذلك إشارة قوية على ضعف الاتجاه الصاعد. ولتسهيل التعرف على هذا النموذج، نستعرض الجدول التالي الذي يوضح أبرز خصائصه مقارنة ببعض النماذج الأخرى المشابهة:

| النموذج | اتجاه سابق | تكوين الشموع | الدلالة الرئيسية | قوة الإشارة |

|---|---|---|---|---|

| السحابة القاتمة | صاعد | شمعة صاعدة + هابطة | انعكاس نحو اتجاه هابط محتمل | قوية عند الإغلاق العميق |

| الابتلاع البيعي | صاعد | شمعة هابطة تبتلع السابقة | انعكاس نحو اتجاه هابط قوي | أقوى نسبياً |

| نجمة المساء | صاعد | ثلاث شموع (صاعدة + صغيرة + هابطة) | بداية اتجاه هابط | قوية عند تأكيد إضافي |

من خلال هذا الجدول، يمكن للمتداول أن يميّز بسهولة شمعة السحابة القاتمة عن غيرها من النماذج الانعكاسية، مما يزيد من دقة تحليله للسوق.

كيفية التداول باستخدام نموذج السحابة القاتمة

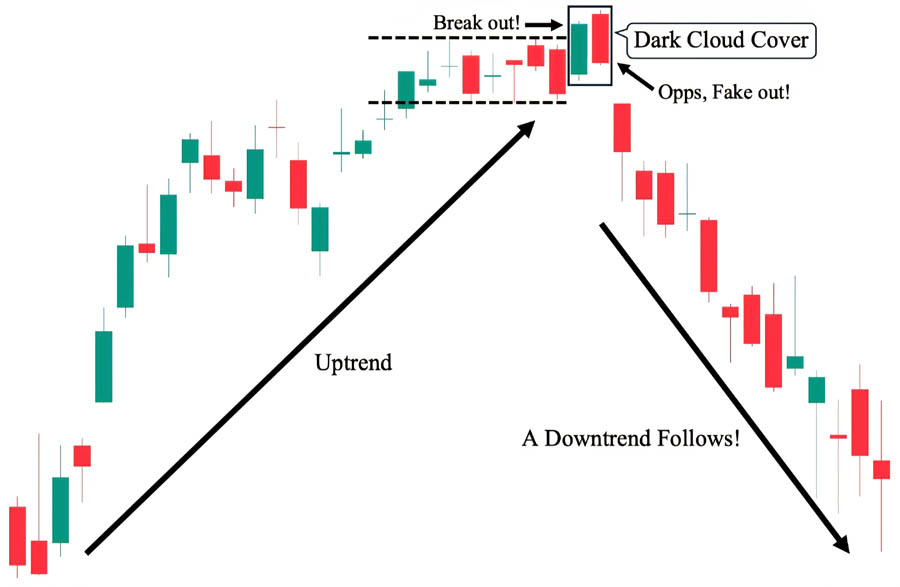

عند التعامل مع نموذج السحابة القاتمة، لا يكفي مجرد التعرف عليه بصرياً، بل يجب اتباع خطوات عملية مدروسة لضمان الاستفادة من إشارته بأقل قدر من المخاطر. أهم خطوة هي انتظار تأكيد إضافي من حركة السعر، مثل ظهور شمعة هابطة أخرى أو تراجع في حجم التداول الصاعد، فذلك يعزز موثوقية النموذج.

أحد الأساليب الشائعة هو الدخول في صفقة بيع بعد إغلاق الشمعة الثانية مباشرةً، مع وضع أمر إيقاف الخسارة (Stop Loss) فوق أعلى سعر للشمعة الثانية. تساعد هذه الإستراتيجية على الحد من الخسائر في حال فشل النموذج. كذلك يمكن للمتداولين الطموحين استخدام أهداف ربحية قصيرة المدى عند مستويات دعم قريبة أو أهداف أطول إذا جاءت الإشارة مدعومة بعوامل أخرى مثل كسر الترند الصاعد. ينصح العديد من الخبراء بدمج نموذج السحابة القاتمة مع مؤشرات فنية إضافية مثل مؤشر القوة النسبية (RSI) أو المتوسطات المتحركة.

يُظهر هذا المثال السيناريو المثالي عند التداول باستخدام نموذج السحابة القاتمة. كما نلاحظ، كان هناك اتجاه صاعد واضح قبل ظهور النموذج. في الواقع، يمكن اعتبار الشمعة الأولى للنموذج بمثابة شمعة “اختراق”، حيث أغلِقت بنجاح فوق القناة الجانبية السابقة، مما كان يشير إلى احتمال استمرار ارتفاع الأسعار. مع ذلك، فإن الشمعة الثانية للنموذج ألغت فوراً هذا الاختراق الذي حققته الشمعة الصاعدة السابقة، إذ أغلِقت داخل القناة الجانبية. بعد ذلك، شكّلت الشمعتان معاً شمعة السحابة القاتمة بنجاح كنموذج انعكاس هبوطي، مما ساهم في تحفيز الاتجاه الهابط الذي تبع ذلك سريعاً.

القيود والأخطاء الشائعة عند استخدام نموذج السحابة القاتمة

رغم أن نموذج السحابة القاتمة يعد من النماذج الموثوقة في التحليل الفني، إلا أن له بعض القيود التي يجب أخذها في الاعتبار، كما يقع الكثير من المتداولين في أخطاء شائعة عند التعامل معه. لفهم الصورة بشكل أوضح، نستعرض في الجدول التالي أهم القيود والأخطاء:

| القيود | الأخطاء الشائعة |

| لا يُعطي دائماً انعكاساً مؤكداً وقد يظهر أحياناً في منتصف الاتجاه الصاعد دون أن يتبعه هبوط فعلي | تفسير أي شمعة هابطة بعد صعود على أنها شمعة السحابة القاتمة دون تحقق الشروط الدقيقة للنموذج |

| فعاليته قد تختلف من سوق إلى آخر، خاصةً في الأسواق ذات السيولة المنخفضة التي قد تُظهر إشارات مضللة | الدخول في صفقة بيع مباشرةً بعد ظهور النموذج من دون انتظار تأكيد إضافي من حركة السوق |

| يحتاج دائماً إلى دمجه مع مؤشرات أو مستويات فنية أخرى لزيادة الموثوقية | وضع أوامر إيقاف الخسارة بشكل قريب جداً من سعر الدخول، مما يؤدي إلى الخروج المبكر رغم صحة النموذج على المدى البعيد |

من خلال هذا العرض، يتضح أن الجمع بين معرفة القيود وتجنب الأخطاء هو السبيل الأمثل للاستفادة من نموذج السحابة القاتمة بشكل أكثر دقة وفعالية.

خدمات أوبوفاینانس للمتداولين العرب

لتحقيق أفضل استفادة من نموذج السحابة القاتمة، يحتاج المتداول إلى أدوات ودعم متقدم يمكنه من متابعة السوق بدقة واتخاذ قرارات مدروسة. هنا تأتي أهمية المنصات المتخصصة التي توفر مجموعة من الخدمات العملية والتعليمية للمتداولين العرب.

- توفير بيانات السوق اللحظية وتحليلات فنية دقيقة لمتابعة حركة الأسعار

- أدوات تعليمية متقدمة تشمل فيديوهات ودروس تفصيلية حول شمعة السحابة القاتمة واستراتيجيات التداول

- إمكانية إنشاء حساب تجريبي لاختبار الاستراتيجيات بدون المخاطرة برأس المال الحقيقي

- تحليلات دورية للسوق ونصائح يومية لتحسين أداء الصفقات

باستخدام هذه الخدمات، يصبح المتداول قادراً على تطبيق نموذج السحابة القاتمة بشكل أكثر فعالية، مع تقليل المخاطر وزيادة فرص النجاح في السوق.

الخاتمة

يُعدّ نموذج السحابة القاتمة أداة قوية في التحليل الفني تساعد المتداولين على توقع انعكاس الاتجاهات الصاعدة واتخاذ قرارات بيع مدروسة. من خلال التعرف الصحيح على هذا النموذج وفهم شروطه، يمكن الحد من المخاطر وزيادة دقة الصفقات. على الرغم من فعاليته، يجب على المتداولين الانتباه إلى قيوده وأخطاء الاستخدام الشائعة، مثل الاعتماد عليه دون تأكيد إضافي أو تفسير أي شمعة هابطة على أنها شمعة السحابة القاتمة. الجمع بين هذا النموذج ومؤشرات فنية أخرى وإدارة صارمة للمخاطر يرفع من فرص النجاح ويجعل التحليل أكثر موثوقية. باختصار، فهم نموذج السحابة القاتمة واستخدامه بذكاء ضمن استراتيجيات مدروسة يمكن أن يعزز خبرة المتداول ويمنحه ميزة إضافية في الأسواق المالية، مع الاستفادة القصوى من أدوات الدعم والتحليلات المتاحة للمتداولين العرب.

هل يظهر نموذج السحابة القاتمة في جميع الأسواق المالية؟

لا، هذا النموذج يظهر غالباً في الأسواق التي تتميز بسيولة عالية واتجاهات صاعدة واضحة، وقد تكون الإشارات أقل دقة في الأسواق منخفضة السيولة.

ما الفرق بين شمعة السحابة القاتمة ونموذج الابتلاع البيعي؟

الفرق الأساسي أن الابتلاع البيعي يتطلب أن تبتلع الشمعة الهابطة الشمعة الصاعدة السابقة بالكامل، بينما في شمعة السحابة القاتمة يكفي أن يغلق السعر داخل جسم الشمعة السابقة بشكل جزئي.

هل يمكن استخدام نموذج السحابة القاتمة بمفرده لاتخاذ قرار البيع؟

لا، يُفضل دائماً دمجه مع مؤشرات فنية أخرى مثل RSI أو مستويات دعم ومقاومة لتأكيد الإشارة وتقليل المخاطر.

ما أهمية حجم الشمعة الثانية في نموذج السحابة القاتمة؟

كلما كان إغلاق الشمعة الثانية أعمق داخل جسم الشمعة الأولى، زادت قوة الإشارة على احتمال حدوث انعكاس هبوطي، مما يجعل حجم الشمعة الثانية مؤشراً مهماً للموثوقية.