بازار ارزهای خارجی (فارکس) به عنوان بزرگترین و پویاترین بازار مالی جهان، در طول 50 سال گذشته شاهد تحولات چشمگیری بوده است. از ریشههای آن در تجارت سنتی تا ظهور معاملات الکترونیکی و الگوریتمهای پیچیده،فارکس مسیری طولانی را پیموده است. تاریخچه فارکس مملو از درسهایی است که میتوان برای معاملات امروزی استفاده کرد. در این مقاله، به بررسی مهمترین جفتارزهای فارکس در پنجاه سال گذشته میپردازیم و بررسی خواهیم کرد که چه درسهایی میتوان از گذشته آموخت و چشمانداز ما برای آینده این بازار چطور رقم خواهد خورد.

نکات کلیدی ماهانه فارکس در جولای

بازگشت نسبتا متوسط اکثر ارزهای اصلی در طول ماه جولای، با یک استثنای مهم مشاهده شده است. بهطور تاریخی، جولای سومین ماه قدرتمند برای جفتارز GBP/USD بوده است و خریداران با امید به روند صعودی جبرانکننده پس از افت ماه ژوئن، امید خود را به این ماه معطوف خواهند کرد. آغاز یک ماه جدید فرصتی مناسب برای بررسی الگوهای فصلی است که بر بازار فارکس از زمان برچیده شدن سیستم برتون وودز (Bretton Woods) در سال ۱۹۷۱ به بعد و ورود به دوران بازار تبادلات ارزی مدرن، یعنی بیش از ۵۰ سال تأثیر گذاشته است.

این گرایشهای فصلی صرفاً میانگینهای تاریخی هستند و هر ماه یا سال خاص ممکن است با میانگین تاریخی متفاوت باشند، از این رو مهم است که این گرایشهای فصلی را با تحلیلهای دیگری از بازار ترکیب کنید تا یک استراتژی معاملاتی موفق بلندمدت ایجاد شود. بهعبارت دیگر، عملکرد گذشته لزوماً نشاندهنده نتایج آینده نیست.

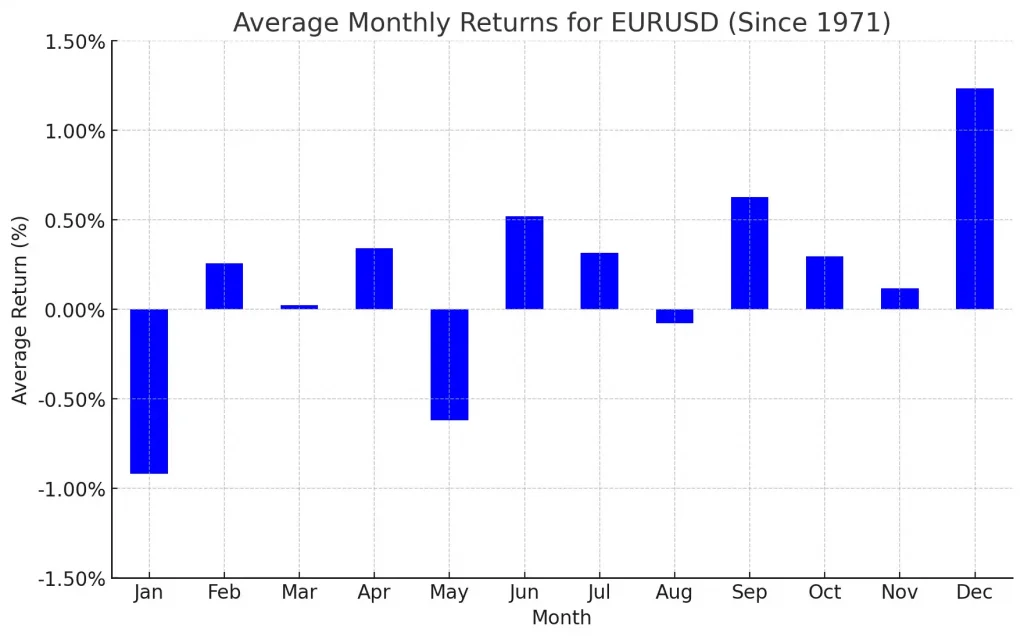

بررسی عملکرد ماهانه EUR/USD در ۵۰ سال گذشته

بهطور کلی در پنجاه سال گذشته، ماه جولای برای EUR/USD یک ماه نسبتاً صعودی بوده است، بهطوری که میانگین بازدهی ماهانه طی 50 سال گذشته مثبت 0. 32 درصد بوده است. پس از عملکرد ضعیف در ماه ژوئن (کاهش 1. 3 درصدی در زمان نگارش)، گاوهای EUR/USD امیدوارند که با ورود به تابستان، پرمعاملهترین جفتارز جهان بتواند به مسیر خود بازگردد و همه معاملهگران امیدوارند که مقداری نوسان در هر دو جهت برای شکستن محدوده راکد از ابتدای سال 2023 وجود داشته باشد.

نکات کلیدی:

- روند تاریخی صعودی EUR/USD در ماههای جولای؛

- افت 1. 3 درصدی در ماه ژوئن؛

- امید به ریکاوری و افزایش نوسانات در ماه جولای؛

توصیه: معاملهگران در هنگام تصمیمگیری برای معامله EUR/USD در ماه جولای، باید به روندهای تاریخی، عملکرد اخیر و شرایط کلی بازار توجه کنند.

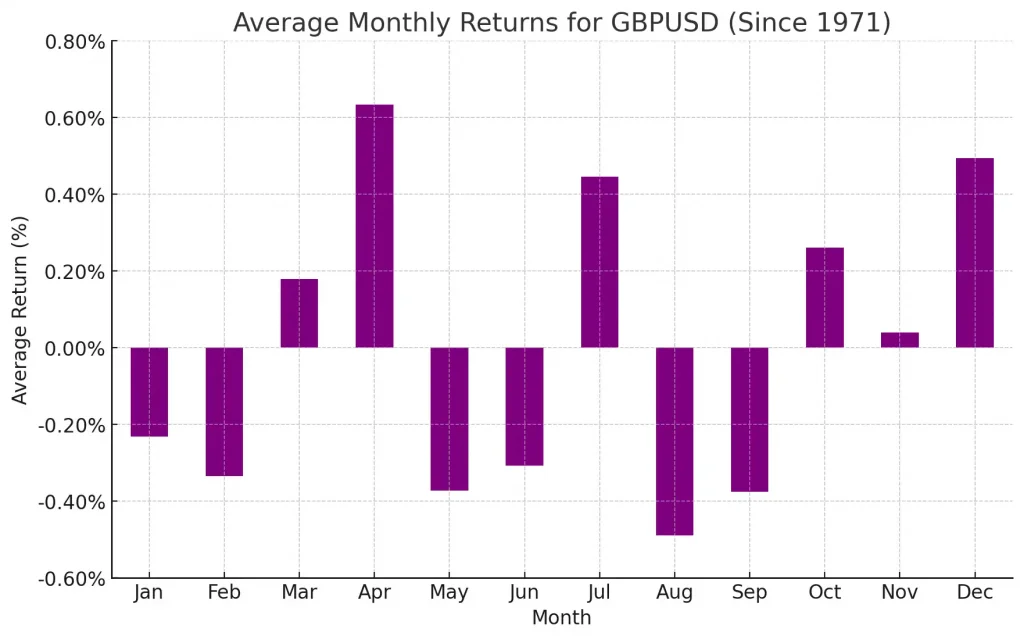

بررسی عملکرد ماهانه GBP/USD در ۵۰ سال گذشته

با نگاهی به نمودار بالا، GBP/USD بهطور تاریخی عملکرد نسبتاً قوی در ماه جولای داشته است. با متوسط بازدهی حدود +0. 45٪ از سال 1971، پوند انگلیس بهطور کلی با فصل نزولی خود در ژوئن گذشته مطابقت داشته و با دو ماه نزولی تاریخی در جولای، گاوها در این ماه امید خود را به یک رالی بهبودی بستهاند.

نکات کلیدی:

- عملکرد تاریخی قوی GBP/USD در جولای؛

- روند نزولی فصلی در ژوئن؛

- امید به رالی صعودی در ماه جولای؛

توصیه: معاملهگران در هنگام تصمیمگیری برای معامله GBP/USD در ماه جولای، باید به روندهای تاریخی، عوامل فصلی و دادههای اقتصادی اخیر توجه کنند.

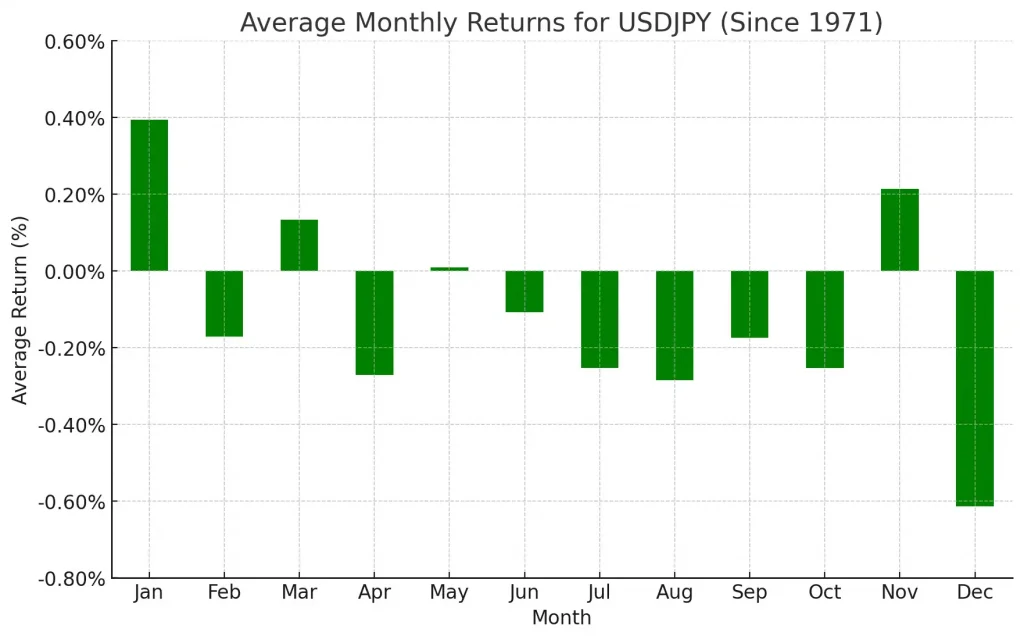

بررسی عملکرد ماهانه USD/JPY در ۵۰ سال گذشته

آمار نشان میدهد که جولای، ماهی نامطلوب برای USD/JPY بوده است. از زمان توافق برتون وودز (Bretton Woods agreement)، این جفتارز بهطور متوسط 0.25 درصد در این ماه کاهش یافته است. اما شرایط فعلی متفاوت است و با وجود این روند تاریخی، پویاییهای بنیادی کنونی بازار، این جفتارز را تحتالشعاع قرار دادهاند. با توجه به کاهش مداوم ین (افزایش USD/JPY)، ارزش ین در حال تضعیف شدن است که به نفع USD/JPY عمل میکند.

مقامات ژاپنی هم ممکن است برای حمایت از ین مداخله کنند که البته این امر هنوز قطعی نیست. با توجه به شرایط فعلی بازار، اتکا مطلق به روندهای تاریخی USD/JPY در ماه جولای ممکن است کافی نباشد.

نکات کلیدی:

- سابقه نزولی جولای برای USD/JPY؛

- کاهش مداوم ین (افزایش USD/JPY)؛

- احتمال مداخله سیاستگذاران ژاپنی؛

- ضرورت بررسی عوامل بنیادی در کنار روندهای تاریخی؛

توصیه: معاملهگران در هنگام تصمیمگیری برای معامله USD/JPY در ماه جولای، باید به هر دو روند تاریخی و عوامل بنیادی فعلی توجه کنند.

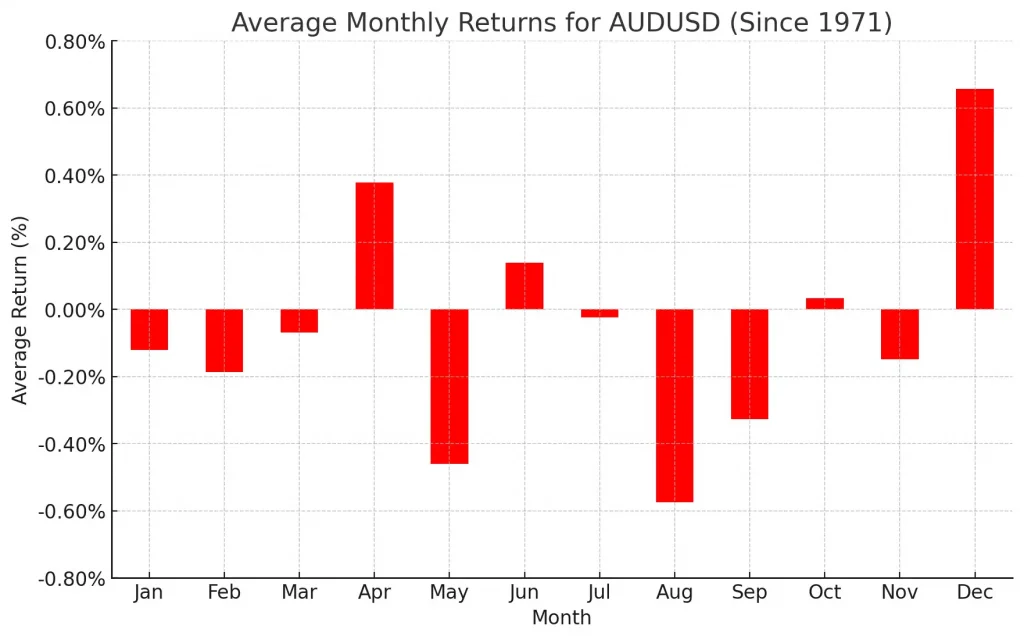

بررسی عملکرد ماهانه AUD/USD در ۵۰ سال گذشته

حالا نگاهی به پایین کره خاکی (منطقه اقیانوسیه) بیندازیم.AUD/USD بهطور تاریخی در ماه جولاي با بازدهی آرام همراه بوده است؛ بهطوری که میانگین کاهش ماهانه آن در این ماه ۰.۲ درصد است که کمترین دامنه خالص در بین همه ماه ها به شمار میرود. البته لازم به ذکر است که این تغییرات تنها روند خالص ابتدای ماه تا انتهای ماه را در یک جفتارز نشان میدهد و ممکن است نوسانات درون ماه را پنهان کند. این نوسانات درون هر ماه ممکن است به موضوعی مهم تبدیل شود، زیرا RBA (بانک مرکزی استرالیا) خود را آماده میکند تا با افزایش بالقوه نرخ بهره در نیمه دوم سال، خلاف جهت روند جهانی حرکت کند.

نکات کلیدی:

- عملکرد آرام AUD/USD در ماه جولای (کاهش 0.2%)؛

- کمترین دامنه خالص در بین تمام ماهها؛

- پنهان شدن نوسانات درون ماه توسط آمار کلی؛

- احتمال افزایش نوسانات به دلیل سیاستهای احتمالی RBA؛

توصیه: معاملهگران در هنگام تصمیمگیری برای معامله AUD/USD در ماه جولای، علاوهبر روند تاریخی باید به نوسانات بالقوه درون ماه توجه کنند.

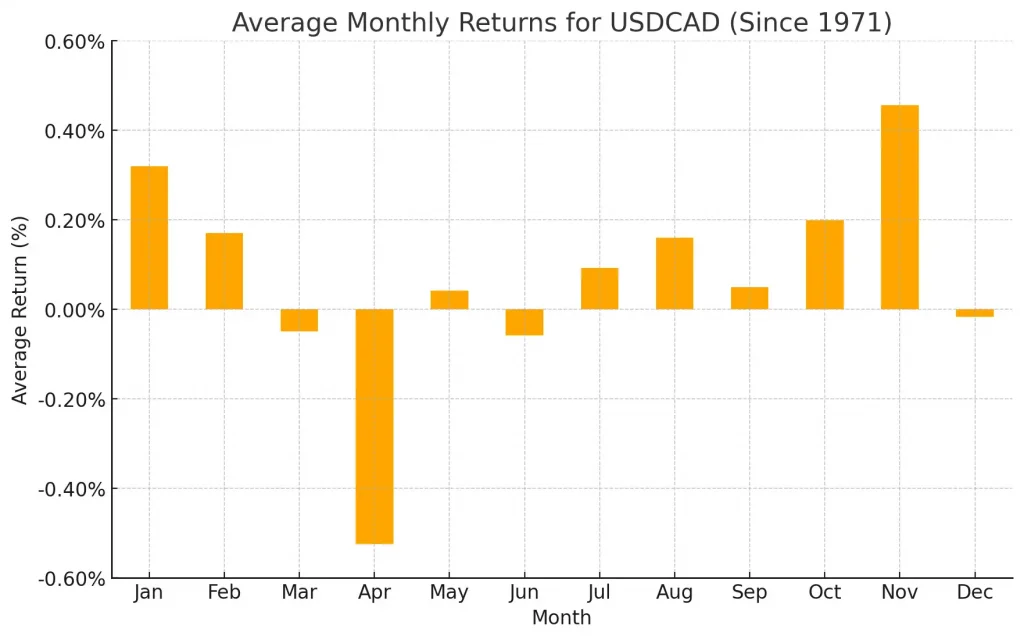

بررسی عملکرد ماهانه USD/CAD در ۵۰ سال گذشته

در نهایت، جولای از سال 1971 تا کنون، برای دلار آمریکا به دلار کانادا (USD/CAD) یک ماه خنثی بوده است، با متوسط بازدهی تاریخی 0. 09٪.

معاملهگران پس از انتشار گزارشهای شغلی متضاد آمریکا و کانادا در اواخر هفته آینده، دیدگاه بسیار بهتری نسبت به امکان خروج USD/CAD از محدوده تثبیت شده 1. 3200-1. 3900 پیدا خواهند کرد که بهطور بالقوه میتواند مسیر این جفتارز را در طول ماه جولای تعیین کند.

نکات کلیدی:

- عملکرد خنثی USD/CAD در ماه جولای (بازدهی 0.09%)؛

- محدوده تثبیت شده 1.3200 – 1.3900؛

- گزارشهای اشتغال آمریکا و کانادا در اواخر هفته آینده؛

- اهمیت بررسی عوامل بنیادی و تکنیکال؛

توصیه: معاملهگران در هنگام تصمیمگیری برای معامله USD/CAD در ماه جولای، باید به گزارشهای اشتغال و همچنین روند تاریخی و عوامل بنیادی و تکنیکال توجه کنند.

و در آخر و مثل همیشه، باید این مقاله را با یادآوری این نکته مهم به خوانندگان عزیز، اینچنین به پایان برسانم که روندهای فصلی قطعی نیستند؛ حتی اگر اینچنین به نظر بیاید که در سالهای گذشته با دقت و وسواس دنبال شدهاند. بنابراین، تکمیل این تحلیل با بررسی وضعیت بنیادی و تکنیکال به روز و دقیق برای ارزهای اصلی ضروری و لازم است.