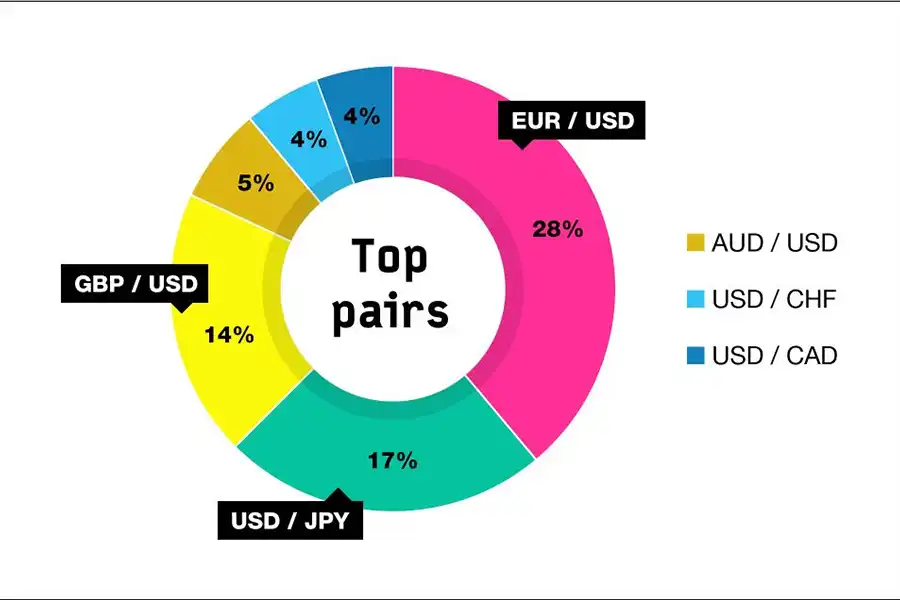

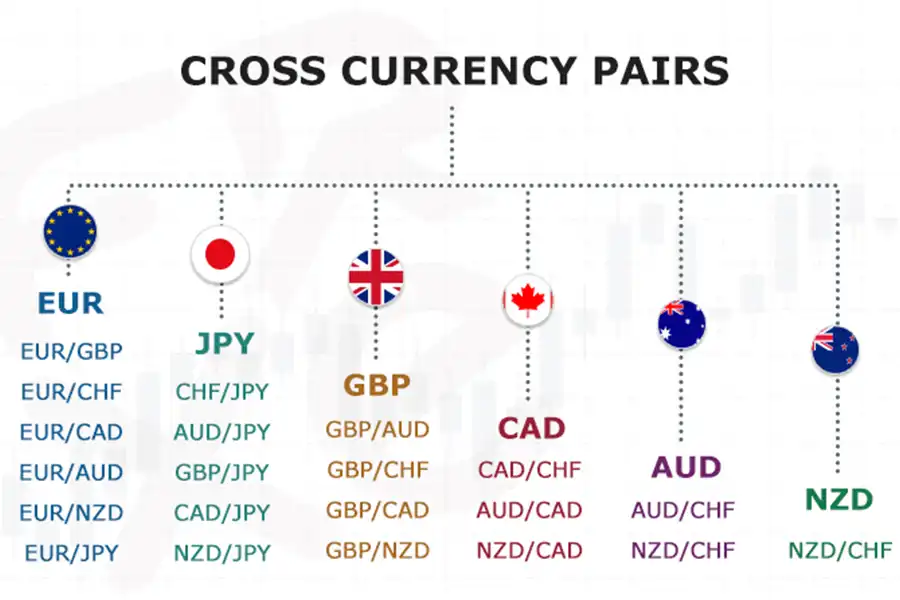

ارزهای کراس به جفتارزهایی میگویند که در هیچ طرف آن دلار آمریکا معامله نمیشود. این جفتارزها فرصتهای معاملاتی مستقل از دلار را برای تریدرها فراهم میکنند و در بیشتر مواقع، هزینههای معاملاتی را کاهش میدهند. از آنجاییکه دلار آمریکا یک ارز اصلی برای تجارت جهانی محسوب میشود، بیشترین حجم تبادل را به خود اختصاص داده است؛ اما این به معنی ناتوانی ارزهای کراس در بازارسازی نیست. تریدرهای حرفهای از معامله ارزهای کراس استفاده میکنند تا با موقعیتهای زیاد، سود بیشتری بهدست آورند. در این مقاله خواهیم گفت، چرا باید ارزهای کراس را معامله کنیم و چه مزایایی دارند. بروکر اپوفایننس ارائهدهنده بهترین خدمات معاملهگری با اسپرد و کمیسیون بسیار پایین است. این مجموعه تمامی ابزارهای معاملاتی، از جمله ارزهای فارکس، کالاها، ارزهای دیجیتال و سهامهای بینالمللی را به تریدرهای ایرانی ارائه میدهد تا در یک پلتفرم جامع و سریع، بتوانند خریدوفروش خود را بهراحتی انجام دهند.

ارز کراس یا متقاطع چیست؟

دلار آمریکا در معاملات بینالمللی نقش اساسی دارد و بسیاری از کالاها و خدمات در دنیا، با ارز دلار مبادله میشوند. اما تعدادی جفتارز هستند که هیچ طرف آن دلار آمریکا نیست. این ارزها را ارز کراس یا متقاطع (Cross Currency) میگویند که مزایای زیادی برای تریدرها دارد. هرچند این جفتارزها برای تازهکاران باراز فارکس مناسب نیستند، اما برای تریدرهای حرفهای میتوانند سودهای خوبی بسازند. دلیل سودسازی معامله ارزهای کراس این است که هزینههای معاملاتی شما را کاهش میدهند و در بسیاری موارد اسپرد کمتری نسبت به دلار آمریکا پرداخت میکنید. همچنین نیازی نیست تا برای ورود به یک ارز، ابتدا دلار خریداری کنید، سپس ارز موردنظر را معامله کنید.

در گذشته اگر میخواستید یک ارزی غیر از دلار را خریدوفروش کنید، باید ابتدا ارز دلار را برای معاملات خود خریداری میکردید. امروزه به لطف معاملات کراس، میتوانید بدون هیچ دردسری ارز خود را با هر ارزی که میخواهید، معامله کنید. به این تبادل که در آن ارز دلار هیچ نقشی ندارد، معاملات جفتارزهای کراس میگویند و بسیاری از معاملهگران از آن استفاده میکنند. با ورود تکنولوژی و اینترنت به دنیای معاملهگری، سرعت تبادل ارزهای کراس بسیار افزایش پیدا کرده است و بروکرها این مزیت را به کاربران خود با کمترین اسپرد ارائه میدهند.

برای مثال، اگر در گذشته میخواستید «استرلینگ» خود را به «ین» ژاپن تبدیل کنید، ابتدا باید «استرلینگ» خود را به دلار آمریکا تبدیل میکردید و سپس این دلارها را با ین مبادله میکردید. اما معاملات کراس، دلار آمریکا را دور زدند و امکان تبادل مستقیم ارزها را با یکدیگر بدون دخالت دلار فراهم کردند. برخی از نمونه جفتارزهای کراس عبارتند از: GBP/JPY، EUR/JPY، EUR/CHF، و EUR/GBP.

درک موضع معامله ارزهای کراس یا متقاطع

در پایان جنگ جهانی دوم و آغاز فرآیند جهانیشدن، برای ارزشگذاری واحد پول کشورها، ارزهای همه آنها با دلار مقایسه شد. دلیل این مقایسه، قدرت اقتصادی دلار آمریکا پس از جنگ جهانی دوم بود. واحد پول دلار در آن زمان به طلا متصل بود و «استاندارد طلا» را تشکیل میداد. با توجه به این واقعیت که دلار آمریکا ارز ذخیره جهانی است، اما ظهور بازار فارکس باعث شد تا معامله ارزهای کراس امری عادی باشد. بهعنوان مثال، ارز کراس GBP/JPY برای کمک به کسانی که در انگلستان و ژاپن بودند، ایجاد شد، زیرا آنها میخواستند پول خود را بدون تبدیل آن به دلار آمریکا به یکدیگر تبدیل کنند.

«استاندارد طلا»، وضعیتی است که در آن ارزش پول هر کشور با ذخیره طلای آن کشور محاسبه میشود. اما با پایان دوره «استاندارد طلا» و افزایش معاملات جهانی در سطح عمدهفروشی، معاملات ارز کراس بخشی از زندگی روزمره مالی است. تراکنشهای ارز کراس، نه تنها پرداختهای بینالمللی را آسانتر میکنند، بلکه آنها را به طور قابل توجهی ارزانتر نیز میکنند. از آنجاییکه یک فرد مجبور نیست ابتدا ارز را به دلار آمریکا مبادله کند، تنها یک تراکنش برای مبادلات ارزی انجام میدهد. این کار باعث پرداخت تنها یک اسپرد معاملاتی برای فرد میشود و علاوه بر آن، بهدلیل اینکه جفتهای غیر دلاری درحال حاضر بیشتر معامله میشوند، اسپردها ارزانتر هستند.

بیشتر بخوانید: جفت ارزهای فرعی

مزایای معامله ارزهای کراس

معاملاتی که با ارزهای کراس انجام میشوند، معمولا فرصتهای معاملاتی بیشتری برای تریدرها فراهم میکنند. دلیل این امر روند آرامتر و منظمتر حرکت قیمت در ارزهای کراس است. از طرفی فرصتهای معاملاتی مستقل و جدا از دلار آمریکا در ارزهای کراس، باعث میشود تا نوسانات این ارزها در برخی زمانها بیشتر شوند. نوسان بیشتر و سود بیشتر از یکسو باعث میشود تا تریدرها به سراغ معامله ارزهای کراس بروند و از طرف دیگر، اسپرد متفاوت و ارزان چنین ارزهایی برای معاملهگران جذاب است. در ادامه این مزایا را معرفی میکنیم.

- تسریع مبادلات ارزی: جفتارزهای کراس در بازار فارکس به معاملهگران اجازه میدهد تا با خیال راحت تبادلات ارزی خود را با سرعت بالا انجام دهند. همانطورکه در بالا اشاره شد، دیگر نیازی به تبدیل ارز داخلی به دلار و سپس به ارز دلخواه جهانی نیست و با ارزهای کراس میتوانید مستقیما مبادلات خود را انجام دهید. برای مثال شما ین ژاپن دارید و میخواهید پوند انگلیس را خریداری کنید، برای این کار کافی است به سراغ جفتارز GBP/JPY بروید.

- کاهش هزینه اسپرد: دومین ویژگی معامله ارزهای کراس، کاهش هزینههای معاملات است. هزینه اسپرد در معاملات کراس ارزانتر است، زیرا شما در مقابل دلار آمریکا معامله نمیکنید. در گذشته برای تبدیل هر ارزی به ارز دیگر به جز دلار آمریکا، لازم بود تا ابتدا با پول خود دلار آمریکا را خریداری کنید و سپس با دلار، ارز دلخواه خود را بخرید. این کار شما را مجبور میکرد تا دو بار اسپرد معامله پرداخت کنید؛ چیزی که در ارزهای کراس کاملا حل شده است و شما فقط یکبار هزینه اسپرد پرداخت میکنید.

- تبدیل آسان ارز: کسانی که برای سرمایهگذاری یا تجارت به ارز کشور دیگری نیاز دارند، دیگر لازم نیست به سراغ دلار آمریکا بروند، بلکه در بازار فارکس میتوانند بهراحتی ارز دلخواه خود را بخرند. این اتفاق باعث سرعت بخشیدن به تبادلات تجاری بین کشورها میشود و از طرفی معاملات را از وابستگی به دلار نجات میدهد.

- مدیریت و کاهش ریسک معاملات: معاملهگران برای کاهش ریسک معاملات از ارزهای کراس استفاده میکنند. تنوع در ارزهای کراس باعث میشود تا این معاملهگران بتوانند سبد معاملاتی متنوعی داشته باشند و ریسک معامله با یک جفتارز را کاهش دهند. در واقع شما با ارزهای کراس در بازارهای زیادی معامله میکنید و فرصتهای بیشتری برای کسب سود از بازار دارید، از طرفی میتوانید وارد معاملاتی شوید که درصد موفقیت بیشتری دارند و سرمایه خود را مدیریت کنید.

- بازار رقابتی: بازار فارکس با معامله ارزهای کراس جنبه رقابتی بیشتری پیدا میکند، زیرا فرصتهای معاملاتی را افزایش میدهد. در گذشته جفتارزهایی که یکطرف آنها دلار بود از نقدینگی بالایی برخوردار بودند، اما با افزایش جفتارزهای کراس، حجم معاملات بینالمللی به سمت سایر جفتارزها میرود. این ویژگی باعث افزایش حجم بازار و مبادلات میشود و ارزش ارزها را بالا میبرد.

بیشتر بخوانید: اسپرد یورو و اسپرد دلار

معایب معامله ارزهای کراس

در کنار مزایای زیادی که ارزهای کراس دارند، نباید از معایب آنها غافل شد. در بسیاری موارد ارزهای کراس دارای نقدینگی کمتری نسبت به ارزهای اصلی هستند. همچنین ممکن است این ارزها در زمانهایی نوسانات کمی داشته باشند و سود چشمگیری به معاملهگران نرسانند.

همچنین تحلیل نمودار ارزهای کراس در مواردی بسیار نامعمول و غیرقابل فهم است، زیرا حرکت قیمت در آن به خوبی با تحلیل تکنیکل قابل درک نیست. این موارد باعث میشود تا برخی معاملهگران ارزهای کراس را خریدوفروش نکنند. با اینحال در برخی از رایجترین این ارزها نظیر GBP/JPY حجم قابل قبولی از پول رد و بدل میشود که همین امر میتواند تریدرهای باتجربه را جذب کند.

دلایل نوسانات معامله ارزهای کراس

با رشد بازار فارکس، جفتارزهای کراس درحال تبدیلشدن به رایجترین روش برای معاملات هستند. از دلایل اصلی نوسانات این ارزها میتوان به ثبات اقتصادی یک کشور، تغییر در جریان بازار معاملات و بدهیهای دولتی یا سیاسی اشاره کرد که در ادامه توضیح میدهیم.

- بدهی ملی: کشوری که دولت آن بدهی قابل توجهی دارد، سرمایه مالی کمتری دارد. این بدهی باعث تورم میشود که ارزش پول کشور مربوطه را کاهش میدهد. معمولا در چنین شرایطی سرمایهگذاران ترجیح میدهند داراییهای خود را در بازار آزاد بفروشند، زیرا نرخ واردات این گونه کشورها نیز نسبت به قیمتهای صادراتی افزایش مییابد و بر نرخ تجارت و تقاضای ارز تأثیر میگذارد. همچنین، بیشتر کشورهایی که بدهی دارند، پول بیشتری برای استقرار اقتصاد خود قرض میکنند که نرخ نوسانات بازار را بیشتر میکند. افزایش تورم در کشور با تغییر نرخ صادرات و واردات بر نرخ معاملات کشور نیز تأثیر میگذارد و کسری حساب جاری باعث نوسان ارز کراس میشود.

- ثبات اقتصادی: فراز و نشیب شرایط اقتصادی کشور از عوامل اصلی تغییر نرخ ارز است. با اینحال، قیمتها نیز بهدلیل تورم که مستقیماً بر ارزش ارز تأثیر میگذارد، تغییر میکند. نرخ تورم پایین در کشور نیازی به افزایش قیمت خدمات، کالاها یا مالیات ندارد. بنابراین، تورم کمتر مستلزم نرخ بهره کمتر است و منجر به افزایش ارزش پول میشود. ثبات اقتصادی در کشور باعث گردش صحیح پول بین تولید، واردات و صادرات میشود و این توازن نوسانات ارزهای کراس را کاهش میدهد.حال اگر در کشوری ثبات اقتصادی بههم بخورد، نوسانات ارزی افزایش پیدا میکند و با افزایش نرخ بهره برای کنترل تورم مواجه میشویم.

- ثبات سیاسی: اگر کشوری از لحاظ سیاسی در وضعیت صلحآمیز باشد، تاجران خارجی بیشتری را جذب میکنند. معمولا سرمایهگذاران ترجیح میدهند برای کاهش ریسک و بهرهمندی از منافع، در کشورهایی با شرایط سیاسی و اقتصادی پایدار سرمایهگذاری کنند. ثبات سیاسی تقاضا یا ارزش پول کشور را افزایش میدهد، زیرا وامدهندگان ارز خارجی را برای کسب سود بیشتر ترغیب میکند. بنابراین افزایش تقاضای ارز با افزایش نرخ ارز کشور نسبت مستقیم دارد و میتواند نوسانات ارز کراس را افزایش دهد.

روش محاسبه نرخ تبادل جفتارز کراس

خبر خوب این است که اکثر پلتفرمهای کارگزاری، نرخ تبادل معامله ارزهای کراس را برای شما بهطور خودکار محاسبه میکنند. با اینحال، اگر دوست دارید بدانید نرخ تبادل این ارزها چگونه محاسبه میشود، به این روش محاسباتی دقت کنید. در این بخش، نحوه محاسبه قیمت پیشنهادی (Bid) و درخواستی (Ask) ارز کراس را به شما نشان خواهیم داد.

فرض کنید میخواهیم قیمت Bid/Ask را برای GBP/JPY پیدا کنیم. اولین کاری که ما انجام میدهیم این است که به قیمت پیشنهادی / درخواستی برای GBP/USD و USD/JPY نگاه کنیم. این 2 جفت بهعنوان ارزهای پایه برای تبدیل جفت GBP/JPY درنظر گرفته میشوند، زیرا جفتهای دلار ایالات متحده مرتبط با آن هستند.

حالا فرض کنید قیمتهای پیشنهادی و درخواستی زیر را داریم و با ضرب قیمتهای Bid در یکدیگر، قیمت پیشنهادی و با ضرب قیمتهای Ask در یکدیگر، قیمت درخواستی را محاسبه میکنیم.

| جفتارز | قیمت پیشنهادی (Bid) | قیمت درخواستی (Ask) |

| GBP/USD | 1.5635 | 1.5630 |

| USD/JPY | 89.43 | 89.38 |

| قیمت پیشنهادی و درخواستی | 139.82 | 139.70 |

بعد از جنگ جهانی دوم، اقتصاد کشورهای اروپایی تضعیف شد و قدرت دلار آمریکا افزایش پیدا کرد. در آن زمان برای معاملات ارزی، هر کشوری باید پول خود را تبدیل به دلار میکرد و سپس با آن ارز جدید میخرید. اما با ورود تکنولوژی و اینترنت، در بازار فارکس ارزهای کراس زمینه تبادل ارزی را بسیار سرعت بخشیدند. به این معنی که دیگر نیازی به تبدیل ارز اول به دلار و سپس تبدیل دلار به ارز دوم نیست، بلکه با جفتارزهای کراس این تبادل مستقیم انجام میشود. در این مقاله به معامله ارزهای کراس و دلایلی که باید ارزهای کراس را معامله کنیم، پرداختیم و شما را با معاملات کراس آشنا کردیم. برای انجام این معاملات، کافی است تا با ثبتنام در بروکر اپوفایننس و شارژ حساب، بهراحتی خریدوفروش خود را انجام دهید. این بروکر از تمامی معاملات فارکس، ارزهای دیجیتال، سهامهای بینالمللی و کالاها در یک پلتفرم امن و جامع پشتیبانی میکند.

ارز کراس چیست؟

ارز کراس به یک جفتارز قابل معامله گفته میشود که شامل دلار آمریکا نمیشود. بهعنوان مثال، در یک معامله کراس، به جای ارز دلار بهعنوان ارز تسویه، از سایر ارزها استفاده میکنند. جفتارز GBP/JPY یک نمونه از ارزهای کراس است. ارز کراس باعث کاهش هزینه کارمزد و افزایش فرصتهای معاملاتی برای تریدرها میشود.

معامله ارزهای کراس چه مزایایی دارد؟

معامله ارزهای کراس فرصتهای معاملاتی مستقل ایجاد میکند و هزینه کارمزد خریدوفروش را کاهش میدهد. از طرفی تبدیل ارزها را به یکدیگر آسانتر میکند و با ایجاد بازار رقابتی بیشتر، مدیریت معاملات را افزایش میدهد. از طرفی بهدلیل تنوع بیشتر در بازار معاملاتی ارزهای کراس، ریسک معاملهگران کاهش پیدا میکند.

دلیل نوسانات در ارزهای کراس چیست؟

از دلایل اصلی نوسانات در جفتارزهای کراس، باید به شرایط ثبات اقتصادی یک کشور، تغییر در جریان بازار معاملات، تصمیمات اقتصادی دولتها و بدهیهای دولتی یا سیاسی اشاره کرد. این موارد و سایر عوامل فورس ماژور، میتوانند در بازارهای مالی نوسان ایجاد کنند.