از زمانی که انسانها اقتصاد و بازارهای مالی را کشف کردند، بهدنبال ابزارها و روشهایی بودند که به آنها کمک کند تا بهترین تصمیمات ممکن را بگیرند. در این میان، یکی از ابزارهای بینظیری که به شما کمک میکند تا شرایط مختلف بازارهای مالی را درک کنید، کندل استیک یا همان شمع های ژاپنی است. این کندلها که با رنگها و شکلهای مختلف، مانند نقشههای راهنما در پیش روی شما قرار میگیرند، نه تنها احساسات و رفتارهای بازار را نمایان میکنند، بلکه الگوهای مختلفی را در خود جای دادهاند که به کمک آنها میتوانید به تحلیلهای پیشرفته بازارهای مالی بپردازید.

در این مقاله، نگاهی دقیق به انواع کندلها، الگوهای معروف و چگونگی استفاده از آنها در تحلیل بازار خواهیم داشت. با ما همراه باشید و به یادگیری هنر کندلشناسی بپردازید تا بتوانید بازار را بهتر تحلیل کنید و در نتیجه، بهرهوری و سودآوری بیشتری داشته باشید.

شمع های ژاپنی چیست؟

کندل استیک یا شمع های ژاپنی، یکی از قدیمیترین و موثرترین ابزارهای تحلیلی در بازارهای مالی است. این نوع نمودار، اطلاعات قیمتهای بازار را بهشکلی گرافیکی نشان میدهد و به تحلیل تغییرات قیمت در طول زمان کمک میکند. هر کندل یا شمع، نمایانگر حرکت قیمت در یک بازه زمانی مشخص است. اجزای یک کندل شامل دو بخش اصلی بدنه و سایهها است که هر کدام اطلاعات مهمی را در اختیار شما میگذارند. با خواندن کندلها و الگوهای مختلف آنها، معاملهگران میتوانند اطلاعات بیشتری در مورد رفتار بازار و تغییرات قیمت دریافت کنند.

ترتیب و رنگ کندلها نیز میتواند اطلاعاتی مربوط به احتمال صعود یا نزول قیمت را فراهم کند. بهطور کلی، کندل استیک یک زبان خاص در دنیای معاملات مالی است و هر معاملهگری که این زبان را بلد باشد، میتواند بهطور قابلتوجهی در پیشبینی رفتار بازار موفقتر عمل کند. از این رو، درک درست و جامع کندل استیک یکی از اسرار موفقیت در بازارهای مالی است. اگر بهدنبال یادگیری عمیق و شناخت کامل این ابزار قدرتمند هستید، به خواندن ادامه دهید تا به شما کمک کنیم با استفاده از این ابزار، معاملات موفقتری داشته باشید.

تاریخچه شمع های ژاپنی

کندل استیک یا شمع ژاپنی، یکی از قدیمیترین روشهای نمودارسازی در بازارهای مالی است که اصول آن چهارصد سال پیش در ژاپن شکل گرفت. این روش ابتدا در بازارهای مالی ژاپن مورد استفاده قرار گرفت و به مرور زمان به سایر بازارهای مالی جهان گسترش یافت. در اوایل دهه ۱۹۸۰، کندل استیک وارد بازارهای مالی آمریکا و اروپا شد و بهسرعت محبوبیت یافت. دلیل این محبوبیت، قدرت تحلیلی و قابلیت پیشبینی قیمتها بود که این نوع نمودار فراهم میکرد.

کندل استیک نه تنها یک ابزار تحلیلی است بلکه یک زبان است که معاملهگران میتوانند از آن برای درک عمیقتر رفتار بازار و تصمیمگیریهای مالی خود استفاده کنند. این روش از آن زمان تا امروز تکامل یافته است و بهعنوان یکی از ابزارهای اصلی معاملهگران جهانی و سرمایهگذاران تلقی میشود.

از آغاز مفهوم کندل استیک در ژاپن تا انتقال آن به بازارهای جهانی امروز، این ابزار تحلیلی پیشرفته همواره نمادی از توانایی در پیشبینی رفتار بازارهای مالی بوده است. بههمین دلیل، آشنایی با کندل استیک میتواند به شما کمک کند تا در دنیای پیچیده و متغیر معاملات مالی بهترین تصمیمات را بگیرید.

آناتومی کندل استیک

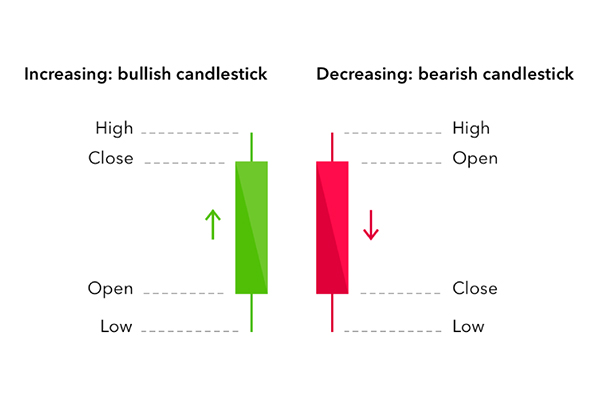

در دنیای پیچیدهی بازارهای مالی، کندلاستیکها یک زبان مخصوص دارند که تنها با نگاه کردن به آنها، میتوان اطلاعات دقیقی از حرکت قیمتها دریافت کرد. این نمودارها به سه بخش مهم تقسیم میشوند که هرکدام نقش خود را در تحلیل بازار ایفا میکنند.

- بدنه (Body): بدنه شمع های ژاپنی نشاندهندهی قدرت خرید و فروش در بازار و اندازهی بدنه نشانگر حجم معاملات است. بدنههای بزرگتر نشانگر عرضه و تقاضای بیشتری هستند و محدودهی باز و بسته شدن قیمتها را نشان میدهند.

- سایه (Shadow): سایه کندلاستیک نمایانگر بالاترین و پایینترین قیمت در یک دوره زمانی است. سایه بالایی نشانگر بالاترین قیمت و سایه پایینی نشانگر کمترین قیمت در آن دوره است.

- رنگ: رنگ کندلاستیک نیز اطلاعاتی ارزشمند ارائه میدهد. اگر کندل رنگ سفید یا سبز داشته باشد، نشاندهنده رشد قیمت و اگر بدنه کندل قرمز یا مشکی باشد، نشانگر کاهش قیمت است.

هر کندل از چهار اطلاعات اصلی تشکیل شده است:

- قیمت باز شدن (Open): قیمت باز شدن، نشاندهنده قیمت آغازین در یک دوره زمانی است.

- قیمت بسته شدن (Close): قیمت بسته شدن، نشاندهنده قیمت پایانی در آخرین لحظه از دوره زمانی است.

- بیشترین قیمت (High): نشانگر بیشترین حدی است که قیمت در طول آن دوره زمانی به آن رسیده است.

- کمترین قیمت (Low): نشانگر کمترین حدی است که قیمت در طول آن دوره زمانی به آن رسیده است.

شناخت دقیق آناتومی کندلاستیک به شما امکان میدهد تا اطلاعات دقیقتری از بازار دریافت کنید و تصمیمات هوشمندانهتری در معاملات خود بگیرید. این نمودارها به شما کمک میکند تا درک بهتری از بازار داشته باشید و حرکتهای آینده را پیشبینی کنید.

کاربرد شمع های ژاپنی

کندل استیک یکی از قدرتمندترین ابزارهای تحلیلی در بازارهای مالی است که در انواع معاملات از جمله فارکس، بازار سهام و کریپتوکارنسی استفاده میشود. این ابزار گرافیکی، اطلاعات بازار را در قالب الگوهای رنگارنگ و طرحهای مختلف نشان میدهد. در ادامه، به برخی از کاربردهای کندل استیک در دنیای مالی میپردازیم:

- پیشبینی جهت بازار: کندل استیکها به معاملهگران کمک میکنند تا جهت حرکت بازار را پیشبینی کنند. الگوهای مختلف کندل استیک میتوانند نشاندهنده صعود، نزول یا عدم تغییر در بازار باشند، که این اطلاعات معاملهگران را در تصمیمگیری در مورد خرید یا فروش کمک میکنند.

- زمانبندی معاملات: شمع های ژاپنی به معاملهگران کمک میکنند تا زمان مناسبی برای ورود یا خروج از یک معامله را تعیین کنند. الگوهای خاص کندل استیک میتوانند نشانگر نقاط قوت یا ضعف در بازار باشند و معاملهگران میتوانند از این اطلاعات برای زمانبندی بهینه معاملات خود استفاده کنند.

- پیدا کردن نقاط ورود و خروج: کندل استیکها معاملهگران را در تعیین نقاط ورود به یک معامله یا خروج از آن کمک میکنند. الگوهای خاص کندل استیک میتوانند نقاط ورود و خروج مطمئنتری را برای معاملهگران مشخص کنند.

- تایید الگوهای تکنیکال: کندل استیکها میتوانند الگوهای تکنیکال را تایید کنند. بهعنوان مثال، اگر یک الگوی انگلفینگ با یک کندل بزرگ و قوی همراه باشد، میتواند تاییدی برای اعتبار این الگو باشد.

استفاده صحیح از کندل استیکها نیاز به تجربه و آموزش دقیق دارد، اما یادگیری این ابزار میتواند به معاملهگران کمک بزرگی در بهبود معاملات آنها کند.

نحوه خواندن نمودار شمعی

خواندن نمودار شمعی یک هنر در دنیای معاملات مالی است که نیاز به دقت، تجربه و درک عمیق از بازار دارد. در این بخش، نحوه صحیح خواندن نمودارهای شمعی را برای پیشبینی جهت بازار و انجام معاملات موفق بررسی میکنیم:

- تشخیص الگوهای شمعی: اولین گام در خواندن نمودار شمع های ژاپنی، تشخیص الگوهای مختلف است. الگوهایی مانند دوجی، انگلفینگ و چکش، از جمله الگوهای معروف هستند که معاملهگران معمولا بهدنبال آنها میگردند.

- تحلیل طول بدنه کندل: طول بدنه کندل نشاندهنده نیروی خریدار یا فروشنده در بازار است. یک کندل با بدنه بلند نشاندهنده نیروی قوی در همان جهتی است که باز و بسته شده است. اگر بدنه قرمز و بلند باشد، نشاندهنده فشار فروش و نزول در بازار است و برعکس، اگر بدنه سبز و بلند باشد، نشاندهنده فشار خرید و صعود در بازار است.

- تحلیل سایهها: سایه بالایی نشاندهنده بیشترین قیمت در طول آن دوره زمانی و سایه پایینی نشاندهنده کمترین قیمت است. سایه بالایی بلند نشاندهنده فشار خرید و سایه پایینی بلند نشاندهنده فشار فروش است.

- تحلیل رنگ کندل: رنگ کندل نیز اطلاعات مهمی ارائه میدهد. کندلهایی با بدنه قرمز، نشاندهنده نزول در بازار هستند. کندلهایی با بدنه سبز نیز نشاندهنده صعود در بازار هستند.

- ترکیب الگوها و نمودارهای دیگر: تریدرها برای تشخیص نقاط ورود و خروج، معمولا الگوهای شمعی را با نمودارها و ابزارهای تکنیکال دیگر ترکیب میکنند. ترکیبی موثر از این الگوها میتواند به معاملهگران کمک کند تا تصمیمات بهتری بگیرند.

نحوه خواندن نمودارهای شمعی نیاز به تجربه و تمرین دارد و معاملهگران باید با دقت به این الگوها و نکات مربوط به آنها توجه کنند تا در تصمیمگیریهای خود دقیقتر و موثرتر باشند.

انواع الگوهای کندل استیک

الگوی شمع های ژاپنی به دو دسته اصلی تقسیم میشوند: الگوهای ادامهدهنده و الگوهای برگشتی. هر یک از این الگوها ویژگیهای خاصی دارند که معاملهگران میتوانند از آنها برای تحلیل بازار و پیشبینی حرکت قیمتها استفاده کنند.

- الگوهای ادامهدهنده: الگوی ادامهدهنده نشاندهنده ادامه حرکت قیمت در جهت فعلی است. این الگوها نشانگر ادامه روند بازار هستند و معمولا در حالتهای قیمتی پایدار ایجاد میشوند.

- الگوهای برگشتی: الگوی برگشتی یعنی قیمت در حال تغییر و برگشت است. این الگوها معمولا در نقاط برگشت بازار ایجاد میشوند و معاملهگران میتوانند از آنها برای پیشبینی تغییرات جهت بازار استفاده کنند.

با درک این الگوهای مختلف، معاملهگران میتوانند به بهبود تحلیلهای خود بپردازند و تصمیمات موفقتری در معاملات مالی خود اتخاذ کنند. این الگوها همواره نقش مهمی در استراتژیهای معاملاتی ایفا میکنند.

با اپوفایننس، شما میتوانید در بازارهای ارز، سهام، کریپتوکارنسی و کالاها معامله کنید. کارگزاری اپوفایننس بهعنوان بهترین بروکر ایرانی، به شما امکان میدهد تا با اطمینان و امنیت بیشتری در معاملات شرکت کنید.

رایجترین الگوهای شمع های ژاپنی

الگوهای کندل استیک یا شمع های ژاپنی، یکی از ابزارهای اساسی در تحلیل تکنیکال بازارهای مالی هستند. این الگوها اطلاعات مهمی ارائه میدهند و معمولا بهعنوان نشانههایی از تغییر حرکت بازار در نظر گرفته میشوند. در ادامه، برخی از معروفترین الگوهای نمودار شمعی را معرفی و بررسی میکنیم.

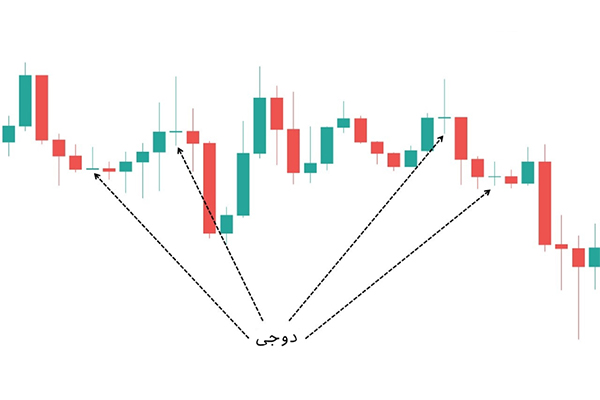

کندل دوجی (Doji)

کندل دوجی یک الگوی معروف در تحلیل تکنیکال و به نوعی نمایانگر عدم قطعیت در بازار است. این الگو توسط یک کندل با بدنه بسیار کوچک و سایههای بلند به هر دو طرف ایجاد میشود. کندل دوجی نشاندهنده تردید و عدم قطعیت در نگرش معاملهگران است، زیرا بازار در آن دوره زمانی نه به سمت بالا و نه به سمت پایین حرکت میکند.

کندل دوجی بیانگر جنگی است که بین خریداران و فروشندگان درگرفته، اما نتیجهای قاطع نداشته است. این عدم قطعیت معمولا پس از حرکات قیمتی قوی یا در نقاطی مهم از بازار ایجاد میشود. معمولا معاملهگران در زمان مشاهده کندل دوجی منتظر تایید حرکت قیمتی بعدی هستند و ممکن است این الگو به تغییرات مهم در بازار اشاره داشته باشد.

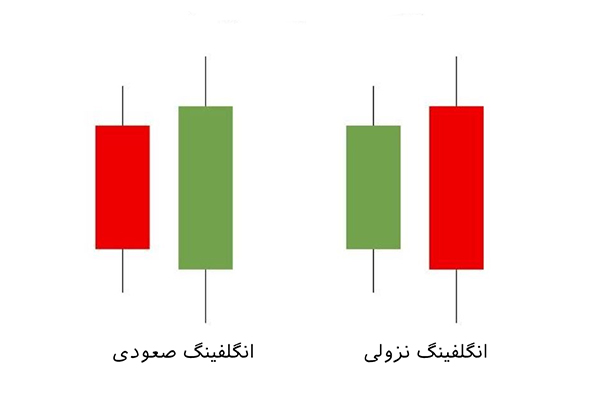

کندل انگلفینگ (Engulfing) از نمونه شمع های ژاپنی

الگوی انگلفینگ یا پوشا، از مهمترین الگوهای نموداری در بازارهای مالی بهشمار میآید. این الگو در لحظهای رخ میدهد که یک کندل جدید بهطور کامل کندل قبلی را در بر میگیرد. برای معاملهگران، این الگو نشانگر این است که قدرت بازار در حال تغییر است و ممکن است جهت حرکت قیمت نیز تغییر کند. الگوی انگلفینگ میتواند بهعنوان یک نشانگر برای ادامه جهت فعلی بازار یا حتی تغییر جهت آینده مورد استفاده قرار گیرد.

از طریق بررسی الگوهای انگلفینگ در کنار تاریخچه قیمتها، خطوط روند اخیر و سطوح حمایت و مقاومت، میتوان تشخیص داد که آیا بازار در مسیر نزولی یا صعودی قرار دارد و این اطلاعات برای معاملات آینده اهمیت دارند.

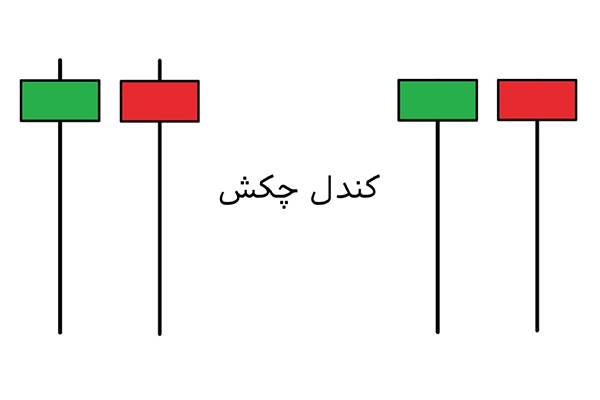

کندل چکش (Hammer)

کندل چکش از نمونه شمع های ژاپنی و یکی از الگوهای مهم در تحلیل تکنیکال است که تغییر جهت در بازار را نشان میدهد. این الگو در یک نمودار شمعی بهصورت یک کندل با بدنه کوچک و یک سایه بلند به سمت پایین ظاهر میشود. سایه این کندل که به نسبت بدنه بسیار بلند است، نشاندهنده این است که طی دوره مشخص، قیمت به سمت پایین رفته است؛ اما در نهایت، خریداران توانستهاند بازار را کنترل کنند و قیمت به سمت بالا برمیگردد.

کندل چکش نشانگر تردید و عدم قطعیت در نگرش معاملهگران است. این الگو ممکن است نشاندهنده انتهای حرکت نزولی باشد و احتمال ورود به بازار با پوزیشن لانگ (خرید) را افزایش دهد، اما همانطور که همیشه در تحلیلهای بازار باید دقت داشته باشید، این نمودار نیز به تاییدهای دیگری نیاز دارد و نمیتوان فقط با کشف یک الگو، به معاملات وارد یا از آنها خارج شد.

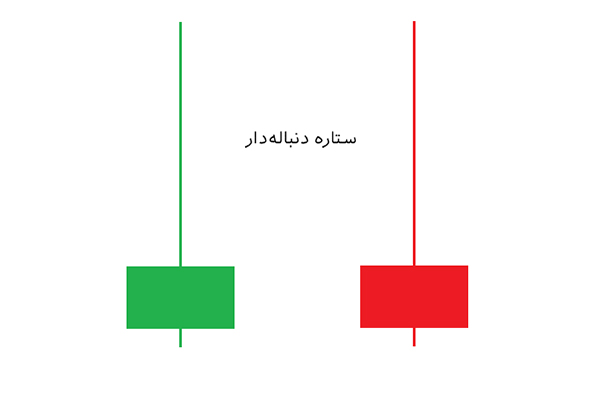

کندل ستاره دنبالهدار (Shooting Star)

این الگو در یک نمودار شمعی بهصورت یک کندل با بدنه کوچک و دو سایه بلند به سمت بالا و پایین ظاهر میشود. بدنه کندل ستاره دنبالهدار معمولا کوچک است و دو سایه بلند به سمت بالا و پایین نشانگر افزایش فشار خریداران و فروشندگان است. کندل ستاره دنبالهدار ممکن است نشانگر انتهای حرکت نزولی یا صعودی باشد و معمولا بهعنوان یک نشانه احتمالی برای ورود به بازار استفاده میشود.

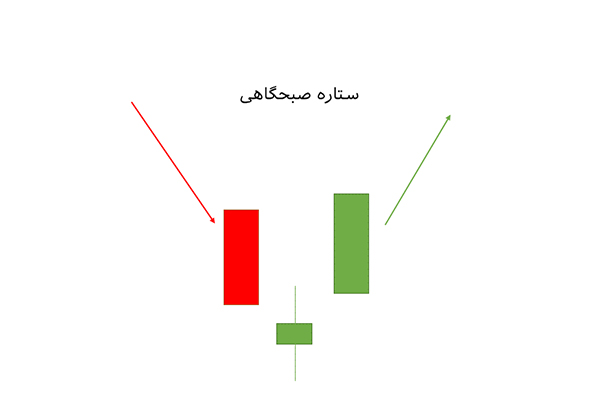

کندل ستاره صبحگاهی (Morning Star) از نمونه شمع های ژاپنی

کندل ستاره صبحگاهی یکی از الگوهای مهم در تحلیل تکنیکال است که معمولا در پایان دوره نزولی در نمودار شمعی ظاهر میشود. این الگو از سه کندل تشکیل شده است. ابتدا یک کندل نزولی بزرگ ظاهر میشود که نشانگر ادامه حرکت نزولی بازار است. سپس یک کندل کوچک با بدنه کوچک درون کندل نزولی قرار میگیرد و نشاندهنده عدم قطعیت در بازار است.

در نهایت، یک کندل صعودی بزرگ ظاهر میشود که قسمت زیادی از کندل نزولی قبلی را پوشش میدهد و نشاندهنده افزایش فشار خریداران است. این الگو نمایانگر تغییر جهت از بازار نزولی به صعودی است و معمولا بهعنوان یک نشانه برای ورود به بازار با پوزیشن لانگ (خرید) استفاده میشود.

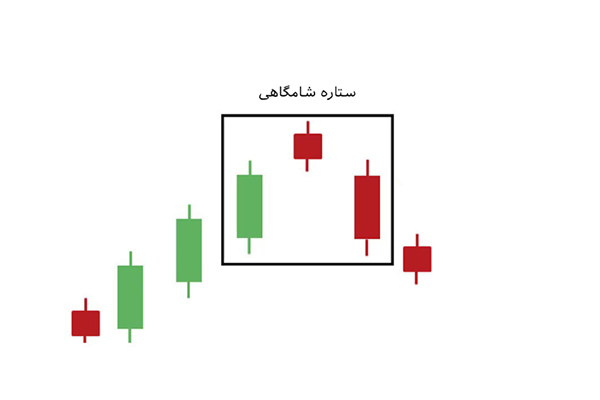

کندل ستاره شامگاهی (Evening Star)

الگوی ستاره شامگاهی یکی دیگر از الگوهای مهم در تحلیل تکنیکال است و معمولا در پایان یک دوره صعودی در نمودار شمعی ظاهر میشود. این الگو از سه کندل تشکیل شده است، ابتدا یک کندل صعودی بزرگ ظاهر میشود که نشانگر ادامه حرکت صعودی بازار است. سپس یک کندل کوچک با بدنه کوچک درون کندل صعودی قرار میگیرد و نشاندهنده عدم قطعیت در بازار است.

در نهایت، یک کندل نزولی بزرگ ظاهر میشود که قسمت زیادی از کندل صعودی قبلی را پوشش میدهد و نشاندهنده افزایش فشار فروشندگان است. این الگو نمایانگر تغییر جهت از بازار صعودی به نزولی است و معمولا بهعنوان یک سیگنال برای ورود به بازار با پوزیشن شورت (فروش) استفاده میشود.

این الگوها تنها چند نمونه از الگوهای نمودار شمع های ژاپنی هستند که معاملهگران میتوانند از آنها برای تحلیل بازار و پیشبینی جهت حرکت قیمتها استفاده کنند. ترکیبهای مختلف این الگوها و سایر ابزارهای تحلیلی میتوانند به معاملهگران کمک کنند تا تصمیمات موفقتری در معاملات خود بگیرند.

مقایسه نمودار شمعی و نمودار میلهای

نمودارهای کندلاستیک و نمودارهای میلهای، دو ابزار تحلیلی مهم در بازارهای مالی هستند که توسط معاملهگران برای مطالعه رفتار قیمتها استفاده میشوند. هرکدام از این نمودارها ویژگیها و مزایای خاصی دارند که در تصمیمگیریهای مالی تاثیرگذارند.

نمودارهای کندلاستیک

نمودارهای شمع های ژاپنی از کندلهای رنگارنگ (ترکیب قرمز و سبز یا سفید و سیاه) تشکیل شدهاند که هرکدام نمایانگر بازه قیمت بازار در یک دوره زمانی خاص هستند. این نمودارها اطلاعات دقیقتری از رفتار بازار ارائه میدهند و به معاملهگران امکان میدهند تا الگوهای مختلف مانند الگوهای برگشتی و ادامهدهنده را تحلیل کنند.

نمودارهای میلهای

نمودارهای میلهای از میلههای عمودی تشکیل شدهاند. هر میله نمایانگر بازه قیمت بازار در یک دوره زمانی است. این نمودارها نیز اطلاعات مهمی ارائه میدهند، اما خیلی جزئی و واضح نیستند.

تفاوتها:

- وضوح: نمودارهای کندلاستیک واضحتر هستند و به معاملهگران امکان میدهند تا الگوها و تغییرات را بهراحتی تشخیص دهند.

- جزئیات بیشتر: نمودارهای کندلاستیک جزئیات بیشتری از حرکتهای قیمتی ارائه میدهند، از جمله اطلاعاتی در مورد قیمت باز و بسته شدن، بیشترین و کمترین قیمت و فشار خرید و فروش.

- سادگی: نمودارهای میلهای سادهترند و برای برخی معاملهگران قابل فهمتر هستند.

هر کدام از این نمودارها دارای ویژگیهای خاصی هستند و استفاده از یک یا هر دو این نوع نمودارها بسته به سبک معاملاتی و ترجیحات تریدر متفاوت است.

در این آموزش جامع، به شما کمک کردیم مفهوم پشت هر الگوی شمعی را درک و از آن بهرهبرداری کنید. در دنیای پیچیده و پویای معاملات مالی، درک صحیح شمع های ژاپنی میتواند نقش بسیار مهمی در تصمیمگیریهای مالی شما ایفا کند. شمع ژاپنی یک زبان خاص دارد که به شما اجازه میدهد تا از آن بهعنوان یک ابزار قدرتمند در تحلیل بازارها استفاده کنید. با یادگیری نحوه خواندن و تفسیر شمع های ژاپنی، شما قادر به پیشبینی جهت حرکت بازار، تحلیل الگوها و اتخاذ تصمیمات مالی درستتر خواهید بود.

در نهایت توجه داشته باشید کارگزار شما میتواند نقشی اساسی در میزان موفقیت شما در بازارهای مالی ایفا کند. بنابراین برای شروع فعالیت در بازارهای مالی، در کنار یادگیری مفاهیم ابتدایی، باید یک بروکر معتبر نیز انتخاب کنید. اپوفایننس یک بروکر معتبر و قدرتمند است که امکانات و ابزارهای تحلیلی بینظیری در اختیار تریدرها میگذارد.

همین حالا اقدام کنید، به اپوفایننس بپیوندید و با استفاده از حسابهای معاملاتی متنوع، ابزارهای پیشرفته و پشتیبانی فوقالعادهای که در اختیارتان قرار میدهد، از انجام معاملات لذت ببرید و یک تجربه شیرین را به دست آورید.

از یک نمودار شمعی، چه اطلاعاتی میتوان به دست آورد؟

از نمودارهای شمعی میتوان در مورد قدرت خریداران یا فروشندگان، جهت حرکت قیمت، نقاط ورود و خروج ممکن و همچنین الگوهای مختلف در بازارها مطلع شد.

آیا الگوهای شمعی همیشه قطعیت دارند؟

نه، الگوهای شمعی تنها یکی از معیارها هستند و هیچ تضمینی در مورد حرکت بازار نمیدهند. معاملهگران باید از این الگوها بهعنوان یکی از ابزارهای تحلیلی خود استفاده کنند و برای رسیدن به نتیجه بهتر، آن را با دیگر شاخصها و اطلاعات ترکیب کنند.

چگونه میتوانم از نمودارهای شمعی برای تصمیمگیری در معاملات خود استفاده کنم؟

برای استفاده از نمودارهای شمعی، باید الگوها را تشخیص دهید، سایهها و بدنهها را مورد بررسی قرار دهید و با ترکیب این اطلاعات و سایر ابزارهای تحلیلی، تصمیم به خرید یا فروش بگیرید.

آیا برای استفاده از نمودارهای شمعی، به تجربه زیادی نیاز دارم؟

هر چند تجربه مفید است، اما حتی مبتدیان هم میتوانند با مطالعه و تمرین کافی از نمودارهای شمعی استفاده کنند. برای کسب تجربه عملی، از منابع آموزشی و حسابهای دمو استفاده کنید.