رابطه میان سرمایهگذاری و نرخ بهره، یکی از مباحث کلیدی است که تصمیمگیریهای مالی را شکل میدهد. نرخ بهره هزینهای است که برای استفاده از پول پرداخت میشود و میتواند تأثیر قابلتوجهی بر سرمایهگذاری داشته باشد. افزایش نرخ بهره معمولاً باعث کاهش سرمایهگذاری میشود، زیرا هزینه وامگیری را بالا برده و نیازمند بازدهی بالاتری برای توجیه سرمایهگذاری میشود. از سوی دیگر، نرخهای بهره پایینتر میتواند به افزایش سرمایهگذاری منجر شود، چرا که وامگیری ارزانتر شده و فرصتهای بیشتری برای سرمایهگذاری مقرونبهصرفه فراهم میآورد. این تعامل پیچیده میان نرخ بهره و سرمایهگذاری، نهتنها برای سرمایهگذاران، بلکه برای سیاستگذاران اقتصادی نیز اهمیت دارد، زیرا تصمیمات آنها در تنظیم نرخهای بهره میتواند بر رشد اقتصادی و سطح اشتغال تأثیر بگذارد. در ادامه این مقاله با ما همراه باشید تا به بررسی رابطه سرمایه گذاری و نرخ بهره بپردازیم.

نرخ بهره چیست؟

نرخ بهره یکی از مفاهیم کلیدی در علم اقتصاد است که بهعنوان هزینه استفاده از پول تعریف میشود. این نرخ که بهصورت درصدی از مبلغ اصلی وام یا سپرده تعیین میگردد، توسط بانکها و موسسات مالی بهعنوان سود پرداختی به وامگیرندگان یا دریافتی از سپردهگذاران اعمال میشود. نرخ بهره معمولاً سالانه محاسبه شده و بهصورت نرخ درصد سالانه (APR) بیان میگردد که نشاندهنده هزینه کلی استفاده از پول برای یک دوره یک ساله است. این نرخ تأثیر قابل توجهی بر اقتصاد کلان، سیاستهای پولی، تصمیمات سرمایهگذاری و مصرفکنندگان دارد.

نرخ بهره برای وامها معمولاً بر اساس ساده یا مرکب محاسبه میشود. نرخ بهره ساده، نرخ ثابتی است که بر مبلغ اصلی وام یا سپرده اعمال میشود، درحالیکه نرخ بهره مرکب شامل نرخ اضافی روی بهره تجمعی دورههای قبلی است. بهره مرکب همچنین بهعنوان بهره بر بهره شناخته میشود و میتواند بهسرعت مبلغ کلی که باید پرداخت شود را افزایش دهد.

عوامل مختلفی از جمله شرایط اقتصادی، سیاستهای دولتی، اعتبار و ریسک مرتبط با وام میتوانند بر نرخ بهره تأثیر بگذارند. نرخهای بهره بالاتر معمولاً زمانی اعمال میشوند که ریسک عدم پرداخت بیشتر باشد، مانند مواقعی که وامگیرنده اعتبار پایینی دارد یا برای وامی بدون پیشپرداخت درخواست میکند. شما میتوانید آخرین اخبار و اطلاعات در رابطه با رابطه سرمایه گذاری و نرخ بهره را در بهترین بروکر ایرانی مشاهده کنید.

سرمایهگذاری و انواع سرمایه

سرمایهگذاری فرایندی است که در آن منابع مالی برای خلق ارزش و کسب بازده در آینده به کار گرفته میشوند. انواع مختلفی از سرمایه وجود دارد که هر کدام نقش متفاوتی در فرایند سرمایهگذاری دارند. در ادامه به بررسی رابطه سرمایه گذاری و نرخ بهره و انواع سرمایه میپردازیم.

سرمایه مالی (Financial Capital)

سرمایه مالی به منابع پولی اشاره دارد که برای تأمین مالی فعالیتهای اقتصادی و تجاری استفاده میشود. این نوع سرمایه اغلب برای خرید داراییهای فیزیکی مانند ماشینآلات، املاک و مستغلات یا سرمایهگذاری در پروژههای توسعهای به کار میرود. این نوع سرمایهگذاری میتواند به رشد اقتصادی کمک کند و زمینهساز ایجاد اشتغال و نوآوری باشد. این نوع سرمایه میتواند شامل موارد زیر باشد:

- پول نقد: این ابزار انعطافپذیرترین شکل سرمایه مالی است و بهراحتی قابلتبدیل به دیگر انواع داراییها است؛

- سهام: سهام نشاندهنده مالکیت در شرکتها است و میتواند منبع درآمد از طریق سود سهام یا افزایش ارزش سرمایه باشد؛

- اوراققرضه: این ابزارهای مالی بهعنوان وامهایی با بازپرداخت مشخص شناخته میشوند و به دارندگان آنها بهره ثابتی پرداخت میکنند؛

- ابزارهای مشتقه: این ابزارها میتوانند شامل قراردادهای آتی، اختیار معامله و سوآپها باشند که برای پوشش ریسک یا سفتهبازی استفاده میشوند.

بیشتر بخوانید: جدول سواپ جفت ارزها

سرمایه انسانی (Human Capital)

سرمایه انسانی به مجموعهای از مهارتها، دانشها، تجربیات و تواناییهایی اشاره دارد که کارکنان به همراه خود به یک سازمان میآورند و میتواند بهعنوان یکی از مهمترین داراییهای یک شرکت در نظر گرفته شود. این مفهوم که اغلب بهعنوان بخشی از سرمایه نامرئی سازمانها شناخته میشود، نقش کلیدی در رشد و توسعه پایدار اقتصادی و سازمانی ایفا میکند.

سرمایهگذاری در سرمایه انسانی، از طریق آموزشهای حرفهای و توسعه فردی، میتواند به افزایش بهرهوری کلی سازمان منجر شود. این امر باعث میشود که کارکنان بتوانند بهطور موثرتری در فرآیندهای کاری مشارکت کرده و با ارائه ایدهها و راهحلهای نوآورانه، به پیشبرد اهداف سازمانی کمک کنند.

بهعنوانمثال، سرمایهگذاری در دورههای آموزشی مرتبط با فناوری اطلاعات میتواند به کارکنان کمک کند تا با آخرین پیشرفتهای تکنولوژیکی آشنا شوند و از این دانش برای بهبود فرایندها و محصولات استفاده کنند. همچنین، توسعه مهارتهای نرم، مانند مدیریت زمان، حل مسأله و کار تیمی، میتواند به ایجاد یک محیط کاری هماهنگتر و کارآمدتر منجر شود.

سرمایه طبیعی (Natural Capital)

در ادامه بررسی رابطه سرمایه گذاری و نرخ بهره به قسمت سرمایه طبیعی رسیدهایم. سرمایه طبیعی که به منابع طبیعی مانند زمین، آب، هوا، و منابع بیولوژیکی اشاره دارد، بستر اصلی برای حیات و فعالیتهای اقتصادی است. این منابع که بهصورت خودبهخود در طبیعت یافت میشوند و نیازی به تولید انسانی ندارند، نقش حیاتی در تولید کالاها و خدمات دارند. سرمایه طبیعی شامل دستهبندیهای گستردهای از منابع است که میتوان آنها را به سه دسته اصلی تقسیم کرد:

- منابع تجدیدپذیر: مانند جنگلها، ماهیها و آب که میتوانند با مدیریت صحیح پایدار بمانند؛

- منابع غیرتجدیدپذیر: مانند سوختهای فسیلی و مواد معدنی که محدود هستند و با استفاده به پایان میرسند؛

- خدمات اکوسیستم: شامل تصفیه آب، تولید اکسیژن و تنظیم آبوهوا میشود.

سرمایه طبیعی نهتنها برای بقای انسانها، بلکه برای اقتصادهای مدرن نیز ضروری است. بهرهبرداری بیرویه از این منابع، میتواند به تخریب محیطزیست و کاهش کیفیت زندگی انسانها منجر شود. ازاینرو، مفهوم توسعه پایدار مطرح میشود که هدف آن حفظ سرمایه طبیعی برای نسلهای آینده است. مدیریت پایدار سرمایه طبیعی، شامل استراتژیهایی مانند حفاظت از محیطزیست، استفاده بهینه از منابع و اجرای قوانینی برای کاهش آلودگی و افزایش کارایی است.

سرمایه فیزیکی (Physical Capital)

سرمایه فیزیکی که به داراییهای مادی مانند ماشینآلات، تجهیزات و ساختمانها اشاره دارد، یکی از اجزای اساسی در تولید کالاها و خدمات است. این نوع سرمایه شامل تمامی ابزارها و تجهیزاتی است که برای انجام فعالیتهای تولیدی و ارائه خدمات به کار میروند. سرمایه فیزیکی، میتواند شامل:

- تجهیزات: مانند کامپیوترها، دستگاههای صنعتی و ابزارهای دقیق؛

- ماشینآلات: در خطوط تولید و فرایندهای صنعتی استفاده میشوند؛

- ساختمانها و زیرساختها: مانند کارخانهها، دفاتر و انبارها.

این داراییها بهعنوان سرمایه ثابت شناخته میشوند، زیرا برخلاف مواد خام یا کالاهای مصرفی، در یک دوره تولیدی مصرف نمیشوند و میتوانند برای مدتزمان طولانیتری مورداستفاده قرار گیرند.

سرمایهگذاری در سرمایه فیزیکی میتواند به افزایش بهرهوری و کاهش هزینههای تولید منجر شود. بهعنوانمثال، خرید ماشینآلات جدید و پیشرفته میتواند سرعت تولید را افزایش دهد و کیفیت محصولات را بهبود بخشد. همچنین، ساختمانهای با طراحی بهینه، میتوانند به کاهش مصرف انرژی و افزایش راحتی کارکنان کمک کنند.

سرمایه فکری (Intellectual Capital)

سرمایه فکری که به داراییهای غیرملموس مانند پتنتها، نشانهای تجاری، و حقوق مؤلف اشاره دارد، یکی از ارکان اصلی مزیت رقابتی در عصر اطلاعات به شمار میرود. این نوع سرمایه به دانش، اطلاعات، مالکیت فکری و تجربیاتی که میتوانند بهصورت مستقیم یا غیرمستقیم به ارزشافزوده برای سازمان منجر شوند، اشاره دارد. سرمایه فکری را در رابطه سرمایه گذاری و نرخ بهره، میتوان به سه بخش اصلی تقسیم کرد:

- سرمایه انسانی: شامل دانش، مهارتها و تجربیات کارکنان است؛

- سرمایه ساختاری: به سیستمها، رویهها و فرهنگ سازمانی اشاره دارد؛

- سرمایه مشتری: شامل روابط با مشتریان و شهرت بازار است.

پتنتها بهعنوان بخشی از سرمایه فکری، به شرکتها اجازه میدهند تا از اختراعات خود در برابر رقبا محافظت کنند و میتوانند منبع درآمد قابلتوجهی از طریق اعطای مجوزها یا فروش تکنولوژیها باشند. نشانهای تجاری نیز به محصولات یا خدمات یک شرکت هویت و اعتبار بخشیده و میتوانند به ایجاد وفاداری مشتری کمک کنند. حقوق مؤلف نیز محافظت از آثار خلاقانه مانند نرمافزارها، کتابها و موسیقی را فراهم میآورد.

سرمایه فکری به سازمانها این امکان را میدهد که از دانش و نوآوری بهعنوان ابزاری برای رشد و توسعه استفاده کنند. مدیریت موثر این داراییها میتواند به افزایش کارایی، بهبود محصولات و خدمات، و کسب مزیت در بازارهای جهانی منجر شود. در نتیجه، سرمایه فکری باید بهعنوان یکی از مهمترین عوامل در برنامهریزی استراتژیک و تصمیمگیریهای سازمانی در نظر گرفته شود. سرمایهگذاری میتواند بهصورت مستقیم، مانند خرید داراییهای فیزیکی، یا بهصورت غیرمستقیم، مانند سرمایهگذاری در سهام یک شرکت انجام شود. تصمیمگیری در مورد سرمایهگذاری باید با درنظرگرفتن عواملی مانند هدف سرمایهگذاری، میزان ریسکپذیری، بازه زمانی سرمایهگذاری و بازده مورد انتظار صورت گیرد.

رابطه سرمایه گذاری و نرخ بهره

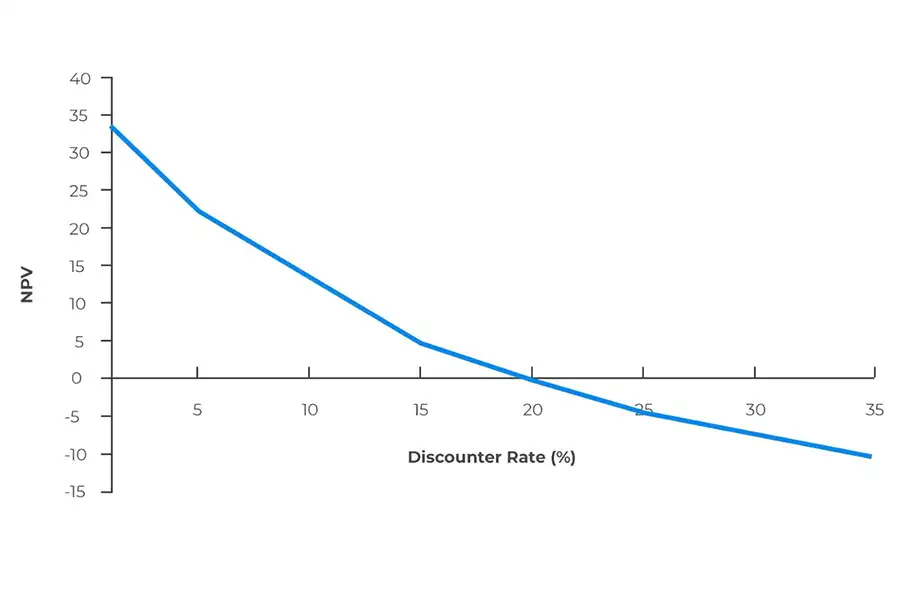

رابطه بین نرخ بهره و سرمایهگذاری، یکی از مفاهیم اساسی در اقتصاد است. نرخ بهره که بهعنوان هزینه استفاده از پول تعریف میشود، میتواند تأثیر قابلتوجهی بر تصمیمات سرمایهگذاری داشته باشد. بهطورکلی، نرخهای بهره بالاتر میتواند سرمایهگذاری را کاهش دهد، زیرا هزینه وامگیری را افزایش داده و نیازمند بازدهی بالاتری برای سودآور بودن سرمایهگذاری میشود.

- افزایش نرخ بهره و تأثیر آن بر سرمایهگذاری: هنگامی که نرخ بهره افزایش مییابد، هزینه وامگیری بیشتر شده و سرمایهگذاریهایی که پیشازاین مقرونبهصرفه بودند، دیگر جذابیت خود را از دست میدهند. برای مثال، اگر نرخ بهره از ۵٪ به ۷٪ افزایش یابد، میتوان انتظار داشت که میزان سرمایهگذاری از ۱۰۰ به ۸۰ کاهش یابد. این امر بهدلیل افزایش هزینه، فرصت سرمایهگذاری است که در نتیجه، وامگیری از بانک گرانتر شده و پسانداز در بانک بازدهی بالاتری دارد.

- کاهش نرخ بهره و تأثیر آن بر سرمایهگذاری: در مقابل، کاهش نرخ بهره میتواند سرمایهگذاری را تشویق کند. وامگیری ارزانتر شده و فرصتهای بیشتری برای سرمایهگذاری مقرونبهصرفه فراهم میآورد. این شرایط میتواند بهویژه در بازارهایی که نیاز به تحریک اقتصادی دارند، مفید باشد.

- دیگر عوامل تأثیرگذار بر سرمایهگذاری: رابطه سرمایه گذاری و نرخ بهره، نشاندهنده اهمیت تصمیمات سیاستگذاری پولی در تحریک یا کنترل فعالیتهای اقتصادی است. بااینحال، نرخ بهره تنها عامل تأثیرگذار بر سرمایهگذاری نیست. عوامل دیگری مانند اعتماد سرمایهگذاران، رشد اقتصادی، تمایل بانکها به وامدهی، نظریه شتابدهنده و وضعیت فناوری نیز میتوانند نقش مهمی در تصمیمات سرمایهگذاری داشته باشند.

- نرخ بهره واقعی و سرمایهگذاری: شرکتها معمولاً نرخ بهره واقعی را در نظر میگیرند که برابر است با نرخ بهره اسمی منهای نرخ تورم. اگر تورم ۱۰٪ و نرخ بهره اسمی ۹٪ باشد، ما شاهد نرخ بهره واقعی منفی هستیم که وامگیری را جذابتر میکند، زیرا تورم پرداخت بدهی را آسانتر میسازد.

بیشتر بخوانید: عوامل موثر بر نرخ بهره

اختلاف بین تقاضا برای سرمایه و سرمایه گذاری

اختلاف بین تقاضا برای سرمایه و سرمایهگذاری، در اصل به تفاوت بین نیاز به داراییها برای تولید و فرایند ایجاد یا خرید این داراییها اشاره دارد. تقاضا برای سرمایه به میزان داراییهایی که یک شرکت یا بخش اقتصادی برای انجام فعالیتهای خود نیاز دارد، مربوط میشود. این شامل ماشینآلات، تجهیزات، ساختمانها و سایر داراییهای فیزیکی است که برای تولید کالاها و خدمات لازم هستند.

سرمایهگذاری، عمل خرید یا ساخت این داراییهای سرمایهای است. این فرایند میتواند شامل خرید ماشینآلات جدید، ساخت یک کارخانه، یا ارتقاء تجهیزات فعلی باشد تا بهرهوری و تولید را افزایش دهد.

- تأثیر نرخ بهره بر تقاضا برای سرمایه و سرمایهگذاری: در رابطه سرمایه گذاری و نرخ بهره، نرخ بهره نقش کلیدی در تعیین میزان مطلوب سرمایه و در نتیجه سرمایهگذاری دارد. نرخهای بهره بالاتر معمولاً تقاضا برای سرمایه را کاهش میدهند، زیرا هزینههای وامگیری برای خرید یا ساخت داراییهای سرمایهای افزایش مییابد. این امر میتواند منجر به کاهش سرمایهگذاری شود، زیرا شرکتها ممکن است تصمیم بگیرند که از داراییهای موجود خود بهتر استفاده کنند یا سرمایهگذاریهای جدید را به تعویق بیندازند.

- عوامل دیگر مؤثر بر تقاضا برای سرمایه و سرمایهگذاری: علاوهبر نرخ بهره، عوامل دیگری نیز بر تقاضا برای سرمایه و سرمایهگذاری تأثیر میگذارند. این عوامل شامل انتظارات شرکتها از تقاضای آینده، سیاستهای دولتی، مقررات مالیاتی و تغییرات در فناوری هستند. بهعنوانمثال، سیاستهای مالیاتی که سرمایهگذاری را تشویق میکنند، میتوانند منجربه افزایش تقاضا برای سرمایه شوند، حتی اگر نرخ بهره بالا باشد.

- سرمایه در مقابل سرمایهگذاری: سرمایه بهعنوان بستری برای یک کسبوکار عمل میکند و منابع لازم برای عملیات روزمره را فراهم میآورد. سرمایهگذاری از طرف دیگر، بر رشد متمرکز است و هدف آن، تولید بازده و باز کردن فرصتهای جدید است. تقاضا برای سرمایه و سرمایهگذاری به توسعه اقتصادی کمک میکنند، اما از طریق مسیرهای مختلف. تقاضا برای سرمایه، نشاندهنده نیاز به داراییهایی است که برای تولید استفاده میشوند، درحالیکه سرمایهگذاری فرایند ایجاد یا خرید این داراییها است. درک این تفاوتها برای سیاستگذاران و سرمایهگذاران مهم است تا بتوانند تصمیمات مؤثرتری در زمینه تخصیص منابع و تحریک رشد اقتصادی اتخاذ کنند.

خدمات اپوفایننس

اپوفایننس با درنظرگرفتن اصول شریعت اسلامی، حسابهای اسلامی را به معاملهگران مسلمان ارائه میدهد. این حسابها که بهعنوان حسابهای بدون سواپ نیز شناخته شدهاند، به کاربران این امکان را میدهند تا بدون نگرانی از نقض ممنوعیت ربا، در بازارهای مالی فعالیت کنند. سرمایهگذاران میتوانند با اطمینان و مطابق با باورهای دینی خود، در معاملات مالی مشارکت کنند. اپوفایننس با ارائه طیف وسیعی از حسابها، بهتمامی نیازهای معاملهگران پاسخ میدهد و انتخابهای متنوعی را برای آنها فراهم میآورد.

چگونه نرخ بهره بر سرمایهگذاریهای کوتاهمدت و بلندمدت تأثیر میگذارد؟

نرخ بهره میتواند بر سرمایهگذاریهای کوتاهمدت و بلندمدت بهطور متفاوتی تأثیر بگذارد، زیرا سرمایهگذاران ممکن است بر اساس افق زمانی خود به نرخ بهره واکنش نشان دهند.

آیا نرخ بهره میتواند بر سرمایهگذاریهای بخش خصوصی و دولتی بهطور متفاوتی تأثیر بگذارد؟

بله! نرخ بهره میتواند بر سرمایهگذاریهای بخش خصوصی و دولتی بهطور متفاوتی تأثیر بگذارد، زیرا این دو بخش ممکن است به نرخ بهره واکنشهای متفاوتی نشان دهند.