بازار فارکس یک بازار فعال و پویاست. این فضا نیازمند اطلاعات تحلیلی بسیار بالاست تا بتوانید آن را به خوبی تحلیل کنید و وارد معامله شوید. اندیکاتورها ابزارهایی هستند که میتوانند شما را در داشتن یک معامله خوب و دقیق یاری کنند. یک نمونه از انواع این اندیکاتور، اندیکاتور شاخص قدرت نسبی است. ما قصد داریم در این مقاله به بررسی اندیکاتور RSI بپردازیم و بیابیم که علت پرطرفدار بودن شاخص قدرت نسبی RSI چیست؟ با ما همراه باشید.

اندیکاتور شاخص قدرت نسبی چیست؟

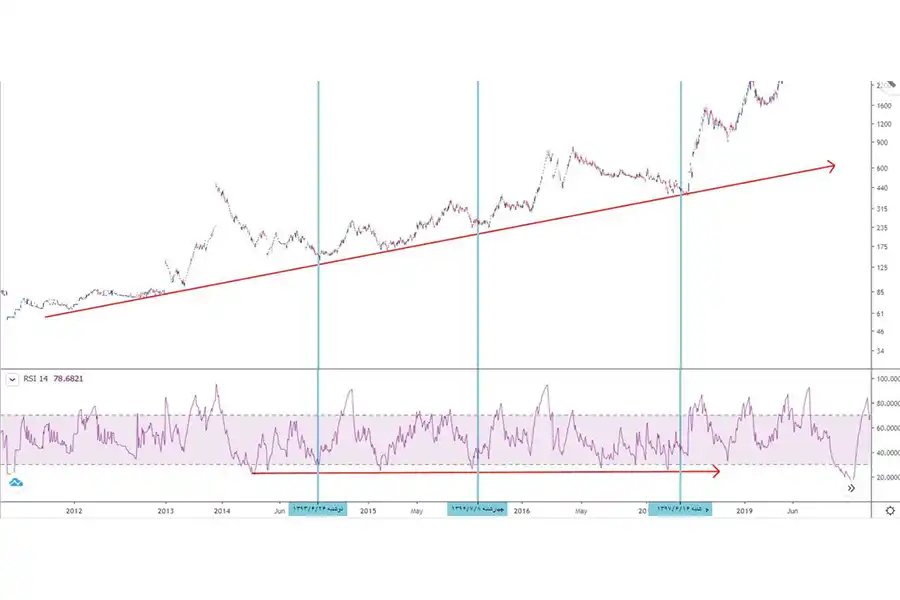

با توجه به کارایی اندیکاتور RSI در تحلیل مومنتوم و قدرت حرکات روند، میتوان از آن برای شناسایی سطوح حمایت و مقاومت مهم در نمودار قیمت استفاده نمود. در تصویر زیر، یک سطح مقاومت قوی در نمودار قیمت با استفاده از خط افقی نشان داده شده است که قیمت، بارها آن را لمس کرده است.

این ناحیه مقاومتی در بررسی اندیکاتور RSI نیز به وضوح مشخص است. همانطور که در زیر مشاهده میشود، خط روند حمایتی نیز برای نماد ترسیم شده و در نقاطی که خط عمودی رسم شده، مشاهده میشود که اندیکاتور RSI در محدوده حمایتی بوده و با همپوشانی این دو حمایت، قیمت با رشد مواجه شده است.

RSI = 100 – [100 / (1+RS)]

میانگین ضرر / میانگین سود = RS

کاربرد شاخص قدرت نسبی RSI

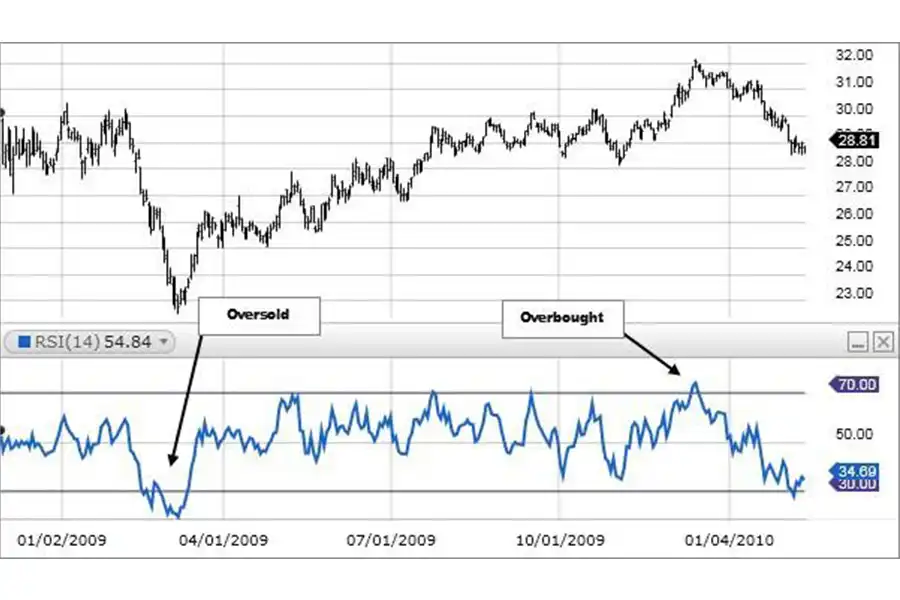

اندیکاتور RSI یکی از ابزارهای تحلیل تکنیکال است که نمودار خطی در پایین صفحه نشان میدهد و دو سطح مهم ۳۰ و ۷۰ دارد. سطح ۳۰ بهعنوان حمایت معتبر محسوب میشود و نشاندهنده اشباع فروش است. هنگامی که RSI به سطح ۳۰ نزدیک میشود، ممکن است نمودار به سمت بالا برگردد. سطح ۷۰ نیز نشاندهنده مقاومت و اشباع خرید است و ممکن است با کاهش قیمت همراه باشد. در استراتژی معاملاتی با استفاده از RSI، میتوان سیگنالهای خریدوفروش را دریافت کرد. همچنین، استفاده از خطوط روند در نمودار RSI نیز برای تشخیص نقاط خریدوفروش موثر است. بهطور مثال با رسم خط مورب، میتوان سیگنالهای فروش یا خرید را تشخیص داد.

سطوح اشباع اندیکاتور شاخص قدرت نسبی

بسیاری از تریدرها اشتباها فکر میکنند که در نواحی اشباع خرید یا فروش، قیمت دارای تمایلی به بازگشت است، اما این تصور اشتباه است. در واقع، مقادیر بالای RSI نشاندهنده قوی بودن روند صعودی و مقادیر پایین RSI روند نزولی قوی را نشان میدهند. ورود به نواحی اشباع خرید یا فروش، همیشه نشاندهنده ضعف و بازگشت زودهنگام روند نیست، بلکه تنها تایید مومنتوم حرکتی بالا در وضعیت فعلی است.

بهعبارت دیگر، ورود به این نواحی دلیل قطعی برای تغییر جهت قیمت و گرفتن موقعیتهای معاملاتی برخلاف روند نیست. تصویر زیر یک مثال از این شرایط را نشان میدهد. در مستطیل سمت چپ، قیمت برای اولین بار به بیش از سطح ۷۰ رسید و وارد ناحیه اشباع خرید شد.

همانطور که مشاهده میشود، روند صعودی برای طولانی مدت ادامه یافت و حتی با وجود مسطح شدن حدودی، بازگشت قیمت رخ نداد. این نشان میدهد که مقادیر بیش از ۷۰ یا کمتر از ۳۰ اندیکاتور RSI تنها نشاندهنده قدرت بالای روند صعودی یا نزولی هستند و میزان مسلطی یک گروه از بازیگران بازار را نشان میدهند.

انواع واگرایی در RSI

دو نوع اصلی واگرایی در اندیکاتور شاخص قدرت نسبی شامل واگرایی مثبت و منفی هستند، درحالی که دستهبندی دیگری از واگراییها به نامهای «واگرایی مخفی» و «واگرایی معمولی» شناخته میشوند. اندیکاتور RSI باعث ایجاد انواع مختلفی از واگراییها با چارت قیمتی میشود، از جمله:

- واگرایی معمولی مثبت: این نوع واگرایی وقتی رخ میدهد که قیمتها در نمودار به سمت پایین میروند و در عینحال اندیکاتور RSI به سمت بالا میرود. این وضعیت نشاندهنده تقویت قدرت خریداران است و ممکن است به نشانه آینده افزایش قیمت باشد.

- واگرایی مخفی مثبت: در این نوع واگرایی، قیمتها در نمودار به سمت پایین میروند، اما اندیکاتور RSI به سمت بالا میرود. این نوع واگرایی ممکن است نشاندهنده تضعیف قدرت فروشندگان و آینده احتمالی صعود قیمت باشد. با اینحال برخلاف واگرایی معمولی، ممکن است نشاندهنده تغییر جهت نباشد.

- واگرایی معمولی منفی: واگرایی معمولی منفی همانند واگرایی معمولی مثبت است؛ با این تفاوت که در اینحالت، قیمتها به سمت بالا حرکت میکنند و اندیکاتور RSI به سمت پایین میرود. این وضعیت ممکن است نشانگر تقویت قدرت فروشندگان و آینده افت قیمت باشد.

- واگرایی مخفی منفی: در این نوع واگرایی، قیمتها در نمودار به سمت بالا میروند، اما اندیکاتور RSI به سمت پایین میرود. این وضعیت ممکن است نشانگر تقویت قدرت خریداران و آینده افزایش قیمت باشد. با اینحال برخلاف واگرایی معمولی، ممکن است نشاندهنده تغییر جهت نباشد.

بیشتر بخوانید: پیشگیری از ورود زودهنگام به معامله واگرایی

چه عواملی بر کسب سود از طریق اندیکاتور شاخص نسبی تاثیر دارند؟

عوامل متعددی بر کسب سود یا زیان از طریق استفاده از اندیکاتور شاخص قدرت نسبی (RSI) تأثیر میگذارند. برخی از این عوامل عبارتاند از:

- زمانبندی معاملات: زمانبندی صحیح و واکنش مناسب به سیگنالهای ارائه شده توسط RSI از اهمیت بالایی برخوردار است. تصمیمگیری درست برای ورود یا خروج از معامله به زمانبندی دقیقی نیاز دارد.

- تأیید سیگنال: استفاده از سایر اندیکاتورها یا الگوهای نمودار برای تأیید سیگنالهای ارائه شده توسط RSI میتواند کمککننده باشد و دقت تحلیل را افزایش دهد.

- مدیریت سرمایه: مدیریت صحیح سرمایه، انتخاب مناسب اندازه معامله و تعیین سطحهای توقف ضرر و سود مورد نیاز است تا از ریسکهای مربوط به معاملهها کاسته شود.

- شرایط بازار: شناخت شرایط بازار، از جمله روندهای قیمتی، حجم معاملات و شاخصهای دیگر، به معاملهگر کمک میکند تا سیگنالهای RSI را بهطور مناسب تفسیر کند و بهطور موثر در بازار عمل کند.

مزایای استفاده از اندیکاتور شاخص قدرت نسبی

استفاده از اندیکاتور شاخص قدرت نسبی (RSI) دارای مزایای متعددی است که شامل موارد زیر میشود:

- تشخیص اشباع خریدوفروش: RSI به معاملهگران کمک میکند تا نقاط اشباع خریدوفروش را در بازار تشخیص دهند. وقتی RSI به سطحهای بالا ۷۰ یا بالاتر میرسد، این نشاندهنده اشباع خرید است و معاملهگران ممکن است بخواهند موقعیت خرید را کاهش دهند. به طرف مقابل، وقتی RSI به سطحهای پایین ۳۰ یا پایینتر میرسد، این نشاندهنده اشباع فروش است و معاملهگران ممکن است بخواهند موقعیت فروش را کاهش دهند.

- تأیید سیگنالهای بازار: RSI میتواند بهعنوان یک ابزار تأیید سیگنال برای سایر روشهای تحلیلی مورد استفاده قرار گیرد. اگر RSI به همراه سایر شاخصها مانند الگوهای نمودار یا روندهای قیمتی سیگنالهای مشابهی را نشان دهد، اعتماد به سیگنال بهطور کلی بالاتر خواهد بود.

- تعیین نقاط ورود و خروج: با ترکیب RSI با روشهای معاملاتی دیگر، معاملهگران میتوانند نقاط ورود و خروج موثرتری را تعیین کنند. برای مثال، ورود به معامله زمانی که RSI از سطحهای اشباع فروش به سمت بالا حرکت کند (پس از ایجاد یک سیگنال برخلاف روند نزولی)، میتواند یک فرصت خرید موثر را نشان دهد.

- رصد تغییرات مومنتوم: RSI به معاملهگران کمک میکند تا تغییرات مومنتوم را در بازار رصد کنند. نوسانات در RSI میتوانند نشانگر تغییرات در نیروی خریدار یا فروشنده در بازار باشند و به معاملهگران کمک کنند تا به ترکیبی از نیروی بازار و جهت قیمت بپردازند.

محدودیتهای استفاده از شاخص قدرت نسبی

استفاده از اندیکاتور شاخص قدرت نسبی (RSI) میتواند مزایا و محدودیتهای خود را داشته باشد. محدودیتهای استفاده از RSI شامل موارد زیر میشود:

- تأخیر در ارائه سیگنال: RSI معمولا بهعنوان یک اندیکاتور تأییدی استفاده میشود، بنابراین ممکن است تأخیر در ارائه سیگنالهای ورود و خروج را تجربه کنید، بهخصوص در بازارهای با سرعت بالا.

- حساسیت به نوسانات قیمت: RSI بر پایه تغییرات قیمت عمل میکند و در نتیجه، در بازارهای با نوسانات قیمتی زیاد، ممکن است سیگنالهای نویزی تولید شود که موجب اختلال در تحلیل شما میشود.

با اینحال، با درک محدودیتهای استفاده از RSI و ترکیب آن با دیگر اندیکاتورها و روشهای تحلیلی، میتوانید بهترین استفاده را از این ابزار ببرید.

تاثیر انتخاب یک بروکر خوب بر روند معاملات

انتخاب یک بروکر مناسب برای معاملات بسیار مهم است و تأثیر زیادی بر روند معاملات دارد. برخی از تأثیرات انتخاب یک بروکر خوب، عبارتاند از:

- امنیت و قانونی بودن: یک بروکر معتبر مانند اپوفایننس، دارای مجوزهای لازم از نظارتگران مالی معتبر است. این به شما اطمینان میدهد که سرمایهگذاریتان در یک محیط قانونی و امن انجام میشود.

- اجرای عادلانه: بروکرهای خوب مانند اپوفایننس اجرای عادلانه و شفاف را تضمین میکنند، بهطوری که شما بهطور معقولانه و بدون تبعیض در بازارها معامله میکنید.

- فناوری پیشرفته: بروکرهای معتبر از فناوریهای پیشرفته و پلتفرمهای معاملاتی مناسب استفاده میکنند که برای شما امکاناتی مانند اجرای سریع معاملات و امکانات تحلیلی فراوان را فراهم میکنند.

بیشتر بخوانید: ثبت نام بروکر اپوفایننس

بروکر اپوفایننس، انتخابی مطمئن برای معاملات فارکس

بروکر اپوفایننس بهعنوان یک بروکر آنشور شناخته میشود. این بروکر مجموعهای گسترده از ابزارهای معاملاتی را برای فارکس، فلزات، کالاها، ارزهای دیجیتال و انواع CFD ها به معاملهگران ارائه میدهد. بر اساس اعلام کارگزار، بیش از ۵۰ هزار کاربر از کشورهای مختلف در این بروکر فعالیت میکنند. این کارگزاری از خدماتی همچون ارائه سرور مجازی رایگان و اعطای بونوس به مشتریان خود بهره میبرد.

همانطور که گفته شد، بروکر اپوفایننس یکی از بهترین و معتبرترین بروکرهای حال حاضر حوزه فارکس و بازارهای مالی است. شما با استفاده از اندیکاتور شاخص قدرت نسبی و با داشتن یک استراتژی معتبر میتوانید در بروکر اپوفایننس ثبتنام و فرایند معاملاتی خود را شروع کنید.

چگونه میتوان از اندیکاتور شاخص قدرت نسبی در کنار سبکهای دیگر استفاده کرد؟

میتوان از اندیکاتور RSI در کنار سبکهای دیگر مانند الگوهای شمعی، خطوط روند و نقاط پیوت برای تأیید سیگنالها و تصمیمگیریهای معاملاتی استفاده کرد.

چگونه میتوان از طریق RSI برای معاملات تایید گرفت؟

وقتی RSI به سطح ۳۰ میرسد و همزمان با سطوح حمایت قرار میگیرد، این میتواند نشانه ورود به معامله بلندمدت باشد.

اصلیترین عیب استفاده از RSI چیست؟

اصلیترین عیب این اندیکاتور، تاخیر در ارائه سیگنال است.