سیگنال گیری از باند بولینگر، یک روش بسیار مفید برای بسیاری از معاملهگران بازار فارکس است. این روش در سال 1983 توسط جان بولینگر و برای کمک به معاملهگران در ارزیابی عملکرد قیمت و نوسانات سهام طراحی شد. باند بولینگر از یک نوار میانی (که میانگین متحرک است) و یک نوار بالا و پایین تشکیل شده است. این باندهای بالا و پایین با تعداد معینی از انحرافات استاندارد قیمت در بالا و پایین میانگین متحرک قرار میگیرند. منطق کلی این روش این است که با مقایسه موقعیت سهام نسبت به باندها، معاملهگر میتواند تعیین کند که قیمت سهام نسبتاً پایین است یا بالا. علاوهبراین، پهنای باند میتواند نشانگر میزان نوسانات باشد.

باندهای باریکتر نوسانات کمتری را نشان میدهد، در حالی که باندهای گستردهتر نشاندهنده نوسانات بالاتر هستند. باندهای بولینگر معمولاً از میانگین متحرک 20 دورهای استفاده میکنند که در آن دوره میتواند 5 دقیقه، یک ساعت یا یک روز باشد. بهطور پیشفرض، باندهای بالا و پایین دو انحراف استاندارد بالا و پایینتر از میانگین متحرک تنظیم میشوند. بااینحال، معاملهگران میتوانند تعداد دورهها را در میانگین متحرک و همچنین تعداد انحرافات را سفارشی کنند.

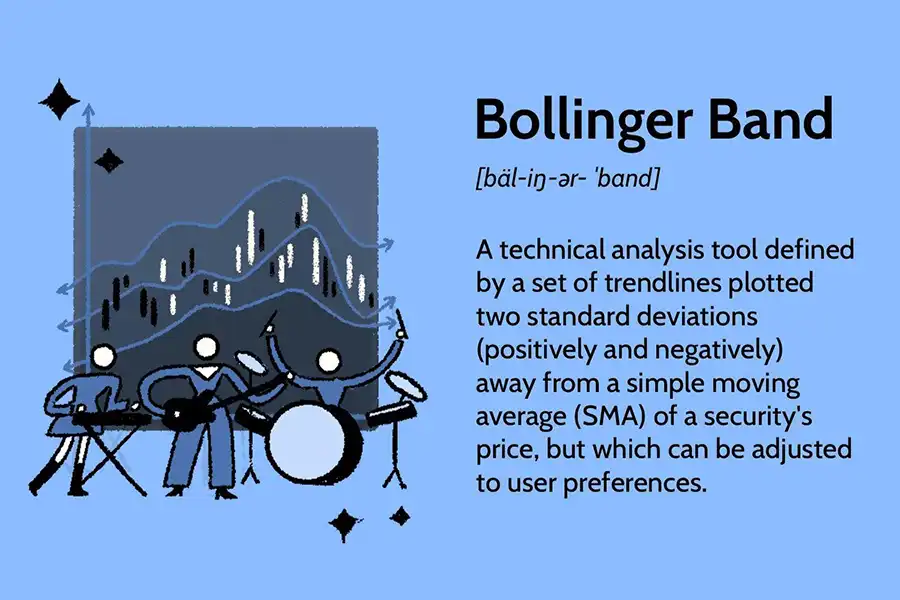

باند بولینگر چیست؟

همانطور که میدانید، ابزارهای گوناگونی برای تحلیل و معامله در بازار فارکس وجود دارد. یکی از محبوبترین این ابزارها، سیگنال گیری از باند بولینگر است. اما باند بولینگر چیست؟

Bollinger Bands، ابزاری محبوب درمیان سرمایهگذاران و معاملهگران است که به سنجش نوسانات سهام و سایر اوراق بهادار کمک میکند. استفاده از این ابزار مشخص میکند که ارزش داراییها بیشازحد است یا کمتر. این ابزار در دهه 1980 توسط یک تحلیلگر مالی با نام جان بولینگر توسعه یافت. باند بولینگر در نمودارهای سهام بهصورت سه خطی ظاهر میشود که با قیمت حرکت میکنند. خط مرکزی، میانگین متحرک ساده 20 روزه قیمت سهام (SMA) است.

باندهای بالا و پایین در تعداد معینی انحراف استاندارد، معمولاً دو، بالا و پایین خط میانی تنظیم میشوند. زمانیکه قیمت سهام نوسان بیشتری مییابد، پهنای باندها افزایش مییابد و زمانی که ثبات بیشتری دارد، منقبض میشوند. باندهای بولینگر در عین ارزشمند بودن، یک شاخص ثانویه هستند که برای تایید سایر روشهای تحلیل استفاده میشود. بهترین بروکر ایرانی این ابزار و سایر ابزارهای لازم برای تحلیل فارکس را در پلتفرم خود در اختیار معاملهگران قرار میدهد.

نحوه سیگنال گیری از باند بولینگر در بازارهای مختلف

نحوه سیگنال گیری از باند بولینگر در بازارهای مختلف بهشرح زیر است:

معاملهگران و سرمایهگذاران از اختیار معامله باندهای بولینگر برای ارزیابی نوسانات بازار و شناسایی نقاط ورود و خروج احتمالی استفاده میکنند. استفاده این ابزار مبتنی بر این ایده است که قیمتها تمایل دارند در محدودههای بالا و پایین باند باقی بمانند.

یکی از کاربردهای باند بولینگر برای تحلیل روند است. جهت باند میانی میتواند نشاندهنده قدرت یک روند باشد. وقتی باند میانی به سمت بالا حرکت میکند، این نشاندهنده یک روند صعودی است و برعکس هنگام حرکت رو به پایین، نشاندهنده روند نزولی است. علاوهبراین، عرض باندها نشاندهنده نوسانات بازار است. باندهای باریک نشاندهنده نوسانات کمتر است که به این معنی است که یک حرکت قابل توجه قیمت میتواند قریبالوقوع باشد. برعکس، باندهای پهن نشاندهنده نوسانات بیشتر است.

روش دیگر برای استفاده از این ابزار و سیگنال گیری از باند بولینگر این است که بفهمید چه زمانی یک دارایی بیشازحد خرید و فروش میشود. با لمس یا حرکت قیمت به خارج از باند بالا، ممکن است بیشازحد خرید شود که نشاندهنده یک فروش بالقوه یا فرصت کوتاه است. بهطورمشابه، اگر قیمت از باند پایینی لمس یا خارج شود، دارایی ممکن است بیشازحد فروخته شود که نشاندهنده یک فرصت خرید احتمالی است.

باندها همچنین میتوانند به یافتن اهداف قیمتی کمک کنند. بهعنوانمثال، پس از جهش قیمت از باند پایین، باند بالا به یک نقطه خروج بالقوه تبدیل میشود؛ اگر روند قیمت معکوس شود.

استراتژی دیگر «Bollinger Bounce» نام دارد. این استراتژی مبتنی بر این ایده است که قیمتها تمایل به بازگشت به باند میانی دارند. معاملهگران ممکن است بر اساس بازگشت از باندهای بالا یا پایین به سمت باند میانی خرید یا فروش کنند، به ویژه در بازارهای نوسانی.

نحوه اجرای باند بولینگر در تریدینگ ویو

نحوه اجرای باند بولینگر در تریدینگ ویو بهشرح زیر است:

باندها معمولاً در انحراف استاندارد مثبت 2 یا منفی 2 بالاتر از میانگین تنظیم میشوند. این را میتوان در پلتفرم TradingView تنظیم کرد.

باندها نهتنها بالا یا پایین بودن قیمت را بهصورت نسبی اندازهگیری میکنند، شرایط نوسان واقعی را نیز در بازار آشکار میکنند. اگر نوسانات قیمت در بازه زمانی موردبررسی، اعم از ساعتی، روزانه، هفتگی یا ماهانه درحال گسترش باشد، باندهای بولینگر این را با بازشدن نشان میدهند. زمانیکه نوسانات در حال کاهش است، نوارها منقبض میشوند. نوسانات – ضمنی و تحقق یافته – به سمت چرخهها و بازگشت میانگین گرایش دارد. بنابراین باندها به معاملهگران نشان میدهند که نوسانات در کجای چرخه است.

سیگنال گیری از باند بولینگر به روش زیر انجام میشود:

باندهای بولینگر میتوانند در شناسایی شرایط خریدوفروش بیشازحد کمک کنند. بهطورکلی، زمانی که قیمت یک دارایی به باند بالایی میرسد یا از آن فراتر میرود، ممکن است نشان دهد که دارایی بیشازحد خرید شده است. بنابراین ممکن است یک عقبنشینی یا برگشت در پیش باشد. درمقابل، زمانیکه قیمت به باند پایینتر یا به زیر آن میرسد، ممکن است نشاندهنده این باشد که دارایی بیشازحد فروخته شده است. بنابراین ممکن است جهش یا برگشت در پیش باشد.

بااینحال، شایان ذکر است که در روندهای قوی، قیمت ممکن است برای مدت طولانی در باند بالا یا پایین باقی بماند. این اتفاق سیگنالی برای عقبنشینی یا برگشت نیست و معاملهگران باید عوامل دیگری را برای تأیید روند واقعی در نظر بگیرند. باندهای بولینگر بهعنوان معیاری برای نوسانات عمل میکنند. همانطور که باندها گسترده میشوند، نشان میدهند که نوسانات در حال افزایش است؛ به این معنی که نوسانات قیمت احتمالاً قابلتوجهتر است. برعکس، زمانی که باندها باریکتر میشوند، نشان میدهد که نوسانات درحالکاهش است که میتواند منجر به نوسانات قیمت کمتر شود.

هنگامیکه باندها منقبض میشوند و به هم نزدیک میشوند، فشار رخ میدهد که نشاندهنده کاهش نوسانات بازار است. این پدیده اغلب پیشآهنگی برای حرکت یا شکست قابلتوجه قیمت است؛ زیرا دورههای نوسان کم اغلب قبل از دورههای نوسان بالا در بازار اتفاق میافتند.

بیشتر بخوانید: استفاده از اندیکاتور بولینگر باند

بهترین استراتژی های استفاده از باند بولینگر

بهترین استراتژی های سیگنال گیری از باند بولینگر بهشرح زیر است:

- استراتژی Breakout باند بولینگر، یک تکنیک معاملاتی محبوب است که از باندهای بولینگر برای شناسایی فرصتهای معاملاتی بالقوه در بازارها استفاده میکند. ایده اصلی پشت استراتژی شکست باند بولینگر این است که وقتی قیمت از باند بالا شکسته میشود، خرید میکنند و زمانی که قیمت به زیر باند پایین میرسد، میفروشند.

این نشانه یک تغییر بالقوه در نوسانات بازار و فرصتی برای ورود یا خروج از یک معامله است. معاملهگران معمولاً برای پیادهسازی استراتژی Breakout باند بولینگر، از میانگین متحرک ۲۰ روزه و ۲ خط انحراف استاندارد بهعنوان تنظیمات پیشفرض خود استفاده میکنند. زمانی که قیمت به بالای باند بالایی میرسد، یک سیگنال صعودی درنظرگرفته میشود و معاملهگران بهدنبال ورود به یک موقعیت خرید هستند.

بالعکس زمانیکه قیمت به زیر باند پایین میرسد، بهعنوان یک سیگنال نزولی در نظر گرفته میشود و معاملهگران بهدنبال ورود به یک موقعیت فروش هستند. توجه به این نکته ضروری است که باندهای بولینگر تضمینی برای عملکرد قیمت در آینده نیستند. بنابراین نباید بهعنوان تنها مبنای تصمیمگیری در معاملات مورد استفاده قرار گیرند. معاملهگران همچنین باید عوامل دیگری مانند روند بازار، انتشار دادههای اقتصادی و شاخص های فنی را قبل از انجام معامله درنظر بگیرند. بهطورکلی، سیگنال گیری از باند بولینگر میتواند ابزار مفیدی برای معاملهگرانی باشد که بهدنبال سرمایهگذاری بر نوسانات بازار و شناسایی فرصتهای تجاری بالقوه هستند. - استراتژی معکوس بااستفاده از باندهای بولینگر، شامل شناسایی تغییرات روند در حرکات قیمت با استفاده از باندها بهعنوان ابزار تشخیص معکوسهای بالقوه در بازار است. باندهای بولینگر شامل یک باند میانی (معمولاً میانگین متحرک 20 روزه) و دو باند بیرونی هستند. این باندها بهعنوان هدف قیمت برای مرزهای بالا و پایین بازار عمل میکنند. زمانی که قیمتها به باند بالا میرسد، خرید بیشازحد و زمانی که قیمتها به باند پایین میرسد، فروش بیشازحد درنظر گرفته میشود. برای اجرای یک استراتژی معکوس با استفاده از باندهای بولینگر، معاملهگران معمولاً بهدنبال رسیدن قیمت به باند بالا یا پایین هستند. سپس منتظر یک سیگنال تأیید هستند، مانند الگوی برگشت شمعی یا حرکت در زیر یا بالای باند. اگر سیگنال تأیید رخ دهد، ممکن است در جهت مخالف روند قبلی وارد معامله شوند.

- محدوده معاملاتی با استفاده از باندهای بولینگر، یک استراتژی تجاری است که شامل خرید پایین و فروش بالا در محدوده قیمتی تعریف شده است. باندهای بولینگر یک ابزار تحلیل تکنیکال پرکاربرد است که میتواند به معاملهگران در شناسایی محدوده با نشان دادن مرزهای بالا و پایین عمل قیمت کمک کند. باندهای بولینگر از نظر تعداد دورههایی که برای محاسبه میانگین متحرک و انحراف استاندارد استفاده میشوند، متفاوت هستند. 20 دوره و دو انحراف استاندارد، رایجترین تنظیم هستند. باندها با حرکت قیمتها تعدیل میشوند، در دورهای افزایش نوسانات گسترش مییابند و در دورههای کاهش نوسانات منقبض میشوند.

هنگام سیگنال گیری از باند بولینگر و استفاده از آن برای معاملات محدوده، معاملهگران بهدنبال فرصتهایی برای خرید در باند پایین و فروش در باند بالا هستند. اگر قیمتها به باند بالایی برسد، معاملهگر ممکن است به فروش فکر کند. بهطورمشابه اگر قیمتها به باند پایینتر برسد، معاملهگر ممکن است خرید را درنظربگیرد. درنتیجه، باندهای بولینگر میتوانند ابزار مفیدی برای معاملهگران محدودهای باشند که بهدنبال شناسایی مرزهای قیمت و اتخاذ تصمیمات معاملاتی آگاهانه بر اساس شرایط بازار هستند.

بااینحال، توجه به این نکته مهم است که باندهای بولینگر در پارامترهای مورد استفاده متفاوت است. معاملهگران باید تنظیمی را انتخاب کنند که بهبهترین وجه مناسب سبک معاملاتی آنها و شرایط بازار باشد.

بیشتر بخوانید: بهترین اندیکاتورهای تریدینگ ویو

خدمات اپوفایننس

اولین و مهمترین اقدام برای موفقیت در بازار فارکس، انتخاب بروکر یا کارگزاری مناسب است. تریدرهای ایرانی میتوانند برای معامله در فارکس از خدمات اپوفایننس استفاده کنند. اپوفایننس رگوله (ASIC استرالیا) را دریافت کرده و بروکر اپو جزو بروکرهای آنشور قرار گرفته است. این بروکر پلتفرمی کاربرپسند را ارائه میدهد که ابزارهای تحلیلی متنوعی را ارائه میدهد. سیگنال گیری از باند بولینگر، یکی از شیوههای تحلیل قابلاستفاده در پلتفرم این بروکر ایرانی است.

باند بولینگر یک ابزار تحلیل تکنیکال همهکاره است که میتواند وضوح بیشتری درمورد نوسانات بازار و روند قیمت ارائه دهد. با قاببندی حرکات قیمت با مرزهای بالا و پایین تنظیمشده در انحرافات استاندارد حول میانگین متحرک مرکزی، این اندیکاتور با نوسانات در زمان واقعی سازگار میشود. باند بولینگر نمایش بصری کارآمدی را از نحوه حرکت قیمتها نسبت به هنجارهای تاریخی ارائه میدهد. همچنین برای برجسته کردن معکوسهای احتمالی، شکستها و نقاط قوت روند ارزشمند است. سیگنال گیری از باند بولینگر زمانی که همراه با شاخصها و روشهای دیگر استفاده میشود، معمولاً مؤثرتر خواهد بود.

باندهای پهن در باند بولینگر به چه معناست؟

هنگامیکه باندها گسترده میشوند، نشاندهنده افزایش نوسان است؛ زیرا انحراف استاندارد قیمت افزایش مییابد. بنابراین، حرکت قیمت نسبت به گذشته قابل توجهتر است. اعلامیههای اقتصادی، گزارشهای درآمد، رویدادهای ژئوپلیتیکی یا تغییرات ناگهانی در احساسات بازار، میتوانند پشت این تغییرات باشند. معاملهگران افزایش نوسانات را فرصتی برای سودهای قابلتوجه و خطر زیان بیشتر میدانند. گسترش باندها میتواند نشانه آغاز روند قابلتوجه قیمت باشد. با افزایش نوسانات، احتمال حرکت قیمت قابلتوجه و پایدار در یک جهت نیز افزایش مییابد. بااینحال، قبل از اقدام باید این موضوع را با سایر شاخصها یا الگوهای قیمت تأیید کنید. هنگامی که باندها پس از یک دوره انقباض گسترده میشوند، بسیاری این را نشانهای میدانند که در شرف وقوع است. در حالی که خود باندها جهت شکست را نشان نمیدهند، سرمایهگذاران میتوانند جهت بالقوه را با مقایسه حرکت قیمت با باندها و سایر شاخصها ارزیابی کنند. افزایش نوسانات ناشی از گسترش باندهای بولینگر ممکن است سرمایهگذاران را وادار کند تا استراتژیهای مدیریت ریسک خود را دوباره ارزیابی کنند. آنها ممکن است موقعیتهای خود را کاهش دهند یا داراییهای خود را متنوع کنند تا ریسک بالاتر مرتبط با نوسانات بیشتر قیمت را مدیریت کنند.

محدودیتهای استفاده از باندهای بولینگر چیست؟

اولاً باندهای بولینگر بهجای پیشبینی تغییرات قیمت، بهطور بالقوه شما را از تغییرات پس از وقوع مطلع میکنند. علاوهبراین، آنها ممکن است سیگنالهای نادرست را در دورههای بازار پرنوسان که باندها گسترش مییابند، تولید کنند. سوم، تنظیمات استاندارد باندهای بولینگر (میانگین متحرک ساده 20 روزه و دو انحراف استاندارد) ممکن است برای همه سناریوهای معاملاتی بهترین نباشد. درنهایت، باندهای بولینگر زمانی که با اندیکاتورهای دیگر مانند نوسانگرهای حجم یا تکانه استفاده میشوند، اغلب مؤثرتر هستند. تکیه بر باندهای بولینگر بدون تأیید بیشتر، میتواند منجربه تصمیمات تجاری ضعیف شود.