در دنیای امروز، ابزارهای تحلیل تکنیکال به یکی از ارکان اصلی تصمیمگیریهای معاملهگران تبدیل شدهاند. یکی از این ابزارهای قدرتمند، ایچیموکو کینکو هیو نامیده میشود. این سیستم جامع و چندمنظوره، جایگاه ویژهای در میان تحلیلگران و تریدرها به دست آورده است. ایچیموکو با ترکیب چندین اندیکاتور در یک نمودار، به شناسایی روندها و سطوح حمایت و مقاومت کمک میکند. همچنین سیگنالهای خریدوفروش دقیقی نیز ارائه میدهد. در ادامه به بررسی سیگنال گیری از ایچیموکو میپردازیم.

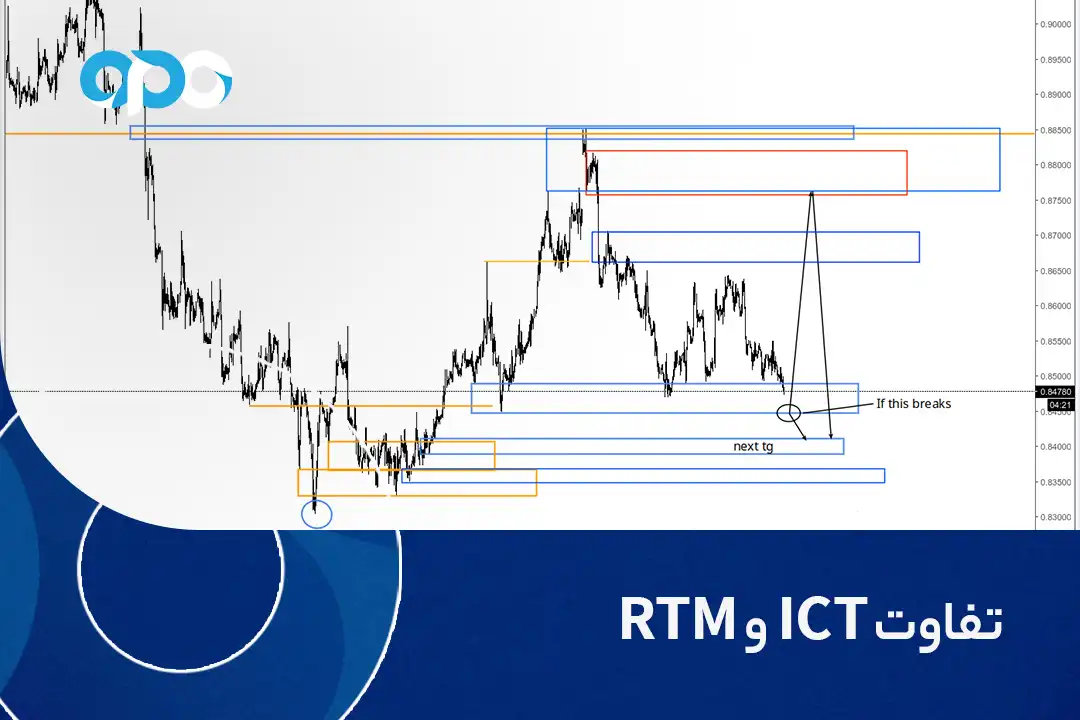

انواع کراس ایچیموکو و سیگنال آنها

ایچیموکو کینکو هیو، یکی از ابزارهای تحلیل تکنیکال است که توسط گوئیچی هوسودا در دهه ۱۹۳۰ توسعه یافت. این ابزار شامل پنج جزء اصلی است: تنکانسن، کیجونسن، چیکو اسپن، سنکو اسپن A و سنکو اسپن B. کراسهای ایچیموکو بهعنوان سیگنالهای مهمی در تحلیل بازار شناخته میشوند. برای بهرهبرداری کامل از این سیگنالها، انتخاب بهترین بروکر ایرانی اهمیت زیادی دارد. بروکر ایرانی میتواند با ارائه پلتفرمهای معاملاتی پیشرفته و پشتیبانی مناسب، به معاملهگران کمک کند تا از ابزارهای تحلیل تکنیکال مانند ایچیموکو به بهترین شکل استفاده کنند. در ادامه به بررسی انواع کراسهای ایچیموکو و سیگنالهای آنها میپردازیم.

۱. کراس تنکانسن و کیجونسن (TK Cross)

کراس تنکانسن و کیجونسن (TK Cross)، یکی از مفاهیم مهم در تحلیل تکنیکال است که در سیستم ایچیموکو کینکو هیو استفاده میشود. این کراس زمانی رخ میدهد که خط تنکانسن (خط تبدیل) از خط کیجونسن (خط پایه) عبور کند. این دو خط بهعنوان شاخصهای مهمی در تحلیل تکنیکال عمل میکنند و سیگنالهای خریدوفروش را به معاملهگران ارائه میدهند. دو نوع کراس اصلی در اینجا وجود دارد:

- کراس طلایی (Golden Cross): زمانی که تنکانسن از پایین به بالا کیجونسن را قطع کند، این سیگنال بهعنوان یک سیگنال خرید تلقی میشود و نشاندهنده افزایش قیمت است. این نوع کراس معمولاً بهعنوان نشانهای از شروع یک روند صعودی قوی در نظر گرفته میشود و معاملهگران بهدنبال فرصتهای خرید هستند.

- کراس مرگ (Death Cross): زمانی که تنکانسن از بالا به پایین کیجونسن را قطع کند، این سیگنال بهعنوان یک سیگنال فروش تلقی میشود و نشاندهندهی کاهش قیمت است. این نوع کراس معمولاً بهعنوان نشانهای از شروع یک روند نزولی قوی در نظر گرفته میشود و معاملهگران بهدنبال فرصتهای فروش هستند.

۲. کراس قیمت با ابر ایچیموکو

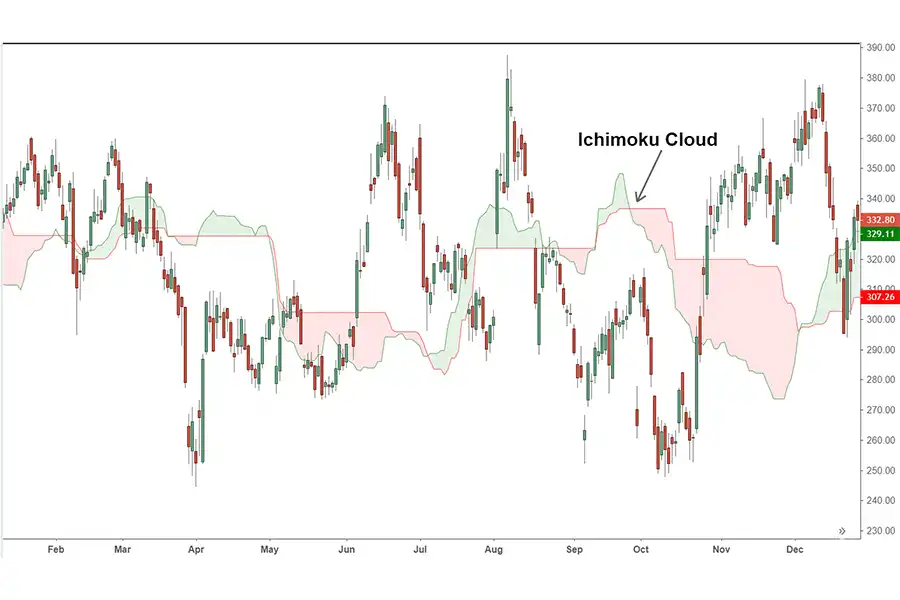

کراس قیمت با ابر ایچیموکو یکی از مفاهیم کلیدی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا روندهای بازار را شناسایی و تصمیمات معاملاتی بهتری بگیرند. ابر ایچیموکو که بهعنوان «کومو» نیز شناخته میشود، شامل دو خط اصلی به نامهای سنکو اسپن A و سنکو اسپن B است که با هم یک ناحیه ابری را تشکیل میدهند. این ابر بهعنوان یک شاخص مهم در تحلیل تکنیکال عمل میکند و میتواند بهعنوان یک سطح حمایت یا مقاومت عمل کند. دو نوع کراس اصلی در اینجا وجود دارد:

- کراس صعودی (Bullish Cross): زمانی که قیمت از پایین به بالا ابر ایچیموکو را قطع کند، این سیگنال بهعنوان یک سیگنال خرید تلقی میشود و نشاندهنده شروع یک روند صعودی است. این نوع کراس معمولاً بهعنوان نشانهای از افزایش قدرت خرید در بازار در نظر گرفته میشود.

- کراس نزولی (Bearish Cross): زمانی که قیمت از بالا به پایین ابر ایچیموکو را قطع کند، این سیگنال بهعنوان یک سیگنال فروش تلقی میشود و نشاندهنده شروع یک روند نزولی است. این نوع کراس معمولاً بهعنوان نشانهای از افزایش فشار فروش در بازار در نظر گرفته میشود.

۳. کراس چیکو اسپن با قیمت

کراس چیکو اسپن با قیمت، یکی از مفاهیم مهم در تحلیل تکنیکال است که در سیگنال گیری از ایچیموکو استفاده میشود. چیکو اسپن که بهعنوان خط تاخیری نیز شناخته میشود، قیمت بسته شدن فعلی را با 26 دوره قبل مقایسه میکند. این خط میتواند به معاملهگران کمک کند تا روندهای بازار را بهتر درک کنند. دو نوع کراس اصلی کراس صعودی (Bullish Cross) و کراس نزولی (Bearish Cross) در این بخش وجود دارند.

۴. کراس سنکو اسپن A و B

کراس سنکو اسپن A و B، یکی از مفاهیم کلیدی در تحلیل تکنیکال است که در سیستم ایچیموکو کینکو هیو استفاده میشود. این کراس زمانی رخ میدهد که دو خط سنکو اسپن A و سنکو اسپن B یکدیگر را قطع کنند. این دو خط بهعنوان شاخصهای مهمی در تحلیل تکنیکال عمل میکنند و میتوانند سیگنالهای خریدوفروش را به معاملهگران ارائه دهند. دو نوع کراس اصلی در کراس سنکو اسپن A و B وجود دارد:

- کراس صعودی (Bullish Cross): زمانی که سنکو اسپن A از پایین به بالا سنکو اسپن B را قطع کند، این سیگنال بهعنوان یک سیگنال خرید تلقی میشود و نشاندهنده شروع یک روند صعودی است.

- کراس نزولی (Bearish Cross): زمانی که سنکو اسپن A از بالا به پایین سنکو اسپن B را قطع کند، این سیگنال بهعنوان یک سیگنال فروش تلقی میشود و نشاندهنده شروع یک روند نزولی است.

بیشتر بخوانید: استراتژی دو ابر ایچیموکو

روشهای سیگنال گیری از ایچیموکو

اندیکاتور ایچیموکو به تریدرها کمک میکند تا نقاط ورود و خروج مناسب را در بازارهای مالی شناسایی کنند. ایچیموکو از پنجخط اصلی تشکیل شده است: تنکانسن، کیجونسن، چیکو اسپن، سنکو اسپن A و سنکو اسپن B. در ادامه به بررسی روشهای مختلف سیگنال گیری از ایچیموکو میپردازیم.

سیگنالگیری از ایچیموکو با تقاطع تنکانسن و کیجونسن

سیگنالگیری از طریق تقاطع تنکانسن و کیجونسن، یکی از روشهای محبوب و ساده در تحلیل تکنیکال با استفاده از اندیکاتور ایچیموکو است. این روش بهدلیل سادگی و کارایی بالا در شناسایی نقاط ورود و خروج از بازار، موردتوجه بسیاری از معاملهگران قرار گرفته است.

اندیکاتور ایچیموکو شامل پنج خط اصلی است که هر کدام نقش خاصی در تحلیل بازار دارند. دو خط مهم در این اندیکاتور، تنکانسن و کیجونسن هستند. خط تنکانسن (خط قرمز) میانگین بالاترین قیمت و پایینترین قیمت در ۹ دوره گذشته را نشان میدهد، درحالیکه خط کیجونسن (خط آبی) میانگین بالاترین و پایینترین قیمت در ۲۶ دوره گذشته را به نمایش میگذارد.

زمانی که خط تنکانسن، خط کیجونسن را به سمت بالا قطع کند، این یک سیگنال خرید قوی است. این تقاطع نشاندهنده تغییر روند به سمت صعودی است و معاملهگران میتوانند با اطمینان بیشتری وارد بازار شوند. برعکس، زمانی که خط تنکانسن خط کیجونسن را به سمت پایین قطع کند، سیگنال فروش صادر میشود. این تقاطع نشاندهنده تغییر روند به سمت نزولی است و معاملهگران میتوانند از بازار خارج شوند یا موقعیتهای فروش باز کنند.

سیگنالگیری از ایچیموکو با ابر کومو

سیگنالگیری از طریق ابر کومو یکی از روشهای پیشرفته و موثر در تحلیل تکنیکال با استفاده از اندیکاتور ایچیموکو است. این روش بهدلیل توانایی بالا در شناسایی روندها و نقاط حمایت و مقاومت، موردتوجه بسیاری از معاملهگران قرار گرفته است.

زمانی که قیمت بالاتر از ابر کومو قرار گیرد، نشاندهنده روند صعودی است و این یک سیگنال خرید قوی ایجاد میکند. برعکس، زمانی که قیمت پایینتر از ابر کومو باشد، نشاندهنده روند نزولی و سیگنال فروش قوی است. همچنین، اگر خط سنکو اسپن A بالاتر از خط سنکو اسپن B باشد، ابر کومو صعودی است و اگر خط سنکو اسپن A پایینتر از خط سنکو اسپن B باشد، ابر کومو نزولی است.

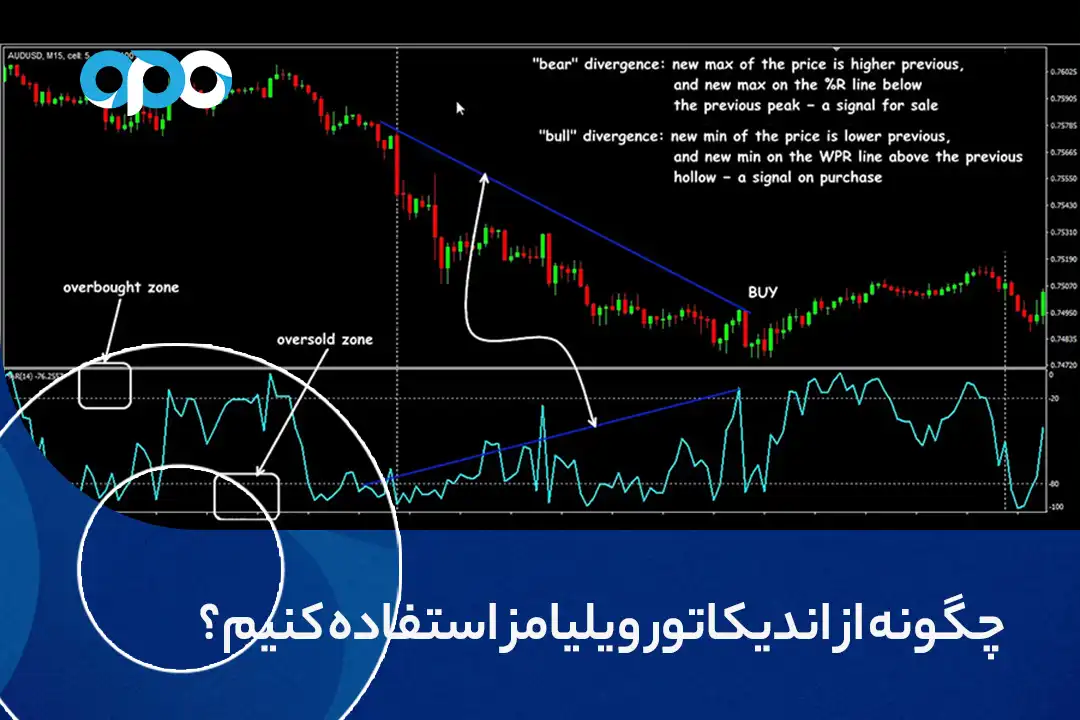

سیگنالگیری از ایچیموکو با چیکو اسپن

چیکو اسپن یا خط تاخیری، یکی از پنج جزء اصلی اندیکاتور ایچیموکو است. این خط با قراردادن قیمت بسته شدن فعلی ۲۶ دوره به عقب در نمودار ایجاد میشود. هدف اصلی چیکو اسپن، نمایش رابطه بین قیمت فعلی و قیمتهای گذشته است تا معاملهگران بتوانند روندها و تغییرات احتمالی را بهتر درک کنند.

زمانی که چیکو اسپن بالاتر از قیمت فعلی باشد، نشاندهنده روند صعودی است و سیگنال خرید قوی به وجود آمده است. برعکس، زمانی که چیکو اسپن پایینتر از قیمت فعلی باشد، نشاندهنده روند نزولی و یک سیگنال فروش قوی است. این سیگنالها به معاملهگران کمک میکنند تا قدرت روند را ارزیابی کرده و تصمیمات بهتری بگیرند.

سیگنالگیری از ایچیموکو با تقاطع سنکو اسپنها

سیگنال گیری از ایچیموکو و از طریق تقاطع سنکو اسپنها، یکی از روشهای پیشرفته و موثر در تحلیل تکنیکال با استفاده از اندیکاتور ایچیموکو است. این روش بهدلیل توانایی بالا در شناسایی روندها و نقاط حمایت و مقاومت، موردتوجه بسیاری از معاملهگران قرار گرفته است.

زمانی که خط سنکو اسپن A خط سنکو اسپن B را به سمت بالا قطع کند، این یک سیگنال خرید قوی است. این تقاطع نشاندهنده تغییر روند به سمت صعودی است و معاملهگران میتوانند با اطمینان بیشتری وارد بازار شوند. برعکس، زمانی که خط سنکو اسپن A خط سنکو اسپن B را به سمت پایین قطع کند، سیگنال فروش صادر میشود. این تقاطع نشاندهنده تغییر روند به سمت نزولی است و معاملهگران میتوانند از بازار خارج شوند یا موقعیتهای فروش باز کنند.

تحلیل ضخامت ابر کومو

ابر کومو از دو خط سنکو اسپن A و سنکو اسپن B تشکیل شده است که با هم یک منطقه سایهدار را تشکیل میدهند. این ابر بهعنوان یک شاخص برای ارزیابی قدرت روند و نقاط حمایت و مقاومت عمل میکند. ضخامت ابر کومو میتواند بهعنوان یک شاخص برای ارزیابی قدرت روند استفاده شود. ابرهای ضخیمتر نشاندهنده روند قویتر و ابرهای نازکتر نشاندهنده روند ضعیفتر هستند. زمانی که قیمت از یک ابر ضخیم عبور کند، احتمال تغییر روند بیشتر است. این به این دلیل است که ابرهای ضخیمتر نشاندهنده حمایت یا مقاومت قویتر هستند و عبور قیمت از این ابرها نشاندهنده تغییرات مهم در بازار است.

زمانی که قیمت بالاتر از ابر کومو قرار گیرد و ابر ضخیم باشد، این نشاندهنده روند صعودی قوی است و معاملهگران میتوانند با اطمینان بیشتری وارد بازار شوند. برعکس زمانی که قیمت پایینتر از ابر کومو باشد و ابر ضخیم باشد، این نشاندهنده روند نزولی قوی است و معاملهگران میتوانند از بازار خارج شوند یا موقعیتهای فروش باز کنند.

چگونه با استفاده از ایچیموکو معامله کنیم؟

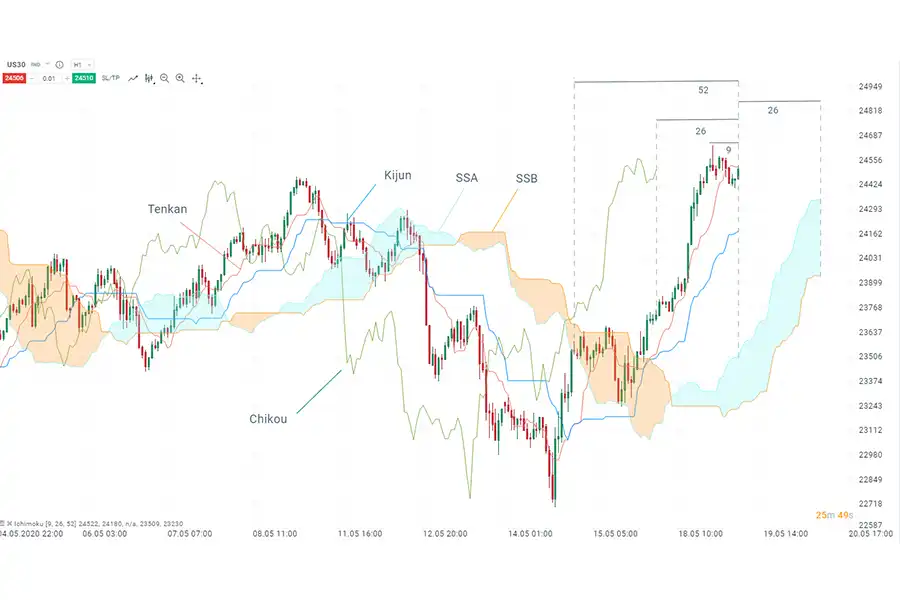

ایچیموکو کینکو هیو که بهاختصار ایچیموکو نامیده میشود، به معاملهگران کمک میکند تا با یک نگاه به نمودار، فرصتهای معاملاتی بهتری را شناسایی کنند. ایچیموکو از پنج قسمت اصلی تشکیل شده است:

- خط تبدیل (تنکانسن): میانگین بالاترین و پایینترین قیمت در ۹ دوره گذشته.

- خط پایه (کیجونسن): میانگین بالاترین و پایینترین قیمت در ۲۶ دوره گذشته.

- پیشرو A (سنکو اسپن A): میانگین خط تبدیل و خط پایه که ۲۶ دوره به جلو منتقل شده است.

- پیشرو B (سنکو اسپن B): میانگین بالاترین و پایینترین قیمت در ۵۲ دوره گذشته که ۲۶ دوره به جلو منتقل شده است.

- خط تاخیری (چیکو اسپن): قیمت بسته شدن فعلی که ۲۶ دوره به عقب منتقل شده است.

نحوه استفاده از ایچیموکو در معاملات

- شناسایی روند: یکی از کاربردهای اصلی سیگنال گیری از ایچیموکو، شناسایی روند بازار است. اگر قیمت بالای ابر (کومو) باشد، روند صعودی است و اگر پایین ابر باشد، روند نزولی است. ضخامت ابر نیز میتواند نشاندهنده قدرت روند باشد؛ ابر ضخیمتر نشاندهنده روند قویتر است.

- سیگنالهای خریدوفروش

سیگنال خرید: زمانی که خط تبدیل از پایین به بالای خط پایه عبور کند و قیمت بالای ابر باشد.

سیگنال فروش: زمانی که خط تبدیل از بالابهپایین خط پایه عبور کند و قیمت پایین ابر باشد. - سطوح حمایت و مقاومت: ابر ایچیموکو میتواند بهعنوان سطوح حمایت و مقاومت عمل کند. در روند صعودی، لبه بالایی ابر بهعنوان حمایت و در روند نزولی، لبه پایینی ابر بهعنوان مقاومت عمل خواهد کرد.

- مدیریت ریسک: برای مدیریت ریسک، معاملهگران میتوانند از خطوط ایچیموکو برای تعیین نقاط توقف ضرر استفاده کنند. بهعنوانمثال در یک معامله خرید، توقف ضرر را زیر خط پایه یا زیر ابر قرار دهند.

بیشتر بخوانید: اندیکاتور سیگنال دهی تریدینگ ویو

خدمات اپوفایننس

اپوفایننس یکی از بروکرهای برجسته در دنیای مالی است که با ارائه خدمات متنوع و پیشرفته، توانسته جایگاه ویژهای در میان تریدرها و سرمایهگذاران پیدا کند. این بروکر باهدف ارائه تجربهای بینظیر و امن برای کاربران خود، بهطور مداوم در حال بهبود و توسعه خدمات خود است.

یکی از مهمترین دستاوردهای اپوفایننس، دریافت مجوز از کمیسیون اوراق بهادار و سرمایهگذاری استرالیا (ASIC) است. ASIC بهعنوان یک نهاد مستقل دولتی استرالیا، نظارت بر بازارهای مالی، خدمات مالی و بخشهای اعتباری مصرفکننده را بر عهده دارد. دریافت این مجوز بهمعنای تطابق اپوفایننس با الزامات سختگیرانه رگولاتوری است که محیطی شفاف و امن برای معاملات مشتریان فراهم میکند. علاوهبر این، اپوفایننس بهعنوان یک بروکر آنشور شناخته میشود که این موضوع نشاندهنده تعهد این شرکت به ارائه خدمات باکیفیت و مطابق با استانداردهای بینالمللی است.

آیا ایچیموکو در بازارهای مختلف به یکشکل عمل میکند؟

بله! اصول ایچیموکو در تمامی بازارها یکسان است، اما ممکن است نیاز به تنظیمات خاصی برای هر بازار داشته باشد.

آیا میتوان از ایچیموکو برای معاملات کوتاهمدت استفاده کرد؟

بله! ایچیموکو در تمامی بازههای زمانی قابلاستفاده است.