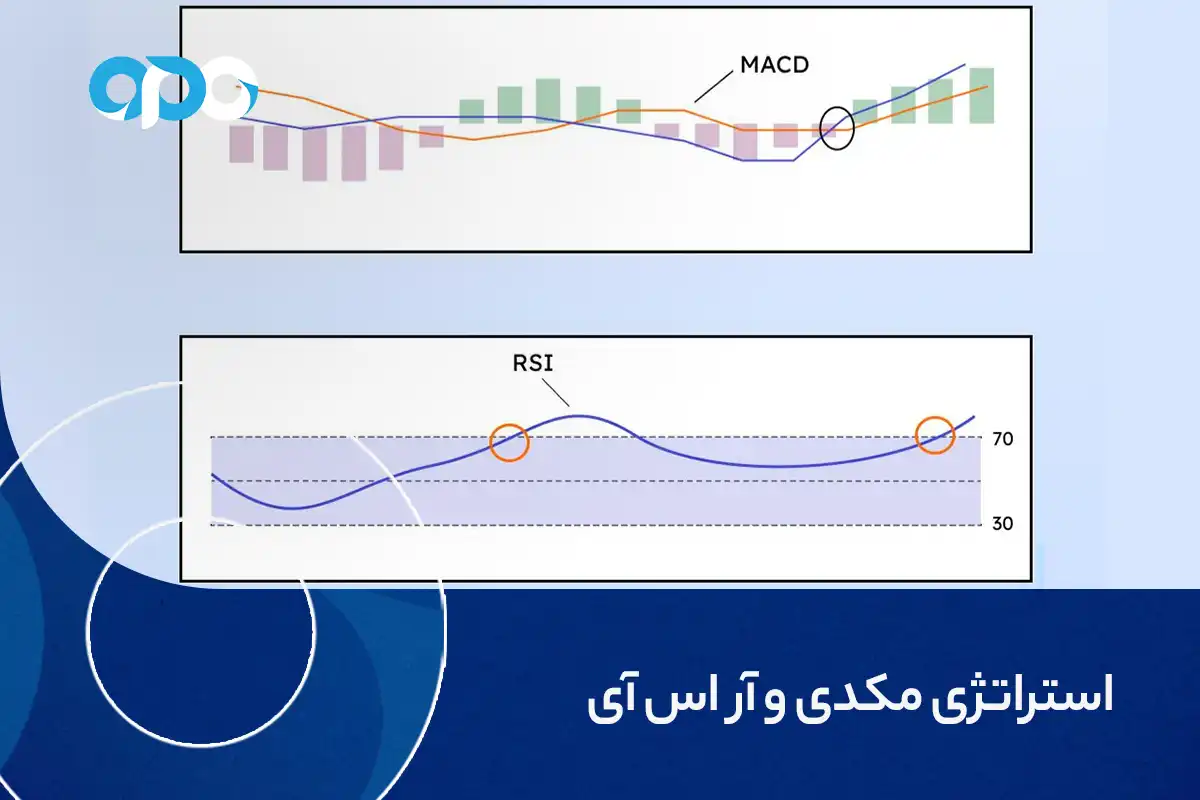

در دنیای پرتلاطم معاملات بازار، استراتژی مکدی و آر اس آی مانند چراغ راهنمایی هستند که به معاملهگران کمک میکنند تا در مسیر سودآوری قدم بردارند. این دو شاخص، همچون دو همکار قدیمی، دست در دست هم، نگاهی عمیقتر به نبض بازارها میاندازند و با همکاری با یکدیگر، پیشبینیهای دقیقتری از حرکات آتی بازار ارائه میدهند. در این مقاله، قصد داریم به سفری جذاب در دل استراتژی MACDI و RSI برویم و با روش معاملاتی آن آشنا شویم.

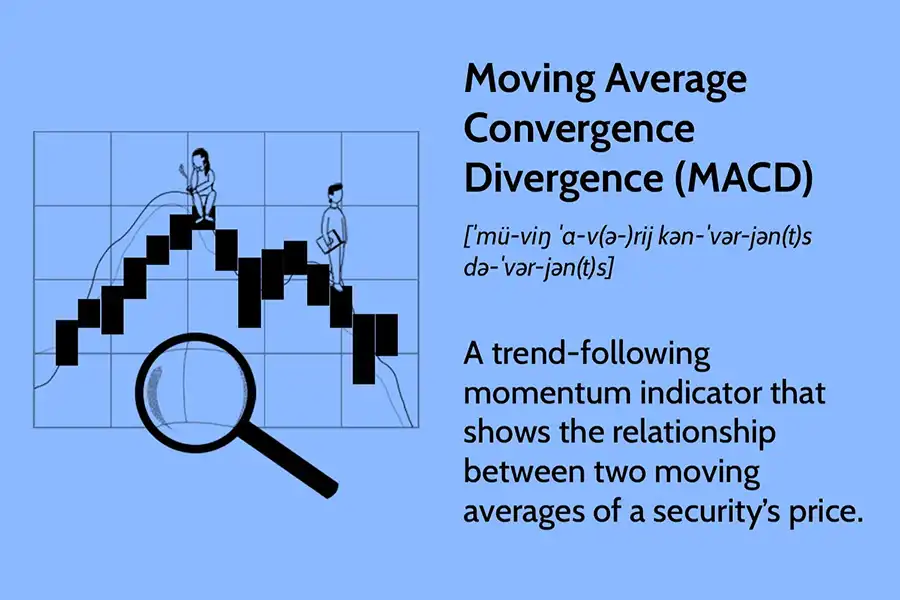

MACD چیست؟

MACD مخفف میانگین متحرک همگرایی واگرایی است. این یک شاخص حرکتی پیرو روند است که رابطه بین دو میانگین متحرک نمایی EMA قیمت یک اوراق بهادار را نشان میدهد. MACD با کم کردن EMA 26 دورهای از EMA 12 دوره محاسبه میشود. یک EMA نه روزه خط MACD، خط سیگنال نامیده میشود. ترکیب این اندیکاتور با RSI میتواند استراتژی مکدی و آر اس آی را تشکیل دهد.

سیگنالهای مهم MACD که باید زیر نظر بگیرید

MACD یک شاخص فنی محبوب است که در معاملات برای شناسایی سیگنالهای خریدوفروش احتمالی بهکار میرود. در این بخش به برخی از سیگنالهایی که از MACD میتوان دریافت کرد، میپردازیم.

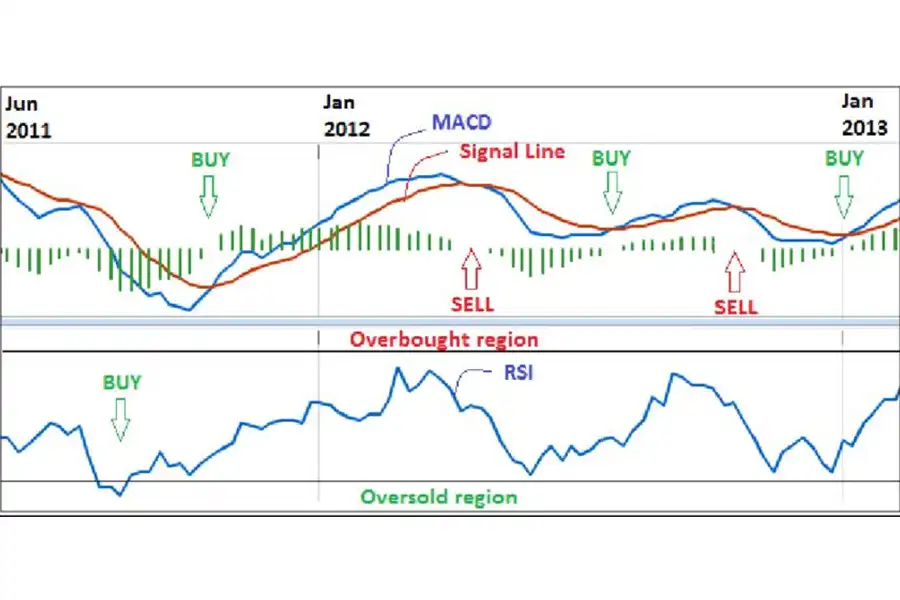

- سیگنال صعودی: هنگامی که خط MACD از بالای خط سیگنال EMA 9 دورهای عبور میکند، حرکت صعودی را نشان میدهد و میتواند زمان خوبی برای خرید باشد.

- سیگنال نزولی: برعکس هنگامی که خط MACD از زیر خط سیگنال عبور میکند، نشانهای از حرکت رو به پایین است. این علامت نشان میدهد که ممکن است زمان خوبی برای فروش باشد.

- خط صفر متقاطع: تلاقی بالای خط صفر، بازار صعودی را نشان میدهد، در حالی که تلاقی زیر صفر، نشاندهنده بازار نزولی است.

- واگرایی: اگر قیمت یک اوراق بهادار در حال رسیدن به اوجهای جدید باشد، در حالی که MACD نتواند به بالاترین حد جدید برسد، این بهعنوان واگرایی نزولی شناخته میشود و میتواند نشانه بازگشت احتمالی باشد.

برعکس، اگر قیمت به پایینترین حد خود برسد، اما MACD چنین نباشد، به آن واگرایی صعودی میگویند و ممکن است نشاندهنده چرخش به سمت صعود باشد. - هیستوگرام: هیستوگرام که نشاندهنده تفاوت بین خط MACD و خط سیگنال است، میتواند اطلاعات مهمی را ارائه دهد. یک هیستوگرام در حال رشد، نشاندهنده افزایش سرعت تغییرات قیمت است، در حالی که یک هیستوگرام در حال انقباض ممکن است سیگنال کاهش سرعت تغییرات را نشان دهد.

RSI چیست؟

RSI مخفف Relative Strength Index بهمعنای شاخص قدرت نسبی است و یک اندیکاتور کاربردی در تحلیل تکنیکال محسوب میشود. این اندیکاتور میزان تغییرات اخیر قیمت را برای ارزیابی نواحی اشباع خرید یا فروش در بازار سهام یا سایر بازارهای مالی، مثل ارز دیجیتال و فارکس بهکار میگیرد. معاملهگران میتوانند از ترکیب این اندیکاتور و اندیکاتور MACD، استراتژی مکدی و آر اس آی را بسازند.

سیگنالهای مهم RSI که باید زیر نظر بگیرید

اگر میخواهید از ترکیب دو اندیکاتور MACD و RSI سبک مشخصی به نام استراتژی مکدی و آر اس آی بسازید، باید با مشخصات سیگنالهایی که از RSI دریافت میکنید نیز آشنا باشید. در ادامه به انواع این سیگنالها میپردازیم.

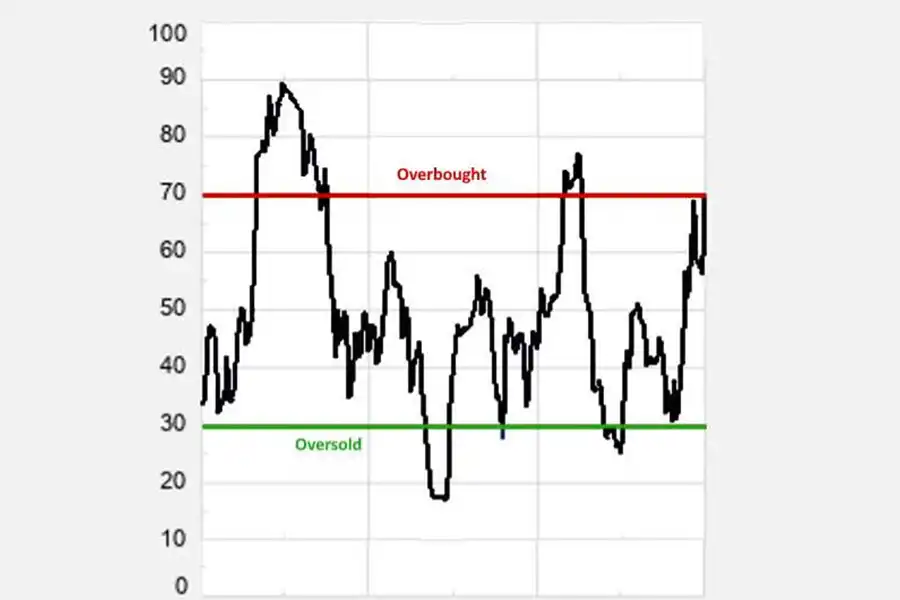

- سطوح اشباع خریدوفروش: خواندن RSI بالاتر از 70 معمولاً نشان میدهد که اشباع خرید رخ داده باشد، در حالی که RSI کمتر از 30 اشباع فروش را نشان میدهد.

- واگرایی RSI: واگرایی RSI زمانی اتفاق میافتد که جهت حرکت قیمت و شاخص RSI با هم متفاوت باشند. این میتواند یک هشدار باشد که نشان میدهد روند فعلی قیمت در حال تغییر است. برای مثال، اگر قیمتها به سطوح بالاتری میرسند ولی RSI به همان اندازه افزایش نمییابد، این نشاندهنده این است که قدرت روند در حال کاهش است.

- نوسانات شکست: این علائمی هستند که نشان میدهند ممکن است جهت بازار تغییر کند. وقتی شاخص RSI زیر 30 میرود و دوباره بالای 30 میآید، اگر بتواند بالای 30 بماند و سپس از بالاترین حد قبلی خود عبور کند، یک نوسان شکست صعودی رخ داده است. اگر RSI بالای 70 برود و بعد پایین بیاید، ولی دوباره از 70 عبور نکند و زیر پایینترین حد قبلی خود برود، یک نوسان شکست نزولی اتفاق افتاده است.

- شکست خط روند RSI: شاخص RSI میتواند خطوط حمایت و مقاومت ایجاد کند. وقتی این خطوط شکسته میشوند، میتوانند سیگنالهای مهمی برای معاملهگران تلقی شوند.

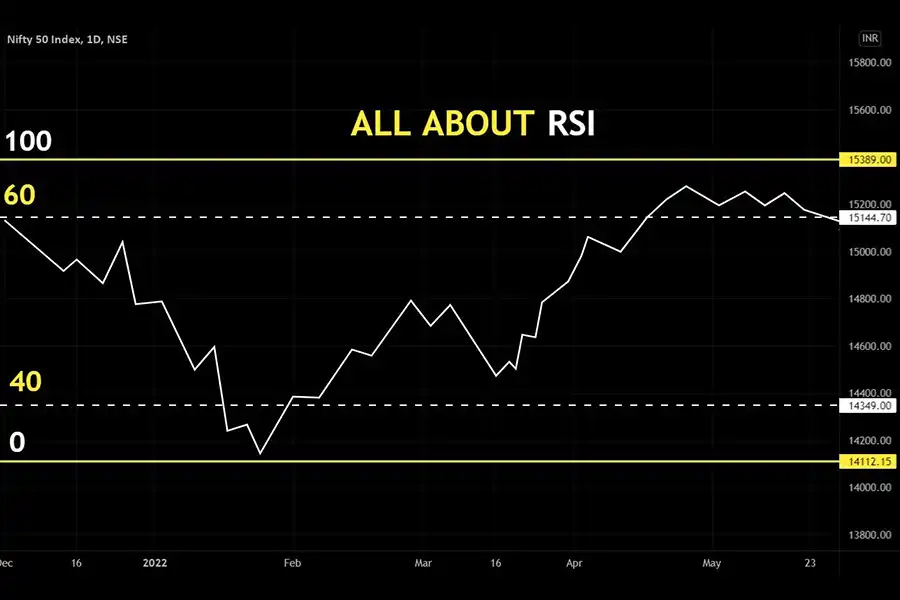

- محدودههای RSI: گاهی اوقات در طول روندهای قوی، RSI به حد اشباع خرید یا فروش نمیرسد. در یک روند صعودی، RSI معمولاً بین 40 تا 90 نوسان میکند و منطقه 40-50 بهعنوان سطوح حمایت شناخته میشوند. در یک روند نزولی، RSI بیشتر بین 10 تا 60 است و منطقه 50-60 بهعنوان منطقه مقاومتی عمل میکند. این مناطق میتوانند به معاملهگران کمک کنند تا تصمیمات بهتری بگیرند.

سیگنال خریدوفروش در استراتژی مکدی و آر اس آی چگونه است؟

با ادغام این دو اندیکاتور میتوانید استراتژی مکدی و آر اس آی شخصیسازی شدهای را ایجاد کنید. با این راهکار به مرور زمان میتوانید تنظیمات و ترجیحات منحصربهفرد خود را برای استفاده موثر از این سبک پیدا کنید. با این حال برای بهرهبرداری بهینه از MACD و RSI، میتوانید از راهکارهای زیر استفاده کنید که نتایج شگفتانگیزی به همراه دارند.

استفاده از ترکیب اندیکاتورهای MACD و RSI برای تایید روند قیمت

با استفاده از این دو اندیکاتور، حتی در سادهترین شکل آنها، میتوانید درک عمیقی از مومنتوم قیمت کسب کنید و به روش صحیحی استراتژی مکدی و آر اس آی را پیادهسازی کنید.

زمانی که یکی از اندیکاتورها مومنتوم را در یک جهت مشخص نشان میدهد، بهتر است دیگری را بررسی کنید تا ببینید آیا همجهتی وجود دارد یا خیر. اگر همجهتی بین دو اندیکاتور مشاهده نشد، باید صبور باشید تا از وضعیت واقعی بازار مطمئن شوید. وقتی که هر دو اندیکاتور سیگنالهای مشابهی در مورد مومنتوم ارائه میدهند، میتوانید با اعتماد به نفس بیشتری وارد معامله شوید و از این بابت مطمئن باشید که استراتژی مکدی و آر اس آی به خوبی اجرا شده است.

خروج از معامله در صورت واگرایی اندیکاتور MACD و RSI

معاملهگران باهوش، همواره بهدنبال نشانههایی از اندیکاتورها برای ورود یا خروج از بازار هستند. زمانی که MACD و RSI هماهنگی دارند و هر دو به یک سمت اشاره میکنند، معاملهگران ممکن است تصمیم بگیرند موقعیت جدیدی باز کنند. اما زمانی که این اندیکاتورها سیگنالهای متفاوتی میدهند، ممکن است زمان مناسبی برای خروج از موقعیتهای فعلی باشد.

بیشتر بخوانید: تنظیمات مکدی برای اسکالپ

تنظیم مجدد تایم فریمها

گاهی اوقات تنظیمات استاندارد تایم فریم برای MACD و RSI ممکن است با نیازهای خاص معاملهگران همخوانی نداشتهباشد و نتواند سیگنالهای کافی برای تشخیص فرصتهای معاملاتی فراهم کند.

بهویژه، معاملهگرانی که در تایم فریمهای کوتاهتر فعالیت میکنند ممکن است متوجه شوند که تنظیمات پیشفرض MACD و RSI با استراتژیهای آنها سازگار نیست. در این حالت، تغییر تایم فریمهای MACD به مقادیر کوچکتر میتواند به آنها کمک کند تا حرکات قیمتی سریعتر را شناسایی کنند و فرصتهای معاملاتی بهتری را بیابند.

از طرف دیگر، افزایش تایم فریمهای MACD میتواند بهخوبی سیگنالهای ضعیف را بهبود دهد. این امر بهویژه زمانی مفید است که معاملهگران بهدنبال سیگنالهای قویتر برای ورود به معاملات بلندمدت هستند.

بهطور خلاصه، با تنظیم مجدد تایم فریمهای MACD و RSI، معاملهگران میتوانند ابزارهای تحلیلی خود را مطابق با استراتژی مکدی و آر اس آی بهینهسازی کنند تا به کمک این سبک بتوانند سیگنالهای دقیقتری برای تصمیمگیریهای معاملاتی خود دریافت کنند.

مزایا و معایب استراتژی مکدی و آر اس آی در فارکس

ترکیب شاخص MACD و RSI در یک استراتژی واحد میتواند مزایا و معایب خودش را داشتهباشد.

مزایای استراتژی مکدی و آر اس آی در فارکس

- سیگنالهای مکمل: MACD میتواند به شناسایی جهت و حرکت روند کمک کند، در حالی که RSI توانایی این را دارد تا شرایط اشباع خرید یا فروش را نشان دهد. استفاده از آنها در کنار هم در قالب استراتژی مکدی و آر اس آی میتواند دید جامعتری از بازار ارائه دهد.

- دقت بیشتر: با ترکیب نقاط قوت هر اندیکاتور، میتوانید شانس موفقیت خود را افزایش دهید، زیرا MACD و RSI در بازارهای مختلف عملکردهای بهتری را از خود نشان میدهند.

- تحلیل جامع: میتوانید از MACD برای تجزیهوتحلیل روند بلندمدت و از RSI برای تحلیل احساسات بازار در کوتاه مدت استفاده کنید و درک مناسبی را در مورد بازههای زمانی مختلف دریافت کنید.

معایب استراتژی مکدی و آر اس آی در فارکس

- پیچیدگی: مدیریت دو شاخص بهطور همزمان میتواند تصمیمگیریها را برای شما پیچیده کند و مجبور شوید برای هر سیگنال، به تفسیر متفاوتی نیاز داشتهباشید.

- سیگنالهای متناقض: بعضی وقتها ممکن است که MACD و RSI سیگنالهای متناقضی ارائه دهند که این موضوع میتواند برای معاملهگران گیجکننده باشد و در نهایت باعث تصمیمگیریهای معاملاتی نادرست شود.

- شاخصهای تاخیری: شاخصهای MACD و RSI به تغییرات قیمتی که در گذشته اتفاق افتاده است پاسخ میدهند. این نقص میتواند استراتژی مکدی و آر اس آی را با چالش مواجه کند. این سبک معاملاتی، کمی دیرتر از زمان واقعی، سیگنال ورود یا خروج را به معاملهگر میدهد.

بیشتر بخوانید: استراتژی مکدی و استوکاستیک

خدمات اپوفاینننس

کارگزاری اپوفایننس خدمات متنوعی را در بخش پیادهسازی استراتژیهای معاملاتی مختلف، از جمله استراتژی مکدی و آر اس آی ارائه میدهد. اگر قصد معامله در این کارگزاری را دارید، اپوفایننس به عنوان بهترین بروکر فارکس به شما کمک میکند تا استراتژیهای معاملاتی خود را بر اساس شرایط شخصی، زندگی و مالی خود طراحی کنید.

استراتژی MACD و RSI ترکیب قدرتمندی است که در معاملات برای شناسایی سیگنالهای خریدوفروش احتمالی استفاده میشود. هنگامی که این شاخصها با هم ترکیب شوند، میتوانند نمای دقیقتری از حرکات بازار ارائه دهند. استراتژی مکدی و آر اس آی مورد آزمایش مجدد قرار گرفتهاند و نتایج امیدوارکنندهای در موردشان به ثبت رسیده است.

وین ریت استراتژی مکدی و آر اس آی چقدر است؟

بسیاری از معاملهگران از وین ریت بالای 80% برای این استراتژی خبر دادهاند.

چه تایم فریمهایی با MACD و RSI بهتر کار میکنند؟

این استراتژی را میتوان در بازههای زمانی مختلف اعمال کرد، اما معمولاً در نمودارهای روزانه برای تجزیهوتحلیل روند بهتر استفاده میشود.