در دنیای پرچالش و پویای بازارهای مالی، مفاهیم زیادی وجود دارند که باید با آنها آشنا شوید. یکی از مفاهیمی که هر تریدری باید آن را درک کند، ایده برگشت روند یا تغییر جهت بازار است. زمانی که بازار از جهتی به سمت بالا حرکت میکند، اما ناگهان تغییر مسیر میدهد و به سمت پایین میرود یا بالعکس، احتمالا نشانگر یک برگشت یا تغییر در ارزش داراییهاست.

در این مقاله، ما بهشکلی جامع، به بررسی جزئیات پدیده بازگشت روند میپردازیم و نحوه تشخیص و استفاده از آن را شرح میدهیم. ما به شما خواهیم گفت چطور میتوانید از تغییرات در جهت بازار، بهعنوان یک فرصت برای سرمایهگذاری استفاده کنید. در پایان، قطعا چشمانداز بهتری نسبت به بازارهای مالی خواهید داشت و تصمیمات معاملاتی بهتری اتخاذ خواهید کرد. با ما همراه باشید و این راهنمای جامع را از دست ندهید.

برگشت روند چیست؟

برگشت روند یک پدیده مهم در بازارهای مالی است و هنگامی رخ میدهد که جهت حرکت قیمت یک دارایی یا یک بازار خاص دگرگون شود. بهعبارت دیگر، زمانی که یک دارایی که قبلا در حال افزایش یا کاهش بوده است، ناگهان جهت حرکت خود را تغییر دهد و به سمت معکوس حرکت کند، این وضعیت بهعنوان برگشت روند شناخته میشود.

برگشت روند نشاندهنده یک تغییر مهم در نگرش و رفتار سرمایهگذاران است. این پدیده میتواند نتیجه اطلاعات جدید، اتفاقات جهانی یا تغییرات در اقتصاد باشد که تاثیر زیادی در ارزش داراییها و بازارها دارد. بهعنوان مثال، یک تغییر جهت بازار مثبت نمایانگر این است که قیمت یک دارایی قبلا در حال کاهش بوده است، اما در حال حاضر افزایش پیدا میکند و برعکس، برگشتها نشاندهنده تغییر جهت در حرکت قیمتها و داراییها هستند و برای سرمایهگذاران و تریدرها بسیار اهمیت دارند. در ادامه، به برخی از دلایل اهمیت برگشتها در معاملات اشاره میکنیم:یک تغییر جهت بازار منفی به معنای تغییر جهت از رشد به کاهش است.

برگشت روند یک موضوع پژوهشی مهم در تحلیل تکنیکال است و سرمایهگذاران از این اصطلاح برای پیشبینی تغییرات در بازارها استفاده میکنند. این مفهوم به آنها امکان میدهد تا زمان درست ورود یا خروج از بازار را تعیین و از نوسانات قیمتها بهرهبرداری کنند.

اهمیت برگشت روند در معاملات

برگشتها نشاندهنده تغییر جهت در حرکت قیمتها و داراییها هستند و برای سرمایهگذاران و تریدرها بسیار اهمیت دارند. در ادامه، به برخی از دلایل اهمیت برگشتها در معاملات اشاره میکنیم:

- پیشبینی تغییرات قیمت: برگشتها به سرمایهگذاران اطلاع میدهند که یک دارایی یا بازار به چه سمتی در حال تغییر جهت است. این اطلاعات برای پیشبینی تغییرات قیمت و انجام معاملات موثر استفاده میشود.

- موقعیتیابی ورود و خروج: برگشتها به سرمایهگذاران کمک میکنند تا بهترین زمان برای ورود به بازار یا خروج از آن را شناسایی کنند. زمانبندی درست ورود به بازار میتواند به سرمایهگذاران سود قابلتوجهی برساند.

- مدیریت ریسک: برگشتها به سرمایهگذاران اجازه میدهند تا ریسک معاملات خود را مدیریت کنند. با شناخت برگشتها، سرمایهگذاران میتوانند مواردی مثل توفق ضرر و حد سود را تعیین کنند تا خسارات خود را محدود نمایند.

- فرصتهای سودآور: برگشت روند ممکن است فرصتهای سودآوری برای سرمایهگذاران ایجاد کند. اگر یک سرمایهگذار بتواند بهدرستی برگشتها را تشخیص دهد، میتواند از نوسانات قیمتها بهرهبرداری و سود زیادی کسب کند.

- مدیریت مالی بهتر: شناخت برگشتها به سرمایهگذاران اجازه میدهد تا مدیریت مالی بهتری داشته باشند. آنها میتوانند تصمیمهای مالی موثرتری بگیرند و از منابع مالی خود به بهترین شکل استفاده کنند.

بهطور کلی، برگشت روند یک عنصر کلیدی در تحلیل بازارهای مالی است و اهمیت بسیاری در معاملات و تصمیمگیریهای سرمایهگذاران دارد. بهدلیل پویایی بازارهای مالی، شناخت برگشتها بسیار مهم است و به سرمایهگذاران کمک میکند تا بتوانند از فرصتهای بازار بهدرستی بهرهبرداری کنند.

نحوه تشخیص بازگشت روند در بازارهای مالی

در دنیای پرنوسان بازارهای مالی، تشخیص برگشت روند یکی از مهمترین مهارتهایی است که یک تریدر حرفهای باید داشته باشد. تغییر جهت بازار به شما اجازه میدهد با ایجاد استراتژیهای معاملاتی موثر، بهرهوری بیشتری داشته باشید. در این بخش، روشهای تشخیص بازگشت روند را مطرح میکنیم.

تشخیص سقف و کف اصلی

تشخیص سقف و کف اصلی در یک نمودار، میتواند به معاملهگران کمک کند تا نقاط احتمالی برگشت را شناسایی کنند. وقتی قیمت به سقف اصلی نزدیک میشود و همراه با حجم معاملات کم است، ممکن است یک نشانه برای برگشت به سمت پایین باشد و برعکس.

تشخیص برگشت روند با شکست خطوط روند

هنگامی که قیمت، خطوط روند اصلی را میشکند و در مسیر معکوس حرکت میکند، ممکن است نشانگری برای برگشت باشد. معاملهگران معمولا از این شکستها بهعنوان فرصتهای ورود یا خروج استفاده میکنند.

شکست الگوهای کلاسیک

تشخیص الگوهایی مانند سر و شانه، میتواند به معاملهگران اطلاعات مهمی درباره برگشت روند بدهد. اگر چنین الگوهایی در نمودار ظاهر شوند و همراه با حجم مناسب باشند، میتوانند یک سیگنال از تغییر جهت بازار باشند.

سطوح فیبوناچی

سطوح فیبوناچی میتوانند به معاملهگران کمک کنند تا نقاط احتمالی برگشت را در نمودارها شناسایی کنند. زمانی که قیمت به یکی از سطوح فیبوناچی نزدیک شود، میتواند نشانهای برای برگشت روند باشد

تشخیص برگشت روند با خطوط پیوت

خطوط پیوت معمولا بهعنوان سطوح مهمی در بازارهای مالی محسوب میشوند. زمانی که قیمت از یک خط پیوت بهعنوان حد فاصل بین باز و بسته شدن روز قبل عبور میکند، میتواند بهعنوان یک نشانگر تغییر جهت بازار مورد استفاده قرار گیرد.

به یاد داشته باشید هیچ یک از این روشها به تنهایی کافی نیستند. معاملهگران حرفهای معمولا از ترکیب مختلف این روشها بهعنوان یک استراتژی جامع استفاده میکنند تا بتوانند با دقت برگشتها را شناسایی و از آنها بهرهبرداری کنند. تمرین، تجربه و مطالعه بازارها از اهمیت بالایی برخوردار است و به معاملهگران کمک میکند تا تصمیمات درستتری بگیرند.

تفاوت بازگشت قیمت و اصلاح قیمت

بازگشت قیمت و اصلاح قیمت دو مفهوم مهم در تحلیل تکنیکال بازارهای مالی هستند که اغلب توسط تریدرها برای پیشبینی جهت حرکت قیمتها استفاده میشوند. هر دو مفهوم به تغییر قیمت در بازار اشاره دارند، اما تفاوتهای مهمی دارند.

بازگشت قیمت (Reversal)

بازگشت قیمت به معنای تغییر جهت عمده در حرکت قیمتها است. وقتی بازار در حال صعود است و در یک نقطه معین این حرکت به سمت پایین تغییر مسیر میدهد، بازگشت قیمت اتفاق افتاده است. بهعبارت دیگر، بازگشت قیمت یک نشانه قوی از برگشت روند است و اغلب بهعنوان فرصتی سودآور برای معاملهگران در نظر گرفته میشود.

اصلاح قیمت (Retracement)

اصلاح قیمت به تغییر موقتی در جهت حرکت قیمتها اشاره دارد. در حین یک روند صعودی یا نزولی، قیمتها ممکن است در یک بازهی کوتاه به سمت معکوس حرکت کنند. این تغییر موقتی در جهت حرکت به اصلاح قیمت معروف است. اصلاح قیمت معمولا بهصورت درصدی از حرکت اصلی محاسبه میشود، مانند ۲۳.۶٪ یا ۵۰٪ از حرکت اصلی.

تفاوت اصلی بین بازگشت قیمت و اصلاح قیمت در جهت حرکت است. بازگشت قیمت نشاندهنده یک تغییر جهت عمده در بازار است، در حالی که اصلاح قیمت یک تغییر موقتی و محدود در جهت حرکت یا برگشت روند را نشان میدهد که ممکن است بعدا به روند اصلی بازگردد.

بهطور خلاصه، بازگشت قیمت نشاندهنده یک تغییر عمده در جهت حرکت است و ممکن است یک فرصت مهم معاملاتی باشد، در حالی که اصلاح قیمت نشاندهنده یک تغییر موقتی و محدود در جهت حرکت است که در طول یک روند اصلی ممکن است رخ دهد.

محدودیتهای استفاده از برگشت روند

استفاده از برگشتها بهعنوان یک استراتژی معاملاتی میتواند موثر و سودمند باشد، اما با محدودیتها و ریسکهای خاص خود همراه است. در ادامه، محدودیتهای استفاده از برگشتها در معاملات مالی را مطرح میکنیم:

- عدم قطعیت: یکی از مشکلات اساسی استفاده از برگشت روند در معاملات، عدم قطعیت در تشخیص آن است. همه برگشتهای قیمتی واقعی و معتبر نیستند و اشتباه در تشخیص آنها میتواند به خسارت بزرگی منجر شود.

- احتمال انقضاء قیمت: برگشتها ممکن است بهسرعت تغییر کنند و زمانی که تریدر وارد عمل میشود، قیمتها برخلاف انتظار حرکت کنند.

- خطرات بازار: بازارها پر از نوسان هستند و برگشتها ممکن است ناگهانی و در زمانهای غیرمنتظره رخ دهند. این خطرات میتوانند باعث اتلاف سرمایه و خسارات مالی بزرگی شوند.

- وابستگی به تحلیل تکنیکال: استفاده از برگشت روند به تحلیل تکنیکال وابسته است. اگر معاملهگران در تحلیل تکنیکال مهارت کافی نداشته باشند یا اشتباه کنند، میتواند به اتلاف سرمایه منجر شود.

- مخاطرات اقتصادی و سیاسی: متغیرهای اقتصادی و سیاسی میتوانند بهطور ناگهانی برگشتهای ناخواسته را در بازار ایجاد کنند. تغییرات در سیاستهای اقتصادی، تصمیمات بانک مرکزی، وضعیت اقتصادی یک کشور و سایر عوامل مشابه میتوانند باعث تغییر جهت ناخواسته در بازار شوند.

بهطور کلی، هر استراتژی معاملاتی باید با دقت و درک کامل از ریسکهای مرتبط با آن بهکار گرفته شود. معاملهگران باید با تحقیق و آموزش مداوم، خود را بهبود دهند، مدیریت ریسک بهینه را در معاملات خود اعمال کنند و از بهترین فرصتهای ممکن در بازار بهرهبرداری کنند.

استراتژی معاملاتی معکوس چیست؟

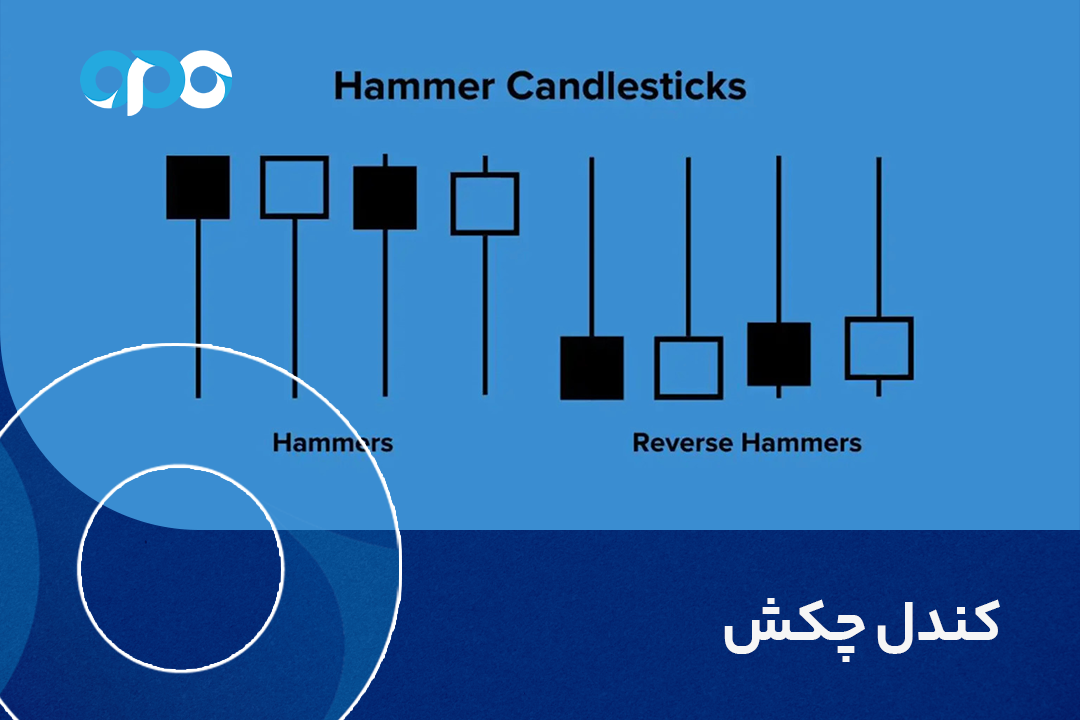

استراتژی معاملاتی معکوس، بهعنوان یکی از روشهای مهم در بازارهای مالی، هنگامی اجرا میشود که یک تریدر تغییر جهت حرکت قیمتها را پیشبینی میکند. در واقع، معاملهگران از این استراتژی برای تشخیص نقاط ورود به معاملات استفاده میکنند. این روش زمانی اجرا میشود که نشانهها و الگوهای مختلف، مثل الگوهای شمعی یا اندیکاتورها، نشاندهنده این باشند که روند قیمت در حال تغییر است و قرار است به سمت معکوس حرکت کند.

استراتژی معاملاتی معکوس نیازمند تحلیل دقیق و کسب دانش کافی از بازارهای مالی است و معاملهگران معمولا از آن برای معاملات کوتاهمدت و گاهی میانمدت استفاده میکنند. برای مثال، اگر یک تریدر معتقد باشد یک روند صعودی به اتمام رسیده و بازار در حال تغییر جهت به سمت پایین است، ممکن است از استراتژی معکوس برای ورود به پوزیشن شورت (فروش) استفاده کند.

بهطور خلاصه، استراتژی معاملاتی معکوس به معاملهگران کمک میکند تا با تغییر جهت حرکت قیمتها در بازار، به سود برسند و از تغییرات نسبت به روند فعلی بازار بهرهمند شوند. بروکر اپوفایننس بهترین بروکر فارکس در دنیای معاملات مالی است که سرمایهگذاران را به یک تجربه معاملاتی بینظیر و قدرتمند هدایت میکند. این بروکر با ارائه حسابهای متنوع و پلتفرم معاملاتی پیشرفته، به شما امکان میدهد تا در بازارهای مختلف از جمله ارزهای خارجی، سهام، کریپتوکارنسی و کالاها معامله کنید.

رایجترین الگوهای برگشت روند در تحلیل تکنیکال

تحلیل تکنیکال یکی از ابزارهای مهم در بازارهای مالی است که برای پیشبینی جهت حرکت قیمتها استفاده میشود. در این نوع تحلیل، الگوهای برگشت روند نقش اساسی دارند. این الگوها نشانگرهایی از تغییر جهت حرکت قیمتها از صعودی به نزولی یا بالعکس میباشند. در زیر به برخی از معروفترین الگوهای برگشت روند در تحلیل تکنیکال پرداخته خواهد شد:

- الگوی سر و شانه (Head and Shoulders): این الگو شامل یک قله مرکزی (سر) و دو قله کناری (شانهها) است، که وقتی در یک روند صعودی ظاهر میشود، نشانه بازگشت روند به سمت پایین است.

- الگوی سقف دوقلو (Double Top): الگوهای سقف دوگانه زمانی ایجاد میشوند که دو قله برابر در نمودار ظاهر میشوند و نشانه برگشت روند به سمت پایین است.

- الگوی کف دوقلو (Double Bottom): الگوهای سقف دوگانه زمانی ایجاد میشوند که دو دره برابر در نمودار ظاهر میشوند و نشانه بازگشت روند به سمت بالا است.

- الگوی سوشی رول (Sushi Roll): در این الگو، یک مجموعه از شمعها با یکدیگر پیوند خوردهاند و نشانه برگشت روند هستند. این الگو بر اساس تغییرات در نقاط بالا و پایین شمعها تشکیل میشود.

- الگوی کازیمودو (Quasimodo): این الگو زمانی ایجاد میشود که قیمت به یک نقطه حساس در نمودار برخورد میکند و سپس به سمت مخالف بازمیگردد. این الگو نیز نشانه بازگشت روند است.

هر یک از این الگوها میتوانند نشانگرهای مفیدی برای معاملهگران باشند تا بازگشت روند در بازارهای مالی را تشخیص دهند. با تحلیل دقیق و استفاده از این الگوها، معاملهگران میتوانند به پوزیشنهای معاملاتی موثری دست پیدا کنند.

بهترین اندیکاتورهای برگشت روند برای معاملات روزانه

در دنیای پیچیده معاملات مالی، انتخاب اندیکاتورهای دقیق برای شناسایی بازگشت روند، یکی از چالشهای اساسی برای معاملهگران است. در ادامه، لیستی از دقیقترین اندیکاتورهای برگشت روند که میتوانید از آنها استفاده کنید را مطرح میکنیم:

- میانگینهای متحرک (MA): میانگینهای متحرک اندیکاتورهایی هستند که میانگین قیمتها را در یک بازه زمانی خاص نمایش میدهند. تغییر در روند میانگینهای متحرک میتواند نشانه بازگشت روند باشد.

- باندهای بولینگر (Bollinger Bands): هنگامی که قیمت از باندهای بولینگر خارج میشود، میتواند نشانهای برای بازگشت روند باشد.

- MACD: MACD یک اندیکاتور کلیدی در تحلیل تکنیکال است که به بررسی تغییرات روند بازار و نقاط بازگشت کمک میکند.

- شاخص قدرت نسبی (RSI): RSI میزان خریدوفروش را نشان میدهد. وقتی RSI به نشاندهنده خرید یا فروش بیشازحد باشد، میتواند برگشت روند را نشان دهد.

هنگامی که از این اندیکاتورها با دقت و بهدرستی استفاده کنید، میتوانند اطلاعات مفیدی برای شناسایی بازگشت روند در بازارهای مالی ارائه دهند. اما به خاطر داشته باشید هر اندیکاتوری نمیتواند بهتنهایی به شما در معاملات کمک کند و شما باید ترکیبی از اندیکاتورها و تحلیلهای مختلف را مورد استفاده قرار دهید.

ایجاد بازده مطلوب در بازارهای مالی، هنری است که به شناخت انواع استراتژیها و تحلیل دقیق بازار نیاز دارد. یکی از استراتژیهایی که معاملهگران حرفهای بهدنبال آن هستند، استراتژی برگشت روند است. این رویکرد به معاملهگران امکان میدهد تا از تغییرات جهت حرکت قیمتها بهرهبرداری کنند و در مواقع مناسب، بهصورت هوشمندانه و با دقت وارد عمل شوند.

اگر شما نیز بهدنبال یک بروکر معتمد و قابل اعتماد هستید که به شما امکان دهد استراتژیهای معاملاتی خود را با اطمینان اجرا کنید، بروکر اپوفایننس در خدمت شماست. این بروکر با تکیه بر فناوری مدرن و خدمات متمایز، به معاملهگران امکان میدهد معاملات خود را در محیطی امن انجام دهند. با اپوفایننس، شما میتوانید از انواع ابزارهای مالی در بازارهای جهانی بهرهبرداری کنید و بهراحتی به انجام معاملات بپردازید. اگر مبتدی هستید نگران نباشید، میتوانید در حساب دمو تمرین کنید و مهارتهای معاملاتی خود را بهبود بخشید. همین الان شروع کنید!

چطور میتوان بازگشت روند را شناسایی کرد؟

بهتر است ابتدا با مفاهیم مقدماتی بازارهای مالی آشنا شوید و کار کردن با ابزارهای مختلف را یاد بگیرید و با استفاده از الگوها، اندیکاتورها و با تکیه بر دانش و تجربه خود، بازگشتها را شناسایی کنید.

آیا بازگشت روند در همه بازارها کاربرد دارد؟

فرقی نمیکند. بازگشت روند یک مفهوم کلی در مورد ارزش یک دارایی است و میتواند در بازارهای مختلف مثل فارکس، رمزارز، کالا و سهام مورد استفاده قرار گیرد.

معکوس یا برگشت روند چه زمانی رخ میدهد؟

برگشت روند بهطور دورهای رخ میدهد و تحتتاثیر رویدادهای اقتصادی، گزارشهای درآمدی و توسعههای جهانی قرار دارد.