اگر میخواهید مانند یک تمساح که بسیار حرفهای طعمهاش را شکار میکند، فرصتهای معاملاتی در بازارهای مالی را شکار کنید، اندیکاتور الیگیتور (Alligator Indicator) مناسب شماست. این شاخص در تمام نمودارهای مالی کاربرد دارد و با استفاده از سه میانگین متحرک به روش خاص، سیگنالهای خرید وفروش برای معاملهگر صادر میکند. استفاده صحیح از اندیکاتورها و ترکیب آن با شاخصهای دیگر به شما کمک میکند تا برآیند معاملات خود را بهبود بخشید. بهطورکلی موفقیت یک معاملهگر در مسیر معاملهگری به میزان زیادی وابسته به مهارت و دانش او در استفاده از شاخصهای قیمت و شناسایی روند است. با این شاخص بهراحتی میتوانید روند بازار را شناسایی کنید. در ادامه به معرفی الیگیتور و نحوه کار با آن میپردازیم، پس در ادامه با ما همراه باشید.

کارگزاری اپوفایننس، بهترین بروکر فارکس حرفهای برای معاملات در بازارهای جهانی است. این مجموعه مالی با بهترین امکانات در زمینه پلتفرمهای معاملاتی، زمینه خریدوفروش امن و سریع را برای معاملهگران فراهم میکند. همچنین خدمات کپیترید و آموزشهای حرفهای این مجموعه به شما در افزایش مهارتها و دانشتان برای درک بهتر بازار کمک میکند.

اندیکاتور الیگیتور چیست؟

تاجر افسانهای بیل ویلیامز، پیشگام در روانشناسی بازار، اندیکاتور الیگیتور را با این فرض که بازارهای مالی و اوراق بهادار تنها در 15 تا 30 درصد مواقع دارای روند هستند، توسعه داد. براساس پیشبینی او در بیشتر مواقع و گاها تا 70 درصد، بازار روندی ثابت دارد. از طرفی معاملهگران، موسسات و بانکها، تمایل دارند بیشتر سود خود را در طول دورههای دارای روند جمعآوری کنند. بههمینخاطر این فعالان بازار در دورههای اصلاح دست از معامله میکشند و بازار ثابت میشود.

این دیدگاه ویلیامز را ترغیب کرد تا اندیکاتوری از ترکیب 3 اندیکاتور میانگین متحرک ساده با دورههای زمانی خاص بسازد که بتوان زمان تغییر روند را در حالت کوتاهمدت و بلندمدت بهراحتی شناسایی کرد. ویلیامز، این شاخص را به نحوه حرکت تمساح در زمان شکار و استراحت تشبیه میکند. او میگوید تمساح در زمان شکار، برنامهریزی دقیقی دارد و سپس دهان خود را برای گرفتن طعمه باز میکند و زمانی که سیر میشود، آرام میگیرد. اندیکاتور الیگیتور هم در زمان بازار ثابت، خطوط ثابت و آرامی دارد، اما وقتی یک روند در جهت صعودی یا نزولی قدرت بگیرد، به سرعت سه خط این اندیکاتور برای دنبالکردن روند، به شکل مناسب قرار میگیرند تا سیگنال خرید یا فروش صادر کنند.

اجزای تشکیلدهنده اندیکاتور الیگیتور

اندیکاتور الیگیتور ویلیامز یک ابزار تحلیل تکنیکال است که برای بررسی خط روند استفاده میشود. این اندیکاتور برای شروع، از سه خط قیمت استفاده میکند که با میانگین متحرک ساده (SMA) محاسبه میشود. سه میانگین متحرک در اندیکاتور الیگیتور، هر کدام تنظیمات خاصی دارند. بااینحال اسم آنها نیز از اجزای دهان تمساح گرفتهشده است. این شاخص از روابط همگرایی-واگرایی برای ایجاد سیگنالهای معاملاتی استفاده میکند، بهطوریکه (فک) کندترین چرخشها و (لب) سریعترین چرخشها را نشان میدهد.

- خط فک: اولین خط میانگین متحرک «فک» نام داد که طول دوره پیشفرض آن 13 و رنگش آبی است.

خط فک قویترین خط در الیگیتور است. این خط آبی رنگ، روند میانمدت را نشان میدهد. اگر قیمت این خط را بشکند، معمولاً به این معنی است که روند قیمتی شکسته است. معاملهگران میانمدت و بلندمدت ترجیح میدهند با تکیه بر این خط، فقط در قویترین سطوح/مناطق معامله کنند.

- خط دندان: دومین خط میانگین متحرک «دندان» نام دارد که طول دوره پیشفرض آن 8 و رنگش قرمز است.

این خط میانگین سطح حمایت/مقاومت در اندیکاتور الیگیتور را مشخص میکند. زمانی که روند آنقدر قوی نیست و قیمت در محدوده این خط حرکت میکند، اگر شکستی صورت نگیرد، میتواند یک نشانه عالی برای ورود به معاملات در روند باشد.

- خط لب: سومین خط میانگین متحرک «لب» نام دارد که طول دوره پیشفرض آن 5 و رنگش سبز است.

خط سبز ضعیفترین سطح است. بااینحال، سریعترین واکنش را به تغییرات قیمت دارد. این میانگین متحرک اولین خط برای نشاندادن تغییرات توازن قدرت بین خریداران و فروشندگان در بازار است. اگر حرکت قوی در نمودار وجود داشتهباشد، این خط به سرعت واکنش نشان میدهد.

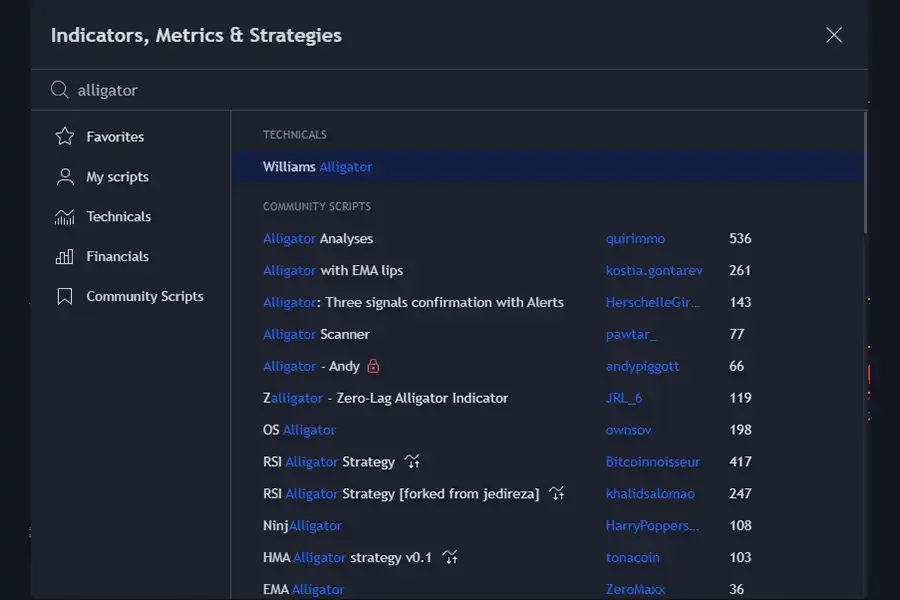

روش فعالکردن اندیکاتور الیگیتور در چارت

برای راهاندازی این اندیکاتور در چارت نموداری خود به قسمت اندیکاتورها بروید و کلمه “Alligator” را جستجو کنید. سپس از قسمت نتایج در این صفحه اندیکاتور “Williams Alligator” را انتخاب کنید تا روی چارت فعال شود. بعد از فعالسازی میتوانید سه خط میانگین متحرک با طولهای 13، 8 و 5 را روی نمودار ببینید.

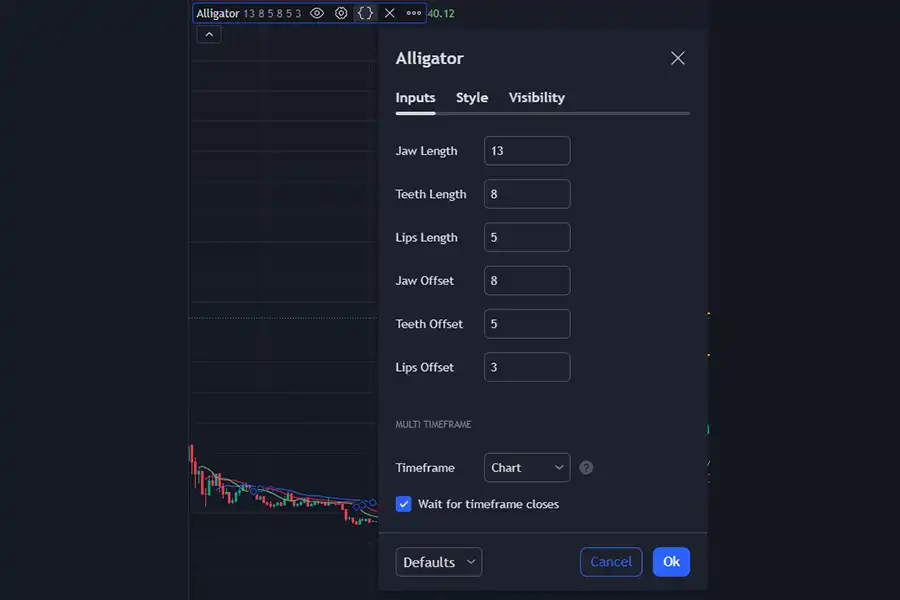

برای دسترسی به تنظیمات اندیکاتور الیگیتور کافی است، آیکن چرخدنده تنظیمات را بزنید تا در صفحه بازشده، تنظیمات کلی این شاخص را ببینید. تنظیمات این بخش شامل سربرگ “Inputs” برای تغییر در طول خطوط اندیکاتور و میزان انحراف از قیمت، سربرگ “Style” برای تغییر شمایل خطوط و سربرگ “Visibility” برای تغییرات دوره زمانی است. پیشنهاد میکنیم این تنظیمات را فقط مطابق با استراتژی خود تغییر دهید.

اندیکاتور الیگیتور به ما چه میگوید؟

همانطور که در بالا اشاره شد، این شاخص برای شناسایی روند پرقدرت در قیمت کاربرد دارد. معاملهگران برای آنکه بتوانند نقاط ورود و خروج مناسب را در چارت قیمتی شناسایی کنند، معمولا از ترکیب اندیکاتور الیگیتور با شاخصهای دیگر بهره میبرند. با یادگیری نحوه استفاده از سه خط این اندیکاتور میتوانیم حمایتها و مقاومتها، شکستهای قیمتی و حتی روندهای قوی را به خوبی شناسایی کنیم. خطوط لب، دندان و فک، هر کدام در این شاخص نشاندهنده فرصتهای مهمی هستند. برای مثال، عبور لبها از خطوط دیگر به پایین نشاندهنده فرصت فروش کوتاهمدت است درحالیکه عبور به سمت بالا، سیگنال فرصت خرید است.

اگر این سه خط از هم جدا شوند و به سمت بالا یا پایین حرکت کنند، دورههای روندی را نشان میدهند که در آن موقعیتهای طولانی مدت یا کوتاهمدت معاملاتی وجود دارد. به این حالت، «غذاخوردن تمساح با دهان کاملا باز» گفته میشود. خطوط شاخص که به نوارهای باریکی همگرا میشوند و به سمت یک جهت افقی تغییر میکنند، دورههایی را نشان میدهند که در آن روند ممکن است به پایان برسد و همسویی مجدد موقعیت را نشان دهد. این علائم به ما میگوید که قیمت در حالت اشباع است.

هنگامی که سه خط به طور مکرر همدیگر را قطع میکنند، بهدلیل شرایط بازار متلاطم، نشانه سیگنال کاذب در این شاخص به چشم میخورد. به گفته ویلیامز، تمساح در این حالت «خواب» است، تا زمانی که دوباره بیدار شود. حالت خواب یعنی اینکه بازار ثابت است و علاقهای برای حرکت به سمت بالا یا پایین ندارد.

اندیکاتور الیگیتور ابزار بصری مفیدی برای تشخیص روند و زمانبندی ورود و خروج به معاملات فراهم میکند، اما در دورههای متلاطم و بدون روند، کاربرد محدودی دارد. بازیگران بازار میتوانند برای سیگنالهای خرید یا فروش، اندیکاتور الیگیتور را با واگرایی و همگرایی میانگین متحرک (MACD) و دیگر اندیکاتورهای شناسایی روند ترکیب کنند.

ترکیب اندیکاتور الیگیتور با سایر اندیکاتورها

الیگیتور به تنهایی برای یافتن نقاط ورودی خوب کافی نیست و معمولاً با دیگر اندیکاتورها ترکیب میشود. بیل ویلیامز، الیگیتور را همراه با سایر شاخصهای فنی که توسعهداده بود به کار برد. او سیستم معاملاتی سودآوری را براساس ترکیبی از شاخصهای فنی ایجادشده توسط خودش توسعه داد.

سیستم معاملاتی او شامل نوسانگرهای فراکتال و اوسیلاتور عالی است که بهعنوان فیلترهای اضافی برای تعریف نقاط ورودی در کنار الیگیتور استفاده میشود. معاملهگران زیادی از ترکیب اندیکاتورها با هم سود میبرند و بخشی از استراتژی آنها است. این فعالان بازار، معاملات خود را با نوسانگرهای استاندارد نظیر، شاخص قدرت نسبی (RSI)، همگرایی و واگرایی میانگین متحرک (MACD) و Stochastic بهعنوان فیلتر سیگنال تنظیم میکنند. این فیلترها کمک میکنند تا ضعفهای یک اندیکاتور با نقاط قوت یک اندیکاتور دیگر تا حدودی برطرف شود.

هر معاملهگری که در یک پلتفرم معاملاتی اقدام به ایجاد حساب برای معاملهگری میکند، میخواهد با قیمتهای خوب وارد معامله شود و در اوج حرکت روند قیمت از آن خارج شود. با استفاده از اندیکاتور الیگیتور در کنار سایر شاخصها، میتوانید حرکتهای قوی بازار را شناسایی و در پایان روند سود کسب کنید.

بیشتر بخوانید: تکنیکهایی برای ورود و خروج به موقع در فارکس

نحوه استفاده از اندیکاتور الیگیتور در چارت

Alligator شاخصهای سهام، کالاها و بازارهای فلزات گرانبها، معاملات فارکس و بازار ارزهای دیجیتال را تجزیهوتحلیل میکند. این یک شاخص فنی بر اساس میانگین متحرک با دورههای مختلف است. میانگینهای متحرک مشتقات قیمت هستند، بنابراین اگر نمودار قیمتی وجود داشتهباشد و بتوانید میانگینهای متحرک را به نمودار آن متصل کنید، چنین بازاری را میتوان با استفاده از الیگیتور تحلیل کرد.

بهترین تایمفریم برای معامله با الیگیتور، تایمفریمهای روزانه، چهار ساعته و یک ساعته است. استفاده از الیگیتور در بازههای زمانی کوتاهتر منطقی نیست، زیرا سیگنالهای نادرست زیادی بهدلیل نویز قیمت صادر خواهد کرد. معمولا معاملهگران از الیگیتور برای بازکردن پوزیشنهای میانمدت و بلندمدت در بازههای زمانی روزانه یا هفتگی استفاده میکنند.

شما باید قبل از شروع شکار الیگیتور وارد معاملات جدید شوید و قبل از آرامشدن بازار از تمام معاملات خارج شوید. شکار از لحظهای شروع میشود که لبهای الیگیتور باز میشود، بازار شروع به بیدارشدن میکند. این خط سبز شروع به رفتن به سمت بالا یا پایین میکند.

سپس شکارچی دندانهای خود را به طعمه نزدیک و با فعالسازی خط قرمز، روند جدید آغاز میشود. سپس فکهای وحشتناک باز میشوند. خط آبی فک در همان جهت دو خط دیگر حرکت میکند. با استفاده از این خطوط تعادل که بهعنوان خطوط میانگین متحرک نیز شناخته میشوند، معاملهگر میتواند بفهمد که چه زمانی باید وارد معامله شود یا به فکر خروج از آن باشد.

زمانی که قیمت در بالا یا پایین هر سه خط اندیکاتور قرار میگیرد، موقعیت ورود به معاملات خرید یا فروش مناسب است. سیگنال خروج زمانی ظاهر میشود که هر سه خط در یک نقطه به هم میرسند و جهت روند مشخص نیست.

استراتژی اندیکاتور الیگیتور و فراکتال

ترکیب الیگیتور و فراکتال بخشی از استراتژی بیل ویلیامز است. ممکن است این استراتژی برای معاملهگران مبتدی کمی پیچیده باشد، اما پس از یادگیری برای معاملهگران در هر سطحی مناسب است.

اندیکاتور فراکتال، یک الگوی ساده قیمتی را در چارت دنبال میکند. این شاخص بهدنبال ثبت بالاترین و پایینترین قیمت در 5 کندل کنار هم است. این الگو به کرات در نمودار تکرار میشود و به شما در شناسایی روند کمک میکند. شاخص فراکتال کاملا مکمل الیگیتور است. با ترکیب ابزار فراکتال بهعنوان یک فیلتر اضافی، نقاط ورود و خروج دقیقی را میتوانید در نمودار مشخص کنید.

نحوه استفاده از استراتژی الیگیتور و فراکتال

استراتژی اندیکاتور الیگیتور و فراکتال، یک استراتژی پیروی از روند است. شما در این استراتژی باید روند مناسب و جهت آن را برای معامله پیدا کنید. در بازارهای رنج و ثابت، نه الیگیتور به تنهایی کارایی دارد و نه ترکیب آن با فراکتال میتواند کمک کند. از این استراتژی روی هر بازار مالی مانند فارکس، کالاها یا ارزهای دیجیتال میتوانید استفاده کنید. بهترین بازههای زمانی برای این استراتژی هفتگی، یک ساعته، چهارساعته و روزانه است.

تنظیمات اندیکاتور

برای بهینهکردن استراتژی معاملات با اندیکاتورهای الیگیتور و فراکتال در تایم فریم H1 بهتر است ابتدا تنظیمات خاصی انجام دهید.

در بخش “Inputs” تنظیمات الیگیتور دورهای پیشفرض را طبق اعداد زیر جابهجا کنید.

- بازه دوره فک را از 13 به 21 تغییر دهید.

- بازه دوره دندان را از 8 به 13 تغییر دهید.

- بازه دوره لب را از 5 به 8 تغییر دهید.

میتوانید رنگها و ضخامت خطوط را به دلخواه انتخاب کنید. مهمترین چیز این است که تجزیهوتحلیل نمودار برای شما راحت باشد و اندیکاتور تحلیل تکنیکال مانع از دیدن کندلها نشود.

آشنایی با اندیکاتور فراکتال صعودی

با فعالسازی فراکتال روی چارت، فلشهایی در بالای کندلهای ژاپنی به بالا یا زیر کندل به پایین ایجاد میشود. این فلشها نشاندهنده بالا یا پایینبودن قیمت است. یک فراکتال صعودی این شرایط را دارد:

- اوج دو کندل اول افزایش مییابد.

- کندل سوم دارای ارتفاعی بالاتر از میلههای قبلی است.

- کندلهای چهارم و پنجم به طور متوالی در حال کاهش هستند.

- پس از آن آیکون فراکتال با بالاترین قیمت تشکیل میشود.

- برای تشکیل یک فراکتال رو به پایین، باید شرایط مخالف وجود داشتهباشد.

- شاخص فراکتال نیازی به تنظیم پارامترها ندارد. فقط باید رنگ نمایش و اندازه نمادها را تنظیم کنید.

بیشتر بخوانید: شمع های ژاپنی (کندل استیک)

نحوه ورود به معامله خرید با ترکیب الیگیتور و فراکتال

برای ورود به معامله خرید، خط لب در ابزار اندیکاتور الیگیتور باید از خط دندانها عبور کرده و به سمت بالا برود. همچنین خط دندان باید از پایین به بالا از خط فک عبور کند. این اتفاق نشان میدهد که یک نقطه ورود برای بازکردن یک موقعیت خرید وجود دارد.

در مرحله بعد، باید دو فلش فراکتال نزدیک به هم را پیدا کنید: یکی بالا و دیگری پایین. منتظر لحظهای بمانید که یک کندل ساعتی، آخرین فراکتال رو به بالا را بشکند و بالای اوج قیمتی آن بسته شود. در این لحظه، شما یک موقعیت خرید باز میکنید.

یادتان نرود حد ضرر (Stop Loss) را قرار دهید. برای این کار ابتدا محل قراردادن حد ضرر را مشخص میکنیم. در زیر سایه آخرین فراکتال نزولی تشکیلشده آن را قرار دهید. برای مشخصکردن حد سود (Take Profit) میتوانید ریسک به ریوارد یک به دو را در نظر گرفته و نقطه آن را مشخص کنید.

بیشتر بخوانید: حد ضرر متحرک در فارکس چیست؟

نحوه ورود به معامله فروش با ترکیب اندیکاتور الیگیتور و فراکتال

برای ورود به معامله فروش، خطوط الیگیتور باید شروع به حرکت به سمت پایین کنند و تمساح باید در حال بیدارشدن باشد. خط لب باید زیر دندانها باشد و دندانها باید زیر فک الیگیتور باشند. قیمت باید زیر تمام خطوط اندیکاتور الیگیتور معامله شود.

در مرحله بعد، به دو فراکتال تشکیلشده آخر نگاه میکنیم: یک فرکتال رو به بالا و یکی رو به پایین. انتظار میرود زمانی که کندل ساعتی از آخرین فراکتال نزولی عبور کند، در زیر بسته شود. در این لحظه میتوانید یک موقعیت فروش باز کنید. حدضرر و سود خود را مطابق بالا تنظیم کنید.

نحوه خروج از معامله با ترکیب الیگیتور و فراکتال

طبق این استراتژی، زمانی که خط فک (آبی) زیر قیمت ورودی برای معامله فروش و بالاتر از قیمت ورودی برای معامله خرید باشد، معامله به نقطه سربهسر منتقل میشود. چرا باید در این مورد سفارش را به منطقه سربهسر منتقل کنید؟ به این دلیل که خط فک مسئول مرز روند در بازه زمانی است که شما معامله میکنید. اگر خط شکسته شود، روند احتمالا تغییر خواهد کرد.

بستن موقعیت بهصورت دستی

این اتفاق نشان میدهد که قرار نیست تمام معاملات به سود برسند. اگر شرایط بازار به طور غیرمنتظرهای تغییر کند، معاملهگران بهصورت دستی از معاملات خارج میشوند.

شرایط اضافی برای ورود به معاملات

کندلی که سیگنال فراکتال روی آن تشکیلشده است، نباید خطوط اندیکاتور الیگیتور را لمس کند. اگر کندلی که روی آن فراکتال تشکیلشده است، این خطوط را لمس کند، چنین فراکتالی نامعتبر تلقی میشود و سیگنال معامله نیست.

- برای ورود به معامله خرید، قیمت باید بالای تمام خطوط اندیکاتور باشد.

- برای ورود به معامله فروش، قیمت باید زیر تمام خطوط اندیکاتور باشد.

باید توجه داشتهباشیم که هر چه بازه زمانی طولانیتر باشد، سیگنالهای تولید شده با این استراتژی قابل اعتمادتر هستند؛ اما در این صورت سیگنالهای کمتری وجود خواهد داشت و برعکس.

مزایا و معایب اندیکاتور الیگیتور

اندیکاتور فنی الیگیتور به معاملهگر اجازه میدهد تا روند جاری بازار را بشناسد. اما این اندیکاتور یک استراتژی کامل نیست. برای آنکه بتوانید از اندیکاتور الیگیتور ورود و خروج مناسبی دریافت کنید به فیلترهای اضافی نیاز دارید. بهعنوان مثال، میتوانید از اوسیلاتورها یا سایر ابزارهای معاملاتی مانند الگوهای فراکتال، پرایس اکشن، شاخصهای حجم و غیره استفاده کنید.

در ادامه، به مزایا و معایب الیگیتور اشاره میکنیم تا شما تصمیم بگیرید که آیا استراتژی معاملاتی الیگیتور برای شما مناسب است یا خیر.

| مزایا | معایب |

| میتواند روندهای مختلفی را در بازار شناسایی کند | برای ایجاد یک سیستم معاملاتی سودآور، باید بتوانید الیگیتور را با سایر اندیکاتورها ترکیب کنید |

| سطح حمایت و مقاومت پویا را نشان میدهد | شما به فیلترهای ورودی اضافی نیاز دارید. درغیراینصورت، سیگنالهای اشتباه زیادی در روند جانبی وجود خواهد داشت |

| این وضعیت بازار را نشان میدهد: روند، سطوح مقاومت و حمایت، انتهای روند | شما باید پارامترها را برای بازههای زمانی مختلف تنظیم کنید |

| این امکان را به شما میدهد که در ابتدای روند وارد معامله شوید | |

| نقاط خروج را نشان میدهد | |

| کاربر پسند، ساده و مناسب برای مبتدیان است | |

| بهطور پیشفرض در اکثر پلتفرمهای معاملاتی گنجانده شده است |

اندیکاتور الیگیتور یا تمساح برای شناسایی روندهای قوی در بازارهای مالی بسیار کاربردی است. برای آنکه بتوانید سیگنالهای مناسبی از این شاخص بگیرید، بهتر است آن را با اندیکاتورهای دیگر ترکیب کنید. یکی از بهترین مکملها برای این اندیکاتور، شاخص فراکتال است که با نشاندادن بالاترین یا پایینترین قیمت در مجموع 5 کندل، اطلاعات مهمی درباره روند قیمت به شما میدهد.

شناسایی روند بازار تاثیر زیادی در موفقیت معاملات دارد و اندیکاتور الیگیتور با سه خط به شما کمک میکند تا در بازههای زمانی متفاوت روند کلی و کوتاهمدت را مشخص کنید. در بالا با این اندیکاتور عالی و نحوه کار آن آشنا شدید. همچنین دانستید که چطور این شاخص را با ترکیب سایر اندیکاتورها، به یک استراتژی مناسب تبدیل کنید.

بیشتر بخوانید: حساب های بروکر اپوفایننس

از دغدغههای معاملهگران، دسترسی به پلتفرمهای جامع برای خریدوفروش انواع سهام و ارزهای دیجیتال است. مجموعه مالی اپوفایننس با فراهمکردن خدمات معاملهگری در زمینه معاملات فارکس، کالاها، سهام و ارزهای دیجیتال، بهترین گزینه برای فعالان بازارهای مالی است. این مجموعه در کنار پلتفرم معاملهگری به شما فرصتهای بینظیری در زمینه آموزشهای مالی و سرمایهگذاری میدهد تا مهارت و دانش خود را افزایش دهید.

آیا از اندیکاتور الیگیتور میتوان در تحلیل ارزهای دیجیتال استفاده کرد؟

بله، از این اندیکاتور در تمام بازارهای مالی که چارت و نمودار دارند، میتوانید استفاده کنید. بهطورکلی بازار ارزهای دیجیتال بسیار پرنوسان است. این نوسان برای شناسایی روند توسط شاخص الیگیتور اصلا خوب نیست، اما میتوانید آن را با شاخص فراکتال ترکیب کنید تا یک استراتژی خوب و مناسب داشتهباشید.

آیا شاخص الیگیتور را میتوان با اندیکاتور فیبوناچی اصلاحی ترکیب کرد؟

بله، این اندیکاتور را میتوان با تمام اندیکاتورها ترکیب کرد و از آنها برای فیلترکردن سیگنالهای ضعیف بهره برد. همچنین اندیکاتور فیبوناچی اصلاحی در ترکیب با الیگیتور نقاط برگشتی قیمت را به خوبی نشان میدهد. برای این کار باید سطوح اصلاحی فیبو را به خوبی بشناسید. اگر قیمت باید در ناحیهای که سطوح مهم اصلاحی قرار دارد و در جهت روند توسط الیگیتور شناسایی شود، میتوان برای ورود به معامله اقدام کرد.

استفاده از شاخص الیگیتور در چه بازه زمانی مناسبتر است؟

استفاده از این شاخص در تمام بازههای زمانی امکانپذیر است، اما بهترین زمان استفاده از آن بازه 1 ساعته، 4 ساعته و روزانه است. همچنین باید دقت کنید که این اندیکاتور را مطابق با استراتژی خود تنظیم کنید تا بهترین بهرهوری را داشتهباشد. مثلا در معاملات ساعتی، بهتر است با ترکیب اندیکاتور فراکتال و الیگیتور در کنار شاخص فیبوناچی اصلاحی، یک استراتژی با وین ریت بالا بسازید.