اندیکاتور مکدی MACD یکی از ابزارهای حیاتی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا با استفاده از آن، روندهای بازار، نقاط ورود و خروج مناسب و سیگنالهای خریدوفروش را شناسایی کنند. این اندیکاتور از ترکیب دو میانگین متحرک نمایی EMA با دورههای مختلف و یک خط سیگنال تشکیل شده است. سیگنال گیری از مکدی بهدلیل ترکیب سادهای که دارد، در عینحال بسیار قدرتمند است. همین ویژگی باعث شده تا مکدی به یکی از محبوبترین اندیکاتورها بین معاملهگران حرفهای و آماتور تبدیل شود.

معاملهگران میتوانند با کمک این اندیکاتور، تغییرات قیمتی و روندهای بازار را بهتر درک کرده و از آنها برای تصمیمگیریهای معاملاتی خود استفاده کنند. سیگنال گیری با کمک این اندیکاتور، نهتنها در تشخیص روندها مؤثر است، بلکه به شناسایی واگراییها نیز کمک میکند که این میتواند نشانهای از تغییر احتمالی جهت روند باشد. در این مقاله قصد داریم به بررسی دقیقتر نحوه سیگنال گیری از MACD، انواع استراتژیهای مرتبط با آن، تحلیل سیگنالهای مکدی و چالشها و محدودیتهای استفاده از این اندیکاتور بپردازیم.

یکی از اصلیترین دغدغههای معاملهگران ایرانی در انتخاب بروکر، اطمینان از اعتبار و امنیت آن است. در این میان، لقب بهترین بروکر فارکس به اپوفایننس تعلق میگیرد. این کارگزاری بهعنوان یکی از گزینههای معتبر و قابل اعتماد برای کاربران ایرانی شناخته میشود. اپوفایننس توانسته با دریافت رگوله ASIC استرالیا، که یکی از معتبرترین نهادهای نظارتی در جهان است، خود را در میان برترین بروکرهای بینالمللی قرار دهد. این رگوله نهتنها به اپوفایننس اعتبار بینالمللی میبخشد، بلکه بهدلیل قرار گرفتن در لیست بروکرهای آنشور، سطح بالایی از حفاظت و امنیت را به کاربران خود ارائه میدهد.

معاملهگران ایرانی که بهدنبال یک بروکر امن و قابل اعتماد هستند، میتوانند با اطمینان از خدمات اپوفایننس استفاده کنند. علاوهبر این، اپوفایننس با ارائه انواع خدمات مالی و ابزارهای معاملاتی متنوع، توانسته نیازهای مختلف کاربران را به خوبی پوشش دهد. این ویژگیها باعث شده که اپوفایننس بهعنوان بهترین بروکر برای ایرانیان شناخته شود، چرا که امنیت سرمایه و کیفیت خدمات ارائه شده برای کاربران ایرانی در اولویت قرار دارد.

انتخاب یک بروکر معتبر مانند اپوفایننس میتواند به کاربران کمک کند تا با اطمینان بیشتری به فعالیتهای معاملاتی خود بپردازند و از فرصتهای موجود در بازارهای مالی بهرهمند شوند. در کنار این خدمات، استفاده از ابزارهای تحلیلی مانند سیگنال گیری از مکدی به معاملهگران کمک میکند تا با دقت بیشتری وارد بازار شوند.

نحوه سیگنال گیری از مکدی چگونه است؟

اندیکاتور مکدی با استفاده از تفاوت میان دو میانگین متحرک نمایی EMA و یک خط سیگنال، به معاملهگران کمک میکند تا سیگنالهای مختلفی را برای ورود و خروج از معاملات شناسایی کنند. سیگنال گیری از مکدی را میتوان به چند روش مختلف انجام داد که هر کدام ویژگیها و کاربردهای خاص خود را دارند. در زیر به بررسی سه روش اصلی برای سیگنال گیری از این اندیکاتور میپردازیم.

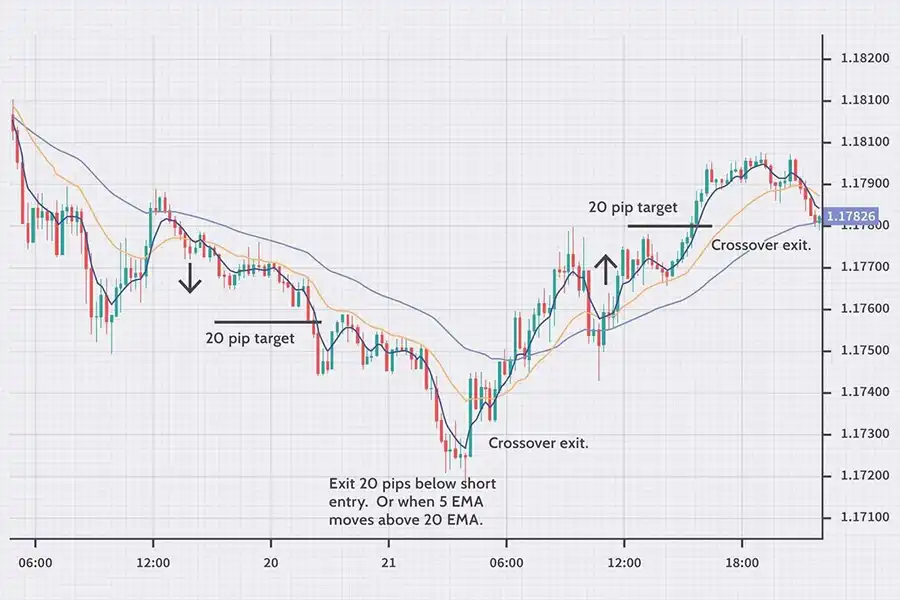

- کراس اوور Crossover: کراس اوور یکی از سادهترین و رایجترین روشهای سیگنال گیری از اندیکاتور مکدی است. در این روش، زمانی که خط مکدی از خط سیگنال عبور میکند، سیگنال خرید یا فروش صادر میشود. بهطور خاص، اگر خط مکدی از پایین به بالا خط سیگنال را قطع کند، این یک سیگنال خرید محسوب میشود که نشاندهنده آغاز یک روند صعودی جدید است. از سوی دیگر، اگر خط مکدی از بالا به پایین خط سیگنال را قطع کند، در واقع بهعنوان یک سیگنال فروش تلقی میشود که ممکن است آغاز یک روند نزولی را نشان دهد. این روش برای معاملهگرانی که بهدنبال نقاط ورود و خروج سریع هستند، بسیار مناسب است. با اینحال، باید توجه داشت که این سیگنالها در بازارهای پرنوسان ممکن است باعث سیگنالهای نادرست شوند و نیاز به تاییدیههای دیگر داشتهباشند.

- واگرایی Divergence: واگرایی به شرایطی گفته میشود که جهت حرکت قیمت و مکدی با یکدیگر همخوانی نداشتهباشند. بهعنوان مثال، اگر قیمت درحال افزایش باشد اما مکدی درحال کاهش، این واگرایی میتواند نشانهای از تضعیف روند صعودی و احتمال بازگشت قیمت به سمت پایین باشد. واگراییها بیشتر بهعنوان نشانهای از تغییرات احتمالی در جهت روند در نظر گرفته میشوند و به معاملهگران کمک میکنند تا نقاط برگشت بازار را شناسایی کنند. این روش به تجربه و دقت بالایی نیاز دارد، زیرا واگراییهای جعلی نیز وجود دارند که میتوانند معاملهگران را دچار خطا کنند. بههمین دلیل، بهتر است واگراییها با سایر ابزارهای تحلیل تکنیکال ترکیب شوند تا دقت سیگنال گیری از مکدی افزایش یابد.

بیشتر بخوانید: واگرایی مخفی و معمولی

- عبور از خط صفر Zero Line Crossover: در این روش، زمانی که خط مکدی از خط صفر عبور کند، میتوان سیگنالهای جدیدی برای ورود به بازار دریافت کرد. اگر خط مکدی از پایین به بالا خط صفر را قطع کند، آغاز یک روند صعودی تلقی میشود و بالعکس، اگر از بالا به پایین خط صفر را قطع کند، نشاندهنده آغاز یک روند نزولی است. این سیگنالها معمولاً بهعنوان تاییدی بر سایر سیگنالهای مکدی استفاده میشوند و میتوانند به معاملهگران کمک کنند تا در تصمیمگیریهای خود دقیقتر عمل کنند. عبور از خط صفر مخصوصاً در بازارهایی که روندهای قوی در آن وجود دارند، بسیار مفید است، زیرا میتواند به عنوان یک سیگنال قوی برای تغییر جهت روند استفاده شود. این روش میتواند به دقت سیگنال گیری از اندیکاتور مکدی کمک شایانی کند.

انواع استراتژیهای سیگنال گیری با مکدی کدامند؟

مکدی بهدلیل ساختار چندجانبهای که دارد، امکان استفاده در استراتژیهای مختلف معاملاتی را فراهم میکند. معاملهگران میتوانند از این اندیکاتور به تنهایی یا در ترکیب با سایر اندیکاتورها و روشهای تحلیل تکنیکال استفاده کنند تا به سیگنالهای قابل اعتمادتری دست پیدا کنند. در زیر به برخی از مهمترین استراتژیهای سیگنال گیری از اندیکاتور مکدی اشاره میکنیم.

استراتژی کراس اوور ساده

در هنگام استفاده از این استراتژی، باید توجه داشت که در بازارهای پرنوسان یا بدون روند، ممکن است استراتژی کراس اوور سیگنالهای نادرستی صادر کند و بر دقت سیگنال گیری از مکدی تاثیر منفی بگذارد. اما بهطور کلی این استراتژی، یکی از سادهترین روشهای استفاده از مکدی است که بهطور گسترده در بین معاملهگران کاربرد دارد. در این روش، معاملهگر تنها بر اساس کراس اوور خط مکدی و خط سیگنال عمل میکند. زمانی که خط مکدی از خط سیگنال اندیکاتور عبور میکند، معاملهگر به خرید یا فروش میپردازد. این روش بهدلیل سادگی و کارایی آن، مخصوصاً در بازارهای دارای روند مشخص و قوی، عملکرد خوبی دارد.

سیگنال گیری از مکدی با استراتژیهای ترکیبی

این اندیکاتور بههمراه سایر اندیکاتورهای تحلیل تکنیکال مانند RSI، میانگین متحرکها یا Bollinger Bands استفاده میشود تا دقت سیگنال گیری از مکدی را افزایش دهند. ترکیب مکدی با این اندیکاتورها میتواند به معاملهگران کمک کند تا در دام سیگنالهای نادرست نیفتند و سیگنالهای قویتری دریافت کنند.

بهعنوان مثال، ترکیب مکدی با RSI میتواند به شناسایی همزمان شرایط خرید یا فروش بیشازحد کمک کند و معاملهگر را در تصمیمگیریهای دقیقتر راهنمایی کند. همچنین، ترکیب با میانگینهای متحرک میتواند به معاملهگر نشان دهد که آیا روند کنونی بازار پایدار است یا درحال تغییر، که این امر به بهبود سیگنال گیری از مکدی کمک میکند.

سیگنال گیری از مکدی با استراتژی واگرایی

این استراتژی بر پایه تشخیص واگراییها بین مکدی و قیمت استوار است. واگراییها معمولاً نشانهای از تغییرات احتمالی در جهت روند تلقی میشود و میتوانند به معاملهگران کمک کنند تا نقاط برگشت بازار را شناسایی کنند. برای افزایش دقت در استفاده از این استراتژی، معاملهگران معمولاً از تاییدیههای اضافی مانند حجم معاملات یا سایر اندیکاتورها استفاده میکنند تا دقت سیگنال گیری از مکدی را به حداکثر برسانند. این روش قطعاً برای معاملهگرانی که بهدنبال شکار نقاط برگشت بازار هستند، بسیار جذاب است. اما بهدلیل پیچیدگی تحلیل واگراییها، این استراتژی دقت و تجربه بالایی را میطلبد.

استراتژی عبور از خط صفر

عبور خط مکدی از خط صفر نیز بهعنوان یک سیگنال قوی برای تغییر روند بازار استفاده میشود. این استراتژی معمولاً بهعنوان تاییدکننده سایر سیگنالهای مکدی مورد استفاده قرار میگیرد. عبور از خط صفر میتواند نشاندهنده تغییر اساسی در جهت بازار باشد و به معاملهگران کمک کند تا در نقاط مناسب وارد معاملات شوند. این روش در بازارهایی که روند قوی و پایداری دارد، مؤثرتر است، زیرا عبور از خط صفر معمولاً نشانهای از تغییر قطعی در جهت بازار است. استفاده از این استراتژی بهطور موثری میتواند در بهبود فرآیند سیگنال گیری از مکدی تاثیرگذار باشد.

بیشتر بخوانید: استراتژی مکدی و استوکاستیک

تحلیل سیگنالهای مکدی چگونه انجام میشود؟

تحلیل سیگنالهای مکدی به معاملهگران کمک میکند تا بتوانند با درک بهتری از شرایط بازار، تصمیمات دقیقتری بگیرند. تحلیل صحیح این سیگنالها میتواند به شناسایی نقاط ورود و خروج مناسب و جلوگیری از اشتباهات معاملاتی کمک کند. در ادامه به برخی از نکات کلیدی در تحلیل سیگنال گیری از مکدی میپردازیم.

- سیگنالهای خریدوفروش: همانطور که در بخشهای قبل اشاره شد، سیگنالهای خریدوفروش از طریق کراس اوور خط مکدی و خط سیگنال تولید میشوند. تحلیل دقیق این سیگنالها با توجه به سایر عوامل مانند روند کلی بازار و وضعیت اندیکاتورهای دیگر میتواند به شناسایی نقاط ورود و خروج مناسب کمک کند. مثلاً اگر سیگنال خرید مکدی در زمانی صادر شود که بازار درحال تشکیل یک روند صعودی قوی است، این سیگنال میتواند معتبرتر باشد. از سوی دیگر، اگر این سیگنال در بازارهای پرنوسان یا در شرایطی که روند بازار مشخص نیست صادر شود، معاملهگر باید با احتیاط بیشتری با آن برخورد کند؛ زیرا در چنینحالتی به تاییدیههای بیشتری نیاز دارد تا دقت سیگنال گیری از اندیکاتور مکدی افزایش یابد.

- تحلیل واگراییها: واگراییها یکی از مهمترین ابزارهای تحلیل مکدی هستند که میتوانند به شناسایی تغییرات احتمالی در جهت روند کمک کنند. اگر میخواهید سیگنال گیری از مکدی را شروع کنید، باید به چند مورد مهم که در ادامه به آنها میپردازیم، توجه داشتهباشید. مثلاً واگراییها زمانی رخ میدهند که جهت حرکت قیمت و مکدی مخالف یکدیگر باشند. تحلیل صحیح واگراییها میتواند به شناسایی نقاط برگشت احتمالی بازار کمک کند و شما را از ورود به معاملات زیانده نجات دهد. بهعنوان مثال، یک واگرایی نزولی در بازار صعودی میتواند نشانهای از تضعیف روند و احتمال بازگشت قیمت باشد.

- توجه به حجم معاملات: حجم معاملات یکی از فاکتورهای مهمی است که معمولاً در تحلیل سیگنالهای مکدی نادیده گرفته میشود، اما بهنوبه خود میتواند اطلاعات بسیار مهمی را در مورد اعتبار سیگنالها ارائه دهد. برای مثال افزایش حجم معاملات همزمان با صدور یک سیگنال خرید یا فروش، میتواند قویتر بودن آن سیگنال را نشان دهد. از سوی دیگر، اگر سیگنال مکدی در شرایطی صادر شود که حجم معاملات پایین باشد، معاملهگر باید با احتیاط بیشتری عمل کند، زیرا این سیگنال احتمالاً فاقد اعتبار لازم است. ترکیب حجم معاملات با سیگنال گیری از مکدی، میتواند به افزایش دقت تصمیمگیریها کمک کند.

- بررسی تایم فریمهای مختلف: یکی از نکات مهم در تحلیل سیگنالهای مکدی، بررسی آنها در تایم فریمهای مختلف است. سیگنالهایی که در تایم فریمهای بالاتر مانند روزانه یا هفتگی صادر میشوند، معمولاً از اعتبار بیشتری برخوردارند و به معاملهگران کمک میکنند تا روندهای بلندمدت را بهتر شناسایی کنند. از سوی دیگر، سیگنالهایی که در تایم فریمهای پایینتر مانند ساعتی یا دقیقهای صادر میشوند، ممکن است ناپایدارتر باشند و تحلیل دقیقتری را بطلبند. معاملهگران میتوانند با سیگنال گیری از مکدی در تایم فریمهای مختلف، تصمیمات معاملاتی دقیقتری بگیرند و بهصورت موثرتری از بازار بهرهبرداری کنند.

چالشها و محدودیتهای استفاده از مکدی چیست؟

با وجود اینکه مکدی یکی از ابزارهای قوی در تحلیل تکنیکال است، اما مانند هر ابزار دیگری، دارای محدودیتها و چالشهای خاص خود است که معاملهگران باید به آنها توجه کنند. در زیر به برخی از مهمترین چالشها و محدودیتهای سیگنال گیری از مکدی اشاره میکنیم.

- سیگنالهای نادرست: یکی از چالشهای اصلی مکدی، تولید سیگنالهای نادرست در بازارهای بدون روند یا دارای نوسانات شدید است. در این شرایط، مکدی ممکن است سیگنالهای خریدوفروش متعددی تولید کند که برخی از آنها نادرست هستند. این امر مخصوصاً در بازارهایی که نوسانات زیادی دارد یا در شرایطی که بازار درحال تغییر جهت است، بیشتر به چشم میآید. برای افزایش دقت سیگنال گیری از مکدی و کاهش خطرات ناشی از سیگنالهای نادرست، بهتر است از آن در ترکیب با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال استفاده شود.

- تاخیر در سیگنالها: یکی دیگر از محدودیتهای مکدی، تاخیر در صدور سیگنالها است. برای اینکه بتوانید سیگنال گیری از مکدی را بهبود دهید، باید در هنگام استفاده از میانگینهای متحرک، دقت کافی داشتهباشید. بهدلیل استفاده از میانگینهای متحرک، مکدی معمولاً با تاخیر نسبت به تغییرات واقعی بازار واکنش نشان میدهد. این تاخیر ممکن است باعث از دست دادن فرصتهای معاملاتی شود یا شما را به ورود به معاملات دیرهنگام تشویق کند. باید این تاخیر را در نظر بگیرید و از سایر ابزارها و شاخصها برای تایید سیگنالهای مکدی استفاده کنید تا از تصمیمگیریهای نادرست در معاملات خود جلوگیری کنید.

- تفسیر پیچیده سیگنالها: برخی از سیگنالهای مکدی، مانند واگراییها و عبور از خط صفر، به تحلیل دقیقتری نیاز دارند و ممکن است برای معاملهگران تازهکار گیجکننده باشند. استفاده نادرست یا ناتوانی در تفسیر صحیح این سیگنالها میتواند به اتخاذ تصمیمات معاملاتی نادرست شود. معاملهگران تازهکار باید زمان کافی را برای یادگیری و درک کامل سیگنالهای مکدی اختصاص دهند و در صورت لزوم از کمک مشاوران مالی یا منابع آموزشی معتبر استفاده کنند تا بتوانند بهطور مؤثرتری سیگنال گیری از مکدی را در بازارهای مالی مثل فارکس انجام دهند.

- نیاز به تاییدیه از سایر ابزارها: مکدی به تنهایی نمیتواند بهعنوان یک ابزار کامل و جامع برای تحلیل بازار مورد استفاده قرار بگیرد. برای افزایش دقت سیگنال گیری از مکدی، معمولاً به استفاده از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیاز پیدا میکنید. این مسئله میتواند فرآیند تحلیلی شما را پیچیدهتر کند و برای آن به دانش و تجربه بیشتری نیاز پیدا کنید. بهطور کلی میتوانید با ترکیب مکدی با سایر ابزارهای تحلیل تکنیکال مانند RSI، میانگین متحرکها و حجم معاملات، دقت سیگنالها را افزایش دهید و از ورود به معاملات پر ضرر خودداری کنید.

بیشتر بخوانید: استراتژی مکدی و آر اس آی

خدمات اپوفایننس

در این مرحله بهتر است بدانید که علاوهبر انتخاب ابزارهای تحلیلی مناسب، انتخاب یک بروکر معتبر نیز از اهمیت بالایی برخوردار است. بروکر اپوفایننس با دریافت رگوله ASIC استرالیا و ارائه خدمات متنوع، بهعنوان بهترین بروکر برای ایرانیان شناخته میشود و یک انتخاب بسیار مناسب برای معاملهگران ایرانی است. با استفاده از خدمات اپوفایننس و بهرهگیری از ابزارهای تحلیلی مانند سیگنال گیری از مکدی، معاملهگران میتوانند با اطمینان بیشتری به فعالیتهای معاملاتی خود بپردازند و از فرصتهای موجود در بازارهای مالی بهرهبرداری کنند. برای دریافت اطلاعات بیشتر، میتوانید به وبسایت رسمی اپوفایننس مراجعه کنید.

اندیکاتور مکدی یکی از ابزارهای قدرتمند و چندمنظوره در تحلیل تکنیکال است که به معاملهگران کمک میکند تا با دقت بیشتری روندها، نقاط ورود و خروج و سیگنالهای خریدوفروش را شناسایی کنند. سیگنال گیری از مکدی با وجود سادگی ظاهری خود، میتواند اطلاعات بسیار مهمی در مورد بازار ارائه دهد و به معاملهگران در تصمیمگیریهای معاملاتی کمک کند. اما باید توجه داشت که استفاده از این اندیکاتور، مانند هر ابزار دیگری، به دانش و تجربه نیاز دارد و معاملهگران باید با دقت و توجه به محدودیتهای این اندیکاتور از آن استفاده کنند.

آیا MACD میتواند برای معاملات کوتاهمدت Scalping استفاده شود؟

بله! اما برای معاملات کوتاهمدت، باید دورههای زمانی MACD را تنظیم کرده و با سایر اندیکاتورها مانند RSI ترکیب کنید.

آیا MACD در بازارهای ارز دیجیتال قابل اعتماد است؟

MACD میتواند در بازار ارزهای دیجیتال نیز مفید باشد، اما بهدلیل نوسانات شدید این بازار، بهتر است با دقت بیشتری استفاده شود.

آیا MACD در زمان انتشار اخبار مهم اقتصادی مفید است؟

در زمان انتشار اخبار مهم، نوسانات بازار افزایش مییابد و MACD ممکن است سیگنالهای نادرستی ارائه بدهد. بهتر است در این مواقع با احتیاط از آن استفاده کنید.