میانگین متحرک یا Moving average بهعنوان یکی از اصلیترین ابزارهای تحلیل تکنیکال در بازارهای مالی به ویژه بازار فارکس شناخته میشود. این اندیکاتور از توابع ریاضی همراه با دادههای قیمت و حجم استفاده میکند تا روشهایی را برای تحلیل بازار به معاملهگران ارائه دهد. میانگین متحرک راهی برای یافتن مقدار متوسط مجموعهای از دادهها با در نظر گرفتن مقدار فعلی و مقادیر قبلی است. مووینگ اوریج روشی است که برای محاسبه میانگین قیمت یک داده در یک بازه زمانی مشخص استفاده میشود. این روش به تحلیلگران کمک میکند تا نوسانات قیمت آنها را سردرگم نکند و روند کلی قیمت را شناسایی کنند. میانگین متحرک دو نوع اصلی میانگین متحرک ساده SMA و میانگین متحرک نمایی EMA دارد. در این مقاله قصد داریم تا مقایسه میانگین متحرک ساده و نمایی را بهصورت دقیق انجام دهیم.

اندیکاتور میانگین متحرک Moving average چیست؟

Moving average یک اندیکاتور است که برای تجزیه و تحلیل نمودار قیمت داراییها و جفت ارزهای مختلف مورد استفاده قرار میگیرد. شما بهعنوان یک معاملهگر، برای درک ماهیت این اندیکاتور باید با مفاهیم اساسی آن آشنایی کامل داشتهباشید.

میانگین متحرک ساده و نمایی یک معیار آماری در ریاضیات است که در سادهترین شکل آن، از تقسیم یک سری داده بر تعداد آنها بهدست میآید. اگر تعداد زیادی داده در یک مجموعه وجود داشتهباشد، میانگین متحرک فقط روی تعداد محدودی از آنها انجام میشود. برای درک بهتر موضوع، توجه شما را به مثال مقابل جلب میکنیم. فرض کنید شما یک کشاورز هستید که سیب میکارید. هر روز تعدادی از سیبهای خود را در بازار میفروشید و میزان درآمد خود را ثبت میکنید.

میخواهید بدانید کسب و کار شما چقدر خوب پیش میرود، بنابراین میانگین درآمد روزانه خود را محاسبه میکنید. با اینحال، متوجه میشوید با توجه به تعداد سیبهایی که میفروشید، مردم چقدر حاضرند برای آن پول بپردازند. میانگین مقدار درآمد دریافتی شما، روز به روز تغییر زیادی میکند. بعضی روزها پول زیادی بهدست میآورید و بعضی روزها خیلی کم.

شما تصمیم میگیرید از میانگین متحرک نمایی به جای میانگین ساده استفاده کنید تا معیاری پایدارتر و مطمئنتر از درآمد خود داشتهباشید. میانگین متحرک EMA نه تنها درآمد روز جاری، بلکه برخی از روزهای قبل را نیز در نظر میگیرد. بهعنوان مثال، اگر از میانگین متحرک 5 روزه استفاده میکنید، درآمد 5 روز گذشته را جمع کرده و بر 5 تقسیم میکند.

این میانگین درآمد را برای روز وسط دوره 5 روزه به شما نشان میدهد. شما این کار را برای هر روز انجام میدهید و هر بار پنجره 5 روزه را یک روز تغییر میدهید. به این ترتیب، یک سری میانگین متحرک دریافت میکنید که نوسانات را هموار کرده و روند کلی درآمد شما را در طول زمان نشان میدهد.

مقایسه انواع میانگین متحرک ساده و نمایی

یک نشانگر میانگین متحرک معمولاً برای دادههای قیمت اعمال میشود و منحنیهایی را اطراف قیمت ایجاد میکند که ممکن است بر اساس شرایط بازار در بالا یا پایین نمودار قیمت حرکت کنند. شکل این اندیکاتور علاوه بر بازه زمانی به تابع ریاضی مورد استفاده نیز بستگی دارد، زیرا توابع مختلف مقادیر متفاوتی را برای Moving average ایجاد میکنند. علاوهبر این، مقادیر وزنی نیز میتوانند شکل نشانگر میانگین متحرک را تغییر دهند. نشانگر میانگین متحرک ساده SMA و میانگین متحرک نمایی EMA دو دسته اصلی از انواع مووینگ اوریج هستند که در ادامه آنها را بررسی میکنیم.

اندیکاتور میانگین متحرک ساده SMA

اولین نوع نشانگر میانگین متحرک به نشانگر میانگین متحرک ساده SMA معروف است که از روش میانگینگیری برای محاسبه اندیکاتور استفاده میکند. در این حالت وزن تمام دادههای مورد استفاده با یکدیگر برابر هستند. بهعبارت دیگر میانگین متحرک ساده SMA روشی برای محاسبه میانگین قیمت یک دارایی در یک دوره زمانی معین است. برای مثال در مقام مقایسه میانگین متحرک ساده و نمایی میتوان گفت در میانگین متحرک ساده، اگر میخواهید میانگین قیمت سیبها در 10 روز گذشته را بدانید، میتوانید قیمتهای هر روز را جمع کرده و بر 10 تقسیم کنید. در اینجا توجه شما را به مثالی جلب میکنم که نحوه عملکرد SMA را نشان میدهد.

تصور کنید دانشآموزی هستید که هر روز عاشق خوردن سیب است. سیبهای خود را از یک فروشگاه مواد غذایی در همان نزدیکی خریداری میکنید که بسته به فصل و تقاضا، آنها را با قیمتهای مختلف میفروشد. شما میخواهید میزان پولی که هر ماه برای سیب خرج میکنید را پیگیری کنید، اما به سختی میتوانید قیمتهای دقیق هر روز را بهخاطر بسپارید. شما تصمیم میگیرید از یک میانگین متحرک ساده برای تخمین میانگین قیمت سیب برای هر ماه استفاده کنید.

شما قیمت سیبها از اول ماه ژانویه را ثبت میکنید و برای این کار قیمت سیب در هر روز را یادداشت میکنید.

SMA(10) = ($1.20 + $1.10 + $1.30 + $1.40 + $1.50 + $1.60 + $1.70 + $1.80 + $1.90 + $2.00) / 10

SMA(10) = $15.50 / 10

SMA(10) = $1.55

بهتر است SMA(10) را در دفترچه یادداشت خود در کنار قیمت 10 ژانویه یادداشت کنید.

برای محاسبه SMA برای 10 روز بعدتر، همین کار را انجام میدهید، اما قدیمیترین قیمت را محاسبه نمیکنید و جدیدترین را اضافه میکنید.

SMA(10) = ($1.10 + $1.30 + $1.40 + $1.50 + $1.60 + $1.70 + $1.80 + $1.90 + $2.00 + $2.10) / 10

SMA(10) = $16 / 10

SMA(10) = $1.60

باید SMA(10) را در دفترچه یادداشت خود در کنار قیمت 20 ژانویه ثبت کنید. این روند را تا زمانی که SMA برای هر ماه داشتهباشید، ادامه میدهید. نتایج بهدست آمده نشان میدهد که SMA بسیار روان است و ماه به ماه تغییر چندانی نمیکند، حتی اگر قیمتها روز به روز بسیار متفاوتتر از هم باشند.

دلیل روان بودن این است که SMA به هر نقطه از قیمت، وزن یکسانی میدهد و نوسانات را میانگین میگیرد. همچنین متوجه میشوید که SMA همیشه کمتر از قیمت واقعی است و به این دلیل است که SMA از حرکات واقعی قیمت عقب است و تغییرات اخیر را به خوبی منعکس نمیکند. برای حل این مشکل، از میانگین متحرک نمایی استفاده میکنید.

اندیکاتور میانگین متحرک نمایی EMA

حال که در مقام مقایسه میانگین متحرک ساده و نمایی هستیم باید گفت، میانگین متحرک نمایی EMA، روشی برای محاسبه میانگین قیمت یک دارایی در یک دوره زمانی معین است که به قیمتهای جدید نسبت به قیمتهای قدیمیتر اهمیت بیشتری میدهد. بهعنوان مثال، اگر میخواهید میانگین قیمت سیب در 10 روز گذشته را بدانید، میتوانید از یک فرمول نمایی برای محاسبه EMA استفاده کنید که وزن بالاتری را به قیمتهای اخیر و وزن کمتری را به قیمتهای گذشته اختصاص میدهد. در اینجا به مثال خرید و فروش سیب برمیگردیم تا نحوه عملکرد میانگین متحرک نمایی EMA را توسط آن نشان دهیم.

تصور کنید تاجری هستید که در بازار سیب خرید و فروش میکنید. شما میخواهید بدانید قیمت سیب در طول زمان چگونه تغییر میکند و آیا این قیمت در حال افزایش یا کاهش است. تصمیم میگیرید از میانگین متحرک نمایی برای پیگیری روند قیمت و تصمیمگیری در مورد معاملات خود استفاده کنید. شما با ثبت قیمت سیب برای هر روز در ماه ژانویه شروع میکنید و آنها را برای محاسبات خود یادداشت میکنید.

برای محاسبه EMA برای 10 روز اول، باید یک ضریب هموارسازی را انتخاب کنید که تعیین میکند چقدر وزن به هر نقطه قیمت میدهید. ضریب هموارسازی معمولاً بهصورت درصد یا کسری بین 0 و 1 بیان میشود. هر چه ضریب هموارسازی بیشتر باشد، EMA نسبت به اطلاعات جدید پاسخگوتر است و کمتر از تغییرات قیمت واقعی عقب میماند. هرچه ضریب هموارسازی کمتر باشد، EMA پایدارتر است و نوسانات را هموارتر میکند.

برای سادگی، فرض کنید ضریب هموارسازی 0.2 یا 20 درصد است. این بدان معناست که شما 20 درصد وزن به قیمت اخیر و 80 درصد وزن به EMA قبلی میدهید. برای محاسبه میانگین متحرک نمایی برای 10 ژانویه، ابتدا باید EMA را برای 9 ژانویه محاسبه کنید. برای انجام این کار، از فرمول زیر استفاده کنید.

EMA(9) = (قیمت(9) x ضریب هموارسازی) + (EMA(8) x (1 – ضریب هموارسازی))

EMA(9) = (1.90$ x 0.2) + ($1.76 x 0.8)

EMA(9) = 0.38 دلار 1.408 +دلار

EMA(9) = 1.788 دلار

بهتر است EMA (9) را نزد خود در کنار قیمت 9 ژانویه یادداشت کنید.

برای محاسبه میانگین متحرک نمایی برای 10 ژانویه، از همان فرمول استفاده کنید، اما Price(9) را با Price(10) و EMA(8) را با EMA(9) باید جایگزین کنید.

EMA (10) = (قیمت (10) x ضریب هموارسازی) + (EMA(9) x (1 – ضریب هموارسازی))

EMA (10) = ($2 x 0.2) + ($1.788 x 0.8)

EMA(10) = 0.4 دلار 1.4304 +دلار

EMA(10) = 1.8304 دلار

برای محاسبه EMA برای روزهای بعد نیز همین کار را انجام دهید، اما از جدیدترین قیمت در مقادیر EMA استفاده کنید. این روند را تا زمانی ادامه دهید که EMA برای هر روز داشتهباشید.

پس از بررسیهای کلی متوجه میشوید که میانگین متحرک نمایی بسیار نزدیک به قیمت واقعی است و روند قیمت را به خوبی نشان میدهد، حتی اگر روز به روز تغییرات جزئی وجود داشتهباشد. این نتایج نشان میدهد که EMA وزن بیشتری به آخرین قیمتها میدهد و به سرعت با اطلاعات جدید سازگار میشود. همچنین متوجه میشوید که EMA با توجه به افزایش یا کاهش قیمت، گاهی بالاتر و گاهی پایینتر از قیمت واقعی است. این بدان معناست است که EMA سریعتر از قیمت واقعی واکنش نشان میدهد و حرکات آینده را پیشبینی میکند.

تفاوت بین میانگین متحرک ساده و نمایی در چیست؟

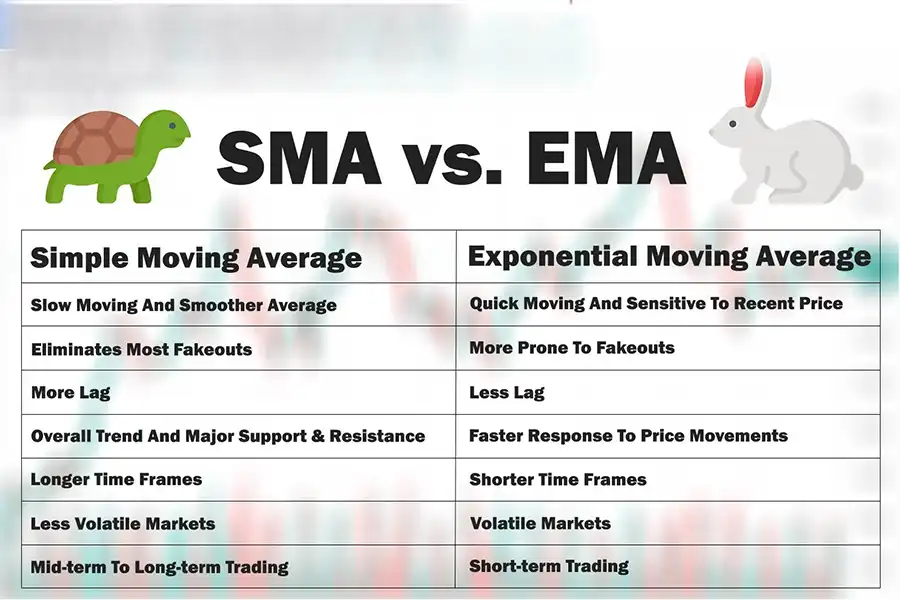

اندیکاتورهای EMA و SMA هر دو میانگین متحرک هستند که تفاوت اصلی آنها در نحوه محاسبه مقادیرشان است. هریک از این دو شاخص، از قیمتها در دورههای مختلف استفاده میکنند و میانگین متحرک را بهدست میآورند. اما با توجه به نظر کارشناسان، اندیکاتور EMA بیشتر تحتتأثیر دادههای جدید قرار میگیرد و میتواند تغییرات احتمالی را سریعتر نشان دهد. البته این را فراموش نکنید که تفاوت این دو شاخص به معنای اولویتبندی آنها نسبت به یکدیگر نیست.

مقایسه کاربرد میانگین متحرک ساده و نمایی

اندیکاتورهای میانگین متحرک یکی از اصلیترین ابزارهای تحلیل تکنیکال است که معاملهگران بازارهای مالی میتوانند از آن برای تحلیل شرایط بازار استفاده کنند و در صورت مساعد بودن شرایط، معاملات خود را شروع کنند. از هر دو نوع اندیکاتور میانگین متحرک نمایی و اندیکاتور SMA میتوان برای تحلیل استفاده کرد و بهتر است با توجه به عکسالعمل نمودار و استراتژی خود یکی را انتخاب کرد. در ادامه قصد داریم به کاربردهای میانگین متحرک بپردازیم.

تشخیص سطوح حمایت و مقاومت

استفاده از میانگین متحرک در تشخیص سطوح حمایت و مقاومت، تکنیکی است که میتواند به معاملهگران کمک کند تا جهت روند سیگنالهای جدید و سطوح قیمت یک دارایی را شناسایی کنند. سطوح حمایت و مقاومت مناطقی هستند که قیمت تمایل به بازگشت یا شکست آنها را دارد. میانگین متحرک خطی است که میانگین قیمت یک دارایی را در یک بازه زمانی مشخص نشان میدهد و نوسانات قیمت را هموار میکند.

از میانگین متحرک ساده و نمایی برای شناسایی سطوح حمایت و مقاومت استفاده میشود. بیشتر تحلیلگران از آن بهعنوان یک سطح پویا یاد میکنند. اگر قیمت بالاتر از میانگین متحرک باشد، میانگین متحرک بهعنوان یک سطح حمایت عمل میکند. در این ناحیه انتظار میرود کاهش قیمت متوقف شود و شروع به افزایش کند.

در مقابل اگر قیمت کمتر از میانگین متحرک باشد، میانگین متحرک را میتوان یک سطح مقاومتی در نظر گرفت، جایی که انتظار میرود افزایش قیمت متوقف شود و قیمت مسیر معکوسی را در پیش گیرد. اگر در طول یک روند قیمت، میانگین متحرک در جایگاه یک سطح حمایت یا مقاومت، حداقل دو بار به درستی ظاهر شود، بهعنوان یک سطح قابل اعتماد شناخته میشود و میتوان در روندهای بعدی بیشتر به آن اعتماد کرد.

تشخیص روند

از میانگین متحرک ساده و نمایی میتوان برای شناسایی جهت و قدرت روندها استفاده کرد. شما بهعنوان یک معاملهگر برای تعیین جهت روند قیمت میتوانید به شیب میانگین متحرک توجه کنید. اگر شیب این شاخص مثبت باشد، نشاندهنده روند صعودی و اگر شیب منفی باشد، یک روند نزولی را نشان میدهد. در آخر اگر میانگین متحرک صاف و نزدیک به قیمت باشد، به این معنی است که روند یک طرفه یا خنثی است. برای اینکه از درستی جهت روند مطمئن شوید، بهتر است همزمان از میانگین متحرک ساده و نمایی با دورههای مختلف استفاده کنید.

میانگین متحرک همچنین میتواند قدرت روند را با فاصله آن از قیمت و همگرایی یا واگرایی آن با سایر میانگینهای متحرک نشان دهد. اگر میانگین متحرک از قیمت فاصله داشتهباشد، به این معنی است که روند قوی است و قیمت در یک جهت به سرعت در حال حرکت است.

اگر میانگین متحرک به قیمت نزدیک باشد، به این معنی است که روند ضعیف است و قیمت به کندی حرکت میکند یا تغییر جهت میدهد. اگر دو یا چند میانگین متحرک با دورههای زمانی مختلف همگرا باشند، به این معنی است که روند در حال از دست دادن حرکت است و ممکن است معکوس شود. اگر دو یا چند میانگین متحرک با دورههای زمانی متفاوت واگرا باشند، به این معنی است که قدرت روند در حال افزایش است و ممکن است همچنان ادامه داشتهباشد.

استفاده از میانگین متحرک ساده و نمایی در استراتژیهای معاملاتی

استراتژی معاملاتی، یک روش و نقشه راهی است که برای خرید و فروش در بازارهای مالی استفاده میشود. هر استراتژی بر اساس قوانین و دستورالعملهایی است که معاملهگران برای انجام معاملات خود از آن پیروی میکنند.

استراتژی معاملاتی به معاملهگران کمک میکند تا فرصتهای سودآور را شناسایی کنند و ریسکهای احتمالی را کاهش دهند. یک استراتژی معاملاتی به شما بهعنوان یک معاملهگر کمک میکند تا بازار را با دید حرفهایتری دنبال کنید. شما میتوانید بر اساس دانش و تجربه خود استراتژیهای مختلفی را تنظیم کنید که میانگین متحرک نیز در آن جایی داشتهباشد. در ادامه به استراتژیهایی اشاره میکنیم که بر مبنای میانگین متحرک است.

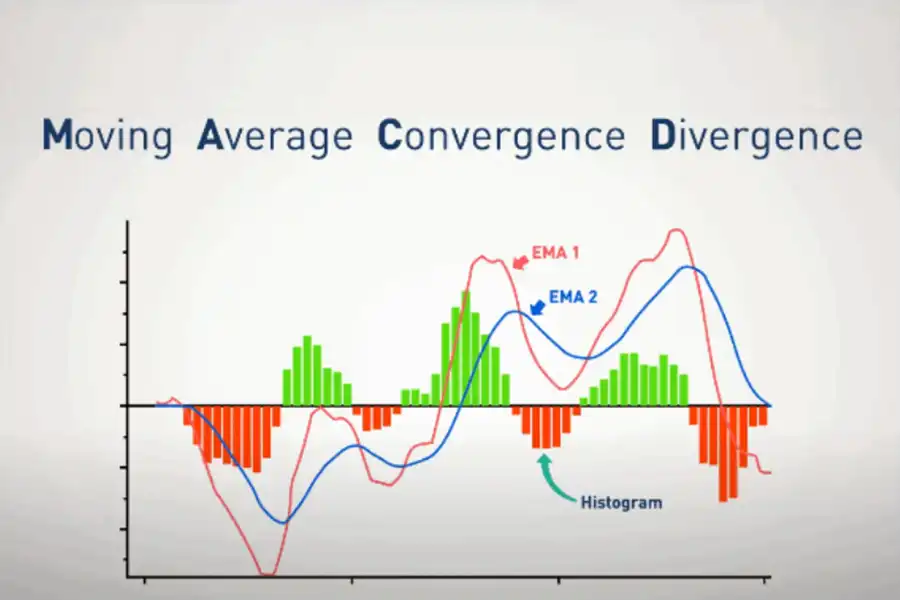

استفاده از RSI و MACD همراه با میانگین متحرک ساده و نمایی

یکی از مهمترین معایب اندیکاتور میانگین متحرک، پسرو بودن آن است و همیشه تغییرات نشان داده شده در اندیکاتور پس از وقوع تغییرات قیمت رخ میدهد. برای حل این مشکل در استراتژیهای معاملاتی میانگین متحرک، بهتر است یک نوسانگر پیشرو اضافه کنید که میتواند دقت روش معاملاتی را افزایش دهد.

- طبق این استراتژی میتوانید از نوسانگرهای مختلفی مانند RSI وMACD استفاده کنید. در این استراتژی، نوسانگر به نمودار اضافه میشود. اگر یک سیگنال مثبت توسط نوسانگر صادر شود و دو نشانگر میانگین متحرک از یکدیگر عبور کنند، معامله آغاز میشود.

- اگر نوسانگر استفاده شده از ناحیه اشباع فروش برگردد و تقاطع طلایی دو میانگین متحرک در نمودار مشاهده شود، بهتر است معامله لانگ انجام دهید و اگر نوسانگر از ناحیه اشباع خرید بازگردد و تقاطع مرگ دو میانگین متحرک را ببیند، بهتر است دارایی خود را بفروشید یا وارد یک پوزیشن شورت شوید.

استراتژی تقاطع مرگ و تقاطع طلایی در میانگین متحرک

استراتژی تقاطع مرگ و تقاطع طلایی در میانگین متحرک ساده و نمایی، یک روش تحلیل تکنیکال است که از دو میانگین متحرک مختلف برای شناسایی جهت احتمالی یک روند بازار استفاده میکند. میانگین متحرک یک ابزار آماری است که میانگین یک سری قیمتها را در یک دوره زمانی محاسبه میکند و در دسترس معاملهگران قرار میدهد.

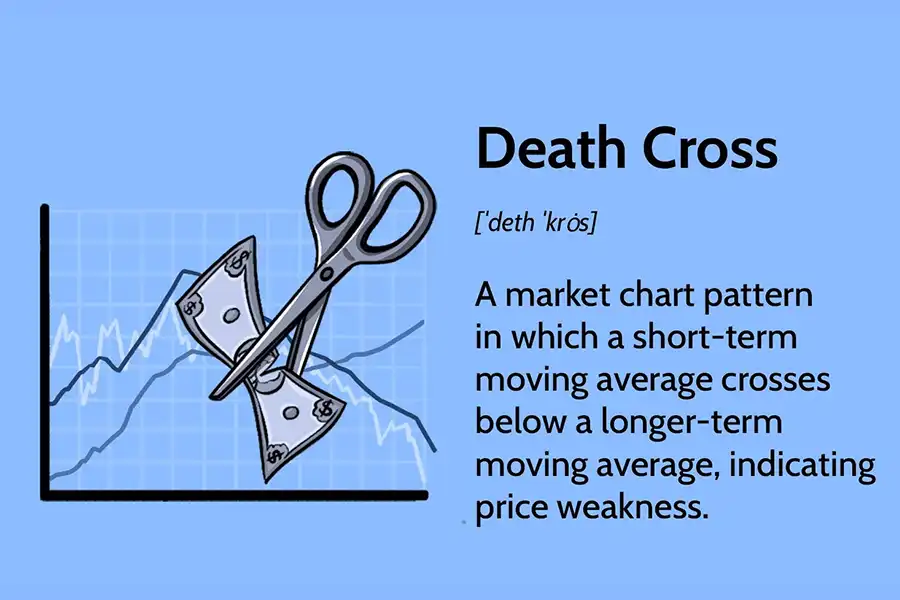

تقاطع مرگ

تلاقی مرگ یک سیگنال نزولی است و زمانی رخ میدهد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند و دارای شیب رو به پایین باشد. این رخداد نشان میدهد بازار در حال از دست دادن قدرت خود است و ممکن است وارد روند نزولی شود.

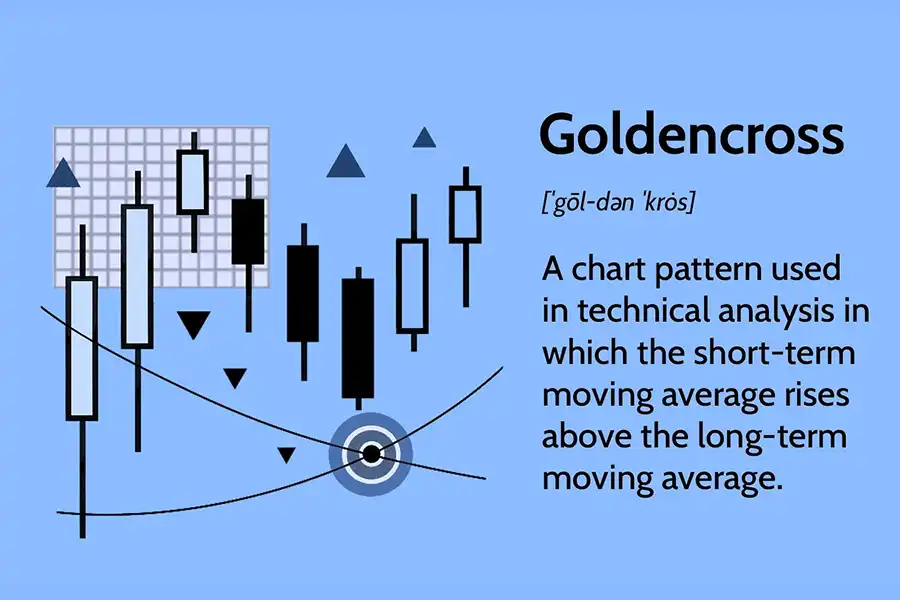

تقاطع طلایی

تقاطع طلایی یک سیگنال صعودی است و زمانی رخ میدهد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند و شیب مثبت و رو به بالا داشتهباشد. این پارامترها نشان میدهد بازار در حال قدرت گرفتن است و احتمال دارد وارد یک روند صعودی شود.

بهترین دوره زمانی برای میانگین متحرک ساده و نمایی کدام است؟

هیچ پاسخ قطعی برای بهترین بازه زمانی میانگین متحرک ساده و نمایی وجود ندارد، زیرا معاملهگران مختلف ممکن است برنامههای معاملاتی متفاوتی را با توجه به سبک معاملاتی، شرایط بازار و اهداف خود ترجیح دهند. با اینحال برخی از دستورالعملهای کلی وجود دارد که میتوانید آنها را دنبال کنید تا به شما در انتخاب مناسبترین میانگین متحرک کمک کنند.

معامله با میانگین متحرک بلندمدت

هر چه دوره میانگین متحرک طولانیتر باشد، حرکت قیمت هموارتر و حساسیت آن نسبت به نوسانات کوتاهمدت کمتر میشود. این به شما در شناسایی روندهای بلندمدت و سطوح حمایت و مقاومت کمک میکند، اما ممکن است از تغییرات واقعی بازار نیز عقب بماند و سیگنالهای دیرهنگام ارسال کند.

معامله با میانگین متحرک کوتاه مدت

هر چه دوره میانگین متحرک ساده و نمایی کوتاهمدت باشد، نسبت به تغییرات قیمت واکنش بیشتری نشان میدهد و سیگنالهای بیشتری ارسال میکند. این به شما کمک میکند فرصتهای کوتاهمدت را بهدست آورید و در بازارهای بیثبات معامله کنید، اما ممکن است نویز و سیگنالهای نادرست بیشتری نیز دریافت کنید.

استفاده از دو یا چند میانگین متحرک

بیشتر معاملهگران با تجربه، از ترکیب دو یا چند میانگین متحرک با دورههای مختلف استفاده میکنند تا درک بهتری از جهت و حرکت بازار بهدست آورند. شما نیز بهعنوان یک معاملهگر میتوانید از میانگین متحرک کوتاهمدت برای شناسایی نقاط ورود و خروج و از میانگین متحرک بلندمدت برای تایید روند کلی استفاده کنید. همچنین میتوانید به دنبال تقاطع میانگینهای متحرک باشید و از آنها بهعنوان نشانههایی از تغییر روند بازار استفاده کنید.

بیشتر بخوانید: شکست یا Breakout در تحلیل تکنیکال چیست؟

خدمات اپوفایننس

کارگزاری اپوفایننس، بهترین بروکر فارکس و ارائهدهنده خدمات مالی است که امکانات متنوعی را در دسترس کاربران خود قرار میدهد. معاملات فارکس، فلزات، کالاها، سهام و کریپتو از خدمات معاملاتی این کارگزاری است. در این کارگزاری، ابزارهای حرفهای تجزیه و تحلیل بازار برای معاملهگران وجود دارد. یکی از این ابزارها اندیکاتور میانگین متحرک ساده و نمایی است که بهعنوان یک ابزار تحلیل تکنیکال رایج شناخته میشود. این اندیکاتور به هموارسازی نوسانات قیمت و شناسایی جهت روند به معاملهگران کمک میکند.

میانگین متحرک ساده و نمایی بهعنوان یکی از اصلیترین ابزارهای تحلیل تکنیکال در بازارهای مالی شناخته میشوند. این اندیکاتورها از توابع ریاضی به همراه دادههای قیمت و حجم استفاده میکنند تا تحلیل بازار را در اختیار معاملهگران قرار دهند.

میانگین متحرک میتواند به معاملهگران کمک کند تا جهت کلی بازار را شناسایی کنند، خواه در یک روند صعودی، نزولی یا خنثی باشند. شما نیز بهعنوان یک معاملهگر میتوانید از این نوع اندیکاتورها برای تشخیص نقاط ورود و خروج احتمالی بر اساس تقاطع قیمت در بالا یا پایین خط میانگین متحرک استفاده کنید. با اینحال، باید توجه داشتهباشید که میانگین متحرک به تنهایی کافی نیست و باید از شاخصها یا روشهای دیگری برای تأیید تصمیمات معاملاتی خود و مدیریت ریسک استفاده کنید.

تفاوت میانگین متحرک ساده و نمایی چیست؟

یک میانگین متحرک ساده SMA میانگین دادههای قیمت را با تقسیم مجموع قیمتها بر تعداد دورهها محاسبه میکند. میانگین متحرک نمایی EMA به قیمتهای جدیدتر وزن بیشتری میدهد.

چگونه سیگنالهای میانگین متحرک ساده و نمایی را در نمودار تفسیر کنیم؟

سیگنالهای میانگین متحرک ساده و نمایی را با توجه به نوع، دوره و تعداد میانگینهای متحرک میتوانید به روشهای مختلفی تفسیر کنید. شناسایی روند، تقاطع قیمت، تقاطع میانگین متحرک و نواحی حمایت و مقاومت میتواند شما را در تفسیر سیگنالهای دریافتی کمک کند.

میانگین متحرک چه کاربردی دارد؟

میانگین متحرک ساده و نمایی به معاملهگران کمک میکند تا جهت کلی بازار را شناسایی کنند. با کمک شاخصهای این میانگین، میتوانند روند صعودی، نزولی یا خنثی را تا حدود بسیار زیادی تشخیص دهند. همچنین معاملهگران میتوانند از آن برای یافتن نقاط ورود و خروج بالقوه بر اساس عبور قیمت از بالا یا پایین خط میانگین متحرک استفاده کنند.