«الگوی مثلث» یک الگوی نموداری در میان ابزارهای تحلیل تکنیکال است که چون شکلی شبیه مثلث دارد، به آن «الگوی نموداری مثلث» میگویند. این الگو با ترسیم خطوط روند در امتداد یک محدوده قیمتی همگرا بهدست میآید که به معنای فشردگی قیمت در روند غالب است. تحلیلگران بازارهای مالی، الگوهای مثلثی را بهعنوان الگوهای ادامهدهنده یا بازگشتی روند موجود طبقهبندی میکنند. برای معامله با این الگوها، بهتر است معاملهگران در نمودار بهدنبال شکستهای قیمتی باشند. در ادامه با روش معامله الگوی نموداری مثلث بیشتر آشنا میشوید، پس با ما همراه باشید.

بهترین کارگزاری معاملاتی برای فعالیت در بازارهای مالی، بروکر اپوفایننس است. این مجموعه بهعنوان بهترین بروکر فارکس، بهترین خدمات در زمینه معاملات فارکس، ارزهای دیجیتال، کالاها و سهامهای بینالمللی را در بستری مطمئن و سریع با کمترین کارمزد و اسپرد ارائه میدهد.

الگوی نموداری مثلث چیست؟

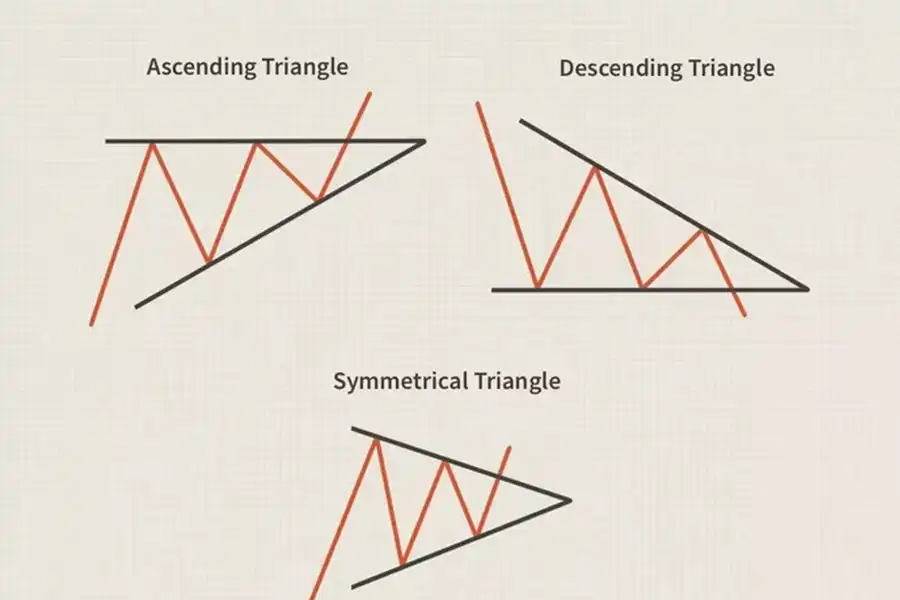

در تحلیل تکنیکال، مثلث یک الگوی ادامهدهنده یا بازگشتی روی نمودار است که شکلی مثلث مانند را تشکیل میدهد. مثلثها درصورت تایید میتوانند ادامه روند را مشخص کنند یا درصورت شکست، الگوی بازگشتی (معکوس) قدرتمندی باشند. سه شکل مثلث وجود دارد که میتوانند الگوی نموداری مثلث محسوب شوند. این سه شکل شامل مثلثهای صعودی، نزولی و متقارن هستند. روش معامله الگوی نموداری مثلث بسیار ساده است و فقط باید منتظر باشید تا قیمت از این الگو خارج شود. شکل خارجشدن قیمت از الگوی مثلث، تعیینکننده حرکت بعدی روند است.

درک ساختار الگوهای نموداری مثلث

استراتژی معاملاتی در تحلیل تکنیکال شامل استفاده از ابزارها و تکنیکهای میشود که به موفقیت معاملهگر کمک میکند. الگوهای نموداری مثلث نیز بخشی از استراتژی معاملاتی محسوب میشوند و نوعی تکنیک در معاملهگری هستند. این الگوها به معاملهگران کمک میکنند تا روندهای بازار و عملکرد قیمت در آینده را پیشبینی کنند. الگوهای مثلثی بسیار به درستی نامگذاری شدهاند، زیرا خطوط روند بالا و پایین در نهایت، در راس سمت راست بههم میرسند و یک گوشه مثلثی را تشکیل میدهند. این الگوها زمانی شکل میگیرند که محدوده معاملاتی یک سهام یا اوراق بهادار باریک یا فشرده میشود.

الگوی مثلث در نمودار زمانی تشکیل میشود که سقف و کف مداوم قیمت به یکدیگر نزدیک میشوند. همانطور که در تصویر زیر میبینید در معامله الگوی نموداری مثلث، قیمت در محدودهای، شروع به تشکیل سقف پایینتر و کف بالاتر میکند، بهطوریکه با کشیدن خط روند در بالا و پایین قیمت یک گوشه مثلثی قابل تشکیل است. معمولا این گوشه از بالا و پایین قیمت را فشرده میکند و هرچه قیمت به گوشه نزدیکتر میشود، دامنه نوسانی کمتری خواهد داشت.

اتصال خط روند بالا به خط روند پایین در گوشه فشردگی و اتصال نقطه شروع دو خط روند (بالا و پایین) به یکدیگر با یک خط جدید، دو گوشه دیگر را تکمیل میکند تا مثلث ایجاد شود. خط روند بالا با اتصال سقفهای قیمت تشکیل میشود، درحالی که خط روند پایین با اتصال کفهای قیمت تشکیل میشود.

این الگوها شبیه گوهها (الگوهای قیمتی که با خطوط روند همگرا مشخص میشوند) و نشانهها (الگوهای ادامهدهنده که نشان از حرکت بزرگ دارایی هستند) در تحلیل تکنیکال بسیار کاربرد دارند. آنها درصورت تایید میتوانند یک الگوی ادامهدهنده باشند و همچنین درصورت شکست، الگوی معکوس قدرتمندی را تشکیل میدهند. معاملهگران از الگوهای مثلثی در جهت شناسایی فشردگی قیمت و باریکشدن محدوده معاملاتی سهام یا اوراق بهادار پس از یک روند نزولی یا صعودی استفاده میکنند.

بیشتر بخوانید: شکست کاذب چیست؟

الگوی مثلث به ما چه میگوید؟

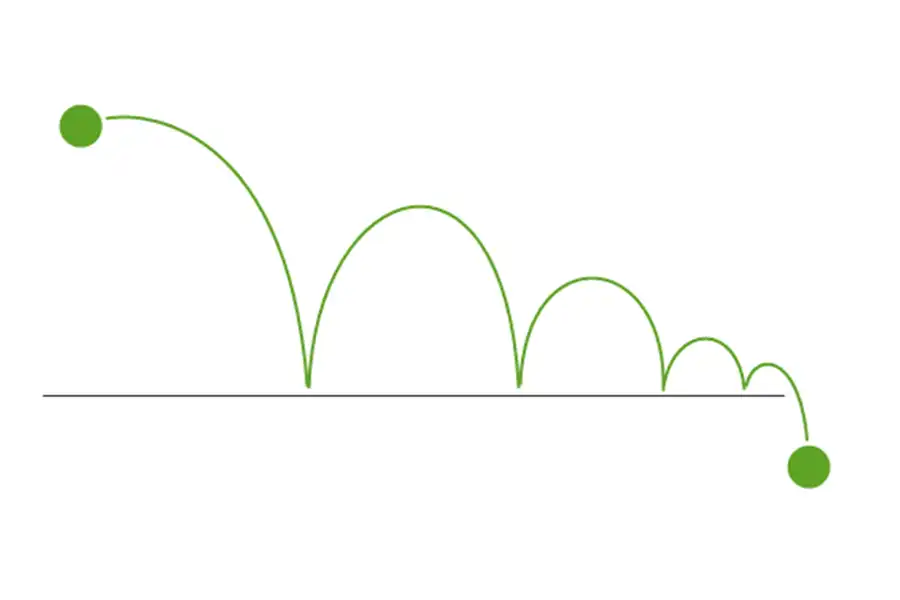

الگوی مثلث چیزهای زیادی در مورد بازار و وضعیت فعلی قیمت به ما میگوید. سادهترین راه برای درک الگوهای مثلثی، نگاهکردن به مثالی خارج از دنیای تجارت است. وقتی توپی را پرتاب میکنید، این توپ با هر بار برخورد به زمین، کمتر از مسافت قبلی بالا میپرد. توپ درحال از دستدادن توان اوج گرفتن است و گرانش آن را به پایین میکشد تا زمانی که انرژی توپ بهطور کامل از بین برود و دیگر نتواند بپرد.

قیمت در منطقه فشردگی و داخل مثلث نیز چنین حالتی را دارد. قیمت میان سفارشات خریداران و فروشندگان در یک نوسان و فشردگی گیر میکند. در الگوی مثلث مدام قیمت به سقف و کف برخورد کرده و سقف و کف جدید ثبت نمیکند تا اینکه این نواحی به یکدیگر بسیار نزدیک میشوند.

با شکست یکی از سقفها یا کفها در الگوی مثلث، قیمت ادامه روند خود را پی میگیرد یا اینکه وارد اصلاح میشود. شکست قیمت به معنی پیروزی میزان سفارشات یکی از خریداران یا فروشندگان است که بازار را به دست میگیرد. برای درک بهتر این موضوع در ادامه ابتدا با انواع الگوهای مثلثی در نمودار آشنا میشوید، سپس روش معامله الگوی نموداری مثلث را بیان میکنیم.

انواع الگوهای نموداری مثلثی

سه نوع اصلی از الگوهای نموداری مثلثی شامل مثلث صعودی، مثلث نزولی و مثلث متقارن هستند. در ادامه به جزئیات بیشتری در مورد نحوه معامله الگوی نموداری مثلث صعودی، نزولی و متقارن و کاربردشان میپردازیم.

- الگوی مثلث صعودی: مثلث صعودی یک الگوی شکست قیمت است و زمانی شکل میگیرد که قیمت از خط روند افقی بالایی با افزایش حجم عبور میکند. این الگو نشاندهنده صعود قیمت است. خط روند بالایی باید افقی باشد که نشاندهنده سقفهای تقریباً یکسان است و سطح مقاومتی را تشکیل میدهد. خط روند پایین بهصورت مورب درحال ثبت کفهای بالاتر است، که از کاهش قدرت فروشندگان خبر میدهد، زیرا خریداران صبورانه سفارشات خود را افزایش میدهند.

خریداران در نهایت صبر خود را از دست میدهند و به سمت سطح بالاتر قیمت هجوم میآورند و باعث از سرگیری روند صعودی با خرید بیشتر میشوند. خط روند بالایی که قبلاً سطح مقاومتی برای قیمت بود، با شکست به حمایت تبدیل میشود.

- الگوی مثلث نزولی: مثلث نزولی یک نسخه برعکس از الگوی مثلث صعودی است و یک الگوی شکست در نظر گرفته میشود. در این الگو، خط روند پایین افقی است و کفهای یکسان را به یکدیگر متصل میکند. خط روند بالایی بهصورت مورب مدام درحال کاهش است. شکست در این الگو زمانی اتفاق میافتد که قیمت حمایت خط روند افقی پایین را میشکند و به زیر آن نفوذ میکند. پس از شکست، خط روند پایین که در ابتدا نقش حمایت را داشت، به مقاومت تبدیل میشود. الگوی مثلث نزولی نشاندهنده یک شکست نزولی بالقوه است.

فشار فروشندگان باعث تشکیل الگوی مثلث نزولی میشود. فروشندگان با عرضه مداوم، توان مقابله را از خریداران میگیرند و با ثبت قیمت در سقفهای پایینتر، باعث شکست خریداران میشوند. این نزول قیمت تا شکست ناحیه حمایتی (خط روند پایین) ادامه دارد و پس از شکست آن روند نزولی قوی شروع میشود.

بیشتر بخوانید: الگوی سه گانه نزولی چیست؟

- الگوی مثلث متقارن: یک الگوی مثلث متقارن از یک خط روند بالایی مورب درحال سقوط و یک خط روند پایینی مورب درحال افزایش تشکیل میشود. در مثلث متقارن، قیمت مدام درحال ثبت کفهای بالاتر و سقفهای پایینتر است. در واقع الگوی مثلث متقارن، میدان نبردی برابر برای خریداران و فروشندگان یک سهم محسوب میشود که از دو طرف بر قیمت فشار میآورند و در نهایت یکی از طرفین تسلیم شده و شکست قیمتی شکل میگیرد.

در معامله الگوی نموداری مثلث متقارن، همانطور که قیمت به سمت سقف مثلث حرکت میکند، اگر خط روند بالایی را بشکند، روند صعودی در اثر افزایش قیمتها آغاز میشود و اگر از خط روند پایین عبور کند، با کاهش قیمتها یک روند نزولی را آغاز میکند.

برای معامله با الگوی مثلث، معاملهگران باید مراقب افزایش حجم و حداقل بستهشدن دو کندل در خارج از خط روندهای مثلث باشند تا تأیید کنند که شکست معتبر است و تقلبی نیست. مثلثهای متقارن معمولاً الگوهای شکست ادامهدهنده به حساب میآیند، به این معنی که قبل از تشکیل مثلث تمایل دارند در جهت حرکت اولیه شکسته شوند. برای مثال اگر قیمت در یک روند صعودی قبل از تشکیل مثلث متقارن باشد، معاملهگران انتظار ادامه روند صعودی از قیمت به سمت بالا را دارند.

آیا الگوهای مثلثی نشانه صعود است یا نزول؟

در بازارهای مالی هیچگاه قطعیتی وجود ندارد و اینکه بخواهیم بدانیم الگوهای مثلثی نشانه چه هستند، فقط یک پیشبینی است. با اینحال باید گفت که نشانه صعود یا نزول یک مثلث بستگی به نوع مثلث دارد. بهطور خلاصه، مثلثهای صعودی تمایل به صعود دارند، زیرا نشاندهنده ادامه روند صعودی هستند. در برخی موارد، ممکن است به بازگشت قیمت از یک روند نزولی نیز اشاره کنند. از سوی دیگر، مثلث نزولی، متمایل به نزول است. به این دلیل که آنها به ادامه روند نزولی یا معکوسشدن یک روند صعودی اشاره میکنند.

مثلثها یک مفهوم قیمتی بسیار محبوب در تحلیل تکنیکال هستند، اما تصورات غلط زیادی در مورد اینکه واقعاً چه چیزی را نشان میدهند و نحوه تفسیر صحیح مثلثها وجود دارد. الگوهای مثلثی میتوانند در مورد پویایی بازار، تغییرات حرکت و تعادل بین گاوها (خریداران) و خرسها (فروشندگان) چیزهای زیادی به ما بگویند،؛ اگر خوب آنها را بشناسیم.

بیشتر بخوانید: الگوی سه گانه صعودی چیست؟

روشهای معامله الگوی نموداری مثلث

معامله براساس اشکال الگوی مثلث از تکنیکهای رایج تریدرها برای معاملات روزانه است. این الگوها بسیار مهم هستند، زیرا کاهش در نوسانات را نشان میدهند که در آینده میتواند دوباره افزایش یابد. الگوهای مثلثی دیدگاههای تحلیلی را در مورد شرایط فعلی ارائه میدهند و همچنین فرصتهای معاملاتی را هم در زمان شکلگیری و هم پس از تکمیلشدنشان، فراهم میکنند.

معامله الگوی نموداری مثلث پیچیده نیست، اما لازم است تا انواع آن را بشناسید. الگوهای ادامهدهنده و بازگشتی دو نوع الگوی مثلثی هستند که کاملا خلاف یکدیگر در مورد روند ظاهر میشوند. در ادامه به این دو نوع از حرکت قیمت و تشکیل الگوی مثلث در نمودار اشاره میکنیم تا شما با نحوه صحیح معامله الگوی نموداری مثلث آشنا شوید.

الگوهای مثلثی ادامهدهنده و روش معامله با آن

الگوهای ادامهدهنده، الگوهایی در نمودار هستند که با مشاهده آنها میتوانیم منتظر پایان اصلاح و ادامه روند قبلی باشیم. برای مثال اگر روند حرکتی قیمت یک سهم صعودی است، اگر یک الگوی مثلثی ادامهدهنده ظاهر شود، انتظار صعود بیشتر قیمت را داریم. الگوهای ادامهدهنده به ما کمک میکنند، تا نقاط اصلاح و شروع مجدد حرکت قیمت در روند را پیشبینی کنیم و برای ورود آماده باشیم.

الگوهای مثلثی ادامهدهنده میتوانند نزولی یا صعودی باشند. در روند صعودی، الگوی ادامهدهنده به خریداران برای ورود در جهت روند کمک میکند، زیرا قیمت به احتمال زیاد به مسیر خود ادامه میدهد و خریداران جدید با ورود میتوانند قیمت را بالاتر ببرند. در روند نزولی نیز، این الگو به ورود فروشندگان در جهت روند کمک میکند، زیرا قیمت به احتمال زیاد میتواند پایینتر بیاید و فروشندگان با ورود جدید، آن را پایینتر بکشند.

بهطورکلی، الگوی مثلثی ادامهدهنده صعودی، نشاندهنده ضعف فروشندگان در ناحیه مقاومتی است که خریداران بهراحتی آن را میشکنند. در روند نزولی نیز، الگوی مثلثی ادامهدهنده، نشاندهنده ضعف خریداران در ناحیه حمایتی است که فروشندگان بهراحتی از آن عبور میکنند.

معامله الگوی نموداری مثلث ادامهدهنده ساده است و فقط باید این الگو را در نمودار پیدا کنید. سپس منتظر شکست قیمت در مسیر روند شوید. تشکیل 2 کندل خارج از محدوده الگوی مثلث در جهت روند نشاندهنده ادامه مسیر روند است. در این حالت وارد معامله شوید و حدضرر خود را زیر ناحیه مثلث (در روند صعودی) یا بالای ناحیه مثلث (در روند نزولی) قرار دهید.

الگوهای مثلثی بازگشتی و روش معامله با آن

برخلاف الگوهای مثلثی ادامهدهنده، الگوهای مثلثی بازگشتی به شکست یک روند اشاره میکنند. در واقع تشکیل الگوی مثلث همیشه نشاندهنده ادامه روند نیست و گاهی خبر از بازگشت قیمت میدهد. در روند صعودی، اگر زمانی الگوی مثلث تشکیل شود اما قیمت، مثلث را به سمت پایین بشکند، روند صعودی قیمت به پایان رسیده است. همچنین اگر در روند نزولی، قیمت سقف خط روند مثلث را بشکند، روند نزولی قیمت تمام شده است.

بازگشت قیمت در الگوی مثلثی جایی است که قیمت وارد مثلث میشود، اما برخلاف روند اصلی خود از آن خارج میگردد. این حرکت قیمت را شکست روند میگویند و معاملهگران با مشاهده این حرکت، باید از معاملاتی که در جهت روند دارند، خارج شوند. معاملهگران باتجربه در زمان مشاهده الگوی مثلثی بازگشتی، سریعا وارد معاملات خلاف روند میشوند.

معامله الگوی نموداری مثلث بازگشتی نیز ساده است و فقط باید این الگو را بیابید. پس از یافتن این الگو درصورت شکست مثلث در خلاف جهت روند، منتظر تایید باشید. شکست معتبر زمانی مشخص میشود که قیمت حداقل 2 کندل دیگر خارج از محدوده الگوی مثلث و در خلاف جهت روند ثبت میکند. در چنین حالتی وارد معاملات خلاف روند شوید و حدضرر خود را زیر ناحیه مثلث (در روند نزولی) یا بالای ناحیه مثلث (در روند صعودی) قرار دهید.

بیشتر بخوانید: بازگشت روند در بازارهای مالی

نکات مهم در تحلیل الگوی نموداری مثلث

برای معامله الگوی نموداری مثلث، حتما باید به نکاتی که در ادامه بیان میشود توجه کنید. این نکات باعث میشود تا میزان موفقیت شما در معاملات افزایش یابد و الگوهای مثلث را به خوبی شناسایی کنید.

- شناسایی سطوح حمایت و مقاومت: با شناسایی سطوح حمایت و مقاومت در نمودار، بهتر میتوانید میزان بازگشت یا ادامه روند را پیشبینی کنید. برای مثال اگر الگوی مثلث در یک روند نزولی، روی یک سطح حمایتی قوی در نمودار تشکیل شود، به احتمال زیاد قیمت صعودی میشود و جهت روند تغییر میکند. در سطوح مقاومتی نیز، اگر قیمت در این سطوح الگوی مثلث تشکیل دهد، به احتمال زیاد قیمت وارد روند نزولی میشود و برمیگردد.

- شکست مثلث: شکست خطوط روند مثلث بسیار اهمیت دارد. اگر محدوده مثلث نشکند، به احتمال زیاد قیمت فعلا خیال ادامه روند یا تغییر آن را ندارد و فقط در محدوده داخل مثلث حرکت میکند. اگر قیمت یکی از خطوط بالا یا پایین مثلث را بشکند و وارد حرکت صعودی یا نزولی شود، شکست اتفاق افتاده است و میتوان در جهت آن وارد معامله شد.

- شکست کاذب: گاهی شکستهای قیمت در الگوی مثلث کاذب است؛ به اینصورت که قیمت با یک کندل قوی از محدوده مثلث خارج میشود، اما در کندل بعدی دوباره به داخل آن باز میگردد. چنین شکستی را کاذب میگویند، زیرا قیمت روند جدیدی را شروع نمیکند و در منطقه مثلث خریدوفروش میشود. برای آنکه شکستهای کاذب را بشناسید، باید مطمئن شوید که قیمت به داخل مثلث برنمیگردد. برای اینکار اجازه دهید قیمت، چند کندل دیگر خارج از محدوده مثلث ثبت کند.

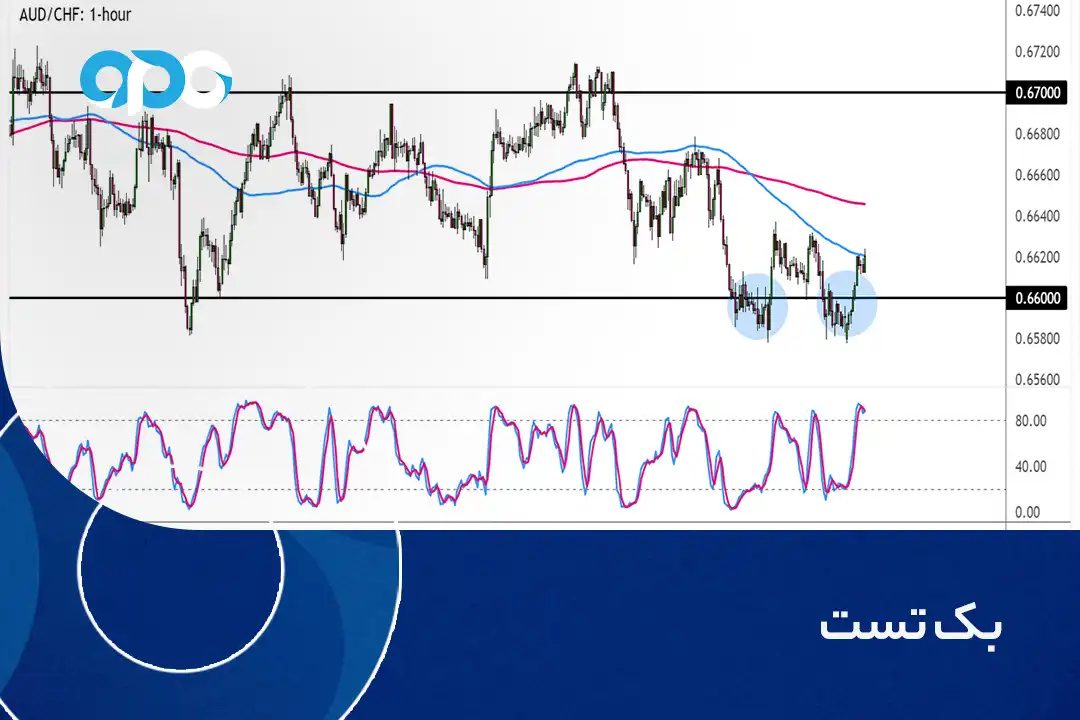

- ترکیب الگوی مثلث با اندیکاتور: اندیکاتورها، ابزارهای قوی تحلیل تکنیکال هستند و ترکیب این ابزارها با الگوهای مثلث، تحلیل ما از قیمت را قویتر میکند. برای آنکه بتوانیم از این ترکیب بهتر سود ببریم، بهتر است اندیکاتور مناسب را انتخاب کنیم. برای مثال اندیکاتور شاخص قدرت نسبی (RSI) برای شناسایی نقاط اشباع و قدرت روند بسیار کارآمد است و در کنار الگوی مثلثی به شناسایی حرکت بعدی قیمت کمک میکند.

تجزیهوتحلیل فنی نمودار نیاز به استفاده از انواع تکنیکهای معاملهگری و ابزارهای معاملاتی دارد. الگوهای نموداری مثلث یکی از تکنیکهای حرفهای معاملهگری است. با این الگوها حرکت بعدی بازار قابل پیشبینی است و میزان موفقیت معاملات افزایش پیدا میکند. الگوی مثلث صعودی، نزولی و متقارن از انواع این الگوها است. حرکت قیمت در الگوی مثلث نشاندهنده مبارزه خریداران و فروشندگان برای تسلیم دیگری است که در نهایت با خروج قیمت از مثلث ثابت میشود. قبل از معاملات واقعی با الگوهای مثلثی، باید در یک حساب آزمایشی تمرین کنید. پس از اینکه معاملات شما در حساب آزمایی با استفاده از الگوهای مثلثی سودده شد، وارد معاملات واقعی شوید. معامله الگوی نموداری مثلث را بسیار تمرین کنید تا بتوانید آنها را سریع در نمودار بشناسید و مطابق با آن معامله کنید.

برای معاملات مطمئن و سریع در سطح بازارهای بینالمللی میتوانید از بروکر اپوفایننس استفاده کنید. این بروکر ارائهدهنده خدمات معاملهگری در پلتفرم کاملا حرفهای است که تمام معاملات فارکس، ارزهای دیجیتال، سهامهای بینالمللی و کالاها را پوشش میدهد.

الگوهای مثلثی چه کاربردی دارند؟

از این الگوها برای شناسایی وضعیت فعلی قیمت و پیشبینی آینده جهت روند در نمودار استفاده میشود.

آیا الگوهای مثلثی فقط ادامه روند را نشان میدهند؟

خیر، الگوهای نموداری مثلثی برای تشخیص ادامه روند و معکوس قیمت کاربرد دارند. بازگشت قیمت و معکوسشدن روند زمانی اتفاق میافتد که قیمت خلاف جهت روند قبلی خود از مثلث خارج میشود. در چنین حالتی ادامه روند برای قیمت دشوار است و روند عوض میشود.

چرا باید در معامله الگوی نموداری مثلث، منتظر شکست باشیم؟

شکست الگوی مثلث نشانه حرکت قیمت در جهت جدید است. اگر قیمت همچنان داخل الگوی مثلث باشد، نمیتوان جهت خروج از آن را پیشبینی کرد. بههمین دلیل معاملات ما زمانی که قیمت تکلیف حرکت خود را مشخص نکرده است، ریسک بالایی دارد.