الگوهای هارمونیک، الگوهای نموداری هستند که بر اساس نسبتهای فیبوناچی (بازگشت و گسترش) ایجاد شده و ساختار هندسی دارند. این الگوها، اشکال مختلفی را در نمودارهای قیمت ایجاد میکنند. با نگاهی به آنها، مجموعهای از امواج مختلف و روندهای صعودی و نزولی را میتوان دید. معاملهگران حرفهای که در فارکس فعالیت میکنند، هنگام معامله از انواع مختلف الگوهای هارمونیک کمک میگیرند. آنها با استفاده از این الگوها، روند بازار را تا حدود بسیار زیادی، درست تشخیص میدهند. البته این الگوها 100٪ کارآمد و قطعی نیستند، اما نشانه واضحی از تغییرات احتمالی قیمت را در دسترس معاملهگران قرار میدهند. در ادامه به این سوال که الگوی هارمونیک چیست و چطور از آن در معاملات فارکس استفاده کنیم، پرداخته می شود.

الگوی هارمونیک چیست؟

الگوهای هارمونیک در معاملات، الگوهایی هستند که میتوان از آنها برای تشخیص روندهای خاص استفاده کرد. این ساختارها بر اساس پارامترهای مختلفی مانند نسبتهای فیبوناچی و چرخههای بازار هستند. این الگوها این مطلب را خاطرنشان میسازند که در طول زمان باید منتظر تکرارشان بود. تحلیلگران، بهخوبی از این الگوها استفاده و قیمت یک دارایی را در روزها و ماههای آینده مشخص میکنند.

شناسایی الگوهای هارمونیک، روشی است که ریشه در نسبت اولیه یا مشتقی از آن (0.618 یا 1.618) دارد و در تمام طبیعت، ساختار محیط و رویدادها و ساختارهای ایجادشده توسط انسان قابل مشاهده است.

معرفی دنباله فیبوناچی

دنباله فیبوناچی در واقع یک دنباله اعداد است که با جمع دو عدد قبلی خود، ایجاد میشود. این دنباله بهصورت زیر است:

0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، …

دنباله فیبوناچی، در بسیاری از الگوهای هارمونیک بهکار میرود. خطوط فیبوناچی، خطوط حمایت و مقاومتی هستند که درصدهای خاص از روند و حرکت سهم را نشان میدهند.

بیشتر بخوانید: کمان فیبوناچی

انواع الگوی هارمونیک

تحلیلگران بازار، با توجه به تجربهای که دارند، میتوانند انواع گوناگون الگوهای هارمونیک را از یکدیگر تشخیص دهند. هر کدام از این الگوها، اشکال و ساختارهای متفاوتی دارند و پارامترهای مختلفی را نشان میدهند. این الگوها همانند نظریه امواج الیوت، در تنظیم استراتژیهای معاملهگران کمک شایانی میکنند. انواع این الگوها عبارتند از:

- الگوی ABCD

- خفاش

- کوسه

- خرچنگ

- پروانه

- گارتلی

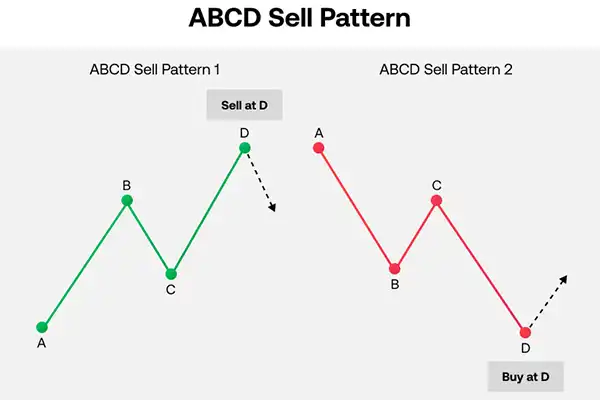

الگوی ABCD

این الگو یکی از سادهترین الگوهای هارمونیک محسوب میشود. بیشتر تحلیلگران، این الگو را پایه و اساس سایر الگوهای هارمونیک میدانند. این الگو در دو حالت صعودی و نزولی نمایان میشود. معاملهگران، برای اینکه بتوانند به درستی از آن استفاده کنند، باید کاملاً به آن مسلط باشند.

الگوی ABCD صعودی

این الگو، حرکت خود را با افت قیمت از نقطه A شروع میکند و سپس از نقطه B قیمت دچار تغییر روند شده و تا نقطه C ادامه پیدا میکند. حرکت بعدی قیمت، مربوط به نقطه D است که یک حرکت اصلاحی محسوب میشود. نقطه D ابتدای روند صعودی بازار است و معاملهگران میتوانند، سفارشات خرید خود را ثبت کنند.

الگوی ABCD نزولی

الگوی نزولی ABCD حرکت خود را از نقطه A بهوسیله یک موج صعودی شروع میکند و تا B ادامه مییابد. از نقطه B تا C حرکت نزولی تشکیل میشود. آخرین حرکت، مربوط به پایه CD است. در نقطه D باید سفارشات خرید را فعال کرد.

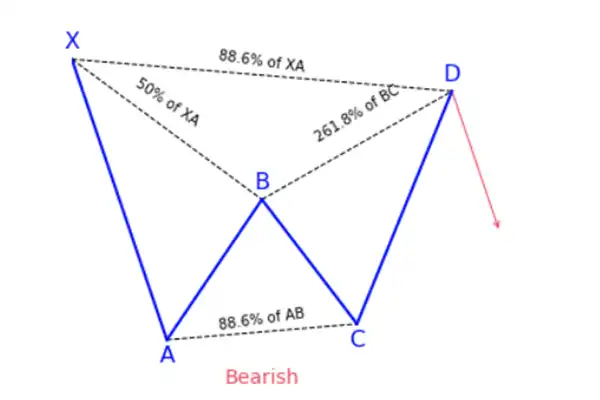

الگوی هارمونیک خفاش (Bat)

الگوی خفاش یک الگوی ساده XABCD است که از چهار نوسان قیمت و پنج نقطه محوری X، A، B، C و D تشکیل شده است. تحلیلگران، نمودار بازار فارکس را بررسی میکنند و بهدنبال چنین الگوهایی هستند.

همانند سایر الگوهای هارمونیک XABCD، الگوی Bat نیز از نقطه X شروع میشود و نقاط A، B و C را طی میکند و در پایان به نقطه D میرسد و دو موج ضربهای و دو موج اصلاحی ایجاد میکند. نوسانات XA و CD امواج ضربهای هستند، در حالی که نوسانات AB و BC امواج اصلاحی نامیده میشوند.

همانطور که در شکل میبینید، نوسان AB بهعنوان اصلاح حرکت XA شناخته میشود، در حالی که نوسان BC یک اصلاح حرکت AB است. سپس نوسان CD میآید که از نقطه B فراتر میرود اما نمیتواند خود را به نقطه X برساند. این الگو شباهت بسیاری به الگوی گارتلی دارد؛ با این تفاوت که در نسبتهای فیبوناچی با یکدیگر فرق میکنند. مانند سایر الگوهای هارمونیک، الگوی Bat میتواند جهتگیری صعودی یا نزولی داشتهباشد.

معیارهایی که کمک میکند تا الگوی خفاش شناسایی شد، عبارتند از:

- موج XA بهعنوان یک نوسان طبیعی شناخته میشود که قیمت را در جهت بالا یا پایین نشان میدهد.

- AB موجی است که یک بازگردانی 38.2% یا 50.0% از موج XA را نشان میدهد.

- موج BC به مقدار 38.2% یا 88.6% اصلاح موج AB است.

- اگر موج تصحیح BC ۳۸.۲ % نوسان AB باشد، موج CD باید 161.8% گسترش موج BC باشد. اما اگر موج BC ۸۸.۶ درصد از موج AB باشد، پس موج CD باید حدود 261.8 درصد گسترش موج BC باشد.

- بهطور کلی، موج CD باید 88.6% اصلاحی از حرکت XA را نشان بدهد.

معاملهگران چگونه از الگوی خفاش استفاده میکنند؟

- تحلیلگران و سرمایهگذاران بازار، الگوهای هارمونیک بالقوه خفاش را شناسایی میکنند. وقتی قیمت، سه موج ایجاد میکند که ممکن است شبیه الگوی خفاش باشند، معاملهگران حرفهای از ابزار الگوی هارمونیک کمک میگیرند و به جستجوی نقطه D میپردازند و اگر این نقطه در 88.6% اصلاحی نوسان XA باشد، مطمئن میشوند که واقعاً یک الگوی خفاش تشکیل شده است. هنگامی که قیمت در نقطه D ثابت میشود، معاملهگران بهدنبال معکوس شدن جهت حرکت نمودارها هستند.

- چنانچه معاملهگران در یک روند Mشکل، برگشت قیمت یا همان PRZ را در نقطه D مشاهده کنند، باید منتظر صعودی شدن روند باشند و در صورت تمایل معامله buy باز کنند و به سود برسند.

- در صورتی که نقطه D در ناحیه برگشت قیمت (PRZ) مشاهده شود و بازار wشکل باشد، معکوس حالت بالا رخ میدهد و معاملهگر باید منتظر نزولی شدن روند بازار باشد و پس از بررسیهای کامل، معاملات short باز کند.

- یک معاملهگر حرفهای میداند که باید در مکان مناسبی استاپلاس یا همان توقف ضرر معامله خود را قرار دهد. توقف ضرر، فراتر از نقطه x قرار میگیرد.

کدام بازه زمانی برای الگوی هارمونیک خفاش بهتر است؟

تحلیلگران الگوی هارمونیک خفاش را در بازههای زمانی مختلف بررسی میکنند اما بسیاری از آنها، ترجیح میدهند تا در بازه زمانی ۴ ساعته یا روزانه به معامله بپردازند.

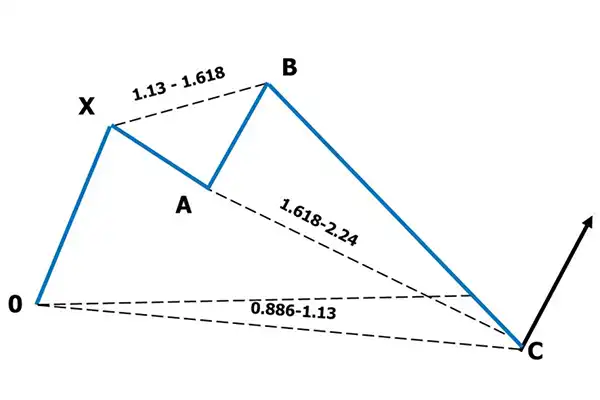

الگوی هارمونیک کوسه (Shark)

بیشتر تحلیلگران از الگوی کوسه در معاملات خود برای شناسایی فرصتهای معاملاتی و کسب سودهای بالقوه استفاده میکنند. مانند سایر الگوها، الگوی کوسه نیز از پنج نقطه نوسان و چهار نوسان قیمت تشکیل شده است که همگی از روابط فیبوناچی پیروی میکنند.

نقاط تشکیلدهنده این الگو به گونه دیگری نامگذاری میشود. این نقاط عبارتند از O، X، A، B و C. این الگو نیز همانند سایر الگوهای هارمونیک در انتهای یک روند تشکیل میشود و بعد از آن باید انتظار معکوس شدن روند را داشت.

- پایه BC بهعنوان انتهای روند شناخته میشود.

- پایه OX اولین پایه در این الگو است. قیمت از نقطه O تا نقطه X بالا میرود و بهنظر میرسد که ماهیت یک حرکت ضربهای را دارد.

- پایه XA مرحله دوم از حرکت را نشان میدهد و باید کمتر از 100٪ حرکت OX را اصلاح کند.

- پس از اینکه نقطه A تثبیت شد، قیمت شروع به حرکت به سمت بالا میکند. پایه AB سومین حرکت از این الگو را نشان میدهد. این حرکت قیمت فراتر از نقطه X میرود. در نهایت، مشاهده میشود که پایه AB به اندازه ۱۱۳ الی ۱۶۱ درصدی از حرکت قبل از خودش را پوشش میدهد.

- پایه BC بهعنوان مرحله پایانی در این الگو شناخته میشود. شروع قیمت در نقطه B ماهیت تکانشی یا همان ضربهای هیجانی را دارد و بلافاصله حرکت به سمت پایین شروع میشود و قیمت در حدود ۱۶۱ الی ۲۲۴ درصد از طول XA را طی میکند.

- نقطه C پایان این الگو را نشان میدهد و با تثبیت خود، ساختار را تکمیل میکند. در این نقطه باید منتظر معکوس شدن جهت حرکت بازار بود.

الگوی کوسه صعودی

در انتهای یک روند نزولی، این الگو تشکیل میشود و با نمایش خود، به معاملهگران این پیام را میرساند که باید خود را برای باز کردن موقعیتهای معاملاتی جدید آماده کنند. برای درک این الگو، بهتر است تا نسبتهای فیبوناچی مطالعه شود.

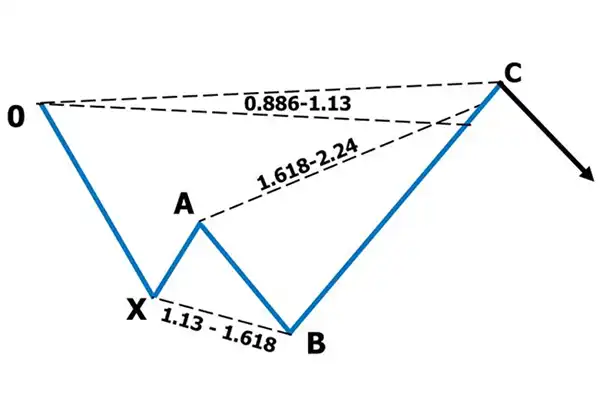

الگوی کوسه نزولی

بر خلاف الگوی قبلی، این الگو در پایان یک روند صعودی شکل میگیرد و این پیام را به معاملهگران میرساند که پوزیشنهای باز خود را مدیریت کنند که احتمال دارد دیگر قیمت روند صعودی را طی نکند و وارد سراشیبی ریزش شود. این الگو معاملهگران را تشویق میکند تا معاملات خود را از حالت خرید به حالت فروش تغییر بدهند.

استراتژی معاملاتی در الگوی کوسه چگونه است؟

این الگو بر اساس امواج قیمت در نقاط O، X، A، B و C تشکیل شده است و دیگر از سیستم نامگذاری XABCD دیگر استفاده نمیشود. پس از مشاهده الگوی کوسه، باید آنرا بهخوبی بررسی کرد و در زمان مناسبی وارد معامله شد.

بیشتر تریدرهای مبتدی، با مشاهده نقطه C در آنجا، ثبت سفارش انجام میدهند، به امید اینکه قیمت از آنجا معکوس میشود. این اقدام خطرناکی محسوب میشود. یک معاملهگر، باید در آن نقطه منتظر بماند تا نشانههای قطعی مثل الگوهای کندلی، معکوس شدن روند را نشان دهند و سپس ثبت سفارش را انجام دهد. همچنین استاپلاسها در یک روند صعودی، باید پایینتر از نقطه PRZ باشند و در یک روند نزولی، برعکس آن درست است.

خطرات و محدودیتهای استفاده از الگوی کوسه در معاملات چیست؟

همانند سایر روشهای تحلیل بازار و الگوهای نموداری، الگوی هارمونیک کوسه نیز بهطور ۱۰۰٪، به یک نتیجه خوب منجر نمیشود. این الگو ممکن است شکست بخورد و معامله را وارد ضرر کند، زیرا قیمت میتواند بر خلاف تصور معاملهگر، حرکتی غیر قابل پیشبینی را طی کند. موضوع دیگر این است که تشخیص این الگو برای چشم دشوار است و احتمال دارد با سایر الگوهای بازار اشتباه گرفته شود.

مناسبترین بازه زمانی برای استفاده از الگوی کوسه کدام است؟

معاملهگران با توجه به سبک معاملاتی که دارند، بازه زمانی مناسبی را انتخاب میکنند. یک معاملهگر که بهصورت روزانه معامله میکند، ممکن است بازه زمانی ساعتی تا ۱۵ دقیقه را برای معامله انتخاب کند. با این حال هرچه تایم فریم معاملاتی بالا برود، احتمال دارد الگوها کارکرد بهتری را از خودشان نشان دهند.

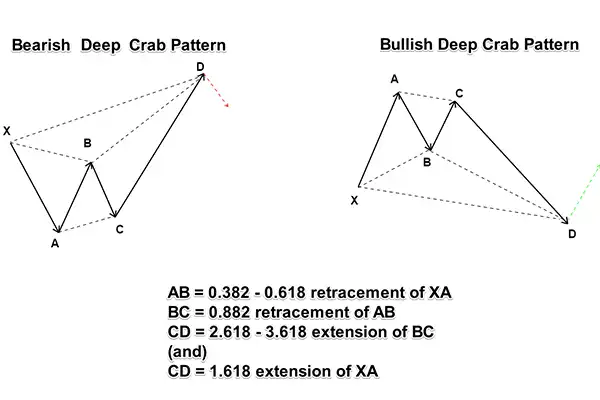

الگوی هارمونیک خرچنگ (Crab)

الگوی هارمونیک خرچنگ استراتژی خوبی را در دسترس تریدرها قرار میدهد تا معاملات خود را انجام دهند. تحلیلگران فارکس، همیشه در هنگام استفاده از این الگو، مراقب حرکتهای شدید و شارپی قیمت هستند. این الگو، مانند سایر الگوهای هارمونیک، به معاملهگران اجازه میدهد تا از نبض و ریتم بازار، به نفع خود استفاده کنند.

الگوی هارمونیک خرچنگ، یکی از الگوهایی هارمونیک XABCD است که ریسک / پاداش بالایی دارد. این الگو دارای پنج نقطه اصلی (X، A، B، C و D) است. همچنین چهار نوسان کننده XA، AB، BC و CD دارد.

به نظر بیشتر کارشناسان تحلیل تکنیکال، این الگو یکی از دقیقترین الگوهای هارمونیک محسوب میشود و با توجه به جهتی که دارد، سیگنالهای صعودی یا نزولی میدهد. این الگو نیز مانند سایر الگوهای هارمونیک، از نسبتهای فیبوناچی پیروی میکند.

الگوی خرچنگ صعودی

الگوی خرچنگ صعودی با نوسان XA شروع میشود و یک موج ضربهای را از نقطه X تا A ادامه میدهد. پس از آن یک حرکت اصلاحی تا نقطه B ادامه مییابد. از نقطه B تا C باید انتظار معکوس شدن خط روند را داشت. خط BC حتی به سطح A نیز نمیتواند خود را برساند. از این به بعد قیمت، حرکت گستردهای را در جهت مخالف طی میکند.

الگو به نقطه D ختم میشود. این حرکت نهتنها سطح نقطه B، بلکه از سطح نقطه X نیز پایینتر میرود. نقطه D بهعنوان موقعیتی شناخته میشود که در آن باید انتظار معکوس شدن روند را داشت. در این نقطه، تحلیلگران بهدنبال گرفتن سیگنالهای صعودی هستند.

معامله الگوی خرچنگ صعودی

قبل از شروع معامله باید از تمام قوانین کمک گرفت تا این الگو شناسایی شود. یک معاملهگر باید به نسبتهای فیبوناچی تسلط داشتهباشد تا بتواند معاملات خود را بر اساس الگوی خرچنگ انجام دهد. چنانچه الگوی خرچنگ، با این نسبتها مطابقت نداشتهباشد، نباید وارد معامله شد، چون الگو معتبر نیست و معاملات را دچار ضرر میکند.

الگوی خرچنگ نزولی

این الگو به تحلیلگران بازار این هشدار را میدهد که قرار است افت قیمت شدیدی در بازار رخ دهد. این افت قیمت در نمودار، به شکل W خود را نشان میدهد و در تحلیلهای تکنیکال، از آن بسیار استفاده میشود. الگوی خرچنگ نزولی، همیشه در انتهای یک روند صعودی شکل میگیرد.

- در الگوی خرچنگ نزولی، حرکت از نقطه X به نقطه A آغاز میشود. حرکت بعدی یک موج اصلاحی را از نقطه A تا نقطه B تشکیل میدهد. نقطه B بهصورت تقریبی در نسبتهای 38 الی 61 درصدی موج XA قرار دارد.

- پس از حرکت در جهت AB یک اصلاح در جهت BC انجام میشود. این افت قیمت چیزی بین 38 الی 88 درصدی موج AB ادامه مییابد و با نزول خود، نقطه C را تشکیل میدهد.

- در نهایت خط CD حرکت آخری این الگو را تشکیل میدهد. در انتهای این روند این خط قرار دارد و نقطه D بهصورت تقریبی اصلاحی برابر 261 الی 361 درصدی موج BC را نشان میدهد. نقطه D بهعنوان ابتدای یک روند نزولی شناخته میشود و معاملهگران، در این نقطه وارد معامله فروش میشوند.

شروع معامله با الگوی خرچنگ نزولی

- معاملهگران باتجربه، یک سفارش فروش کوتاهمدت در نقطه D قرار میدهند. این موقعیت نزدیک به 161٪ پایه XA قرار دارد.

- پس از اینکه نقطه D در موقعیتش ثابت شد، بهتر است تا معامله ثبت شود.

- Stop-Loss دقیقاً در زیر نقطه D قرار میگیرد.

- حد سودی که یک معاملهگر برای خود مشخص میکند، به شرایط بازار و اهداف وی بستگی دارد. اگر سود بیشتری بخواهد، Take-Profit خود را در نقطه A از الگو قرار میدهد. برای کسب سود کمتر، نقطه B کم ریسکتر و بهتر است.

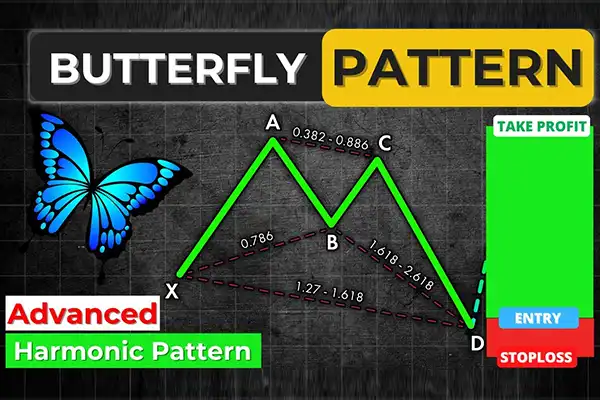

الگوی هارمونیک پروانه (Butterfly)

الگوی هارمونیک پروانهای از چهار نوسان قیمت XA ,AB ,BC ,CD و پنج نقطه نوسان به نامهای X، A، B، C و D تشکیل شده است. ابتدا موج XA توسط یک حرکت ضربهای ایجاد میشود. حرکت بعدی توسط موج AB ایجاد که بهعنوان موج اصلاحی XA شناخته میشود.

موج BC و CD نیز حرکتهای بعدی هستند که بر روی نمودار شناسایی میشوند. نقطه D که در آن الگو تکمیل میشود بهعنوان منطقه برگشت بالقوه نیز شناخته میشود، زیرا از آنجا، قیمت احتمالاً معکوس میشود، که این به نوبه خود، فرصت مناسبی است که معاملهگران از آن سود میبرند.

چگونه میتوان الگوی پروانه را شناسایی کرد؟

- موج AB باید یک اصلاح 78.6% از حرکت XA باشد.

- موج BC ممکن است 38.2% یا 88.6% اصلاح موج AB باشد.

- اگر موج BC یک اصلاح 38.2% از حرکت AB باشد، نوسان CD باید 161.8% گسترش موج BC باشد. با این حال، اگر موج BC یک اصلاح 88.6٪ از موج AB باشد، موج CD باید 261.8٪ گسترش موج BC باشد.

- موج CD باید 127٪ یا 161.8٪ گسترش حرکت XA باشد.

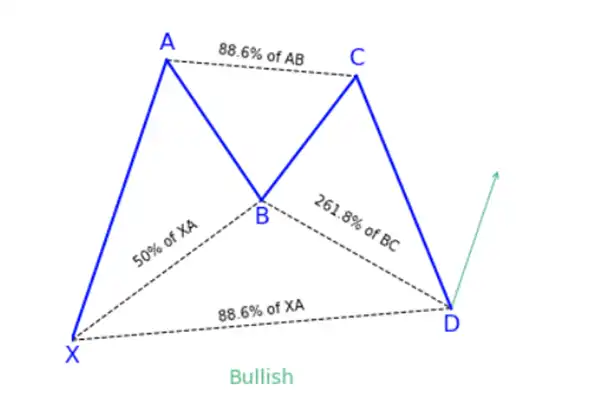

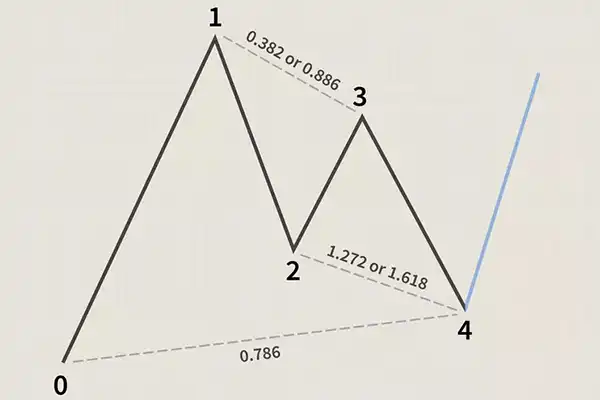

الگوی هارمونیک گارتلی (Gartley)

الگوی هارمونیک گارتلی بر اساس نسبتهای فیبوناچی است. این نسبتها به معاملهگران کمک میکند تا بازارهای نزولی و صعودی را شناسایی کنند و با توجه به آن معاملات خود را تنظیم کنند. این الگو با پنج نقطه 0،1،2،3،4 و چهار پایه تشکیل شده است. از نقطه 0 تا نقطه 1 یک روند صعودی شروع میشود و در نقطه 1 جهت خود را عوض میکند و وارد مسیر نزولی میشود.

با استفاده از نسبتهای فیبوناچی، اصلاح بین نقطه 0 و نقطه 2 باید 61.8٪ باشد. در نقطه 2 قیمت معکوس میشود و به نقطه 3 میرسد. موقعیت نقطه 3 باید 38.2% از نقطه 1 باشد. در نقطه 3 باید انتظار معکوس شدن قیمت به سمت نقطه 4 را داشت. در نقطه 4، الگو کامل است و روند صعودی را نشان میدهد. معاملهگران با استفاده از این الگو سیگنالهای خرید دریافت میکنند.

ربات الگوهای هارمونیک

ربات هارمونیک یکی از رباتهای معاملاتی فارکس است که انواع الگوی هارمونیک را در نمودارهای فارکس بهصورت خودکار تشخیص میدهد. این الگوها، در واقع الگوهای قیمتی هستند که با استفاده از ابزارهای تحلیلی مالی تشخیص داده میشوند. بیشتر معامله گران از این ربات استفاده می کنند و پیشنهادات معاملاتی میگیرند.

علاوهبر این الگوها، الگوهای مثل شمعهای ژاپنی (کندل استیک) هم وجود دارند که با رنگها و شکلهای مختلف، مانند نقشههای راهنما در پیش روی شما قرار میگیرند و نه تنها احساسات و رفتارهای بازار را نمایان میکنند، بلکه الگوهای مختلفی را در خود جای دادهاند که به کمک آنها میتوانید به تحلیلهای پیشرفته بازارهای مالی بپردازید. با مطالعه مقاله شمعهای ژاپنی، بیشتر میتوانید درباره این الگو اطلاعات بهدست آورید

بیشتر بخوانید: حساب های بروکر اپوفایننس

معرفی خدمات بروکر اپوفایننس

بروکر اپوفایننس بهعنوان بهترین بروکر فارکس، خدمات معاملاتی خود را از طریق پلتفرمهای متاتریدر 4 و متاتریدر 5 در دسترس معاملهگران قرار میدهد. این شرکت ابزارهای کاربردی را در اختیار معاملهگران قرار میدهد که با استفاده از آنها، معاملات خود را تسهیل کنند.

الگوهای هارمونیک ترکیبی از ریاضیات و الگوهای قیمتی هستند که بر اساس آنها، تریدرها، روش معاملاتی قابل اطمینانی را میسازند. معاملهگران، از انواع مختلف این الگوها کمک میگیرند و معاملات خود را در فارکس انجام میدهند. در این مقاله انواع الگوها و مشخصات آنها به تفصیل توضیح داده شدند.

الگوی هارمونیک چیست و چطور از آن در معاملات فارکس استفاده کنیم؟

الگوهای هارمونیک در واقع الگوهای نموداری هستند که جهت بازار را نشان میدهند.

انواع الگوی هارمونیک چه هستند؟

الگوی ABCD، خفاش، پروانه، کوسه، خرچنگ، گارتلی

الگوهای هارمونیک چه کمکی به معاملهگران فارکس میکنند؟

معاملهگران با استفاده از این الگوها و نسبتهای فیبوناچی، روند بازار را تشخیص میدهند و بر اساس آنها، معادلات خود را باز میکنند.