کندل دوجی نوعی الگوی شمعی است که بلاتکلیفی یا عدم اطمینان معاملهگران بازار را نشان میدهد. این کندل دارای بدنه بسیار باریک است. البته در بیشتر موارد بدون بدنه ظاهر میشود. در بالا یا پایین آن سایههای بلند وجود دارد که نشان میدهد قیمت open و close کندل تقریبا یکسان است. یک شمع دوجی با توجه به شرایط بازار و تایید سایر اندیکاتورها، میتواند نشاندهنده تغییر یا ادامه روند کنونی باشد. در این مقاله قصد داریم تا به بررسی انواع الگوهای دوجی بپردازیم.

کندل دوجی دقیقاً چیست؟

برای درک بهتر الگوهای دوجی قصد داریم به مثالی بپردازیم. تصور کنید تاجری هستید که میخواهید سهام شرکتی را بخرید. روند صعودی این سهام توجه شما را بیشتر از هر چیزی به خود جلب کرده است. میبینید که قیمت بهطور پیوسته در حال افزایش است و زمانی تصمیم میگیرید وارد بازار شوید که قیمت از سطح مقاومتی بالاتر رفته است. شما مطمئن هستید که روند ادامه خواهد داشت و انتظار دارید سود خوبی بهدست آورید.

با اینحال، به محض اینکه سهام را خریداری میکنید، قیمت آن شروع به نوسانات شدیدی میکند. این نوسانات بهصورت بالا و پایین است، اما از نقطه ورود شما دور نمیشود. با مشاهده بازار متوجه میشوید که خریداران و فروشندگان برای کنترل آن با هم رقابت میکنند، اما هیچکدام از آنها نمیتوانند بر بازار مسلط شوند.

مطمئن نیستید که موقعیت خود را حفظ کنید یا با ضرر یا سود کوچکی از آن خارج شوید. شما امیدوار هستید که قیمت، حرکت صعودی خود را از سر بگیرد، اما همچنین میترسید که ممکن است معکوس شود و خلاف تحلیل و پوزیشن شما حرکت کند.

این همان چیزی است که الگوهای دوجی نشان میدهند. وضعیتی که در آن بازار در حالت تعادل است و هیچ جهت مشخصی ایجاد نمیشود. یک کندل دوجی ممکن است در هر زمانی ظاهر شود، اما زمانی اهمیت بیشتری دارد که پس از یک روند طولانی یا نزدیک به یک سطح حمایت یا مقاومت ایجاد شود. این نشان میدهد که حرکت روند قبلی در حال ضعیف شدن است و ممکن است تغییر در احساسات بازار رخ داده باشد.

آیا الگوهای دوجی به تنهایی اعتباری دارند؟

با اینحال، الگوهای دوجی به تنهایی برای تأیید تغییر یا ادامه روند کافی نیستند. چنین کندلهایی فقط یک علامت هشدار محسوب میشوند و این پیام را میرسانند که بازار بلاتکلیف است و باید محتاط باشید. شما باید منتظر سیگنالهای دیگری مانند شکست خط روند، واگرایی نوسانگر یا یک کندل تأیید بمانید تا بر اساس آن تصمیم معاملاتی مناسبی بگیرید. کندلهای دوجی میتوانند بخشی از الگوهای شمعدانی بزرگتر مانند ستاره صبح، ستاره عصر یا هارامی باشند که به نوبه خود میتوانند اطلاعات بیشتری در مورد جهت آینده بازار ارائه دهند.

دلایل تشکیل الگوهای دوجی در نمودار چیست؟

با توجه به شرایط خاصی که در بازار بهوجود میآید، کندلهای دوجی خود را در نمودار قیمت نشان میدهند. تشکیل این الگوها، دلایل مختلفی دارد که در ادامه به آنها میپردازیم.

عدم تصمیمگیری بازار

در این حالت به دلیل نزدیکی قیمت باز و بسته شدن یک دارایی، ابهام و سردرگمی در بازار وجود دارد. وقتی خریداران و فروشندگان نزدیک به هم هستند، یک وضعیت انتظار برای معاملهگران نشان میدهد. چنین وضعیتی میتواند تصمیمگیریهای معاملهگران را با چالش روبرو کند. تریدرها باید به دقت روندها و حرکات بازار را تجزیه و تحلیل کنند تا بتوانند بهطور موثر در چنین شرایطی اقدامات مناسب و بهضجایی را انجام دهند.

حالت خستگی

کندل دوجی پس از یک روند طولانی صعودی یا نزولی ظاهر میشود و ممکن است نشاندهنده اختلاف در نظرات فعالان بازار باشد. همچنین این وضعیت، یک حالت خستگی در بازار را نشان میدهد. این موضوع را به یاد داشتهباشید هنگامی که الگوهای دوجی پس از یک روند قوی رخ میدهند، این پیام را میرسانند که عرضه و تقاضا به حالت تعادل خود نزدیک شده است.

بیشتر بخوانید: الگوی ستاره دنبالهدار چیست؟

امکان تغییر روند

الگوهای دوجی نشانهای از تغییر روند در بازار هستند. اگر پس از یک روند صعودی یا نزولی قوی ظاهر شوند، این پیام را به معاملهگران میرسانند که وضعیت فعلی بازار در حال ضعیف شدن است و فعالان آن در حالت بلاتکلیفی بهسر میبرند.

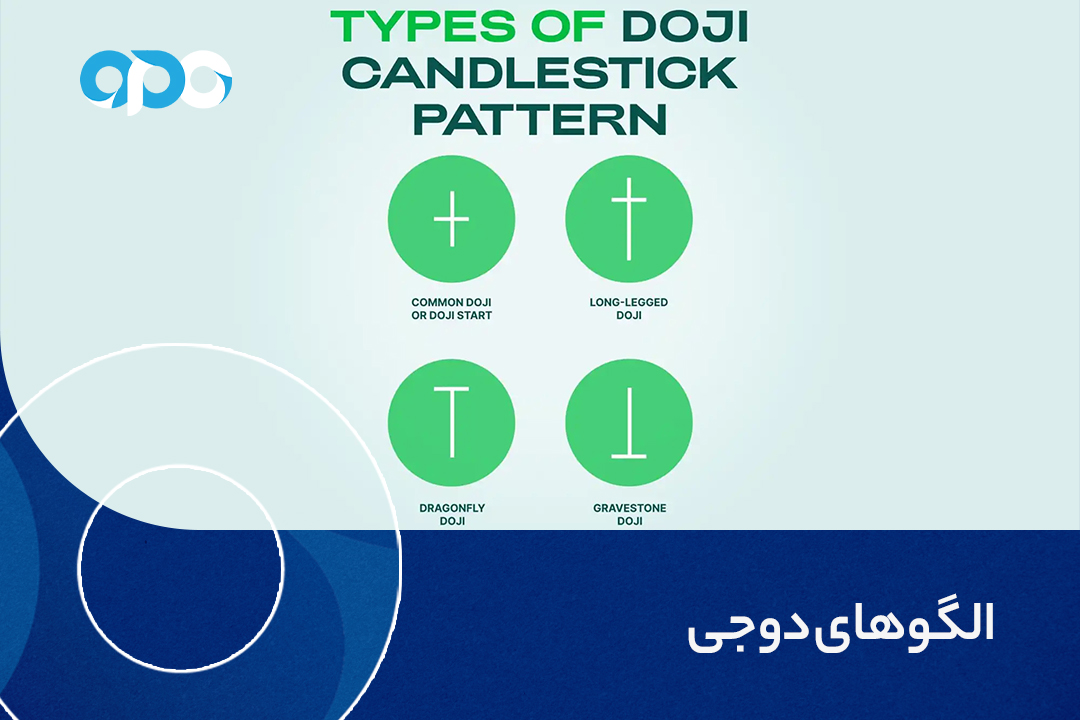

انواع الگوهای دوجی

چهار نوع شمع دوجی وجود دارد که هر کدام ظاهر و مفهوم متفاوتی دارند. در ادامه به توضیح هریک از این کندلها میپردازیم.

دوجی کلاسیک

همانطور که توضیح داده شد، این شمع بدنه بسیار کوچکی دارد حتی در بسیاری حالات بدون بدنه ظاهر میشود. سایههای بالا و پایین آن با یکدیگر برابر هستند. این نشان میدهد که قیمتهای open و close آن تقریبا یکسان بوده و جهتگیری مشخصی در بازار وجود ندارد. الگوی دوجی کلاسیک همچنین نشاندهنده توقف یا عدم تصمیمگیری در روند فعلی بازار است. این کندل اگر پس از یک روند طولانی صعودی یا نزولی ایجاد شود، یک معکوس بالقوه را نشان میدهد.

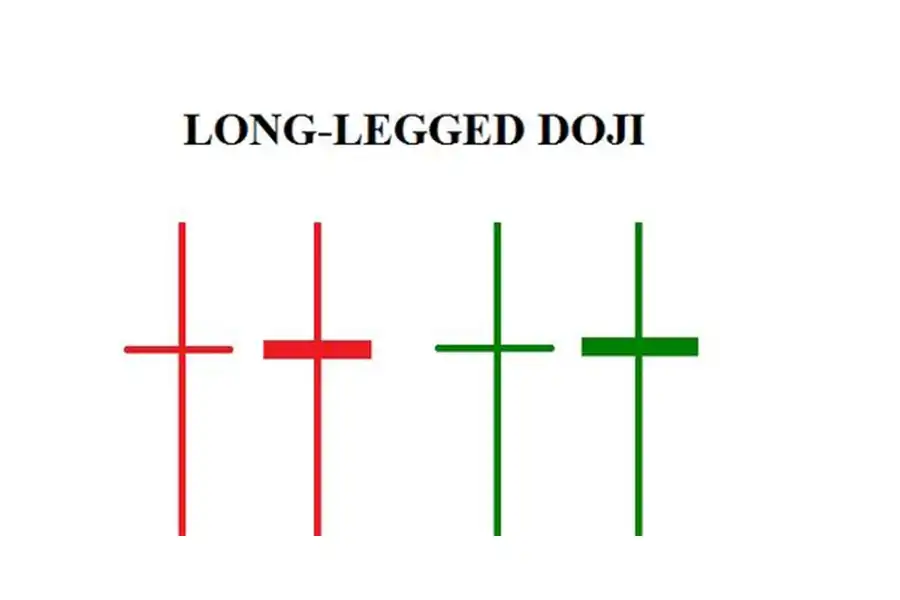

دوجی پا دراز Long-Legged Doji

دوجی پا دراز یکی از انواع الگوهای دوجی معروف محسوب میشود. Long-Legged Doji در واقع کندلی است که از سایه بالایی و پایینی بلندی تشکیل شده است. سایههای خیلی بلند نشاندهنده این هستند که بدنه شمع خیلی باریک، در حد یک خط است. بدنه این کندل نشان میدهد که قیمت open و close آن در یک سطح قرار دارند. در مقایسه با سایر انواع کندلهای دوجی، این الگو، نوسانات بیشتری را در قیمت نشان میدهد.

هنگامی که فروشندگان قدرت میگیرند، قیمت به سمت پایین کاهش مییابد، با ورود خریداران قیمت افزایش پیدا میکند. اما در نهایت شمع با همان قیمتی که باز شده، مجدداً بسته میشود. ظاهر شدن این شمع در نمودار، نشاندهنده عدم قطعیت در بازار است و باعث ایجاد حس ترس در بین خریداران و فروشندگان میشود. حالت دوجی ممکن است در چندین روز پیاپی در بازار تکرار شود.

یک کندل دوجی پا دراز میتواند در هر ناحیهای از نمودار ظاهر شود، اما زمانی که پس از یک روند قوی یا نزدیک به یک سطح حمایت یا مقاومت رخ دهد، اهمیت بیشتری پیدا میکند.

در Tombstone Doji مانند سایر الگوهای دوجی شاهد باز و بسته شدن قیمت در سطح یکسانی هستیم. Tombstone Doji یک سایه بلند در بالای بدنه خود دارد. در این الگو، قیمت open و قیمت close در یک سطح قرار دارند. کندل سنگ قبر، این پیام را میرساند که دارایی مورد نظر در قیمت پایین باز شده و خریداران با قدرت وارد شدهاند و در تلاش افزایش قیمت هستند.

بیشتر بخوانید: الگوی سه کلاغ سیاه چیست؟

پس از تلاش خریداران برای افزایش قیمت، فروشندگان در مقابل خریداران وارد عمل شدند و با توجه به نیروی فروش قوی، قیمت به منطقه open بازگشته و در آنجا متوقف شده است.

کندل سنگ قبر دوجی ممکن است در دو ناحیه حمایت و مقاومت دیده شود. اما اغلب در ناحیه مقاومتی خود را نشان میدهد و اهمیت آن در این ناحیه بیشتر خواهد بود. اگر این کندل در ناحیه مقاومت ظاهر شود، این پیام را میرساند که کاهش قیمت شدیدی در راه است و معاملهگران باید منتظر معکوس شدن روند صعودی باشند.

با مشاهده کندل سنگ قبر میتوان به این نتیجه رسید که خریداران نتوانستهاند قیمتهای بالاتر را ثبت کنند و فروشندگان وارد عمل شدند. بر اساس شکلگیری شمع Tombstone Doji نمیتوان تصمیم فروش گرفت، اما کندلهای بعدی به معاملهگران کمک میکنند تا تصمیمهای مهمی بگیرند.

دوجی سنجاقک Dragonfly doji

دوجی سنجاقک را میتوان نقطه مقابل دوجی سنگ قبر دانست. در دوجی سنگ قبر سایه بلندی در قسمت بالای بدنه شمعدان دیدیم، اما در دوجی سنجاقک سایه در قسمت پایین بدنه ایجاد میشود. بهعبارت دیگر قیمت open و قیمت close در یک سطح قرار دارند. اگر بخواهیم روانشناسی شمعها را بررسی کنیم، باید بگوییم که خریداران در ابتدای یک بازار قدرتمند وارد شده و توانستهاند قیمت را در محدوده بالایی ثبت کند. بعد از این حرکت، فروشندگان به شدت وارد عمل میشوند و قیمت را کاهش میدهند.

Dragonfly doji یکی از انواع الگوهای دوجی محسوب میشود. سنجاقک دوجی نیز در هر دو سطح مقاومت و حمایت ایجاد میشود. اما مشاهده یک دوجی سنجاقک در یک منطقه حمایتی، رایجتر است و از اعتبار بیشتری برخوردار است. پس از شکلگیری روند نزولی در نمودار و ادامه آن تا ناحیه حمایتی، تشکیل Dragonfly Doji نشاندهنده تضعیف روند است.

تضعیف روند بیانگر این است که فروشندگان نسبت به روزهای گذشته قدرت کمتری دارند و خریداران به این نتیجه رسیدهاند که برای ورود به بازار اقدام کنند. در این الگو نیز باید منتظر کندل بعدی بود. اگر یک کندل صعودی قوی تشکیل شود، میتوان گفت که پایان روند نزولی نزدیک است.

بیشتر بخوانید: کندل چکش چیست؟

مزایای استفاده از کندل دوجی چیست؟

کندل Doji یک ابزار مفید برای تحلیل تکنیکال است، زیرا میتواند اطلاعات مهمی در مورد روند بازار، احساسات، حرکت و نوسانات بازار را در اختیار معاملهگران قرار دهد. در ادامه با برخی از مزایای الگوهای دوجی آشنا میشوید.

- میتوانند با نشان دادن بلاتکلیفی یا کاهش شتاب در بازار به شناسایی تغییر روند یا ادامه احتمالی آن کمک کنند.

- به راحتی روی نمودار مشخص میشوند، زیرا دارای بدنه خیلی باریک و سایههای بلند بالا و پایین هستند.

- هنگامی که همراه با شاخصها یا الگوهای دیگر برای تأیید جهت قیمت استفاده میشوند، دقیق و قابل اعتماد هستند.

- از آنها میتوان در هر بازه زمانی، از معاملات روزانه تا بلندمدت استفاده کرد.

معایب استفاده از الگوهای دوجی چیست؟

الگوهای دوجی یک نشانه مفید از احساسات بازار و تغییرات احتمالی در روند هستند، اما معایبی نیز دارند که معاملهگران باید از آنها آگاه باشند. در ادامه به برخی از این معایب و محدودیتها اشاره میکنیم.

- در صورتی که به تنهایی و بدون تایید سایر شاخصها یا الگوها استفاده شوند، میتوانند گمراهکننده یا نادرست باشند. تنها یک شمع دوجی لزوماً به این معنی نیست که روند معکوس میشود، زیرا ممکن است بازار پس از یک دوره کوتاه بلاتکلیفی، مسیر قبلی خود را از سر بگیرد.

- در برخی شرایط بازار، مانند حجم معاملات کم یا نقدینگی پایین، ممکن است عرضه و تقاضای واقعی را منعکس نکنند. در چنین مواردی، شمع دوجی ممکن است بهطور تصادفی و بدون هیچ معنای قابل توجهی ظاهر شود.

- تشخیص و تفسیر انواع مختلف الگوهای دوجی ممکن است دشوار بهنظر برسند، بهخصوص زمانی که بدنه ریز دارند یا زمانی که به شمعهای دیگر نزدیک هستند. معاملهگران ممکن است یک شمع دوجی را با یک الگوی شمعدانی دیگر اشتباه بگیرند یا توانایی تشخیص تفاوتهای آنها را نداشتهباشند.

- میتواند ذهنی و مبهم باشند، زیرا معاملهگران مختلف ممکن است معیارهای متفاوتی برای تعریف و معامله با الگوهای دوجی داشتهباشند. مثلاً برخی از معاملهگران ممکن است یک بدنه کوچک را بهعنوان الگوی دوجی در نظر بگیرند، در حالی که برخی دیگر ممکن است به بدنه صفر نیاز داشتهباشند. برخی از معاملهگران ممکن است از یک تایمفریم یا نوع نمودار خاص برای معامله دوجی استفاده کنند، در حالی که برخی دیگر ممکن است از چندین تایمفریم یا انواع نمودار استفاده کنند.

بهترین استراتژی معاملاتی با الگوهای دوجی چیست؟

معاملهگران ممکن است اهداف و ترجیحات متفاوتی داشتهباشند، پس نمیتوان برای همگی یک استراتژی واحد را در نظر گرفت. با اینحال، برخی از دستورالعملها و نکات کلی برای معاملات با شمعهای دوجی وجود دارند که به آنها میپردازیم. شما نیز بهعنوان یک معاملهگر، باید به این نکات توجه کنید.

- همیشه از الگوهای دوجی در ارتباط با سایر نشانگرها یا الگوها بهره ببرید تا از طریق آنها جهت قیمت را تأیید کنید و از سیگنالهای نادرست جلوگیری کنید. یک شمع دوجی تنها معکوس شدن روند یا ادامه آنرا تضمین نمیکند، زیرا ممکن است بازار پس از یک دوره کوتاه بلاتکلیفی مسیر قبلی خود را از سر بگیرد.

- بهدنبال شمع دوجی باشید که نزدیک به سطوح حمایت یا مقاومت، خطوط روند، میانگین متحرک، اصلاحات فیبوناچی یا سایر مناطق مهم در نمودار ظاهر شود. این سطوح میتوانند تأیید یا رد سیگنال دوجی را ارائه دهند.

- نوع و ساختار شمع دوجی را در نظر بگیرید. انواع مختلف شمعهای دوجی بسته به روند حاکم و شرایط بازار ممکن است پیامدهای متفاوتی داشتهباشند. بهعنوان مثال، یک دوجی سنجاقک ممکن است صعودیتر از یک دوجی سنگ قبر باشد و یک دوجی در یک روند صعودی ممکن است نزولیتر از یک دوجی در یک روند نزولی باشد.

- هنگام معامله با شمع دوجی از تکنیکهای مدیریت ریسک مناسب استفاده کنید. یک دستور توقف ضرر در زیر یا بالای شمع دوجی تنظیم کنید تا در صورت حرکت بازار علیه شما، از سرمایه خود محافظت کنید. اندازه موقعیت خود را با توجه به تحمل ریسک و نسبت ریسک به پاداش تنظیم کنید.

بیشتر بخوانید: روزهای بسته شدن بازار فارکس

خدمات اپوفایننس

اپوفایننس بهترین بروکر فارکس است که خدمات و پلتفرمهای معاملاتی متنوعی را ارائه میدهد. این کارگزاری ابزارهای پیشرفتهای را در اختیار معاملهگران قرار میدهد. شما نیز بهعنوان یک معاملهگر میتوانید از این ابزارها استفاده کنید و به کمک آنها الگوهای مختلف کندل استیک، از جمله دوجی را شناسایی و تجزیه و تحلیل کنید. برای کسب اطلاعات بیشتر در مورد خدمات اپوفایننس و نحوه معامله با آن میتوانید به وبسایت این کارگزاری مراجعه کنید.

الگوهای دوجی نوعی کندلهای شمعی هستند که عدم تصمیمگیری یا عدم اطمینان در بازار را نشان میدهند. این الگوها زمانی ایجاد میشوند که قیمت open و close یک شمع بسیار نزدیک یا برابر با هم باشد و بدنهای نازک ایجاد کند. طول و جهت سایهها متفاوت هستند و در نتیجه انواع مختلفی از الگوهای دوجی ایجاد میشوند. دوجی کلاسیک، دوجی پا دراز، دوجی سنجاقک و دوجی سنگ قبر از انواع مختلف آن شناخته میشوند.

الگوی دوجی چیست و به چند نوع تقسیم میشود؟

الگوی دوجی نوعی الگوی شمعدانی است که نشان میدهد قیمتهای باز و بسته شدن یک دارایی، بسیار نزدیک یا مساوی یکدیگر هستند و بههمین دلیل، بدنهای نازک ایجاد میکنند. این بدان معناست که بازار در مورد جهت آتی حرکت قیمت نامطمئن است. با توجه به طول و جهت سایهها، انواع مختلفی از الگوهای دوجی وجود دارند، مانند دوجی خنثی، دوجی پا دراز، دوجی سنجاقک و دوجی سنگ قبر.

چگونه الگوهای دوجی را معامله کنیم؟

الگوهای دوجی معمولاً زمانی معنادارتر هستند که در نزدیکی سطوح حمایت یا مقاومت ظاهر شوند یا پس از یک روند طولانیمدت خود را نشان دهند. این الگوها نشان میدهند که احساسات بازار در حال تغییر است و ممکن است به زودی یک شکست یا برگشت رخ دهد. معاملهگران باید قبل از ورود یا خروج از معامله، بهدنبال تأیید سایر اندیکاتورها یا الگوها باشند. برای مثال، یک سنجاقک دوجی در نزدیکی یک سطح حمایتی میتواند نشانهای از بازگشت صعودی باشد، بهخصوص اگر بهدنبال آن یک کندل صعودی باشد. یک دوجی سنگ قبر در نزدیکی یک سطح مقاومت میتواند نشاندهنده یک برگشت نزولی باشد، بهخصوص اگر بهدنبال آن یک شمعدان نزولی ایجاد شده باشد.

محدودیتهای الگوهای دوجی چیست؟

الگوهای Doji بهخودی خود قابل اعتماد نیستند و باید همیشه از ابزارها و روشهای دیگری برای تأیید اعتبار و قدرت آنها استفاده کرد. همچنین تشخیص و تفسیر انواع مختلف آنها دشوار است و در برخی موارد ممکن است اطلاعات نادرستی را ارائه دهند.