تحلیل تکنیکال با دو روش معروف به نامهای نظریه امواج الیوت و پرایس اکشن، به بررسی حرکات قیمت در بازارهای مالی میپردازد. نظریه امواج الیوت که توسط رالف نلسون الیوت در دهه 1930 معرفی شد، بر اساس الگوهای موجی پنج مرحلهای و سه مرحلهای، حرکت بازارها را تحلیل میکند و روانشناسی جمعی را در حرکات قیمت دخیل میداند. در مقابل، پرایس اکشن به تحلیل حرکات قیمت بهصورت مستقل و بدون استفاده از اندیکاتورها تمرکز دارد و از الگوهای شمعی، سطوح حمایتی و مقاومتی و الگوهای قیمتی برای پیشبینی روندهای بازار استفاده میکند. هر دو روش میتوانند بهصورت جداگانه یا ترکیبی برای ارائه تحلیلهای دقیقتر مورد استفاده قرار بگیرند و به معاملهگران در شناسایی فرصتهای معاملاتی و مدیریت ریسک کمک کنند. انتخاب بین این دو روش، بستگی به سبک معاملاتی و ترجیحات شخصی هر معاملهگر دارد، اما درک کامل و ترکیب آنها میتواند باعث موفقیتهای بیشتری در بازارهای مالی شود. در این مقاله قصد داریم تا این موضوع را بررسی کنیم که الیوت یا پرایس اکشن، کدام یک برای انجام معاملات مناسبتر هستند.

اپوفایننس، با داشتن رگوله ASIC استرالیا، بهعنوان بهترین بروکر فارکس شناخته میشود و امنیت و اعتماد شما را در اولویت کار خود قرار میدهد. این بروکر ابزارهای تحلیلی پیشرفته و اسپردهای بسیار کم از صفر پیپ را ارائه میدهد و دسترسی به پلتفرمهای معروف را فراهم میکند. اپوفایننس با برنامههای مشارکت و کسب درآمد غیرفعال، فرصتهای شغلی و درآمدی بینظیری را فراهم کرده است. با ترکیب فناوریهای نوین و پشتیبانی حرفهای، اپوفایننس محیطی امن و مطمئن برای شما، چه حرفهای باشید و چه تازهکار، ایجاد کرده است. اگر قصد دارید استراتژیهای الیوت یا پرایس اکشن را در معاملات خود پیادهسازی کنید، همین حالا به ما بپیوندید و از امکانات منحصر بهفرد اپوفایننس استفاده کنید. برای کسب اطلاعات بیشتر به وبسایت رسمی اپوفایننس مراجعه کنید.

بررسی مفهوم نظریه الیوت

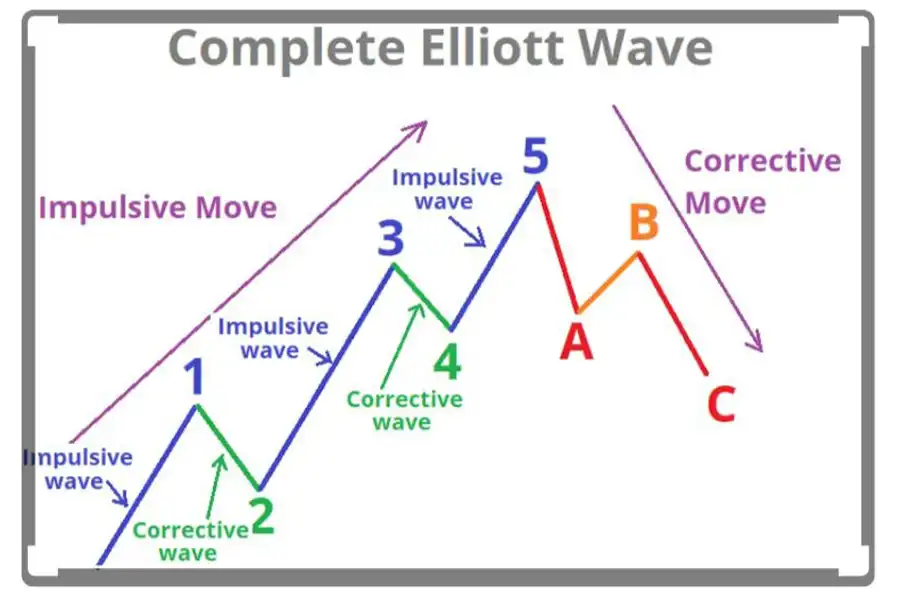

نظریه امواج الیوت که توسط رالف نلسون الیوت معرفی شد، یکی از ابزارهای تحلیل تکنیکال است که حرکت قیمتها در بازارهای مالی را بهصورت الگوهای تکرارشوندهای از امواج توصیف میکند. این نظریه بر این فرضیه بنا شده که بازارها بهصورت یکسری الگوهای تکراری حرکت میکنند که ناشی از رفتار جمعی سرمایهگذاران است. الیوت معتقد بود این الگوها میتوانند به دستههایی از امواج تقسیم شوند. اگر شما نیز بین استراتژی الیوت یا پرایس اکشن میخواهید یکی را انتخاب کنید، بهتر است به توضیحات زیر توجه داشتهباشید.

جزئیات نظریه امواج الیوت

الیوت معتقد بود بازارهای مالی بهجای اینکه بهصورت تصادفی حرکت کنند، در چرخههای قابل شناسایی و تکراری حرکت میکنند که میتوان آنها را به امواج صعودی و نزولی تقسیم کرد. درک جزئیات این نظریه، میتواند شما را در انتخاب استراتژی الیوت یا پرایس اکشن کمک کند. در ادامه با جزئیات بیشتر این امواج آشنا میشوید.

امواج انگیزشی Impulse Waves

امواج انگیزشی، شامل پنج موج هستند که در جهت روند اصلی حرکت میکنند. در ادامه به این امواج میپردازیم:

- موج 1: معمولاً این موج با استقبال کمی از طرف بازار روبهرو میشود. در این مرحله، حرکت قیمت معمولاً کمتر و با حجم معاملات پایین است.

- موج 2: این موج را موج اصلاحی میگویند که در چرخه الیوت ظاهر میشود. موج 2 معمولاً بخشی از موج 1 را بازگشت میدهد. اما به هیچ عنوان تمام آنرا پوشش نمیدهد.

- موج 3: این موج معمولاً قویترین و بلندترین موج است. در موج 3 قیمتها بهطور قابل توجهی افزایش مییابند و حجم معاملات بالا میرود. این موج اغلب طولانیتر از موج 1 و 5 است.

- موج 4: در این مرحله، اصلاحی جزئی اتفاق میافتد و فرصت مناسبی برای ارزیابی تحلیلها در اختیارتان قرار میدهد. این موج خود را با کاهش قیمت نشان میدهد، ولی هرگز به محدوده قیمتی موج 1 وارد نمیشود.

- موج 5: موج نهایی در جهت روند اصلی حرکت میکند و معمولاً با هیجان و حجم معاملات بالاتر همراه است.

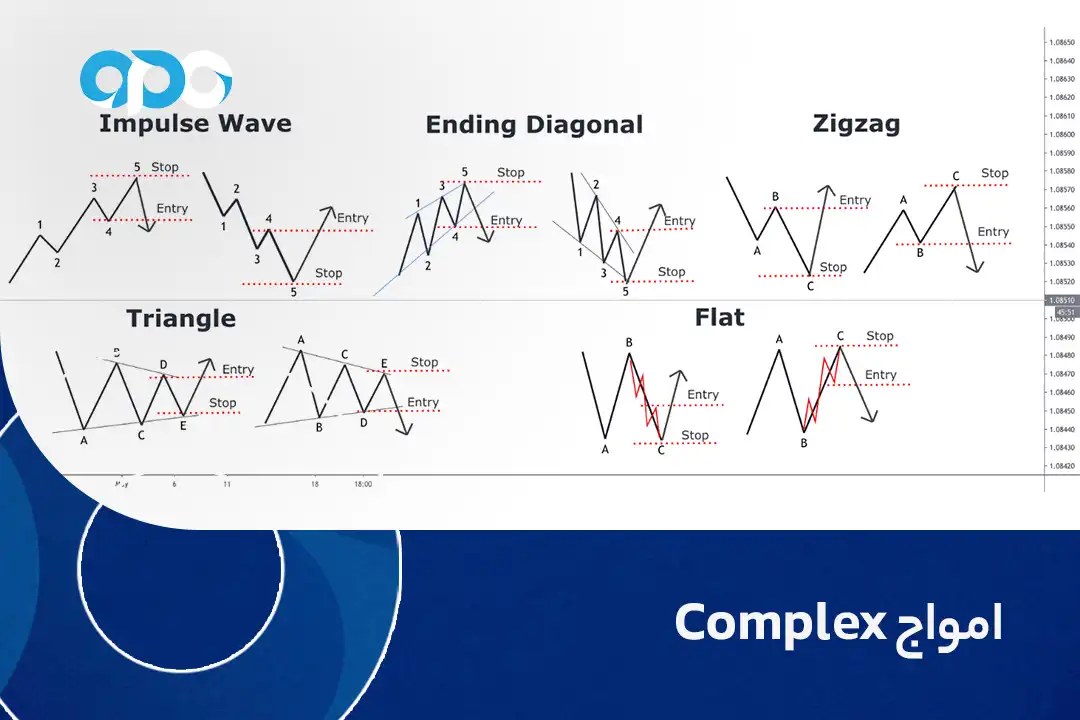

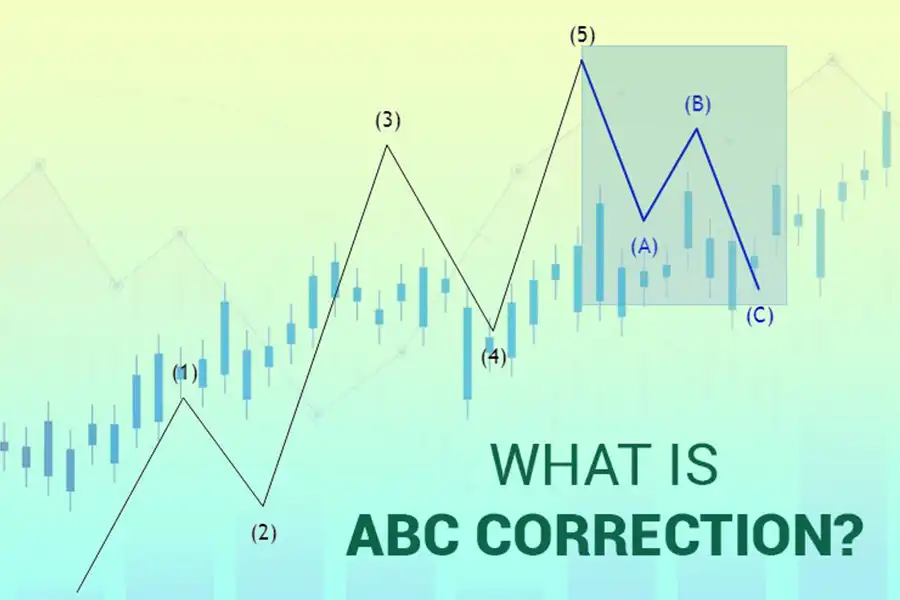

امواج اصلاحی Corrective Waves

امواج اصلاحی شامل سه موج هستند که در خلاف جهت روند اصلی حرکت میکنند. در ادامه به جزئیات این موجها میپردازیم.

- موج A: این موج معمولاً اولین علامت از بازگشت روند است و با کاهش قیمتها همراه است.

- موج B: موجی که بهطور موقت روند را معکوس کرده و قیمتها را به سمت بالا هل میدهد، اما نه به اندازهای که موج A را خنثی کند.

- موج C: موجی که معمولاً مشابه موج A است و روند اصلاحی را به پایان میرساند.

قوانین و اصول نظریه امواج الیوت چیست؟

نظریه امواج الیوت دارای چندین قانون و دستورالعمل است که برای شناسایی و تحلیل این امواج باید رعایت شوند. اگر از بین الیوت یا پرایس اکشن، الیوت را برای معاملات خود انتخاب کردید، بهتر است به قوانین زیر توجه کنید.

- موج 2 نمیتواند بیش از 100 درصد از موج 1 را اصلاح کند.

- موج 3 نمیتواند کوتاهترین موج از بین موجهای 1، 3 و 5 باشد.

- موج 4 نمیتواند با قیمتهای موج 1 همپوشانی داشتهباشد.

کاربرد نظریه امواج الیوت چیست؟

تحلیلگران تکنیکال از این نظریه برای شناسایی نقاط عطف در بازار و پیشبینی حرکات آینده قیمتها استفاده میکنند. با شناسایی الگوهای امواج، آنها میتوانند روندهای بازار را تشخیص دهند و تصمیمات بهتری در مورد خرید یا فروش داراییهای خود بگیرند.

بیشتر بخوانید: تشخیص شروع امواج الیوت

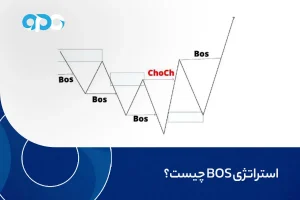

بررسی پرایس اکشن و انواع آن

پرایس اکشن یک روش تحلیل تکنیکال است که بهجای تکیه بر اندیکاتورها و ابزارهای پیچیده، بر اساس حرکات واقعی قیمت و الگوهای قیمتی، بازار را تحلیل میکند. در واقع، انواع مختلف پرایس اکشن به شما اجازه میدهند تا فقط با نگاه به قیمتهای گذشته و حال و بررسی الگوهای تشکیل شده در نمودار، تصمیمات معاملاتی خود را بگیرید. این روش کمکتان میکند تا بدون استفاده از دادههای اضافی و پیچیده، بر اساس رفتار واقعی بازار تحلیل کنید. اگر از بین الیوت یا پرایس اکشن، تصمیم گرفتید تا پرایس اکشن را انتخاب کنید، باید بدانید که استفاده از پرایس اکشن به شما امکان میدهد تا بازار را بهصورت دقیقتر و واقعیتر مشاهده کنید و در نتیجه تصمیمات بهتری بگیرید.

انواع پرایس اکشن کدامند؟

انواع مختلفی از الگوهای پرایس اکشن وجود دارند که میتوانند شما را در پیادهسازی استراتژیهای تکنیکالتان کمک کنند. قطعاً با توجه به بررسیهایی که انجام دادهاید، به این نتیجه رسیدید که از بین الیوت یا پرایس اکشن، شاید پرایس اکشن بتواند شما را به اهداف معاملاتیتان برساند. در ادامه این بخش با انواع مختلفی از این الگوها آشنا میشوید:

الگوهای کندل استیک Candlestick Patterns

الگوهای کندل استیک، یکی از مهمترین ابزارهای پرایس اکشن هستند که اطلاعات زیادی درباره وضعیت بازار به معاملهگران ارائه میدهند. این الگوها شامل ترکیبهای مختلفی از کندلها هستند که هر کدام از آنها یک وضعیت خاص در بازار را نشان میدهند.

الگوهای بازگشتی

این الگوها معمولاً در نقاط عطف بازار ظاهر میشوند و برگشت روند فعلی را نشان میدهند. الگوهای بازگشتی به انواع زیر تقسیمبندی میشوند:

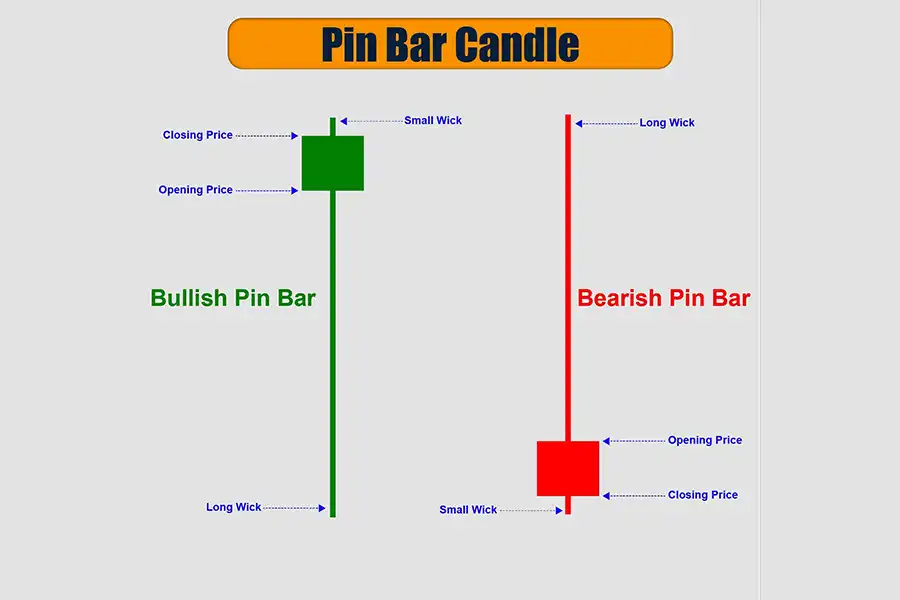

- پین بار Pin Bar: این الگو یک کندل با سایه بلند و بدنه کوچک است که تغییر جهت قوی در بازار را نشان میدهد. سایه بلند نشاندهنده رسیدن قیمت تا سطح معینی است.

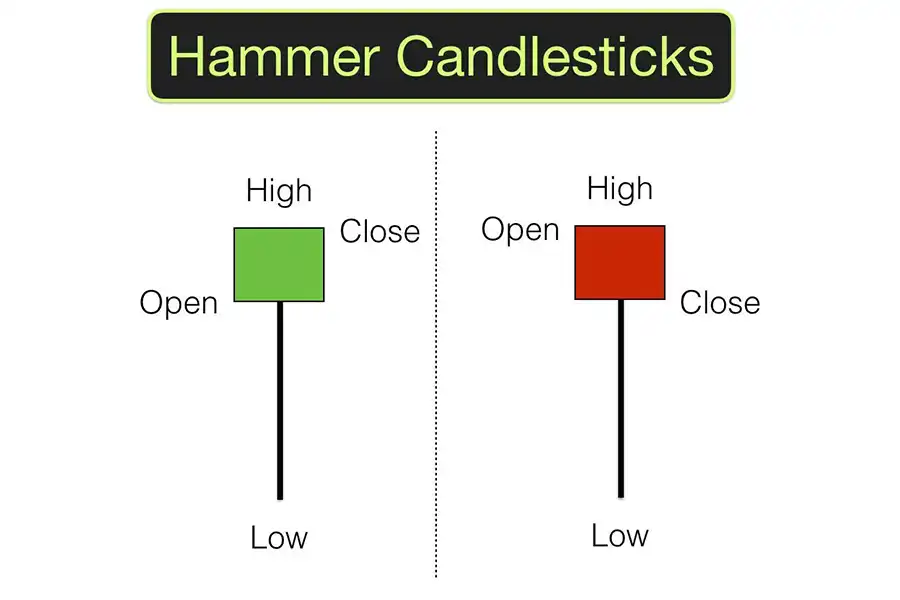

- الگوی چکش Hammer: این کندل با بدنه کوچک و سایه بلندی که در پایین دارد، شناخته میشود. این الگو نشاندهنده برگشت قیمت به سمت بالا از یک روند نزولی است. الگوی چکش معمولاً در پایان یک روند نزولی قوی ظاهر میشود.

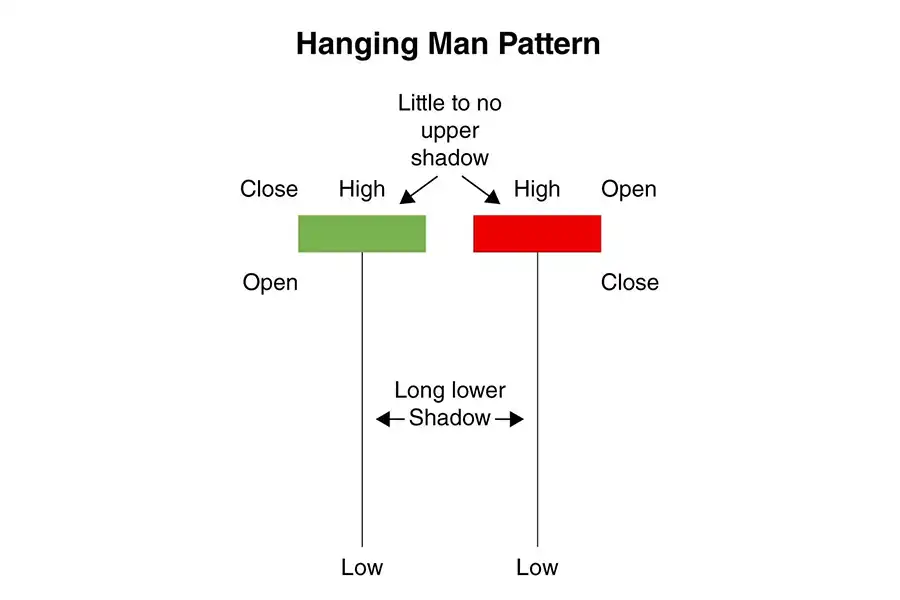

- الگوی مرد دارآویز Hanging Man: این الگو نیز مشابه الگوی چکش است، اما در انتهای یک روند صعودی ظاهر میشود و این سیگنال را برای معاملهگران صادر میکند که احتمال برگشت قیمت به سمت پایین وجود دارد. این الگو به معاملهگران هشدار میدهد که ممکن است روند صعودی به پایان خودش رسیده باشد.

الگوهای ادامهدهنده

این الگوها به شما تداوم روند فعلی را پس از یک دوره رنج یا استراحت در بازار نشان میدهند. در ادامه با این الگوها بیشتر آشنا میشوید:

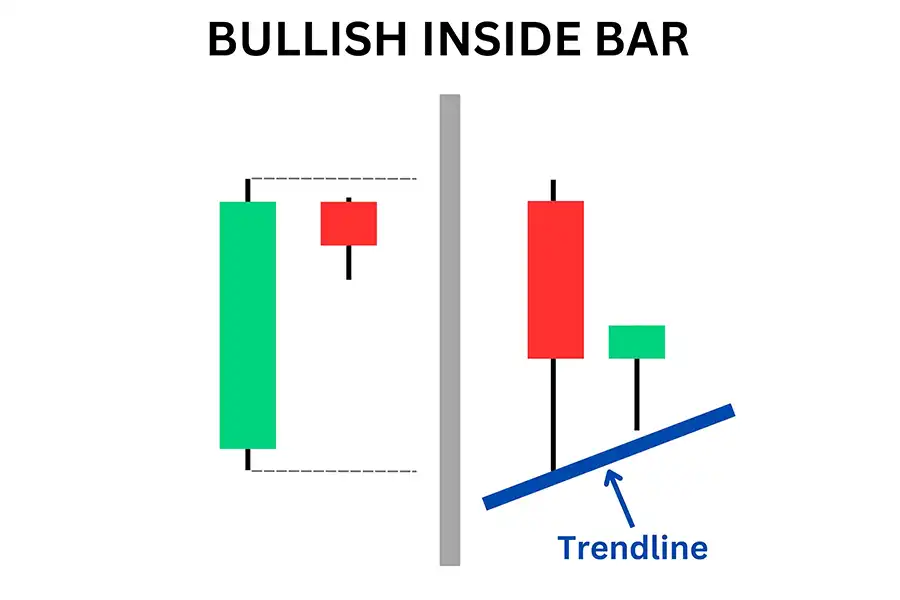

الگوی اینساید بار Inside Bar

این الگو شامل یک کندل کوچک است که کاملاً در داخل محدوده کندل قبلی قرار دارد و نشاندهنده دورهای از بلاتکلیفی و عدم تصمیمگیری در بازار است. معمولاً پس از این الگو، یک حرکت قوی در بازار مشاهده میشود.

الگوهای نموداری Chart Patterns

الگوهای نموداری شامل اشکال و الگوهای مختلفی هستند که در نمودارهای قیمتی ایجاد میشوند و میتوانند تغییرات مهم در روند بازار را نشان دهند. معاملهگرانی که از بین الیوت یا پرایس اکشن، شیوه معاملاتی پرایس اکشن را انتخاب میکنند، به الگوهای نموداری بیشتر توجه دارند. این الگوها به آنها کمک میکنند تا نقاط ورود و خروج مناسب به بازار را شناسایی کنند.

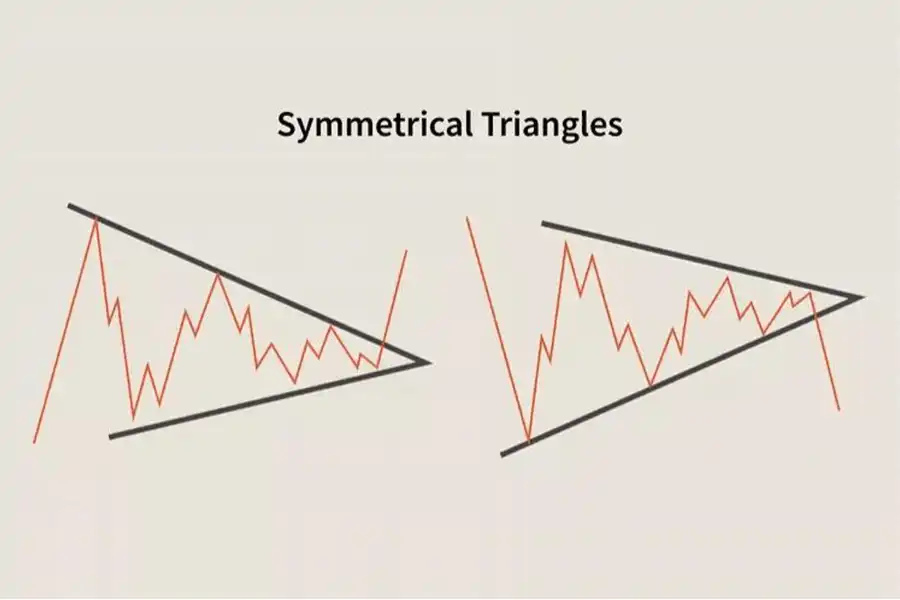

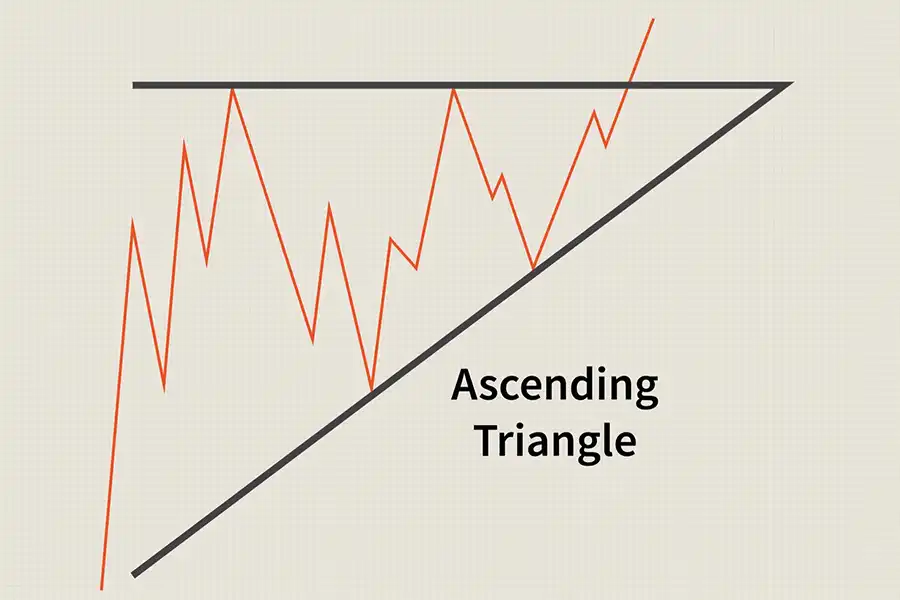

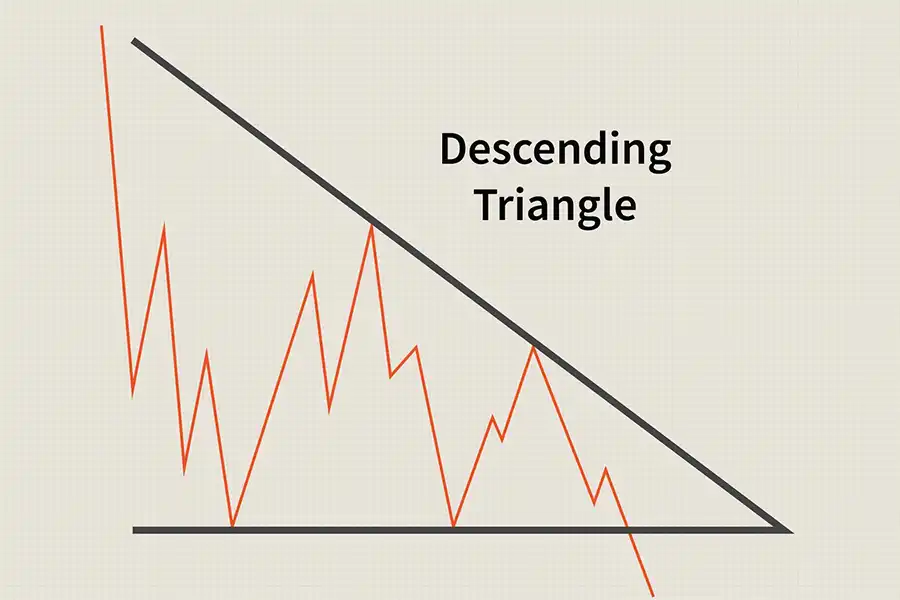

الگوهای نموداری مثلثها یکی از ابزارهای تحلیل تکنیکال در بازارهای مالی هستند که به تحلیلگران کمک میکنند تا الگوهای قیمت را تشخیص دهند و پیشبینی مناسبی داشتهباشند. این الگوها به سه نوع زیر تقسیم میشوند که در ادامه به هریک از آنها میپردازیم:

- مثلث متقارن Symmetrical Triangle: زمانی که بازار در یک حالت بلاتکلیفی وجود داشته باشد، این الگو با یکسری از کفها و سقفهای همگرا تشکیل میشود. شکسته شدن این مثلث، معمولاً یک حرکت قوی در همان جهت را نشان میدهد.

- مثلث افزایشی Ascending Triangle: الگوی مثلث شامل یک خط مقاومت افقی و یک خط حمایت صعودی است که فشار خرید قویتری را نسبت به فروش نشان میدهد. این الگو اگر خط مقاومت را بشکند، به سمت بالا ادامه ادامه پیدا میکند.

- مثلث کاهشی Descending Triangle: این الگو در اصل از یک خط حمایت افقی و یک خط مقاومت نزولی تشکیل شده است. معاملهگران با مشاهده الگوی مثلث کاهشی متوجه میشوند که فشار فروش قویتر نسبت به خرید در بازار وجود دارد و معمولاً با شکسته شدن خط حمایت به سمت پایین ادامه مییابد.

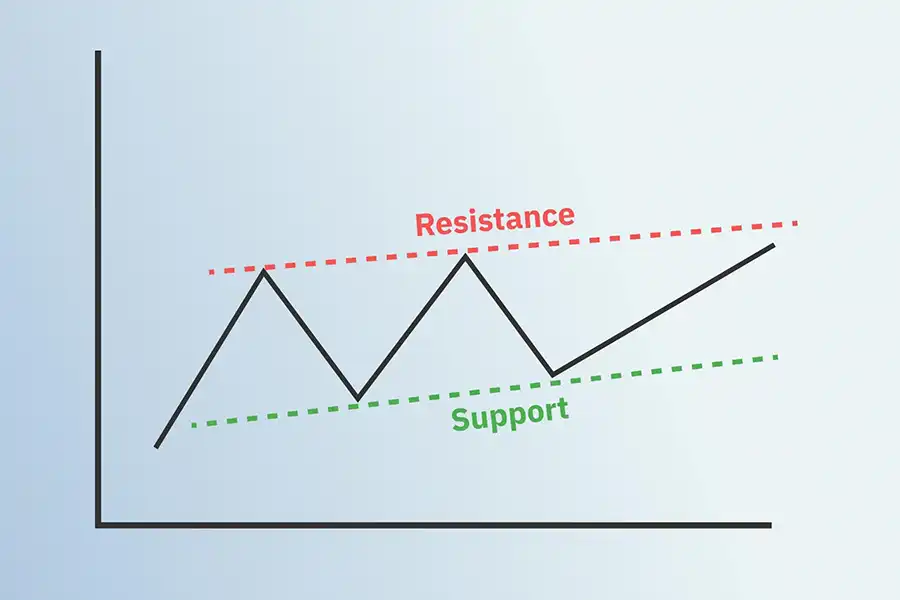

سطوح حمایت و مقاومت در نمودار Support and Resistance Levels

سطوح حمایت و مقاومت از مهمترین مفاهیم در پرایس اکشن بهشمار میرود و نشاندهنده نقاطی در نمودار هستند که قیمت در گذشته در آنها واکنش نشان داده است. در ادامه به جزئیات بیشتری از سطوح حمایت و مقاومت میپردازیم.

- حمایت Support: حمایت در واقع سطح قیمتی است که در آن انتظار میرود تقاضا به اندازهای قوی باشد که بتواند از کاهش بیشتر قیمت جلوگیری کند. این سطح معمولاً زمانی ایجاد میشود که قیمت چندین بار به آن سطح برسد و دوباره بازگردد.

- مقاومت Resistance: مقاومت در واقع سطحی از قیمت است که در آن معاملهگران انتظار دارند که عرضه به اندازهای زیاد باشد که از افزایش بیش از حد قیمت جلوگیری کند. این سطح نیز زمانی ایجاد میشود که قیمت چندین بار به آن سطح برسد و با فعالیت فروشندگان روبرو شود و در نتیجه، مسیر بازگشت با پایین را دوباره طی کند. شناخت این سطوح به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را در معاملات خود تعیین کنند.

خطوط روند Trend Lines

خطوط روند ابزارهای ساده، ولی بسیار موثری در پرایس اکشن هستند که جهت کلی حرکت بازار را نشان میدهند. معاملهگرانی که الیوت یا پرایس اکشن را زیر نظر دارند، حتما شناخت روندها در درک بازار به آنها کمک میکند.

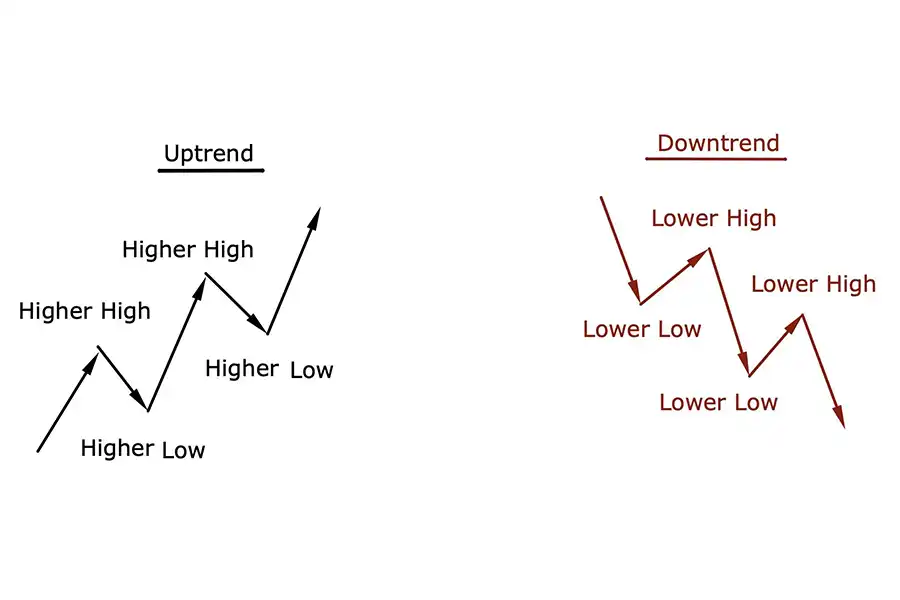

- روند صعودی Uptrend: زمانی یک روند صعودی تشکیل میشود که قیمت، یکسری از کفها و سقفهای بالاتر را ایجاد کند. رسم یک خط روند زیر کفهای بالاتر میتواند به معاملهگران کمک کند تا نقاط ورود مناسبی را پیدا کنند.

- روند نزولی Downtrend: زمانی که قیمت یکسری از کفها و سقفهای پایینتر تشکیل میدهد، نشاندهنده یک روند نزولی است. معاملهگران با رسم یک خط روند بالای سقفهای پایینتر، میتوانند نقاط ورود و خروج مناسبی را برای معاملات خود پیدا کنند.

بیشتر بخوانید: استراتژی های پرایس اکشن

الیوت یا پرایس اکشن

اگر علاقهمند به تحلیل تکنیکال پیچیده و پیشبینیهای بلندمدت هستید و زمان کافی برای یادگیری دارید، نظریه امواج الیوت میتواند برای شما مناسب باشد؛ ولی اگر بخواهید یک روش سادهتر، شفافتر و کاربردیتر برای معاملات کوتاهمدت و میانمدت خود انتخاب کنید، پرایس اکشن گزینه بهتری برایتان خواهد بود. البته انتخاب الیوت یا پرایس اکشن، میتواند به سبک معاملاتی و اهدافی که دارید، وابسته باشد.

در جایگاه یک معاملهگر هوشمند، میتوانید از ترکیب هر دو روش استفاده کنید تا تحلیلهای بهتری داشتهباشید. برای مثال، میتوانید از نظریه امواج الیوت برای شناسایی روندهای بلندمدت و از پرایس اکشن برای ورود و خروج دقیقتر در معاملات استفاده کنید.

مزایا و معایب امواج الیوت چیست؟

بررسی امواج الیوت به تحلیلگران این امکان را میدهد تا نقاط احتمالی تغییر جهت بازار را شناسایی کنند و برای معاملات خود تصمیمگیری بهتری داشتهباشند. با اینحال، پیچیده بودن و نیاز به تجربه داشتن، از چالشهای اصلی این روش محسوب میشود.

مزایا

اگر از بین الیوت یا پرایس اکشن، روش الیوت را انتخاب کردهاید، بهتر است با مزایای آن نیز آشنا باشید تا بتوانید نهایت بهره را از معاملات خود ببرید.

- تشخیص روندها و الگوهای بازار: نظریه امواج الیوت به شما کمک میکند تا روندها و الگوهای بازار را بهتر تشخیص دهید و از این طریق، موقعیتهای معاملاتی مناسب را انتخاب کنید.

- پیشبینی قیمتهای آینده: با استفاده از امواج الیوت، میتوانید پیشبینیهای دقیقی از حرکتهای آینده قیمت انجام دهید که به تصمیمگیریهای معاملاتی شما کمک میکند.

- برنامهریزی استراتژیهای معاملاتی: این روش کمکتان میکند تا بر اساس تحلیل دقیق امواج، استراتژیهای معاملاتی خود را برنامهریزی کنید.

- بهبود مدیریت ریسک: امواج الیوت این امکان را در اختیارتان قرار میدهند تا نقاط ورود و خروج بهینهای را شناسایی کرده و از این طریق، ریسک معاملات خود را مدیریت کنید.

معایب

استراتژی امواج الیوت، معایب خود را دارد و باید در هنگام استفاده از آن، معایبش را نیز در نظر بگیرید.

- پیچیدگی و سختی در یادگیری: تحلیل امواج الیوت نیاز به دانش و تجربه زیادی دارد و میتواند برای معاملهگران مبتدی بسیار پیچیده باشد.

- تفاوت در تفسیر: تفسیر امواج الیوت ممکن است بین معاملهگران مختلف متفاوت باشد. این امر میتواند باعث بروز تفاوتهای فراوانی در نتایج تحلیلها شود.

- نیاز به دادههای تاریخی دقیقی دارد: برای انجام تحلیل صحیح امواج، نیاز به دادههای تاریخی دقیق و کامل است که احتمال دارد همیشه در دسترس نباشد.

- احتمال خطا وجود دارد: مانند هر روش تحلیلی دیگری، پیشبینیهای امواج الیوت نیز ممکن است با خطا مواجه شوند و نیاز به اصلاحات مداوم داشتهباشند.

مزایا و معایب پرایس اکشن چیست؟

روش پرایس اکشن بر اساس تحلیل حرکات قیمت، تلاش میکند الگوهای تکراری و فرصتهای معاملاتی را شناسایی کند. این روش مزایایی دارد که درک آنها میتواند شما را در اتخاذ تصمیمات معاملاتی کمک کند. البته در هنگام استفاده، معایبش را نیز باید در نظر بگیرید تا بتوانید در بازار هوشمندانه عمل کنید.

مزایا

این استراتژی مزایای زیر را شامل میشود:

- سادگی و قابل فهم بودن: تحلیل پرایس اکشن نسبت به برخی روشهای دیگر سادهتر است و معاملهگران مبتدی نیز میتوانند از آن استفاده کنند.

- عدم نیاز به اندیکاتورهای پیچیده: پرایس اکشن بر اساس تحلیل ساده نمودارهای قیمتی است و نیازی به استفاده از اندیکاتورهای متعدد و پیچیده ندارد.

- پاسخگویی به تغییرات بازار: این روش به معاملهگران امکان میدهد تا به سرعت به تغییرات و نوسانات بازار واکنش نشان دهند و تصمیمگیریهای بهموقعی انجام دهند.

- تمرکز بر حرکات واقعی بازار: پرایس اکشن بر اساس حرکات واقعی قیمت و نه دادههای تاریخی یا شاخصها است، که این امر میتواند به دقت تحلیل کمک کند.

معایب

در ادامه این بخش، به بررسی معایب استراتژی پرایس اکشن میپردازیم.

- تفاوت در تفسیر: تحلیل پرایس اکشن نیز مانند امواج الیوت ممکن است بین معاملهگران مختلف متفاوت باشد و تفسیرهای مختلفی از یک نمودار واحد وجود داشتهباشد.

- نیاز به تجربه و مهارت: برای انجام تحلیل صحیح پرایس اکشن، به تجربه و مهارت زیادی نیاز است و معاملهگران باید بتوانند الگوهای مختلف را به درستی تشخیص دهند.

- عدم اطمینان در پیشبینیها: پیشبینیهای پرایس اکشن نیز مانند هر روش تحلیلی دیگری ممکن است خطا داشتهباشند و نیاز به بررسی و تحلیل مداوم دارند.

- تأثیر عوامل خارجی: پرایس اکشن تحتتأثیر عوامل خارجی مانند اخبار و رویدادهای اقتصادی قرار میگیرد و میتواند تحلیلهای معاملاتی را تحتتاثیر خود قرار دهد.

خدمات اپوفایننس

آیا بهدنبال یک کارگزاری مطمئن و پیشرفته برای معاملات خود هستید؟ قطعاً اپوفایننس بهترین انتخاب شما خواهد بود. اپوفایننس با ارائه خدمات متنوع معاملاتی، محیطی امن و حرفهای را برای شما فراهم کرده است تا با آسودگی خاطر و اطمینان کامل به معامله بپردازید. در اپوفایننس، میتوانید استراتژی الیوت یا پرایس اکشن را به راحتی پیادهسازی کنید. همین حالا به وبسایت ما مراجعه کنید و یک تجربه معاملاتی بینظیر را آغاز کنید.

انتخاب استراتژی الیوت یا پرایس اکشن، به عوامل متعددی بستگی دارد که هر معاملهگر باید با توجه به شرایط و ترجیحات خود، یکی یا هر دو را برای معاملاتش انتخاب کند. بهطور کلی استراتژی الیوت که بر پایه نظریه امواج الیوت است، با تحلیل موجهای مختلف قیمت به پیشبینی تغییرات آینده بازار میپردازد و قابلیت پیشبینی دقیقتری دارد، اما نیازمند صرف زمان و تجربه بیشتری است. همچنین برای مبتدیان پیچیده بهنظر میرسد ونیاز به تمرین دارد. در مقابل، پرایس اکشن با تحلیل حرکات قیمتی فعلی و گذشته، بدون استفاده از اندیکاتورهای پیچیده، باعث میشود تا معاملهگران تصمیمگیریهای سریعتری انجام دهند. همچنین بهدلیل سادگی و شفافیت برای تازهکاران مناسبتر است. در نهایت، انتخاب بین این دو استراتژی به شخصیت، تجربه و ترجیحات معاملهگر بستگی دارد و هر فرد باید روشی را انتخاب کند که با سبک معاملاتی و شرایط فردی او سازگارتر باشد.

نظریه امواج الیوت یا پرایس اکشن قابل اعتماد هستند؟

نظریه امواج الیوت یا پرایس اکشن، ابزارهای محبوب میان معاملهگران هستند، اما مانند هر روش تحلیلی دیگری، نیاز به تجربه و مهارت دارند و همیشه 100% دقیق نیستند.

بهترین منابع برای یادگیری پرایس اکشن چیست؟

کتابهای معتبری مانند پرایس اکشنهای ال بروکس، منابع آموزشی معتبری محسوب میشوند.

آیا استفاده از الیوت یا پرایس اکشن نیاز به نرمافزار خاصی دارند؟

خیر! میتوانید از هر نرمافزار نموداری استفاده کنید، اما برخی نرمافزارها ابزارهای ویژهای برای تحلیل این دو استراتژی دارند.