آیا میدانید چرا برخی از جفتارزها در بازار فارکس بهراحتی و بدون تغییر قابلتوجه در قیمت معامله میشوند، درحالیکه دیگر جفتارزها با نوسانات قیمتی شدید مواجه هستند؟ پاسخ به این پرسش در درک مفهوم نقدینگی نهفته است. نقدینگی به توانایی خریدوفروش یک دارایی سریع و بدون تأثیر منفی بر قیمت آن اشاره دارد. اما چگونه میتوان نقدینگی را در بازاری به وسعت فارکس شناسایی کرد؟ بازار فارکس بهدلیل حجم معاملات بالا و فعالیت مداوم خود، بهعنوان یکی از بازارهای با نقدینگی بسیار بالا شناخته میشود. این نقدینگی از حضور فعالان متعدد بازار، از جمله نهادهای مالی و بانکهای سرمایهگذاری سرچشمه میگیرد و امکان معامله سریع و کارآمد را فراهم میآورد. اما برای تشخیص نقدینگی، نیاز به ابزارها و تکنیکهای خاصی است که به معاملهگران کمک میکند تا درک بهتری از جریانهای بازار داشته باشند. در این مقاله با نگاهی عمیق، به کاوش در مورد نحوه تشخیص نقدینگی در فارکس خواهیم پرداخت.

نقدینگی (Liquidity) چیست؟

نقدینگی در بازار فارکس، به میزان سهولت خریدوفروش یک جفتارز بدون ایجاد تغییر قابلتوجه در نرخ ارز آن اشاره دارد. یک جفتارز، زمانی دارای نقدینگی بالا است که بهراحتی خریدوفروش شود و فعالیت معاملاتی قابلتوجهی برای آن وجود داشته باشد. نقدینگی بالا به این معناست که تعداد زیادی سفارش برای خریدوفروش در بازار وجود دارد که این امر احتمال نزدیکشدن بیشترین قیمتی که خریدار حاضر به پرداخت آن است و کمترین قیمتی که فروشنده حاضر به پذیرش آن است را افزایش میدهد.

بهعبارتدیگر اگر بازاری نقدینگی داشته باشد، فاصله پیشنهاد خریدوفروش کمتر خواهد شد. اگر بازاری نقدینگی نداشته باشد، فاصله پیشنهاد خریدوفروش گستردهتر خواهد شد. یکی از دلایلی که بازار ارز خارجی بسیار نقد است، این است که قابلمعامله ۲۴ ساعته در روزهای هفته است. همچنین بازار بسیار عمیقی است، با بیش از ۷ تریلیون دلار گردش مالی در هر روز. اگرچه نقدینگی با باز و بستهشدن مراکز مالی در سراسر جهان در طول روز تغییر میکند، اما معمولاً حجم نسبتاً بالایی از معاملات فارکس در همه زمانها در جریان است. با استفاده از ابزارهای تحلیلی پیشرفته بهترین بروکر ایرانی، معاملهگران میتوانند بازار را بهدقت زیر نظر داشته و تصمیمات آگاهانهای بگیرند.

منطقه نقدینگی در معاملات چیست؟

منطقه نقدینگی در معاملات، به قیمتهایی در نمودار قیمت اشاره دارد که در آنها تعداد زیادی سفارش معاملاتی وجود دارد که منجربه افزایش فعالیت معاملاتی و نقدینگی میشود. این مناطق را میتوان بهعنوان سطوح قابلتوجه حمایت یا مقاومت شناسایی کرد که اغلب توسط تعداد زیادی سفارشات بازار ایجاد میشوند که به نوبه خود، نقدینگی و فعالیت معاملاتی را افزایش میدهد. مناطق نقدینگی برای معاملهگران، به دلایل زیر مهم هستند:

- بهبود ورود و خروج معاملات: با شناسایی مناطق نقدینگی، معاملهگران میتوانند در سطوح بهینه وارد یا خارج از معاملات شوند. این مناطق اغلب بهعنوان سطوح مهم حمایت یا مقاومت عمل میکنند که به این معنی است که احتمال برگشت قیمت یا شکست در این مناطق وجود دارد.

- مدیریت بهتر ریسک: مناطق نقدینگی نقش مهمی در مدیریت ریسک دارند. با شناسایی این مناطق، معاملهگران میتوانند سفارشات توقف ضرر خود را بسته به جهت معاملهشان کمی پایینتر یا بالاتر از این سطوح قرار دهند. این کار اطمینان میدهد که اگر قیمت از منطقه نقدینگی عبور کند، معامله بهطور خودکار بسته میشود که این امر میتواند ضررهای احتمالی را محدود کند.

- افزایش شفافیت بازار: مناطق نقدینگی اطلاعات ارزشمندی در مورد احساسات بازار و رفتار سایر شرکتکنندگان در بازار ارائه میدهند. اگر منطقه نقدینگی در سطح قیمت خاصی ایجاد شود، نشان میدهد که تعداد زیادی از معاملهگران علاقهمند به خرید یا فروش در آن سطح هستند. این اطلاعات میتوانند به معاملهگران کمک کنند تا احساسات بازار را ارزیابی کرده و تصمیمات معاملاتی آگاهانهای بگیرند.

- تأیید تحلیل فنی: مناطق نقدینگی بهعنوان ابزار تأیید برای تحلیل فنی عمل میکنند. اگر یک شاخص فنی یا الگو با منطقه نقدینگی همراستا باشد، اعتبار تحلیل را تقویت میکند. بهعنوانمثال، اگر سطح حمایت با منطقه نقدینگی همزمان باشد، نشاندهنده احتمال بالاتر برگشت قیمت در آن سطح است.

چه عواملی بر نقدینگی بازار فارکس تأثیر میگذارند؟

برای نحوه تشخیص نقدینگی در فارکس، معاملهگران باید بهدنبال الگوهایی از تجمع سفارشات در نمودارهای قیمت باشند که نشاندهنده مناطق نقدینگی بالا هستند. بازار فارکس بهدلیل حجم بالای معاملات روزانه و فعالیت مستمر مراکز مالی جهانی، دارای نقدینگی بسیار بالایی است. این نقدینگی برای اجرای سریع معاملات، کاهش هزینهها، ثبات قیمتها و فراهمآوردن فرصتهای بهتر برای سودآوری حیاتی است. عوامل متعددی بر نقدینگی بازار فارکس تأثیر میگذارند که شامل موارد زیر میشوند:

ساعات بازار

بازار فارکس که بهعنوان بازار مبادلات ارزی شناخته میشود، یک بازار جهانی برای معامله ارزها است. این بازار بهدلیل ساعات کاری گستردهاش که از یکشنبه ساعت ۰۰:۰۰ بهوقت نیوزیلند تا جمعه ساعت ۲۳:۰۰ بهوقت نیویورک فعال است، امکان دسترسی تقریباً ۲۴ ساعته در طول هفته را فراهم میآورد. این ساعات کاری به معاملهگران اجازه میدهد تا در هر زمانی که بازارهای مالی اصلی مانند لندن، نیویورک، سیدنی، و توکیو باز هستند، معاملات خود را انجام دهند. نقدینگی در بازار فارکس بهطور قابلتوجهی در طول روز متغیر است و به چندین عامل بستگی دارد:

- زمانهای اوج معاملاتی: نقدینگی در زمانهایی که بازارهای مالی اصلی همپوشانی دارند، مانند زمانی که بازار لندن و نیویورک هر دو باز هستند، به اوج میرسد؛

- اخبار و رویدادهای اقتصادی: انتشار گزارشهای اقتصادی مهم و تصمیمات سیاستگذاری، میتواند باعث افزایش نقدینگی شود، زیرا معاملهگران برای واکنش به این اطلاعات وارد بازار میشوند؛

- تغییرات فصلی: در برخی از دورههای سال، مانند تعطیلات سال نو و تابستان، نقدینگی ممکن است کاهش یابد؛ زیرا فعالیتهای تجاری کمتری انجام میشود.

اقدامات بانکهای مرکزی

نحوه تشخیص نقدینگی در فارکس، نیازمند درک عمیقی از نحوه عملکرد بازار و تأثیرات بازیگران بزرگ مالی است. بانکهای مرکزی نقش کلیدی در تنظیم نقدینگی بازار فارکس ایفا میکنند. آنها از طریق ابزارهای مختلف سیاست پولی، مانند تنظیم نرخ بهره و عملیات بازار باز، بر میزان پول در گردش و در نتیجه بر نقدینگی بازار تأثیر میگذارند.

- تنظیم نرخ بهره: بانکهای مرکزی با تغییر نرخ بهره، میتوانند فعالیتهای اقتصادی را تحریک یا مهار کنند. افزایش نرخ بهره معمولاً به کاهش نقدینگی منجر میشود، زیرا هزینه استقراض و سرمایهگذاری بالا میرود. در مقابل، کاهش نرخ بهره میتواند نقدینگی را افزایش دهد، چرا که وامگیری و سرمایهگذاری را ارزانتر میکند.

- عملیات بازار باز: این عملیات شامل خریدوفروش اوراققرضه دولتی توسط بانک مرکزی است که باهدف گسترش یا کاهش میزان پول در سیستم بانکی انجام میشود. خرید اوراققرضه توسط بانک مرکزی، نقدینگی را افزایش خواهد داد، درحالیکه فروش آنها نقدینگی را کاهش میدهد.

- دخالت مستقیم در بازار ارز: گاهی اوقات بانکهای مرکزی برای تثبیت نرخهای ارز یا رفع نابرابریهای بازار، مستقیماً در بازار فارکس دخالت میکنند. این دخالتها میتواند شامل خرید یا فروش ارزها باشد.

شاخصهای اقتصادی

شاخصهای اقتصادی نقش مهمی در تعیین نقدینگی بازار فارکس دارند. این شاخصها که شامل گزارشهایی مانند تولید ناخالص داخلی (GDP)، نرخ بیکاری، و دادههای تورم هستند، سلامت اقتصادی یک کشور را منعکس میکنند و میتوانند بهطور قابلتوجهی بر انتظارات بازار و نقدینگی تأثیر بگذارند. زمانی که گزارشهای اقتصادی مهم منتشر میشوند، معاملهگران بر اساس این دادههای جدید موقعیتهای خود را تنظیم میکنند. این امر میتواند منجربه افزایش نقدینگی و نوسانات بازار شود، زیرا معاملهگران برای واکنش به اطلاعات جدید وارد بازار میشوند. شاخصهای اقتصادی میتوانند انتظارات بازار را شکل دهند. بهعنوانمثال، اگر گزارش GDP نشاندهنده رشد قوی اقتصادی باشد، این میتواند انتظارات مثبتی را در بازار ایجاد کرده و به افزایش نقدینگی کمک کند. در مقابل، اگر دادههای تورم بالاتر از انتظارات باشند، ممکن است نگرانیهایی در مورد سیاستهای پولی سختگیرانهتر ایجاد شود که نقدینگی را کاهش دهد.

بیشتر بخوانید: تاثیر شاخص های اقتصادی بر فارکس

رویدادهای ژئوپلیتیکی

رویدادهای ژئوپلیتیکی میتوانند تأثیرات قابلتوجهی بر بازار فارکس داشته باشند. این رویدادها شامل ناپایداریهای سیاسی، جنگها، منازعات تجاری و حتی فجایع طبیعی میشوند که میتوانند اقتصاد جهانی را مختل کرده و در نتیجه بر ارزش ارزها تأثیر بگذارند.

- تغییرات در احساسات سرمایهگذاران: رویدادهای ژئوپلیتیکی میتوانند باعث تغییر در احساسات سرمایهگذاران شوند که منجربه افزایش اجتناب از ریسک یا تمایل به ریسک میشود. بهعنوانمثال، در دوران ثبات سیاسی و رشد اقتصادی، سرمایهگذاران معمولاً تمایل بیشتری به ریسک دارند و بیشتر حاضر به سرمایهگذاری در داراییهای پرخطر مانند ارزهای بازارهای نوظهور هستند. در مقابل، در دوران تنشهای ژئوپلیتیکی یا عدم اطمینان، سرمایهگذاران بهدنبال داراییهای امن مانند دلار آمریکا یا ین ژاپن میروند که منجربه کاهش ارزش ارزهای پرخطرتر میشود.

- نقش بانکهای مرکزی: بانکهای مرکزی نقش مهمی در کاهش تأثیر رویدادهای ژئوپلیتیکی و نحوه تشخیص نقدینگی در فارکس دارند. در پاسخ به عدم اطمینانهای ژئوپلیتیکی یا شوکهای اقتصادی، بانکهای مرکزی ممکن است سیاستهای پولی خود را تنظیم کنند تا ارزهای مربوطه را ثابت نگه دارند. این تنظیمات میتواند شامل تغییرات نرخ بهره، اقدامات تسهیل کمی یا مداخلات مستقیم در بازار ارز خارجی باشد.

- جریانهای سرمایه: رویدادهای ژئوپلیتیکی مهم، میتوانند منجربه جریانهای عظیم سرمایه شوند، زیرا سرمایهگذاران داراییهای خود را به بازارهایی که بهعنوان امنتر تلقی میشوند، منتقل میکنند.

- تأثیر بر سیاستهای تجاری: رویدادهای ژئوپلیتیکی میتوانند باعث تغییرات در سیاستهای تجاری شوند که به نوبه خود تأثیر قابلتوجهی بر بازارهای فارکس دارد. بهعنوانمثال، وقوع جنگهای تجاری بین کشورها میتواند منجربه اعمال تعرفهها شده و در نتیجه بر تقاضا برای ارزها تأثیر بگذارد.

روحیه بازار

روحیه بازار که گاهی اوقات بهعنوان حس کلی سرمایهگذاران نسبت به یک شرکت، بخش خاصی یا بازار مالی شناخته میشود، میتواند تأثیر قابلتوجهی بر نقدینگی بازار داشته باشد. این حس کلی که تحتتأثیر روانشناسی جمعی است، از طریق فعالیتهای خریدوفروش نمایان میشود. افزایش قیمتها نشاندهنده روحیه مثبت بازار و کاهش قیمتها نشاندهنده روحیه منفی بازار است. درک روحیه بازار اهمیت دارد؛ زیرا اغلب اوقات، احساسات و هیجانات سرمایهگذاران بر قیمتهای سهام تأثیر میگذارند و این امر باارزش بنیادی یک سهم مرتبط نیست. تغییرات قیمت میتوانند به دلایل متعددی فراتر از آنچه که تحلیل بنیادی پیشبینی میکند، رخ دهند. روحیه بازار نگرانیهای عمومی، انتظارات و احساسات در مورد بازار را نشان میدهد، درحالیکه ارزش بنیادی به عملکرد واقعی کسبوکار مربوط میشود. شاخصهای روحیه بازار بسیاری از سرمایهگذاران با خرید سهامی که بهدلیل روحیه بازار ارزشگذاری نادرست شدهاند، سود میبرند. آنها از چندین شاخص برای اندازهگیری روحیه بازار استفاده میکنند تا به آنها در تعیین بهترین سهام برای معامله کمک کند.

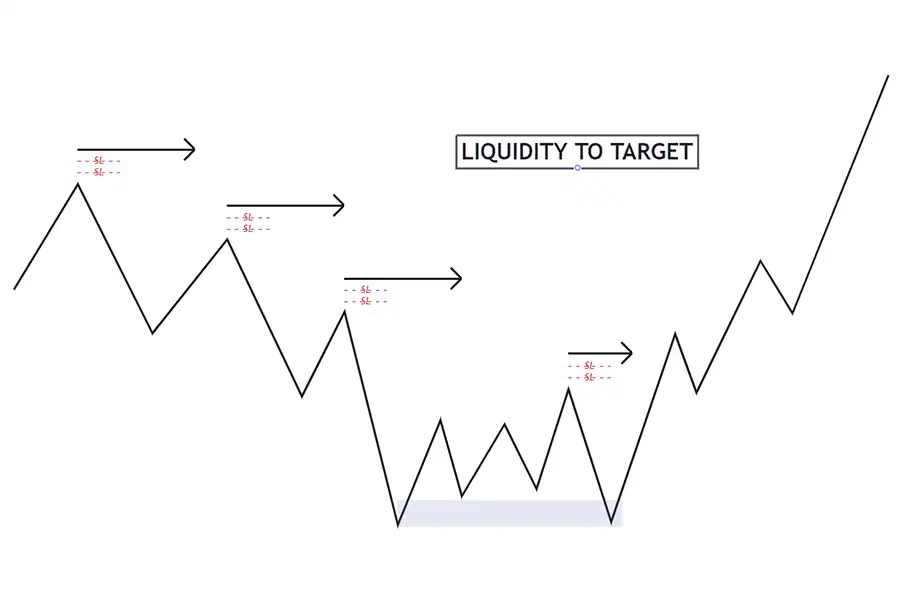

وقتی بازار وارد منطقه نقدینگی میشود، چه اتفاقی میافتد؟

نحوه تشخیص نقدینگی در فارکس، اولین قدم برای توسعه استراتژیهای معاملاتی مؤثر است. وقتی بازار وارد منطقه نقدینگی میشود، اتفاقات زیر رخ میدهد:

افزایش فعالیت معاملاتی

در زمینه معاملات ارز، مناطق نقدینگی فارکس از اهمیت ویژهای برخوردارند؛ زیرا میتوانند مناطقی را نشان دهند که جفتارزها احتمالاً شرایط معاملاتی مطلوبتری را تجربه میکنند که ممکن است نقاط ورود و خروج روشنتری را برای معاملهگران فراهم کند. آنها همچنین ممکن است مناطق مفیدی برای تماشای شکستها باشند. تشکیل این مناطق، اغلب به سطوح قیمت تاریخی مرتبط است که دارایی در آنها قبلاً فعالیت معاملاتی قابلتوجهی را تجربه کرده است.

آنها اغلب بهعنوان آهنرباهایی برای معاملات آینده عمل میکنند، سفارشات خریدوفروش بیشتری را بهدلیل انتظار معاملهگران برای حرکات قیمتی احتمالی در اطراف این مناطق جذب میکنند. سطوح نقدینگی معمولاً با سطوح حمایت و مقاومت در تحلیل فنی مرتبط هستند. وقتی قیمت به یک سطح نزدیک میشود، معاملهگران میتوانند انتظار جریان سفارش افزایشی را داشته باشند که منجربه حرکات قیمتی روانتر و احتمالاً سیگنالهای واضحتر برای تصمیمات معاملاتی میشود.

تشکیل سطوح حمایت و مقاومت

سطوح حمایت و مقاومت در تحلیل تکنیکال بازارهای مالی، نقش مهمی در تعیین نقاط کلیدی قیمتی دارند که در آنها احتمال برگشت یا شکست قیمت وجود دارد. این سطوح بهدلیل تاریخچه قیمتی که در آنها معاملهگران شاهد واکنشهای قیمتی بودهاند، شکل میگیرند و میتوانند بهعنوان نقاط مرجع برای معاملهگران عمل کنند. سطح حمایت، سطحی است که در آن تقاضا بهاندازه کافی قوی است تا جلوی کاهش بیشتر قیمت را بگیرد. بهعبارتدیگر، وقتی قیمت به این سطح میرسد، تعداد خریداران بیشتر از فروشندگان است که این امر میتواند منجربه افزایش قیمت شود. سطح مقاومت، سطحی است که در آن فروش بهاندازه کافی قوی است تا جلوی افزایش بیشتر قیمت را بگیرد. وقتی قیمت به این سطح میرسد، تعداد فروشندگان بیشتر از خریداران است که این میتواند منجربه کاهش قیمت شود.

پیشبینی تحرکات قیمتی

پیشبینی حرکات قیمتی با استفاده از نحوه تشخیص نقدینگی در فارکس، یکی از تکنیکهای کلیدی در معاملات مالی است. مناطق نقدینگی بهعنوان سطوحی در نمودار قیمت شناخته میشوند که فعالیت معاملاتی قابلتوجهی را نشان داده و میتوانند بهعنوان نقاط عطف برای حرکات قیمتی عمل کنند. معاملهگران با شناسایی این مناطق، میتوانند بادقت بیشتری به پیشبینی ترندها و حرکات قیمتی بپردازند. این مناطق اغلب به سطوح قیمت تاریخی مرتبط هستند که دارایی در آنها قبلاً فعالیت معاملاتی قابلتوجهی را تجربه کرده و میتوانند بهعنوان آهنرباهایی برای معاملات آینده محسوب شوند.

همچنین بهدلیل انتظار معاملهگران برای حرکات قیمتی احتمالی در اطراف این مناطق، سفارشات خریدوفروش بیشتری را جذب میکنند. سطوح نقدینگی معمولاً با سطوح حمایت و مقاومت در تحلیل فنی مرتبط هستند و وقتی قیمت به یک سطح نزدیک میشود، معاملهگران میتوانند انتظار جریان سفارش افزایشی را داشته باشند که منجربه حرکات قیمتی روانتر و احتمالاً سیگنالهای واضحتر برای تصمیمات معاملاتی میشود.

تأثیرپذیری از بازیگران بزرگ

بازارهای معاملاتی بهطور قابلتوجهی تحتتأثیر بازیگران نهادی قرار دارند که شامل بانکهای تجاری، سرمایهگذاران بزرگ، صندوقهای هج، بانکهای سرمایهگذاری و دیگر بازیگران باتجربه و سرمایهگذاریهای عظیم هستند. این نهادها نقش مهمی در تعیین جریانات نقدینگی و قیمتهای بازار دارند و میتوانند با انجام معاملات بزرگ، تأثیر قابلملاحظهای بر روندهای بازار بگذارند.

- بانکهای تجاری: بهعنوانمثال بانکهای تجاری، با انجام معاملات ارزی برای مشتریان خود و همچنین از طریق معاملات اختصاصی، نقدینگی را به بازار ارائه میدهند و در تعیین نرخهای ارز تأثیرگذار هستند. آنها میتوانند با انجام معاملات حجیم، حرکات قیمتی را به وجود آورند یا آنها را تقویت کنند.

- سرمایهگذاران: صندوقهای هج و دیگر سرمایهگذاران بزرگ از استراتژیهای متنوعی برای کسب بازدهی استفاده میکنند و میتوانند با استفاده از تکنیکهای پیشرفته معاملاتی، مانند معاملات الگوریتمی و معاملات با فرکانس بالا، بر قیمتها تأثیر بگذارند. حجم معاملات قابلتوجه آنها میتواند بر قیمتهای ارز، بهویژه در مورد ارزهای کمتر معروف یا در دورههایی با نقدینگی پایینتر، تأثیر بگذارد.

- بانکهای مرکزی: بانکهای مرکزی نیز بازیگران کلیدی در بازارهای معاملاتی هستند و از طریق اجرای سیاستهای پولی، مانند تنظیم نرخ بهره و مداخله در بازارهای ارز، بر ارزش پولهای ملی تأثیر میگذارند. اقدامات آنها میتواند تغییرات قابلتوجهی در ارزش ارزها ایجاد کند.

تأیید تحلیل فنی

تأیید تحلیل فنی از طریق مناطق نقدینگی، به دلایل زیر برای معاملهگران اهمیت دارد:

- افزایش اعتبار تحلیل: هنگامی که یک شاخص فنی یا الگو با منطقه نقدینگی همراستا باشد، این همراستایی بهعنوان تأییدی برای تحلیل عمل کرده و اعتبار آن را تقویت میکند. بهعنوانمثال، اگر سطح حمایت با منطقه نقدینگی همپوشانی داشته باشد، احتمال وقوع واژگونی قیمت در آن سطح بیشتر است.

- بهبود تصمیمگیری معاملاتی: این همراستایی میتواند به معاملهگران کمک کند تا تصمیمات معاملاتی دقیقتری بگیرند. باتوجهبه اینکه مناطق نقدینگی نشاندهنده سطوحی هستند که احتمال دارد قیمت در آنها شکسته شود، تأیید این مناطق توسط شاخصهای فنی میتواند به معاملهگران اطمینان بیشتری برای انجام معاملات بدهد.

- کاهش ریسکهای نادرست تحلیل: در نهایت، تأیید تحلیل فنی توسط مناطق نقدینگی میتواند به کاهش احتمال انجام معاملات بر اساس تحلیلهای نادرست کمک کند. این امر بهویژه در مواقعی که بازار دارای نوسانات زیاد است، اهمیت دارد.

چگونه با استفاده از نقدینگی ترید کنیم؟

استفاده از ابزارهای تجزیهوتحلیل خودکار، میتواند در نحوه تشخیص نقدینگی در فارکس و تصمیمگیریهای معاملاتی کمککننده باشد. همچنین نقدینگی در اسمارت مانی به معاملهگران این امکان را میدهد که با سرعت بالا و بدون لغزش قیمت، معاملات خود را انجام دهند. برای ترید کردن با استفاده از نقدینگی، میتوانید از روشهای زیر بهره ببرید:

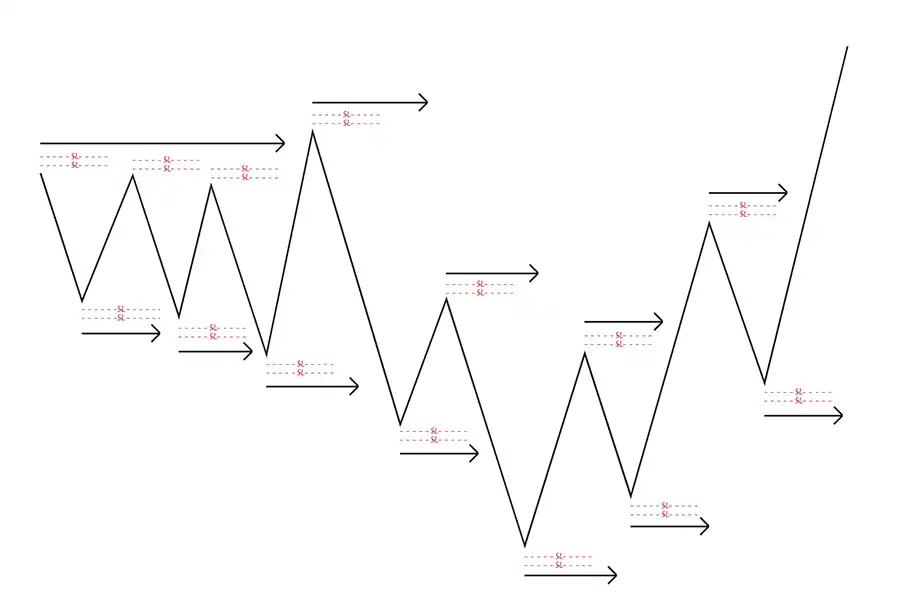

شناسایی مناطق نقدینگی

برای شناسایی مناطق نقدینگی در نمودارهای قیمت، معاملهگران باید بهدنبال نقاطی باشند که نشاندهنده حجم بالای معاملات هستند. این مناطق اغلب در کنار سطوح حمایت و مقاومت، خطوط روند، و الگوهای نموداری قرار دارند و میتوانند با استفاده از ابزارهای تحلیل فنی مختلفی مانند خطوط حمایت و مقاومت، خطوط روند، میانگینهای متحرک، و شاخصهای حجم شناسایی شوند. روشهای شناسایی مناطق نقدینگی، به ترتیب زیر هستند:

- تجزیهوتحلیل سطوح حمایت و مقاومت: تجزیهوتحلیل تغییرات قیمت و حجم معاملات، میتواند به معاملهگران کمک کند تا نحوه تشخیص نقدینگی در فارکس را بهتر درک کنند. این سطوح نقاطی هستند که قیمتها درگذشته بهطور مکرر به آنها واکنش نشان دادهاند. مناطق نقدینگی اغلب در اطراف این سطوح شکل میگیرند، زیرا معاملهگران انتظار دارند که قیمتها در این نقاط دوباره واکنش نشان دهند.

- بررسی خطوط روند: خطوط روند نشاندهنده جهت کلی حرکت قیمت هستند و میتوانند نقاطی را نشان دهند که احتمال دارد معاملهگران علاقهمند به خرید یا فروش باشند.

- استفاده از الگوهای نموداری: الگوهای نموداری مانند سر و شانهها، مثلثها، و پرچمها میتوانند نقاط تجمع نقدینگی را نشان دهند، زیرا این الگوها اغلب در نقاط تصمیمگیری مهم برای معاملهگران قرار دارند.

استفاده از سفارشات بازار یا سفارشات توقف بازار

سفارشات بازار و سفارشات توقف بازار، دو نوع از سفارشات متداول در معاملات بازارهای مالی هستند که به معاملهگران این امکان را میدهند تا معاملات خود را با سرعت و انعطافپذیری بیشتری انجام دهند. سفارش بازار یک دستور برای خرید یا فروش یک دارایی به بهترین قیمت موجود در بازار است. این نوع سفارش اطمینان میدهد که معامله بهسرعت انجام میشود، اما قیمت مشخصی را تضمین نمیکند.

سفارشات بازار زمانی ایدهآل هستند که هدف اصلی، اجرای فوری معامله باشد. سفارش توقف بازار که بهعنوان سفارش توقف زیان نیز شناخته میشود، یک دستور است که در یک سطح قیمت مشخص فعال میشود و به یک سفارش بازار تبدیل میشود. این نوع سفارش برای محدودکردن ضررها یا حفاظت از سودها در موقعیتهای باز استفاده میشود. بهعنوانمثال، اگر قیمت یک سهم در حال کاهش باشد، سفارش توقف زیان برای فروش در یک قیمت ازپیشتعیینشده زیر قیمت فعلی بازار تنظیم میشود.

اجتناب از معاملات آشکار

اجتناب از معاملات آشکار و پیروینکردن از جمعیت، میتواند به معاملهگران کمک کند تا از تصمیمات عجولانه و هیجانی دوری کنند. بهجای اینکه فقط بهدنبال معاملاتی باشند که بیشتر معاملهگران انجام میدهند، بهتر است بهدنبال نشانههای دیگری باشند که میتوانند در تصمیمگیریهای دقیقتر کمک کنند. یکی از این نشانهها، مناطق عرضه و تقاضا است که میتوانند نقاط قوت و ضعف بازار را نشان داده و کمک کنند تا معاملاتی با احتمال موفقیت بالاتر را به سرانجام برسانند.

علاوهبر این، تأیید ساختاری میتواند بهعنوان یک نشانه مهم دیگر برای تصمیمگیریهای معاملاتی عمل کند. این بهمعنای جستجو برای الگوهای قیمتی یا سطوح کلیدی است که میتوانند نشاندهنده تغییرات بالقوه در عرضه و تقاضا باشند.

تحلیل حجم

تحلیل حجم یکی از ابزارهای کلیدی در تجارت و معاملات است که به معاملهگران کمک میکند تا درک بهتری از نیروهای عرضه و تقاضا در بازار داشته باشند. ترکیب تحلیل حجم با شناسایی سطوح حمایت و مقاومت، میتواند به شناسایی مناطق نقدینگی کمک کند. مناطق نقدینگی جایی است که احتمالاً تغییرات قیمتی قابلتوجهی رخ میدهد. بهعنوانمثال، اگر در یک سطح قیمتی خاص، حجم معاملات بهطور مداوم بالا باشد، این امر میتواند نشاندهنده علاقه قابلتوجه بازار در آن سطح باشد که آن را به یک منطقه حمایت یا مقاومت بالقوه تبدیل میکند.

استفاده از الگوهای نقدینگی

الگوهای نقدینگی در نمودارهای قیمتی، تعادل بین عرضه و تقاضا را نشان میدهند و بینشهایی در مورد نقدینگی بازار و کمک به معاملهگران برای شناسایی حرکات و روندهای قیمتی احتمالی برای معاملات استراتژیک ارائه میدهند. این الگوها بهعنوان نقشهبرداران نقدینگی بازار عمل کرده و مسیرهای پیشبینی حرکات قیمتی را برجسته میسازند. این تشکیلات پیچیده در مورد شرایط فعلی بازار، حجم زیادی از اطلاعات و بینشهای لازم را برای پیشبینی را ارائه میدهند. وقتی الگوها به سمت یک دوره نقدینگی اشاره دارند، معاملهگران باهوش احتمال یکروند جدید را شناسایی میکنند.

تنظیم سفارشات توقف ضرر و گرفتن سود

تنظیم دقیق سفارشات توقف ضرر (Stop-Loss) و گرفتن سود (Take-Profit) میتواند تفاوت بزرگی در مدیریت ریسک و افزایش سودآوری معاملات شما ایجاد کند. با شناسایی مناطق نقدینگی، معاملهگران میتوانند این سفارشات را بهگونهای تنظیم سازند که هم احتمال ضرر را کاهش داده و هم از سودهای احتمالی خود نیز محافظت کنند.

چگونه یک منطقه نقدینگی فارکس را شناسایی کنیم؟

نحوه تشخیص نقدینگی در فارکس، میتواند شامل مطالعه الگوهای قیمتی و سطوح حمایت و مقاومت باشد. شاخص جریان نقدینگی میتواند بهعنوان یک ابزار مفید برای تشخیص جریان ورود و خروج پول در بازارهای مالی به کار رود. برای شناسایی مناطق نقدینگی در بازار فارکس، معاملهگران میتوانند از روشهای زیر استفاده کنند:

نحوه تشخیص نقدینگی در فارکس با شناسایی سطوح حمایت و مقاومت

شناسایی سطوح حمایت و مقاومت، یکی از اصول اساسی تحلیل تکنیکال است و نقش مهمی در تعیین مناطق نقدینگی بازار دارد. این سطوح که قیمتها در آنها تمایل به برگشت یا شکستن دارند، میتوانند بهعنوان نقاط کلیدی برای ورود یا خروج از معاملات عمل کنند. برای شناسایی این سطوح، معاملهگران میتوانند از ابزارهای مختلفی مانند خطوط روند، الگوهای قیمتی، میانگینهای متحرک و شاخصهای حجم استفاده کنند. این ابزارها به تجزیهوتحلیل نقاطی کمک میکنند که در آنها احتمال برگشت یا شکست قیمت بهدلیل وجود نقدینگی بالا است.

- سطح حمایت، نشاندهنده قیمتی است که در آن تقاضا بهاندازه کافی قوی است تا از کاهش بیشتر قیمت جلوگیری کند. بهعبارتدیگر، سطح حمایت جایی است که خریداران وارد بازار میشوند و قیمت را بالا میبرند؛

- سطح مقاومت، نشاندهنده قیمتی است که در آن عرضه بهاندازه کافی قوی است تا از افزایش بیشتر قیمت جلوگیری کند.

نحوه تشخیص نقدینگی در فارکس با تحلیل حجم معاملات

تحلیل حجم معاملات، یکی از جنبههای مهم در تجزیهوتحلیل بازارهای مالی است. حجم معاملات که تعداد سهام یا قراردادهای معامله شده در یک دوره زمانی مشخص را نشان میدهد، میتواند بینشهایی در مورد روند بازار، نقدینگی و قدرت کلی یکروند ارائه دهد. افزایش حجم معاملات معمولاً با افزایش قیمتها همراه است و این میتواند نشاندهنده تداوم یکروند صعودی باشد.

بهعنوانمثال، اگر قیمت سهام شرکتی در یکروند صعودی افزایش یابد، حجم معاملات آن سهام نیز باید افزایش یابد. بهطور مشابه، کاهش حجم معاملات میتواند نشاندهنده ضعف در روند فعلی و احتمال برگشت روند باشد. اگر هیچ ارتباطی بین حجم معاملات و قیمت یک دارایی وجود نداشته باشد، این میتواند نشاندهنده ضعف در روند فعلی و احتمال تغییر روند باشد؛ بنابراین، تحلیل حجم معاملات میتواند به سرمایهگذاران کمک کند تا تصمیمات آگاهانهتری در مورد خرید یا فروش یک اوراق بهادار بگیرند.

نکات کلیدی تحلیل حجم معاملات در نحوه تشخیص نقدینگی در فارکس:

- تأیید روند: حجم معاملات میتواند قدرت یک شکست قیمتی یا تأیید یکروند را تأیید کند؛

- تفاوت حجم: اگر حجم معاملات با تغییرات قیمت همراه نباشد، میتواند نشاندهنده تغییر احتمالی در روند باشد؛

- حجم قابلتوجه: حجم معاملات بالا میتواند نشاندهنده تجمع یا توزیع، تقاضا یا عرضه باشد؛

- حجم نسبی: مقایسه حجم معاملات فعلی با حجم معاملات گذشته، میتواند نشاندهنده تغییرات در فعالیت بازار باشد.

تحلیل حجم معاملات میتواند بهعنوان یک ابزار مفید برای شناسایی مناطقی که ممکن است نقدینگی بالایی داشته باشند و همچنین برای تشخیص زمان مناسب برای ورود یا خروج از بازار استفاده شود. این تحلیل به همراه سایر شاخصها و ابزارهای تجزیهوتحلیل فنی، میتواند به سرمایهگذاران کمک کند تا تصمیمات معاملاتی بهتری بگیرند.

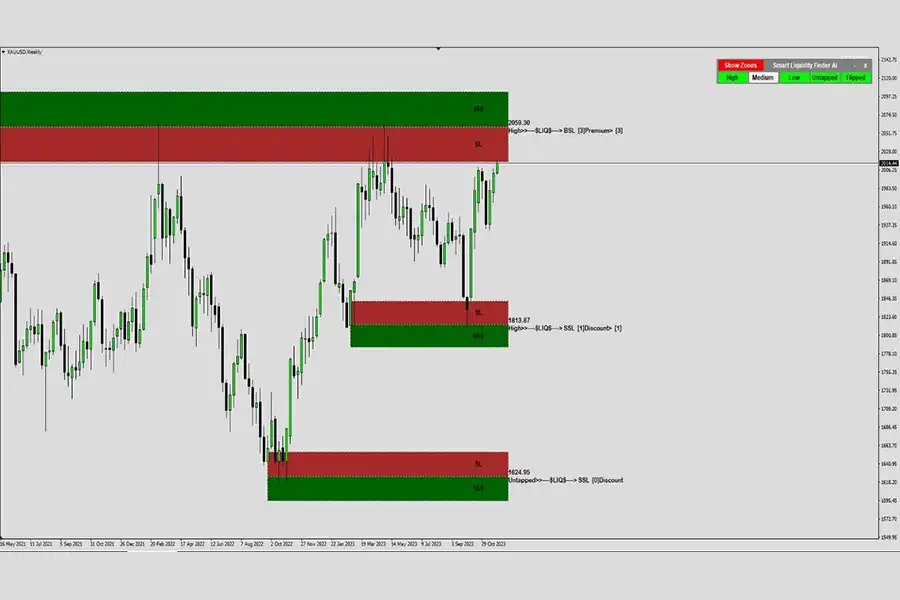

نحوه تشخیص نقدینگی در فارکس با استفاده از ابزارهای تحلیلی خودکار

استفاده از ابزارهای تحلیلی خودکار در بازارهای مالی امروزی به یک امر ضروری تبدیل شده است. این ابزارها که اغلب بر پایه هوش مصنوعی (AI) و یادگیری ماشین (ML) ساخته شدهاند، قادر به انجام تحلیلهای پیچیده و دقیق در زمان کوتاه هستند. ابزارهای تحلیلی خودکار میتوانند به نحوه تشخیص نقدینگی در فارکس کمک کنند که این مناطق میتوانند شامل حجم بالای سفارشات خرید یا فروش، یا حتی تجمعات نقدینگی در بازارهای مختلف باشند. مزایای استفاده از ابزارهای تحلیلی خودکار، عبارتاند از:

- سرعت بالا: این ابزارها میتوانند تحلیلهای پیچیده را در زمان بسیار کوتاهی انجام دهند که این امر به معاملهگران اجازه میدهد تا بهسرعت واکنش نشان دهند؛

- دقت: با استفاده از الگوریتمهای پیشرفته، این ابزارها میتوانند دادههای بازار را بادقت بالایی تحلیل کنند؛

- کاهش خطای انسانی: ازآنجاکه این ابزارها بر اساس دادهها و الگوریتمها کار میکنند، خطای انسانی در تحلیلها به حداقل میرسد؛

- تحلیلهای متنوع: ابزارهای تحلیلی خودکار میتوانند انواع مختلفی از تحلیلها را ارائه دهند، از جمله تحلیل جریان سفارشات و نمای حجم؛

- نقشههای حرارتی نقدینگی: این نقشهها به معاملهگران امکان میدهند تا مناطق نقدینگی را شناسایی کرده و حرکات قیمتی احتمالی را بر اساس دینامیکهای دفتر سفارشات پیشبینی کنند.

بیشتر بخوانید: استخر نقدینگی

خدمات اپوفایننس

آیا بهدنبال کارگزاری هستید که به شما امکان میدهد تا معاملات خود را به سطح بعدی ببرید؟ اپوفایننس با پلتفرم سوشیال ترید اختصاصی خود، فرصتی منحصربهفرد را برای شما فراهم میکند تا معاملات بهترین تریدرهای اپوفایننس را در حساب معاملاتی خود کپی کنید و از تجربیات آنها بهرهمند شوید. در اپوفایننس، اعتبار ما در بازار، بزرگترین دارایی ما است. ما همیشه در تلاشیم تا هر آنچه که شما به آن نیاز دارید را به شما ارائه دهیم. از جمله مزایای بروکر اپوفایننس، عبارتاند از:

- بروکر رگوله شده: اپوفایننس رگوله ASIC (رگوله استرالیا) را دریافت کرده و جزو بروکرهای آن شور قرار گرفته است

- اسپردهای فوق رقابتی: با اسپرد نزدیک به صفر پیپ، قدرت معاملاتی خود را به شکل چشمگیری افزایش دهید و از مزایای معاملات با هزینههای کمتر لذت ببرید؛

- قابلیت درآمد غیرفعال: با همکاری با ما، از طرح جامع پاداش ما بهرهمند شوید و درآمد غیرفعال خود را تضمین کنید.

جفتهای ارزی با نقدینگی بالا در سال 2024 کدام است؟

جفتهای ارزی مانند EUR/USD، GBP/USD و USD/JPY بهدلیل حجم معاملات بالا، نقدینگی بیشتری دارند.

چه زمانهایی از روز نقدینگی در فارکس بیشتر است؟

نقدینگی در ساعات اوج بازار، معمولاً هنگامی که بازارهای اصلی همپوشانی دارند، بیشتر است.