تشخیص درست شروع روند و معامله در جهت آن، یکی از رویاهای شیرین تریدرها است. به زبان ساده، اگر در این زمینه مهارت نداشته باشید، نمیتوانید سود قابلتوجهی از بازار بهدست آورید و چهبسا با انجام معاملههای پیدرپی خلاف روند اصلی بازار، سرمایه خود را در معرض خطر قرار دهید. بههمین دلیل، تریدرها از ابزارهای مختلفی برای تایید وجود روند استفاده میکنند. یکی از این ابزارهای معروف، اندیکاتور مکدی (MACD) است. در این مقاله میخواهیم روش سیگنال گیری از مکدی و تایید روند گرفتن از مکدی را در قالب مثال به شما نشان دهیم و حتی نمونهای از اشتباه این اندیکاتور را در اختیارتان بگذاریم تا با چشمانی باز و آگاه از این ابزار برای معاملات خود استفاده کنید. با ما همراه باشید.

اندیکاتور مکدی چیست؟

اندیکاتور مکدی MACD بهعنوان یکی از مهمترین اندیکاتورهای معاملاتی شناخته میشود که تریدرها از آن در تشخیص روندهای بازار استفاده میکنند. تریدرهای حرفهای از مکدی نهتنها برای تشخیص روند بازار، بلکه برای شناسایی قدرت روند هم کمک میگیرند. در اندیکاتور مکدی شما با قبول یک تاخیر زمانی، وجود روند در بازار را با ضریب خطای کمتری تشخیص میدهید. مکدی در گروه اسیلاتورها هم قرار میگیرد و تحلیلگران میتوانند آن را برای شناسایی بهترین نقطههای ورود و خروج هم مورداستفاده قرار دهند.

مزایا و معایب استفاده از مکدی در معاملات

برایآنکه با قدرت سیگنال گیری از مکدی بیشتر آشنا شوید، بهتر است نگاهی به مزایا و معایب آن بیندازیم.

مزیتهای اندیکاتور MACD

- ابزاری مناسب برای تشخیص روند و قدرت فعلی بازار به شمار میرود؛

- مکدی میتواند با بررسی بازار، سیگنالهای خریدوفروش را با اعتبار بالایی در اختیار تریدرها قرار دهد؛

- قابلیت ترکیب این اندیکاتور با دیگر ابزارهای تحلیل تکنیکال، میتواند قدرت استراتژی معاملاتی را بالا ببرد؛

معایب اندیکاتور MACD

- همانند تمام ابزارهای تحلیل تکنیکال، این اندیکاتور هم دچار خطا میشود و گاهی سیگنالهای اشتباه میدهد؛

- نمیتوان از این اندیکاتور در تحلیلهای بیشتر از بازه 26 روزه کمک گرفت؛

- مکدی، توانایی تشخیص روند آینده بازار را ندارد و فقط میتواند روندی که قبلا وجود داشته را بهخوبی نمایش دهد؛

بیشتر بخوانید: تشخیص روند با مووینگ اوریج

چگونگی رسم خط روند بر اساس نمودار مکدی

ترسیم خط روند روی نمودارهای قیمتی، یکی از روشهای پیداکردن جهت روند فعلی در بازارهای مالی است. جالب اینکه شما میتوانید خط روند را بر اساس نمودارهای مکدی هم ترسیم کرده و با مشخصکردن سطحهای حمایت و مقاومت، زمینه را برای گرفتن تصمیمهای حرفهای معاملاتی فراهم سازید.

به یاد داشته باشید که اگر روند را در نگاه اول و قبل از کشیدن خط، به شکل بالارونده دیدید، خط خود را از نقطههای کف نمودار ترسیم کرده و اگر آن را به شکل ریزشی یافتید، ترسیم را از نقطههای سقف انجام دهید. با گرفتن دکمه (Ctrl)، میتوانید از خط ترسیمی خود کپی گرفته و آن را به کانالی تبدیل کنید که قیمت در میان آن به حرکت خود ادامه میدهد.

آموزش سیگنال گیری از مکدی، در قالب یک مثال

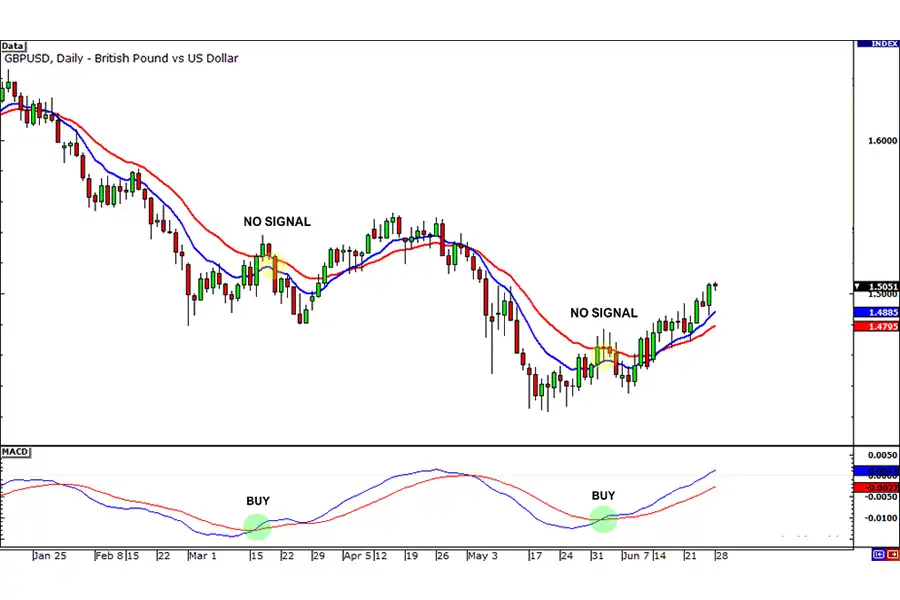

تایید روند گرفتن از مکدی یا حتی سیگنال گیری از مکدی، آنقدر هم که به نظر میرسد کار سختی نیست. در ادامه میخواهیم در قالب یک مثال، چند سیگنال خریدوفروش را با هم بررسی کنیم. همانطور که در تصویر میبینید، در نمودار روزانه GBP/USD از اندیکاتور مکدی استفاده کردیم. اگر در تصویر دقیق شوید و نگاهی به 15 اکتبر بیندازید، میتوانید یک تقاطع در کف را شناسایی کرده و سیگنال خرید را از آن بگیرید. با دنبالکردن این نمودار در سقف قیمتی، دو سیگنال فروش را هم از این اندیکاتور میگیریم.

مثالی از اشتباه در سیگنال گیری از مکدی

نباید فکر کنید که سیگنال گیری از مکدی بدون خطا است و همیشه در نقطه درست به شما ورود میدهد. این اندیکاتور هم خطاهایی دارد که در قالب این مثال، شما را با یک نمونه از آنها آشنا میکنیم. همانطور که در تصویر میبینید، در یک روند نزولی، اندیکاتور مکدی به ما دو سیگنال خرید داده است. این در حالی است که ورود به معامله خرید طولانیمدت در این روند نزولی میتوانست ما را بهدلیل حرکت خلاف روند اصلی بازار با ضرر روبهرو کند.

آیا ترکیب مکدی با سایر اندیکاتورها برای سیگنالگیری ممکن است؟

با اینکه سیگنال گیری از مکدی یکی از روشهای قابلاطمینان برای ورود به معامله است، اما کمتر تریدری از آن بهعنوان یک ابزار مستقل استفاده میکند. برای گرفتن بهترین نتیجه از این اندیکاتور، بهتر است آن را با دیگر شاخصها و ابزارهای موجود در تحلیل تکنیکال مانند RSI، MFI، Stochastic Oscillator، ADX ترکیب کنید.

بیشتر بخوانید: اندیکاتور استوکاستیک

تایید روند گرفتن از مکدی برای کدام تریدرها مناسب است؟

استفاده از مکدی برای تایید روند یا بهعنوان ابزاری برای سیگنالگیری توسط تمام تریدرها، هم آنهایی که سالها است در این بازار کار میکنند و هم کسانی که بهتازگی وارد این مسیر هیجانانگیز کسب درآمد دلاری شدهاند، مفید خواهد بود. به زبان ساده، استفاده یا عدم استفاده از مکدی یا هر ابزاری در تحلیل تکنیکال، به این بستگی دارد که شما از چه استراتژی برای انجام معاملاتی خود کمک میگیرید. اگر تازهکار هستید، افتتاح حساب در بروکر اپوفایننس و استفاده از 300 ابزار معاملاتی که این بروکر در اختیار معاملهگرانش قرار میدهد، میتواند اولین گام برای شروع حرفهای ترید و سیگنال گیری از مکدی باشد. با گذشت زمان و بهبود نقطههای ورودتان با کمک این ابزار تحلیل تکنیکال، میتوانید به فردی سودده در بازارهای مالی تبدیل شوید.

اندیکاتور مکدی را از کجا دانلود کنیم؟

نیازی به دانلود اندیکاتور مکدی نیست. شما میتوانید این ابزار را از بخش اندیکاتورهای پلتفرم متاتریدر 4 یا 5، به پنجره نمودار قیمتی خود بیفزایید.

چطور تنظیمات اولیه برای سیگنال گیری از مکدی را انجام دهیم؟

در حالت کلی، نیازی به انجام تنظیمات اولیه خاصی وجود ندارد و بیشتر تریدرها از تنظیمات پیشفرض این اندیکاتور استفاده میکنند. بااینوجود مقالههای مفصلی در مورد شیوه تنظیمات دستی این ابزار نوشته شدهاند که میتوانید با جستجو در گوگل، آنها را مطالعه کنید.

آیا میتوان در تایم فریم 5 تا 15 دقیقه از مکدی سیگنال گرفت؟

بله. این اندیکاتور بهترین عملکرد را در بازههای زمانی کوتاهمدت از خود نشان میدهد.