معاملهگران از اندیکاتورها برای تجزیهوتحلیل روند قیمت و قدرت حرکتی آن برای رسیدن به نقاط جدید در نمودار استفاده میکنند. برخی از این شاخصها صرفا برای بررسی روند قیمت هستند و برخی برای حجم یا مومنتوم (حرکت) کاربرد دارند. یکی از بهترین شاخصهای مومنتوم که اندیکاتوری حساس است و همزمان با حرکت قیمت، سیگنالهای معاملاتی صادر میکند، اندیکاتور استوکاستیک است. این شاخص با نشاندادن مناطق خرید بیشازحد و فروش بیشازحد، به معاملهگر اطلاعات مهمی در زمینه وضعیت قیمت میدهد. در ادامه برای معرفی کامل اندیکاتور استوکاستیک و نحوه استفاده از آن در معاملات، با ما همراه باشید.

از پلتفرمهای بینظیر معاملهگری برای ایرانیان، بروکر اپوفایننس است. این مجموعه با امکانات زیاد در زمینه خریدوفروش سهامهای بینالمللی، کالاها، معاملات فارکس و ارزهای دیجیتال، خدمات زیادی به شما ارائه میدهد. شما میتوانید با ثبتنام در این کارگزاری در کنار معاملات عادی از معاملات آتی، کپی ترید و سوشیال ترید بهرهمند شوید.

اندیکاتور استوکاستیک چیست؟

اوسیلاتور استوکاستیک (Stochastic) یک شاخص حرکتی است که قیمت بستهشدن یک سهم یا اوراق بهادار را با محدودهای از قیمتهای آن در یک دوره زمانی معین بررسی میکند. اوسیلاتورها نوعی از اندیکاتورهای حساس به نوسان بازار هستند که با قرارگرفتن در زیر چارت و در بخش جدا، نوسانات قیمت را بهصورت محدوده 0-100 نشان میدهند. بههمینخاطر به اندیکاتور استوکاستیک، اوسیلاتور یا نوسانگر استوکاستیک نیز میگویند.

نوسانگر استوکاستیک یا نوسانگر تصادفی با نشاندادن مناطق خریدوفروش بیشازحد سیگنالهای معاملاتی صادر میکند. این اندیکاتور نوسانات بازار را با گرفتن میانگین متحرک و تبدیل آن به اعداد، در محدودههای سقف و کف قیمتی نمایش میدهد. این سقف و کفها بهترین نقاط برای معاملات خرید یا فروش هستند. بهاینصورت که در کف قیمتی، اقدام به بازکردن معامله خرید و در سقف آن اقدام به بازکردن معامله فروش کنید. اما همیشه اینطور نیست و قیمت با حرکت به سمت سقف یا کفهای جدید با ادامه روند خود، حد ضرر معاملات شما را لمس میکند. برای آنکه بتوانید از اندیکاتور استوکاستیک در جهت دریافت سیگنالهای درست استفاده کنید، بهتر است با فرمول این اندیکاتور آشنا شوید.

فرمول اندیکاتور استوکاستیک یا نوسانگر تصادفی

نوسانگر تصادفی به نوسانات قیمت بسیار حساس است. این حساسیت باعث صدور سیگنالهای معاملاتی اشتباه زیادی میشود. البته شما برای معاملهگری نیازی به دانستن این فرمول ندارید، اما برای جلوگیری از اشتباهات در سیگنالها بهتر است نحوه محاسبات فرمول این اندیکاتور را بدانید. در تصویر زیر، فرمول اوسیلاتور استوکاستیک آمده است.

در این فرمول:

- نقطه C: آخرین قیمت بستهشدن کندل

- L14: پایینترین قیمت در طول 14 دوره

- H14: بالاترین قیمت در طول 14 دوره

- %K: قیمت فعلی اندیکاتور استوکاستیک

یک نکته مهم در محاسبات استوکاستیک برای نشاندادن خریدوفروش بیشازحد، فرمول خاص آن است. این فرمول از دو عدد به دست میآید تا قیمت فعلی استوکاستیک را در محدوده 0-100 نمایش دهد. %K بهتنهایی نوسان زیادی دارد و برای کاهش این نوسان از ضریب آهستگی استفاده میشود. هرچه این ضریب آهستگی بیشتر باشد، نوسان قیمت کمتر میشود و سیگنالهای کمتری ثبت میکند، اما میزان دقت سیگنالها بیشتر میشود.

در نمودار اندیکاتور استوکاستیک دو خط %K و %D دید میشود. %K قیمت فعلی استوکاستیک است که با ضریب آهستگی پیشفرض 1، قیمت را دنبال میکند. %D میانگین متحرک 3 دورهای %K است که با آهستگی بهدنبال قیمت میرود. این دو خط در زمان قطعکردن یکدیگر در نمودار باعث صدور سیگنالهای معاملاتی میشوند. به %K نشانگر تصادفی «سریع» و به %D نشانگر تصادفی «آهسته» میگویند.

تئوری شاخص استوکاستیک بر این اساس است که در بازارهای صعودی، خط %K به بالای خط %D میرود. در بازارهای نزولی خط %K به زیر خط %D منتقل میشود. صعود و نزول در این نمودار همگام با حرکت قیمت اتفاق میافتد، اما این مومنتوم اگر ضعیف شود، روند حرکت قیمت را عوض میکند. جابهجایی خطوط اندیکاتور استوکاستیک و ضعف مومنتوم قیمت، برای معاملهگران سیگنالهای ورود و خروج به حساب میآید که مطابق با استراتژی خود، میتوانند از آن استفاده کنند.

خط نوسانگر تصادفی آهسته و سریع در محاسبه قیمت و میانگین، متفاوت عمل میکنند. %K وظیفه نشاندادن قیمت را با ضریب آهستگی 1 درصد دارد. این ضریب نوسانات جزئی را به میزان 1 درصد کاهش میدهد. %D که وظیفه نمایش میانگین متحرک طول 3 دوره از %K را دارد، معمولا با ضریب آهستگی (هموارسازی) 3 باعث نوسانات کمتری نسبت به خط %K میشود.

%K نشاندهنده قیمت فعلی نسبت به محدوده اخیر قیمت است و %D برای نشاندادن روند بلندمدت قیمت فعلی استفاده میشود. این دو خط و واکنششان به محدودههای 20، 50 و 80 که با خط نقطهچین به ترتیب در پایین، وسط و بالای نمودار اوسیلاتور استوکاستیک مشخص است، برای دریافت سیگنال معاملاتی بسیار اهمیت دارد.

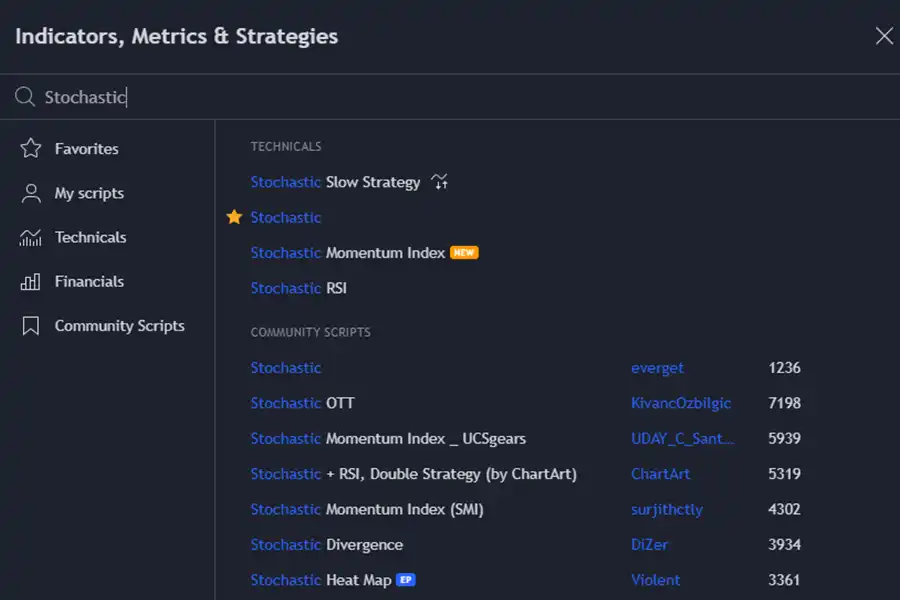

نحوه فعالسازی اندیکاتور استوکاستیک در نمودار

برای بررسی نوسانگر استوکاستیک، ابتدا آن را روی نمودار فعال کنید. برای این کار در بخش اندیکاتورها، واژه Stochastic را جستجو کنید و سپس در نتایج آن را انتخاب کنید. با فعالسازی این ابزار، کادر استوکاستیک در زیر نمودار شما ظاهر میشود.

اندیکاتور استوکاستیک به ما چه میگوید؟

اوسیلاتور استوکاستیک یا نوسانساز تصادفی، برای تولید سیگنالهای خریدوفروش بیشازحد در سال 1950 توسط «جورج لین (George Lane)» توسعه پیدا کرد. این اندیکاتور نوسانات قیمت را براساس میانگین متحرک و شتابزدگی بررسی میکند. با استفاده از این ابزار، واگراییها یا چرخشهای قیمتی یک سهام اندازهگیری میشود تا نقاط مناسب ورود و خروج به معاملات مشخص شود.

حرکت قیمت در روند و شناسایی آن برای معاملهگران، همیشه یک مشکل اساسی به حساب میآید. اما با این اندیکاتور، میتوان قبل از حرکتهای بزرگ بازار، آنها را پیشبینی کرد. بر این اساس «لین» عقیده داشت که قیمت پیش از حرکتهای بزرگ، نشانههایی دارد که در نمودار قابل مشاهده است. براساس فرمول استوکاستیک، قیمت قبل از حرکتهای بزرگ، نوسانات حساسی ایجاد میکند تا به روند اصلی پرتاب شود. با ابزار استوکاستیک میتوان این نوسانات را شناسایی کرد. البته همه نوسانات اوسیلاتور استوکاستیک معیار حرکت بزرگ در بازار نیستند، اما میتوانند بهعنوان نشانههای احتمالی افزایش یا کاهش قیمت درنظر گرفته شوند.

اندیکاتور استوکاستیک به ما میگوید که روند درحال تغییر است یا همچنان ادامه دارد. این اطلاعات بهواسطه حضور قیمت در مناطق اشباع خریدوفروش یا واگرایی، قابل شناسایی است. در ادامه با مفاهیم نقاط خریدوفروش بیشازحد و واگرایی در قیمت که توسط این اندیکاتور قابل شناسایی است، بیشتر آشنا میشوید.

نحوه استفاده از اندیکاتور استوکاستیک در نمودار

نوسانگرهای تصادفی یا استوکاستیک تمایل دارند در محدوده یک سطح متوسط قیمت حرکت کنند، زیرا به تاریخچه قیمت دارایی متکی هستند و نوسان آن را ثبت میکنند. با استفاده از این اندیکاتورها، روندها و پیشبینی معکوس قیمتی یک دارایی اندازهگیری میشود. برای شناسایی نقاط ورود و خروج در معاملات باید به خطوط %K و %D توجه کنید و با ترکیب این خطوط و سایر ابزارها، استراتژی مناسبی برای خود بسازید.

کل محدوده نمودار استوکاستیک از بالا تا پایین را منطقه 0 تا 100 میگویند که در میان آن، محدوده 20 خطچین پایینی، محدوده 50 خطچین میانه یا وسطی و محدوده 80 خطچین بالایی است. از خطچین 20 تا 80، نمودار رنگ روشنتری دارد. عبور قیمت از هر کدام از این محدودههای 20 یا 80 بهمعنی اشباع خرید یا فروش است. خطوط زرد (%D) و آبی (%K)، هر کدام در بین این نواحی نوسان قیمت را ثبت میکنند.

اگر قیمت از محدوده 80 فراتر برود، این یک سیگنال نزولی است، زیرا قیمت به خرید بیشازحد رسیده است. اگر قیمت محدوده 20 را به پایین بشکند، این یک نشانه کف روند نزولی و احتمال آغاز روند صعودی است، زیرا قیمت به منطقه فروش بیشازحد رسیده است. اما نباید عجله کرد. چنین سیگنالهایی به تنهایی هیچ ارزشی ندارند. باید صبر کنید تا با ابزارها و تکنیکهای معاملهگری بتوانید این سیگنال را تایید کنید.

ابزارهای تاییدکننده سیگنال اندیکاتور استوکاستیک

همانطور که اشاره شد، نوسانگر استوکاستیک بهدلیل حساسیت زیادی که در پیگیری روند قیمت دارد، سیگنالهای زیادی تولید میکند، اما اکثر این سیگنالها دارای خطا هستند. برای کاهش این خطا، بهتر است از خطوط روند، سطوح حمایت و مقاومت، الگوهای کندلی، فیبوناچی اصلاحی، اندیکاتورهای پیرو روند مانند میانگین متحرک و سایر تکنیکها و ابزارها استفاده کنید.

ترکیب خطوط روند و استوکاستیک

بهترین تکنیک برای تایید سیگنال اندیکاتور استوکاستیک، استفاده از خطوط روند است. این خطوط را با ابزار خط بر روی چارت ترسیم کنید. خط روند صعودی، کفهای قیمت را در دورههای مختلف به یکدیگر متصل میکند. خط روند نزولی، سقفهای قیمت را در دورههای مختلف به یکدیگر وصل میکند. این خطوط به سطوح داینامیک نیز معروف هستند. قیمت در هنگام برخورد به این خطوط واکنش نشان میدهد. این واکنش میتواند باعث بازگشت قیمت یا شکستهشدن این خطوط باشد.

الگوی واگرایی که یک سیگنال معاملاتی از اوسیلاتور استوکاستیک است، توسط همین خطوط روند شناسایی میشود. با کشیدن خط روی نمودار کندلی در ناحیه کفها یا سقفها و سپس تکرار آن در نمودار استوکاستیک، میتوانید الگوهای واگرایی را پیدا کنید. واگرایی زمانی اتفاق میافتد که قیمت در یک روند صعودی، سقفهای بالاتر ثبت میکند؛ اما در نمودار استوکاستیک شاهد سقفهای پایینتر از سقف قبلی هستیم. همچنین زمانی که قیمت درحال ثبت کفهای پایینتری است، نمودار استوکاستیک کفهای بالاتری را ثبت میکند. این واگرایی یا اختلاف در جهت مسیر قیمت و اندیکاتور نوسانگر، به این معنی است که قیمت احتمالا تغییر روند دهد.

شما با مشاهده واگرایی نزولی، میتوانید معامله فروش باز کنید. همچنین اگر واگرایی صعودی در اوسیلاتور استوکاستیک وجود داشته باشد، باید به فکر معامله خرید باشید. حدضرر شما میتواند در معامله فروش، بالای آخرین کندل بالاترین سقف باشد. حدضرر در معامله خرید را زیر آخرین کندل پایینترین کف ثبتشده قرار دهید.

بیشتر بخوانید: خط روند یا ترند لاین چیست؟

ترکیب فیبوناچی اصلاحی و استوکاستیک

برای ترکیب اندیکاتور استوکاستیک و فیبوناچی اصلاحی، کافی است تا این ابزار را در چارت قرار دهید. فیبوناچی اصلاحی برای مشخصکردن بازگشت قیمت از نقاط اصلاحی در نمودار کاربرد دارد. برای شناسایی این سطوح حرکت قیمت از اولین تا آخرین سطوح را ترسیم کنید. سپس خطوط 0.5 و 0.618 را بهعنوان نقاط بازگشت قیمت و پایان اصلاح درنظر بگیرید. حالا به سراغ نوسانگر استوکاستیک بروید و ببینید قیمت با رسیدن به این نقاط اصلاحی چه واکنشی نشان میدهد. اگر قیمت به نقاط اصلاحی برسد درحالی که از نظر خرید یا فروش در منطقه اشباع باشد، این احتمال وجود دارد که قیمت روند خود را عوض کند. همچنین اگر در نوسانگر استوکاستیک شاهد حضور قیمت در منطقه اشباع باشید، میتوانید با کشیدن فیبوناچی اصلاحی این سیگنال تغییر روند را تایید کنید.

به نوعی فیبوناچی اصلاحی و اوسیلاتور استوکاستیک، سیگنالهای یکدیگر را تایید یا رد میکنند. این تاییدیهها برای ورود به معامله لازم است. با استفاده درست از این ابزارها در کنار هم میتوانید به میزان قابل توجهی معاملات خود را بهبود دهید.

بیشتر بخوانید: ترکیب فیبوناچی اصلاحی با الگوهای شمعی

ترکیب میانگین متحرک و استوکاستیک

میانگین متحرک (Moving Average) جزو اندیکاتورهای پیرو روند است. این اندیکاتور، میانگین قیمت را در طول 9 دوره بررسی میکند و نمایش میدهد. از این اندیکاتور برای شناسایی روند و شکستهای قیمتی در نقاط بازگشت روند استفاده میشود. میانگین متحرک یک خط آبی رنگ است که در روندهای صعودی، زیر کندلها و در روندهای نزولی، بالای آنها قرار میگیرد. برای ترکیب این اندیکاتور با استوکاستیک، کافی است آن را روی چارت فعال کنید.

اندیکاتور استوکاستیک و میانگین متحرک، هردو قیمت را دنبال میکنند. تفاوت آنها در طول دوره و نوع بررسی است. زمانی که مووینگ اوریج در زیر کندلها قرار بگیرد و نوسانگر استوکاستیک نیز در منطقه اشباع فروش تغییر جهت دهد، این یک سیگنال برای معامله خرید است. همچنین زمانی که خط مووینگ اوریج بالای کندلها قرار بگیرد و استوکاستیک نیز نشاندهنده تغییر جهت در ناحیه اشباع خرید باشد، میتوان به معامله فروش فکر کرد.

در تمام این سیگنالها به سقفها و کفهای قیمتی در اوسیلاتور استوکاستیک و میانگین متحرک دقت کنید. اگر یکی از این ابزارها سیگنال را تایید نکند، احتمال یک تغییر جهت کوچک در قیمت وجود دارد (اصلاح) و دوباره قیمت به روند اصلی خود ادامه میدهد. برای تایید تغییر جهت میانگین متحرک در روند، حتما به شکل کندلها دقت کنید.

بیشتر بخوانید: استفاده از پاکتهای میانگین متحرک

محدودیتهای اندیکاتور استوکاستیک یا نوسانگر تصادفی

محدودیت این اوسیلاتور، صدور سیگنالهای نادرست به تعداد بالا است. متاسفانه این ابزار با حساسیت بالا نسبت به نوسانات، تعداد بیشماری سیگنال منتشر میکند که بسیاری از آنها بهدلیل حرکتهای کوچک قیمتی در بازار، صرفا اصلاح محسوب میشوند. معاملات اصلاح بهدلیل عمق کم و بازگشت قیمت به روند اصلی، اساسا ضررده است. برای فیلترکردن این سیگنالها، بهتر است اولا از ابزارهای دیگری جهت تایید آنها کمک بگیرید، ثانیا فقط معاملاتی را انجام دهید که در جهت روند اصلی باشند. برای مثال، در یک روند صعودی، منتظر رسیدن قیمت به کف کانال صعودی شوید، با ابزارها یا اندیکاتورهای دیگر تایید تغییر روند را بگیرید و سپس با تایید استوکاستیک در جهت ادامه روند وارد معاملات خرید شوید. برای روند نزولی نیز خلاف مثال بالا عمل کنید.

اشکال دیگر این اوسیلاتور، حساسیت بالای آن نسبت به نوسانات است. در نمودار این ابزار، شاهد حرکت قیمت به سقف و کفهای متمادی هستیم، در حالی که قیمت در نمودار کندلی ممکن است در یک ناحیه تثبیت (Range) قرار بگیرد. وجود قیمت در کف یا سقف استوکاستیک، همیشه نشاندهنده تغییر روند نیست. بههمین دلایل، نباید این ابزار را به تنهایی ملاک معاملات قرار داد.

نمودار اندیکاتور استوکاستیک، معمولاً از دو خط تشکیل شده است. یکی از این خطوط منعکسکننده مقدار واقعی نوسانگر برای هر دوره (%K) و دیگری منعکسکننده میانگین متحرک سه روزه ساده آن (%D) است. از آنجایی که در اکثر مواقع قیمت از مومنتوم پیروی میکند، تلاقی این دو خط بهعنوان سیگنالی درنظر گرفته میشود که احتمالا یک تغییر روند در کار باشد، زیرا نشاندهنده یک تغییر بزرگ در حرکت است. واگرایی بین اوسیلاتور استوکاستیک و روند قیمت نیز بهعنوان یک سیگنال بازگشتی مهم حساب میشود. برای مثال، زمانی که یک روند نزولی به یک کف پایینتر میرسد، اما نوسانگر یک سقف بالاتر را نشان میدهد، ممکن است گویای این باشد که خرسها خستهاند و احتمالا بهزودی یک برگشت صعودی اتفاق میافتد.

بروکر معاملهگری اپوفایننس، بهترین گزینه برای ایرانیان است که قصد فعالیت در بازارهای مالی جهانی را دارند. این مجموعه خدمات زیادی در زمینه خریدوفروش سهامها و کالاهای بینالمللی، فارکس و ارزهای دیجیتال ارائه میدهد. با ثبتنام در این مجموعه، میتوانید از خدمات و آموزشهای بینظیر آن بهرهمند شوید.

اصطلاح استوکاستیک به چه معنی است؟

در آمار، کلمه استوکاستیک (Stochastic) به چیزی اطلاق میشود که در معرض توزیع احتمال است، مانند یک متغیر تصادفی. در بازارهای مالی، استفاده از این اصطلاح، نشاندهنده قیمت فعلی یک اوراق بهادار نسبت به طیفی از نتایج احتمالی یا نسبت به محدوده قیمت آن در یک دوره زمانی مرتبط است.

اندیکاتور استوکاستیک با شاخص قدرت نسبی چه تفاوتی دارد؟

شاخص قدرت نسبی (RSI) و نوسانگر تصادفی (استوکاستیک)، هر دو شاخصهای نوسان قیمت هستند که بهطورگسترده در تحلیل تکنیکال استفاده میشوند. این دو اندیکاتور برای بررسی قیمت یک سهم، نظریهها و روشهای اساسی متفاوتی دارند. دیدگاه استوکاستیک با این فرض است که قیمتهای بستهشدن باید در همان جهت روند فعلی حرکت کنند. بر این اساس نقاط اشباع را مشخص میکند؛ اما شاخص RSI با اندازهگیری سرعت حرکت قیمت، سطوح خریدوفروش بیشازحد را نشان میدهد. به عبارت دیگر، RSI برای اندازهگیری سرعت حرکات قیمت طراحی شده است، درحالی که فرمول نوسانگر تصادفی در محدودههای معاملاتی ثابت، بهترین عملکرد را دارد. بهطور کلی، RSI در بازارهای پرطرفدار مفیدتر است و استوکاستیک بیشتر در بازارهای جانبی یا محدود با نوسان کم کاربرد دارد.

کدام سیگنالهای اوسیلاتور استوکاستیک قابل اعتماد است؟

سیگنالهایی که در مناطق اشباع قیمت توسط این ابزار صادر میشوند، قابل اعتماد هستند؛ به شرط اینکه توسط اندیکاتورها یا ابزارهایی مثل فیبوناچی اصلاحی تایید شوند. همچنین خطوط روند و سطوح حمایت و مقاومت نیز میتوانند این سیگنالها را تایید کنند.