وقتی صحبت از استراتژیها در بازه زمانی 5 دقیقهای به میان میآید، درک این نکته ضروری است که این دوره اغلب در معاملات روزانه، برای ثبت حرکات سریع در بازار استفاده میشود. در این مقاله قصد داریم تا به معرفی بهترین استراتژی تایم فریم 5 دقیقه بپردازیم.

تعریف نمودار ۵ دقیقهای

نمودارهای ۵ دقیقهای خلاصهای از فعالیت یک دارایی را برای هر دوره ۵ دقیقهای در جلسه معاملاتی نشان میدهند. جلسه اصلی بازار ۶.۵ ساعت در روز است، بنابراین یک نمودار ۵ دقیقهای برای هر جلسه معاملاتی کامل، ۷۸ نوار ۵ دقیقهای خواهد داشت.

معاملهگران روزانه معمولاً از این نمودار برای شناسایی روندهای کوتاهمدت و اجرای استراتژی تایم فریم 5 دقیقه خود استفاده میکنند.

چگونه تایم فریم 5 دقیقهای را انتخاب کنیم؟

برای انتخاب این بازه و اجرای استراتژی تایم فریم 5 دقیقه، بیشتر برنامههای معاملاتی به شما اجازه میدهند تا بازه زمانی را برای تحلیل دادههای قیمت انتخاب کنید.

روش انتخاب شمعهای ۵ دقیقهای به این صورت است که ابتدا بازه ۵ دقیقه را از پلتفرم مورد نظر خود انتخاب کنید. بسته شدن نمودارهای ۵ دقیقهای درک مشخصی را به شما ارائه میدهند تا بتوانید در مورد جهت بازار و روند یک سهم تصمیم فوری بگیرید.

زمانی که یک دارایی در پایین یا بالای میله ۵ دقیقهای بسته میشود، اغلب یک استراحت کوتاه مدت در آن رخ میدهد که در نتیجه آن، دارایی مورد نظر به جهت مخالف روند قبلی خود حرکت میکند. اگر بهدنبال مناسبترین استراتژی تایم فریم 5 دقیقه هستید، بهتر است درک واضحی از ساختار و روانشناسی آن داشتهباشید.

روانشناسی پشت این واقعیت را نشان میدهد که گاهی اوقات، قیمت یک دارایی مالی مانند سهام یا ارز به شدت بالا یا پایین میرود، زیرا تعداد زیادی از معاملهگران شروع به خرید یا فروش آن میکنند. این حرکت قیمت میتواند بهدلیل تقلید از دیگران یا واکنش به اخبار باشد.

گاهی اوقات پس از اینکه قیمت به شدت تغییر کرد، ممکن است برای مدتی ثابت بماند. این اتفاق احتمال دارد نشاندهنده تغییر بزرگی در بازار باشد، اما اغلب، این یک فرصت برای معکوس شدن روند قیمت است؛ به این معنی که قیمت احتمال دارد دوباره به سمت مخالف جهت قبلی خود حرکت کند.

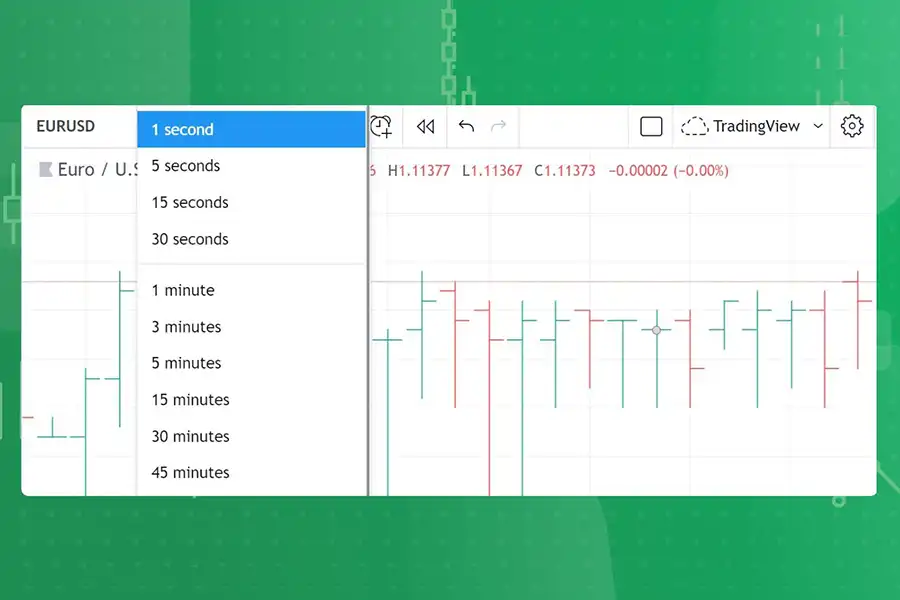

انتخاب تایم فریم 5 دقیقهای در تریدینگ ویوو

برای انتخاب بازه زمانی ۵ دقیقهای در TradingView، کافی است عدد ۵ را روی صفحه کلید تایپ کنید و سپس کلید Enter را فشار دهید. این کار باعث میشود فاصله زمانی نمودار به بازه ۵ دقیقهای تغییر کند. علاوهبر این، اگر میخواهید بازه زمانی را بیشتر شخصیسازی کنید، میتوانید روی فلش یا منوی کشویی timeframe که روی نمودار است کلیک کنید. به انتهای منوی بازشو بروید و بازه زمانی دلخواه خود را تایپ کنید.

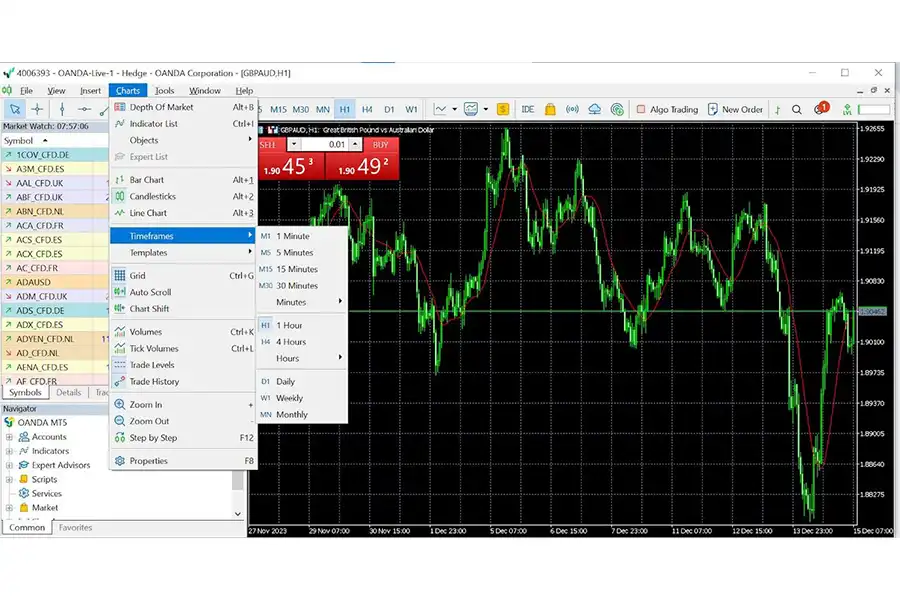

انتخاب تایم فریم 5 دقیقه ای در متاتریدر 4

برای اینکه بتوانید کاربردیترین استراتژی تایم فریم 5 دقیقه را اجرا کنید، متاتریدر 4 ابزارهای لازم را در اختیارتان قرار میدهد. برای انتخاب بازه زمانی ۵ دقیقهای در MT4، میتوانید مراحل زیر را دنبال کنید.

- متاتریدر را باز کنید: پلتفرم بهروز شده متاتریدر ۴ را دانلود کرده و آنرا اجرا کنید.

- نمودار را انتخاب کنید: روی پنجره نموداری که میخواهید بازه زمانی ۵ دقیقهای را برای آن اعمال کنید، کلیک کنید.

- انتخاب بازه زمانی: بهدنبال نوار ابزار بازه زمانی در بالای پلتفرم باشید. این نوار دارای آیکونهایی با نمادهای مختلف ساعت است.

- M5 را انتخاب کنید: روی آیکون M5 کلیک کنید که نشاندهنده نمودار ۵ دقیقهای است.

با انجام این کار، نمودار فعلی به بازه زمانی ۵ دقیقهای تغییر خواهد کرد و به شما امکان میدهد استراتژی تایم فریم 5 دقیقه خود را پیادهسازی کنید.

اگر بهدنبال افزودن بازههای زمانی سفارشی هستید یا نیاز به سفارشیسازی بیشتری دارید، ممکن است نیاز به استفاده از اسکریپتها یا ابزارهای شخص ثالث داشتهباشید، زیرا MT4 بهطور پیشفرض از تمام بازههای زمانی سفارشی پشتیبانی نمیکند. با اینحال، برای بازههای زمانی استاندارد مانند ۱ دقیقهای، ۵ دقیقهای، ۱۵ دقیقهای و سایر موارد مشابه، میتوانید بهراحتی آنها را از نوار ابزار بازه زمانی در MT4 انتخاب کنید.

انتخاب تایم فریم 5 دقیقهای در متاتریدر 5

مانند هر پلتفرم دیگری، متاتریدر 5 نیز چنین قابلیتی را دارد تا بازههای زمانی پنج دقیقهای را روی نمودارهای خود نشان دهد. اگر سبک معاملاتی شما طوری است که میخواهید استراتژی تایم فریم 5 دقیقه را اجرا کنید، این پلتفرم امکانات لازم را در اختیارتان قرار میدهد.

- از طریق نوار ابزار: بهدنبال پنل بازه زمانی در نوار ابزار بگردید. اگر قابل مشاهده نیست، به منوی نمایش بروید، نوار ابزارها را انتخاب کنید و مطمئن شوید که گزینه دورهها علامتدار است. روی پنل بازه زمانی راستکلیک کنید و شخصیسازی را برای اضافه یا حذف کردن بازههای زمانی مورد نظر خود انجام دهید.

- استفاده از منوی نمودار: روی نمودار راستکلیک کرده و گزینه بازههای زمانی را انتخاب کنید. از لیست میتوانید گزینه ۵ دقیقهای را انتخاب کنید.

- استفاده از میانبر صفحه کلید: روی نمودار دکمه Enter را فشار دهید. M5 را تایپ کنید تا به نمودار ۵ دقیقهای تغییر یابد.

با استفاده از این روشها میتوانید دادههای بازار را در فواصل زمانی مورد نظر خود مشاهده و تحلیل کنید و استراتژی تایم فریم 5 دقیقهای خود را اجرا کنید. بدانید که انتخاب این بازه زمانی میتواند تأثیر قابل توجهی بر نتیجه تحلیلهای تکنیکال و معاملات شما داشتهباشد.

بیشتر بخوانید: استراتژی تایم فریم یک دقیقه

چگونه در تایم فریم 5 دقیقهای معامله کنیم؟

بدون در نظر گرفتن مطالعات علمی جامع، میتوانیم بگوییم نمودار ۵ دقیقهای یکی از محبوبترین بازههای زمانی برای معاملهگران روزانه است. اگر قصد پیادهسازی استراتژی تایم فریم 5 دقیقه را دارید، میتوانید از طریق پلتفرمهای معروفی که وجود دارد، از آن استفاده کنید.

نمودار ۵ دقیقهای ترکیب مناسبی از نظارت بر جزئیات را بدون اسکالپینگ به شما ارائه میدهد و در عین حال دیگر مجبور نیستید برای ۱۰، ۱۵، ۳۰ یا ۶۰ دقیقه منتظر بمانید. در ادامه با چند استراتژی تایم فریم 5 دقیقه آشنا میشوید.

استراتژی معکوس صبحگاهی

بیشتر نقدینگی و فعالیتهای معاملاتی در بازار، در ساعات صبح و نزدیک به زمان بسته شدن بازار رخ میدهد. در صبح، قیمت سهام برای اولین ۲۰ تا ۳۰ دقیقه به شدت روند دارد و در ساعت 10صبح وارد منطقه زمانی بازگشت میشود. معاملهگران روزانه که بهدنبال موقعیت ترید در خلاف جهت روند هستند، میتوانند منتظر بمانند تا با بسته شدن در بالاترین یا پایینترین قیمت در بازه ۵ دقیقهای، در خلاف جهت حرکت صبحگاهی وارد معامله شوند.

معامله کوتاه بازگشت صبحگاهی به معاملاتی اشاره دارد که در آنها معاملهگران سهامی را در ابتدای روز معاملاتی خریداری میکنند و به سرعت آنها را با سود کوچکی میفروشند. این نوع معاملات معمولاً بهدلیل تغییرات قیمتی که در ابتدای روز رخ میدهد، موفقیتآمیز است.

عبارت پولهای هوشمند به معاملهگران باتجربه و حرفهای اشاره دارد که میدانند چه زمانی وارد بازار شوند و چه زمانی از آن خارج شوند تا بیشترین سود را کسب کنند. آنها نوسانات بازار را در تایم فریم 5 دقیقهای تشخیص میدهند و از آن به نفع خود استفاده میکنند.

در مقابل، معاملهگران تازهکار کسانی هستند که تجربه کمتری دارند و ممکن است زمانبندی ورود یا خروج از معاملات را اشتباه کنند. آنها ممکن است بیشازحد دیر وارد شوند یا بیشازحد در یک معامله بمانند، که این امر میتواند منجر به ضرر شود. بازه زمانی 5 دقیقهای میتواند به آنها کمک کند تا تصمیمات آگاهانه و سریعی در معاملات خود بگیرند. Morning Reversal یا معکوس صبحگاهی به دو نوع خرسی و گاوی تقسیم میشود که در ادامه به آن میپردازیم.

بازگشت صبحگاهی خرسی در نمودارهای ۵ دقیقهای بهمعنای یک الگوی نموداری است که نشاندهنده تغییر جهت بازار از روند صعودی به نزولی در ابتدای روز معاملاتی است. به زبان ساده، این اصطلاح برای توصیف زمانی استفاده میشود که قیمتها پس از شروع روز بهشدت کاهش پیدا میکنند و این تغییر جهت معمولاً حوالی ساعت ۱۰ صبح رخ میدهد. این میتواند فرصتی برای کسانی باشد که دوست دارند در زمان نزول بازار معامله کنند، مثل معاملهگران خرسی و ممکن است برای کسانی نامطلوب باشد که ترجیح میدهند در زمان صعود بازار معامله کنند، مثل معاملهگران گاوی. این الگو میتواند نشاندهنده این باشد که بازار در حال تغییر روند است و ممکن است سیگنالی برای معاملهگران باشد تا استراتژیهای معاملاتی خود را تنظیم کنند.

معاملات شکست

معاملات شکست نوعی استراتژی معاملاتی در بازه 5 دقیقهای است که در آن معاملهگران بهدنبال خرید سهامهایی هستید که انتظار میرود قیمت آنها به زودی افزایش یابد. این سهامها معمولاً در هنگام باز شدن بازار، حجم معاملات بالایی دارند که نشاندهنده توجه و علاقه سرمایهگذاران است.

این استراتژی به شما میگوید سهامهایی را جستجو کنید که به راحتی و بدون مقاومت زیاد، قیمتشان تغییر کند. اگر ریسکپذیر هستید و بهدنبال سود بیشتری میگردید، ممکن است به سهامهایی با حجم معاملاتی کمتر علاقهمند باشید، زیرا این سهامها میتوانند تغییرات قیمتی بزرگتری داشتهباشند. اما اگر میخواهید احتیاط کنید، بهتر است سهامهایی با حجم معاملاتی بالا، مثلاً بیش از 100 میلیون سهم را انتخاب کنید که معمولاً پایدارتر هستند.

نکته کلیدی در این استراتژی این است که باید ضررهای خود را محدود کنید و اجازه دهید سودهایتان رشد کنند. این بدان معناست که باید بتوانید زمانی که داراییها به خوبی عمل نمیکنند، آنها را به سرعت بفروشید و زمانی که آنها در حال افزایش هستند، در معامله باقی بمانید.

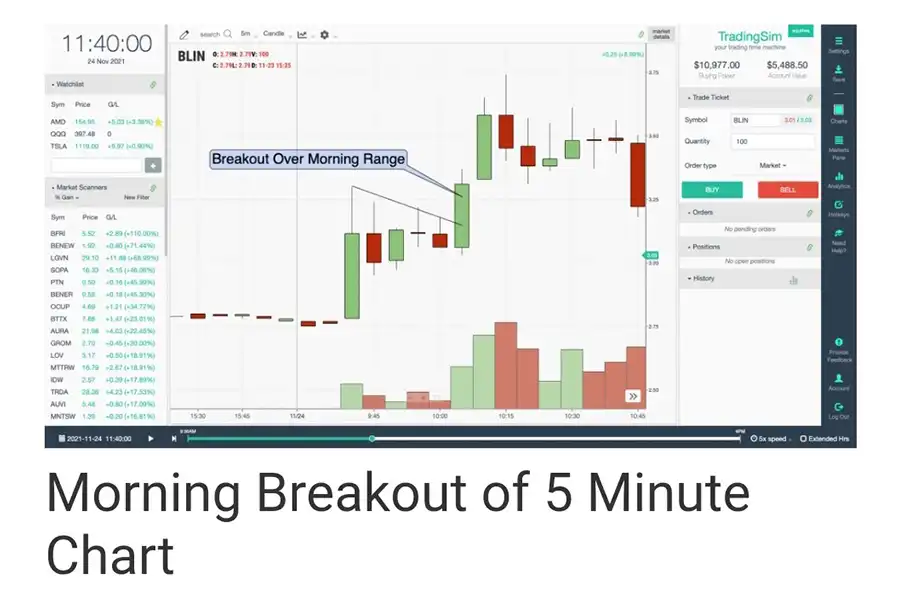

نمودار شکست 5 دقیقهای صبحگاهی به نموداری اشاره دارد که نشان میدهد چگونه قیمتها در اولین 5 دقیقه از باز شدن بازار تغییر میکنند. در ادامه با جزئیات بیشتر این استراتژی در بازه 5 دقیقهای آشنا میشوید.

- معامله قبل از باز شدن بازار: اگر شما قبل از ساعت رسمی شروع بازار، معمولاً 9:30 صبح معامله کنید، ممکن است یک محدوده قیمتی ایجاد شود که میتوانید بلافاصله پس از باز شدن بازار از آن استفاده کنید.

- تمرکز بر محدوده افتتاحیه: اگر از دادههای قدیمی بازار استفاده نمیکنید، بهتر است روی قیمتهایی که بازار با آنها شروع میشود، تمرکز کنید.

- یافتن استراتژی معاملاتی: با استفاده از روشهای معرفی شده، ممکن است بتوانید یک استراتژی معاملاتی خوب برای استفاده از شکستهای قیمتی پیدا کنید.

- جستجوی سهام با حجم معاملات بالا: بهدنبال سهامی باشید که حجم معاملاتی زیادی دارند و میتوانند قیمت را به سمت بالا ببرند. در هنگام استفاده از این استراتژی، دو مورد زیر را رعایت کنید.

الف) مراقب جهشهای قیمتی در کوتاهمدت باشید: بسیاری از جهشهای قیمتی فقط برای مدت کوتاهی دوام دارند، پس به آنها اعتماد نکنید.

ب) تنظیم حد ضرر و گرفتن سود: همیشه حد ضررهای خود را تعیین کنید و وقتی قیمت سهام در حال افزایش است، سود خود را از بازار بگیرید.

بیشتر بخوانید: معاملات شکست

استراتژی اسکالپ

استراتژی اسکالپ تریدینگ در بازه زمانی ۵ دقیقهای به این صورت است که معاملهگران با هدف کسب سود از تغییرات کوچک قیمت، معاملات را در عرض چند دقیقه باز و بسته میکنند. هدف جمعآوری سود از تعداد زیادی معاملات کوچک در طول روز معاملاتی است. در ادامه یک رویکرد کلی برای اسکالپ تریدینگ در نمودار ۵ دقیقهای ارائه شده است.

- شناسایی سطوح کلیدی: سطوح حمایت و مقاومت را روی نمودار بازه زمانی بالاتر، مانند نمودار یک ساعته، علامتگذاری کنید.

- تحلیل روند: در جهت روندی که توسط میانگین متحرک ۲۰۰ نشان داده شده است، معامله کنید

- سیگنالهای ورود: برای سیگنالهای ورود بهدنبال الگوهای خاص شمعی مانند شمعهای فراگیر یا سه سرباز سفید باشید.

- تأیید شتاب: از شاخصهایی مانند RSI برای تأیید شتاب استفاده کنید. بهعنوان مثال، RSI بالای ۵۰ ممکن است نشاندهنده یک روند صعودی باشد.

- مدیریت ریسک: یک حد ضرر تعیین کنید، معمولاً دو برابر طول شمع ورودی، و برای سود بردن خود هدف ۲:۱ نسبت ریسک به پاداش را در نظر بگیرید.

- سودهای جزئی: در نظر داشتهباشید که بخشی از معامله، مانند ۸۰٪، را در اولین سطح حمایت یا مقاومت یا با مشاهده یک واگرایی ببندید.

- از روندهای نامشخص اجتناب کنید: از معامله در روزهایی که روند واضحی ندارند یا میانگینهای متحرک به خوبی همتراز نیستند، خودداری کنید.

بهتر است بدانید استراتژی تایم فریم 5 دقیقه برای اسکالپ تریدینگ زمانی موثر است که تصمیمگیری سریع داشتهباشید و به قوانین مدیریت ریسک خود پایبند بمانید. همچنین مهم است بدانید این استراتژی شامل تعداد زیادی معاملات است که میتواند منجربه هزینههای معاملاتی قابل توجهی شود.

کدام اندیکاتورها برای استراتژی تایم فریم 5 دقیقه مناسب هستند؟

برای پیادهسازی استراتژی تایم فریم 5 دقیقه، به شاخصهای زیر نیاز پیدا میکنید.

- میانگین متحرک نمایی EMA: این شاخص به شما کمک میکند تا جهت روند را با تأکید بر آخرین تحرکات قیمت تشخیص دهید.

- شاخصهای نوسانگر: مانند MACD برای اندازهگیری شتاب و شناسایی تغییرات احتمالی استفاده میشود.

- نوسانگر استوکاستیک: یک شاخص شتاب است که قیمت بسته شدن یک دارایی خاص را با دامنهای از قیمتهای آن در یک دوره زمانی معین مقایسه میکند.

- شاخص قدرت نسبی RSI: برای اندازهگیری شدت تغییرات قیمتهای اخیر استفاده میشود و شرایط بیشخرید یا بیشفروش را ارزیابی میکند.

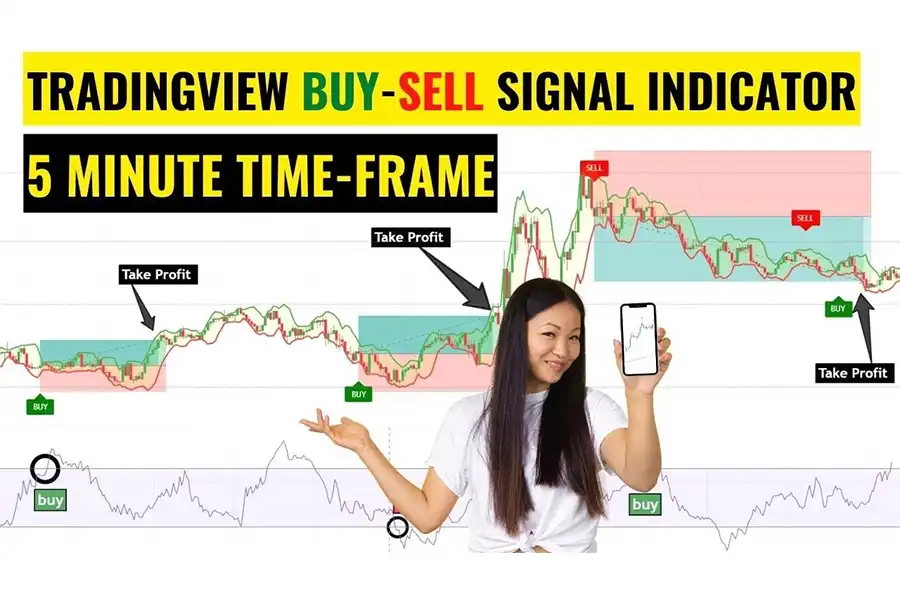

چه زمانی در استراتژی تایم فریم 5 دقیقه سیگنال خرید دریافت میکنیم؟

در این استراتژی، سیگنال خرید معمولاً زمانی ایجاد میشود که شرایط خاصی برآورده شوند؛ مثلاً شرایطی که نشاندهنده احتمال افزایش قیمت باشد. در ادامه به یک راهکار کلی بر اساس استراتژی تایم فریم 5 دقیقه میپردازیم.

- تحلیل قیمت: سیگنال خرید ممکن است هنگامی صادر شود که قیمت از یک میانگین متحرک کلیدی یا سطح مقاومت فراتر برود.

- شاخصهای فنی: بسیاری از معاملهگران از شاخصهایی مانند شاخص قدرت نسبی RSI، همگرایی و واگرایی میانگین متحرک MACD یا تقاطع میانگینهای متحرک مختلف برای شناسایی سیگنالهای خرید استفاده میکنند.

- الگوهای کندل استیک: الگوهای صعودی مانند چکش، الگوهای اینگالفینگ یا شکست بالای منطقه مقاومتی نیز میتوانند فرصت خرید را نشان دهند.

چه زمانی در استراتژی تایم فریم 5 دقیقه سیگنال فروش دریافت میکنیم؟

برای فهمیدن اینکه کی باید در استراتژی تایم فریم 5 دقیقه فروش انجام دهید، باید به نشانههای خاصی توجه کنید که هریک از آنها نشان میدهند قیمت چه زمانی احتمال دارد پایین بیاید. این نشانهها شامل موارد زیر میشوند:

- شاخص RSI: وقتی خط RSI سریع، زیر خط RSI کند قرار میگیرد، ممکن است نشانهای از کاهش قیمت در آینده باشد.

- میانگینهای متحرک: اگر میانگین متحرک کوتاهمدت زیر میانگین متحرک بلندمدت قرار بگیرد، ممکن است نشانهای باشد که جهت روند قیمت در حال تغییر است.

- پرایس اکشن: اگر قیمت در انتهای یک بازه ۵ دقیقهای در بالاترین نقطه خود بسته شود، ممکن است نشانهای از نزول قیمت در آینده نزدیک باشد.

- باندهای بولینگر: وقتی قیمت به باند بالایی بولینگر برخورد کند یا از آن خارج شود، ممکن است نشانهای از بالا رفتن بیشازحد قیمت و سقوط آن باشد.

خدمات اپوفایننس

اپوفایننس یک کارگزاری معتبر و قابل اعتماد است که خدمات معاملاتی را ارائه میدهد. اگر از استراتژی تایم فریم 5 دقیقه یا هر نوع استراتژی دیگری پیروی میکنید، کارگزاری اپوفایننس تمام امکانات لازم را برای شما فراهم میکند.

بهعنوان یک معاملهگر باید بدانید استراتژی تایم فریم 5 دقیقه را باید طوری طراحی کنید که سریع و دقیق انجام شود. این استراتژی معمولاً بر پایه تحلیل تکنیکال و شناسایی الگوهای قیمتی در بازههای زمانی کوتاه است. استفاده از اندیکاتورهایی مانند RSI، MACD و Bollinger Bands به همراه تحلیل پرایس اکشن میتواند در این تایم فریم مفید باشد. مهمترین نکته در این استراتژیها، مدیریت ریسک و تعیین حد ضرر و سود مناسب است تا از نوسانات شدید بازار در امان بمانید.

چگونه یک استراتژی تایم فریم 5 دقیقهای ایجاد کنیم؟

برای توسعه یک استراتژی تایم فریم 5 دقیقهای، باید در مورد بازارها تحقیق کنید، اهداف سرمایهگذاری خود را تعریف کنید، استراتژی خود را آزمایش کنید و عملکرد آن را بهطور منظم بررسی کنید.

آیا میتوانیم از چندین استراتژی همزمان استفاده کنیم؟

بله! بسیاری از معاملهگران از ترکیب استراتژیها برای تنوع بخشیدن به پرتفوی خود استفاده میکنند.

چگونه چارچوب زمانی مناسب را برای استراتژی خود انتخاب کنیم؟

چارچوب زمانی مناسب برای استراتژی شما به سبک و اهداف معاملاتیتان بستگی دارد. معاملهگران روزانه ممکن است از بازههای زمانی کوتاهتری مثل 5 دقیقهای استفاده کنند، در حالی که سرمایهگذاران بلندمدت ممکن است از بازههای زمانی طولانیتر استفاده کنند.