الگوهای فارکس، بهنوبه خود میتوانند ابزار ارزشمندی برای معاملات محسوب شوند. اگر شما در بازار سهام، ارزهای دیجیتال و سایر بازارهای مالی معامله میکنید، میتوانید از این اطلاعات استفاده کنید و معاملات خود را بهبود ببخشید. اگر در این زمینه دانش کافی داشتهباشید، میتوانید نقاط ورود به بازار را شناسایی کنید و از موقعیتهای مختلفی که در نمودارهای کندل قیمت ایجاد میشود، بهرهمند شوید. در ادامه با معتبرترین و کارآمدترین الگوهای فارکس آشنا میشوید.

چرا الگوهای نموداری فارکس و تجزیه و تحلیل کارآمدترین الگوهای فارکس مهم هستند؟

الگوهای نموداری در معاملات فارکس بسیار مهم هستند، زیرا با روانشناسی بازار و تغییرات لحظهای قیمت در هم تنیده شدهاند. تجزیه و تحلیل نمودار قیمت، اولینبار در قرن هفدهم رایج شد و از آن زمان تا به امروز بسیار پرکاربرد است.

تحلیل الگوهای قیمت در نمودارهای شمعی ژاپنی (کندل استیک)، راحتتر است و شما نیز بهعنوان یک معاملهگر میتوانید بهجای استفاده از الگوهای میلهای از این الگوها استفاده کنید. شمعهای ژاپنی، اطلاعات بیشتری را به شما ارائه میدهند.

این الگوها، اطلاعات دقیقی از باز و بسته شدن قیمت و حرکات آن، در اختیارتان قرار میدهند. چند کندل در طول تایم فریمهای مختلف، الگوهای متفاوتی را تشکیل خواهند داد. تجزیه و تحلیل الگوی نموداری فقط بر اساس ظاهر کلی این الگوها انجام میشود.

بهعنوان یک قاعده، الگوهای شمعدانی ژاپنی بهصورت چرخهای تکرار میشوند و ممکن است در طول یک دوره چندین مرتبه در نمودارها ظاهر شوند. بر اساس این الگوهای کندل استیک ژاپنی، شما میتوانید حرکت قیمت را پیشبینی و بر اساس نتایج خود، معاملات سودآوری را باز کنید.

الگوهای نموداری، ابزار ضروری برای شما محسوب میشوند که به کمک آنها میتوانید تجزیه و تحلیل درستی از حرکات بازار داشتهباشید. این الگوها در نهایت به تصمیمگیرهای آگاهانه شما میانجامند، دید دقیقی در مورد حرکات سایر معاملهگران بزرگ بازار ارائه میدهند و به سرمایهگذاران دیگر کمک میکنند تا به تشخیص روند بازار بپردازند.

کارآمدترین الگوهای فارکس چگونه کار میکنند؟

شاید سختترین مشکل معاملهگران فعال در بازارهای مالی، دانستن زمان ورود به بازار باشد. بههمین دلیل است که تاکید میکنیم که شما در درجه اول، بر استفاده از نمودارهای فارکس تمرکز کنید تا نقاط ورود و خروج مناسبی را با کمک آنها پیدا کنید. این الگوهای نموداری، معتبرترین و کارآمدترین الگوهای فارکس را در اختیار شما قرار میدهند.

اگر در بازارهای مالی (فارکس، سهام، ارزهای دیجیتال) فعال هستید، قطعاً از الگوهای قیمت استفاده میکنید. شما نسبت به نوع معاملهای که قصد انجام آن را دارید و بازه زمانی که میخواهید قیمت را در آن بررسی کنید، تایمفریم خاصی از نمودار قیمت را باید زیر نظر بگیرید.

بهعنوان مثال، اگر قصد داشتهباشید تا در روندهای بلندمدت سرمایهگذاری کنید، نمودار خطی ماهانه یا سالانه را انتخاب میکنید. یا در صورتی که میخواهید معامله روزانه انجام دهید، بهتر است بهسراغ نمودار کندل استیک یک ساعته یا ۳۰ دقیقهای بروید.

بهتر است در معاملات و تحلیلهای تکنیکال خود، از الگوهای فارکس استفاده کنید. تحلیل تکنیکال فرایندی است که در طی آن گذشته قیمت یک کالا مورد بررسی قرار میگیرد و به کمک شاخصهای تکنیکال، دید روشنی از آینده قیمت کالا در اختیارتان قرار میگیرد. اگر قصد ورود به این بازار را دارید، با این روش میتوانید، نقاط ورود و خروج معاملات اسپات، روزانه یا آتی، هریک از ارزها مورد نظر خود را مشخص کنید.

نحوه خواندن کندل استیکها چگونه است؟

این کندلها، بینش دقیقی از فعالیت کوتاهمدت معاملهگران را ارائه میدهند. کندلها نشان میدهند که چه کسی بازار را کنترل میکند، خریداران یا فروشندگان. بالا و پایینهای قیمتها نیز بسیار مهم پنداشته میشوند و نشاندهنده کنترل، خریدار یا فروشنده، بر شرایط بازار هستند. محدوده قیمت بین قیمت باز و بسته بهصورت مستطیل، روی یک خط نازک نمایش داده میشود.

انواع الگوهای کندل استیک موجود در فارکس

الگوهای شمعدانی زیادی وجود دارند که میتوانید از آنها برای تجزیه و تحلیل نقاط و مناطق کلیدی در نمودار استفاده کنید. این الگوها بهعنوان کارآمدترین الگوهای فارکس شناخته میشوند و بهطورکلی به دو دسته بازگشتی و ادامهدهنده تقسیم میشوند.

الگوی بازگشتی بهعنوان کارآمدترین الگوهای فارکس

الگویی که روند فعلی را معکوس میکند، الگوی معکوس نامیده میشود. زمانی که این الگو شکل میگیرد، روند قبلی متوقف شده و در جهت مخالف روند قبلی به حرکت خود ادامه میدهد. بهعنوان مثال، هنگامی که این دسته از الگوها، در یک روند صعودی خود را نشان میدهند، باعث متوقف شدن این روند شده و در نهایت روند را نزولی میکنند. اگر قیمتها به پایینترین سطح بازار برگردند، با خرید بی امان و احساسی از سوی خریداران مواجه خواهند شد. اما در صورت بازگشت قیمت به سقف بازار، با فروش سهامداران روبرو خواهند شد.

الگوی ادامهدهنده بهعنوان کارآمدترین الگوهای فارکس

این الگوها بیشتر زمانی شکل میگیرند که در مسیر روند، توقفی بهوجود بیاید و پس از آن، روند به مسیر قبلی خود ادامه داده و یک الگوی پیوسته را تشکیل بدهد. بهعبارت دیگر، ممکن است الگویی در میانه یک روند شکل بگیرد و باعث حرکت قیمت و سپس ادامه مسیر قبلی شود.

کارآمدترین الگوهای فارکس و ۳ الگوی رایج و موثر در فارکس

وقتی تحلیل تکنیکال پدید آمد، مردم متوجه نقاطی روی نمودار شدند که حرکت قیمت پس از مدتی در آن تکرار میشود. آنها شروع به برجسته کردن این مناطق کردند. در مرحله بعدی، معاملهگران متوجه شدند که با ایجاد مناطق خاصی در نمودار، این مناطق میتوانند جهت حرکت قیمت را قبل از بالا یا پایین رفتن آن تعیین کنند. به این ترتیب الگوی قیمت ایجاد شد که امروزه آن را الگوی گرافیکی یا همان الگوی نموداری مینامند که جزء کارآمدترین الگوهای فارکس محسوب میشوند.

این قیمتها دارای اشکال هندسی، مانند مثلث، مکعب و لوزی بودند، بنابراین نام این نقشها نیز از این اشکال الهام گرفته است. با گذشت زمان، قوانین خاصی برای هر الگو وضع و تحلیل نموداری مناسبی ایجاد شد. برای تعریف الگوهای نمودار، از سطوح حمایت و مقاومت استفاده میشود.

بهنظر بسیاری از کارشناسان، الگوها دقیقترین ابزار برای تحلیل نموداری هستند. شما بهعنوان یک معاملهگر، تنها کاری که باید انجام دهید این است که الگوی قیمت را در نمودار مشخص کنید و در صورت صحت آن، میتوانید معامله را شروع و سود کسب کنید. در این مقاله به بررسی سه الگوی نمودار فارکس میپردازیم که تاکنون کارایی خود را از دست ندادهاند و برای معاملهگران حرفهای و مبتدی موثر هستند.

الگوی سر و شانه (Head and Shoulders)

الگوی سر و شانه از کارآمدترین الگوهای فارکس محسوب و در دسته الگوهای بازگشتی طبقهبندی میشود. الگوی سر و شانه در نمودار کندل استیک به راحتی قابل شناسایی است. این الگو نقطه ورود خوبی را برای شروع معامله به شما معرفی میکند.

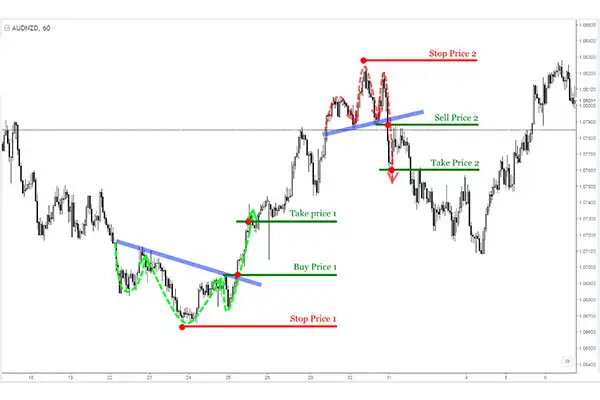

همانطور که نمودار قیمت AUD/NZD در پایین نشان داده شده، دو الگو در نمودار وجود دارد. حالت اول، الگوی سر و شانه مستقیم است که در آن سر بر روی این الگو قرار میگیرد (با رنگ قرمز مشخص شده است) که بسیار شبیه الگوی سقف دوتایی است. حالت دوم همچنین میتواند بهعنوان یک الگوی سر و شانه معکوس (نشان داده شده به رنگ سبز) باشد. هر دوی این الگوها الگوهای معکوس هستند.

حال بیایید ببینیم که چگونه میتوانید با استفاده از الگوی سر و شانه معکوس (سبز) موقعیت خرید را باز کنید؟

- سه نقطه بیشینه یا همان high را پشت سرهم پیدا کنید. در این حالت، نقطهای که کف قیمت را نشان میدهد، باید پایینتر از بقیه و در وسط باشد.

- سپس یک خط روند ساده بکشید. این خط برش شما خواهد بود (با رنگ بنفش مشخص شده است).

- اکنون یک خط بهعنوان مقاومت ساده دارید. شکست بالای این خط، منجر به خرید میشود.

- مطمئن شوید که یک روند نزولی واضح قبل از شکلگیری اولین کف (Low) وجود دارد و اندازه این روند باید دو برابر عمق Low مرکزی باشد (یعنی اندازه روند باید دو برابر اندازه از سر تا شانه چپ باشد). اگر چنین روندی وجود نداشتهباشد، پس از این الگو نمیتوانید استفاده کنید. در این تصویر، چنین فرآیندی را میبینید.

- برای باز کردن معاملات، باید از یک سفارش در حال انتظار (Panding order) استفاده کنید.

- محدوده خرید پس از پیک (high) بعدی و شکسته شدن خط بنفش مشخص میشود. (Buy Price 1)

- برای تعیین موقعیت حد سود، از یک خطکش برای محاسبه پایینترین Low (یعنی سر) تا خط گردن(خط بنفش رنگ) استفاده کنید. همین مقدار را از نقطه شکست خط گردن تا بالای نمودار را در نظر بگیرید و حد سود را در آن سطح تعیین کنید. (Take Price 1)

- حد ضرر را باید ۱۵ تا ۲۰ درصد پایینتر از سطح کف (Low) در نظر بگیرید. (Stop Price1)

مثلث انبساطی از کارآمدترین الگوهای فارکس

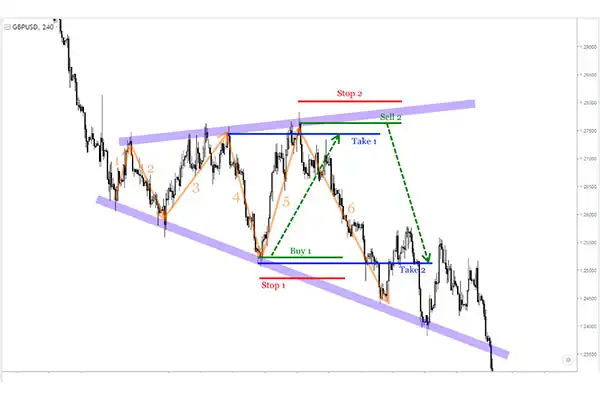

مثلث انبساطی را میتوان در گروه کارآمدترین الگوهای فارکس دستهبندی کرد. در نمودار GBP/USD نشان داده شده در پایین، یک الگوی مثلث در حال گسترش شبیه به یک مثلث معکوس را نشان میدهد.

برای باز کردن موقعیت خرید یا فروش، باید مراحل زیر را انجام دهید:

- ابتدا الگوی قیمتی مشابه تصویر را پیدا کنید.

- High و Low را بهعنوان سقف و کف مشخص کنید. بهتر است این روند حداقل ۲ سقف و ۲ کف را در بربگیرد.

- این حرکتها باید با موج الگو مطابقت داشتهباشند و سقف و کفهای تشکیل شده از قوانین این الگو پیروی کنند. شما باید تعداد امواج را مشخص و درصورت مطابقت، معاملات خود را بر اساس آن باز کنید.

- فقط پس از اتمام موج 4 الگو میتوانید معامله خود را باز کنید.

- آمارها نشان میدهند که این الگو، معمولاً 6 موج دارد، بنابراین بهتر است تا روی موج های 5 و 6 معامله کنید.

- سفارش خرید خود را فقط زمانی باید وارد کنید که معکوس شدن روند موج چهارم بهوضوح برایتان قابل مشاهده باشد. (Buy 1)

- حد سود را بهتر است تا در سطح تشکیل موج 4 تعیین کنید. (Take 1)

- حد ضرر را باید زیر خط حمایت نمودار تعیین کنید. (Stop 1)

- در موج ششم موقعیت فروش دوم را وارد کنید و زمانی این کار را انجام دهید که نشانهای از تغییر روند، پس از موج 5 را مشاهده کنید.(Sell 2)

- Take Profit یا همان سود دوم خود را فراتر از سطح 5 بگذارید.(Take 2)

- حد ضرر معامله Sell 2 را بالاتر از سطح مقاومت تنظیم کنید. (Stop 2)

- این الگو معمولاً به موج 6 ختم میشود، بنابراین معامله در موجهای بعدی بسیار مخاطره آمیز است.

الگوی کندل حجم (Volume Candlestick pattern)

این الگو تنها از یک شمع تشکیل شده است و معمولاً در نمودارهای روزانه (D1) و ۴ ساعته (H4) دیده میشود. نمودار GBP/USD نمونهای از این الگو را نشان میدهد.

این الگو یک شمع با جثه بسیار کوچک و دم بسیار بلند (سایه) دارد. به این شمعها، شمع حجمی یا همان کندل حجمی میگویند. بیشتر کارشناسان، این الگو را بهعنوان یکی از کارآمدترین الگوهای فارکس میشناسند.

این الگو نشاندهنده وجود حجم معاملات زیاد، در جهت مخالف بازار (روند صعودی برای گاوها، روند نزولی برای خرسها) است. بنابراین، تا زمان بسته شدن شمع، بازار هنوز روند جدیدی را ایجاد نکرده است.

زیرا عرضه و تقاضا تقریباً برابر است. اما این تعادل زیاد دوام نمیآورد و در نهایت گروهی از خریداران یا فروشندگان موفق میشوند تا جهت قیمت را تعیین کنند. در نهایت، قیمت باید از کف یا سقف شمع عبور و سیگنالی را برای ورود به بازار و استفاده از این الگو برای شما ارسال کند.

حالا که سیگنال معاملاتی معتبری را از یکی از کارآمدترین الگوهای فارکس دریافت کردید، بهتر است تا یک سفارش خرید یا فروش را بر اساس این سیگنالها باز کنید.

- ابتدا باید این الگو را در دو بازه زمانی مختلف روزانه و چهار ساعته (H4) و (D1) جستجو کنید.

- هر سایه بدون توجه به بدنه شمع باید حداقل 400 پیپ داشتهباشد. اصطلاح پیپ pip به کوچکترین واحد نرخ ارز اشاره دارد. در واقع کوچکترین واحد محاسبه سود و زیان در بازارهای مالی پیپ نام دارد.

- طول بدنه شمع نباید از ۱۰/۱ کل الگو تجاوز کند.

- رنگ بدنه شمع مهم نیست و شمعهای حجم.دهنده تقریباً دوجی هستند.

- این الگو در صورتی معتبر است که قیمت فعلی بازار از بالا و پایین شمع حجمی عبور نکرده باشد.

- سفارشات توقف خرید و فروش را به ترتیب در بالا و پایین شمع قرار دهید.

- حد سود را باید در فاصلهای برابر یا کمتر از طول سایه مربوطه قرار دهید.

- یک محدوده ضرر مناسب را میتوانید در نقطه مقابل high یا Low قرار دهید. (Stop Price 2)

- اگر قیمت به یکی از سفارشات pending order رسید، موقعیت باز می شود (sell price 2).

الگوی قیمتی مثلث (Triangle chart pattern)

امروزه انواع مختلفی از مثلثها وجود دارند که در مورد همگی آنها قوانین مشخصی حکم فرماست. در تحلیل تکنیکال عمومی، مثلثها در گروه الگوهای ادامه دهنده قرار میگیرند.

این الگو روندی را نشان میدهد که قبل از ظاهر شدن مثلث ایجاد شده است و پس از تکمیل الگوی مثلث نیز میتواند روند قبلی خود را از سر بگیرد. با داشتن اینچنین ویژگیهایی، بهراحتی میتوانید الگو را شناسایی و از آن بهعنوان کارآمدترین الگوهای فارکس استفاده کنید.

از نظر فنی، مثلث یک کانال جانبی باریک است که در انتهای یک روند ظاهر میشود. این مثلث زمانی بهوجود میآید که حرکت قیمت بسیار کم باشد و نوسان زیادی نداشتهباشد. قیمت برای مدتی در داخل این مثلث حرکت میکند تا در نهایت با یک حرکت قوی یک ضلع را بشکند و روند در جهت ضلع شکسته شده ادامه یابد.

در تحلیل تکنیکال کلاسیک، یک الگوی مثلثی در اصل سیگنالی است که بر اساس آن، قیمت میتواند در هر جهت حرکت کند. قوانین واضحی برای تعیین نقاط ورودی در زمان ایجاد یک روند وجود دارد، بنابراین نیازی به حدس شما زدن نیست.

اگر با الگوی مثلث معامله میکنید، منطقی است که معامله را بهصورت طولانیمدت زیر نظر بگیرید و زمانی پوزیشن را باز کنید که قیمت پس از شکست هر دو طرف مثلث، به یک high برسد یا از آن عبور کند.

بیشتر بخوانید: معامله الگوی نموداری مثلث

الگوی قیمت دو قله (double top)

این الگو بهعنوان یک الگوی ساده طبقهبندی میشود، بنابراین معمولاً کمتر از سایر الگوها مؤثر است و در تحلیل تکنیکال، بهعنوان یک الگوی معکوس شناخته میشود. الگوی دو تاپ، اساساً نشاندهنده تمایل به شکستن سطح معینی است که پس از دو تلاش ناموفق، برای شکستن آن، روند معکوس را در پیش میگیرد. در چنین مواردی، معمولاً پس از تکمیل الگو، روند بهطورکلی معکوس میشود.

این الگو دو high متوالی دارد که قلههای آن تقریباً در یک سطح هستند و میتواند صاف یا مایل باشد. در حالت دوم، موازی بودن دو قله باید با دقت بیشتری بررسی شود.

زمانی که قیمت از خط حمایت عبور کند و قبل از عبور از سطح آن (منطقه فروش sell zone) به Low محلی برسد، منطقی است وارد معامله فروش شوید. حد سود باید در منطقه حمایتی مربوط به Low های قبلی قرار داشتهباشد.

حد ضرر ممکن است کمی بالاتر از high محلی باشد تا زمانی که خط حمایت شکسته شود. با این حال، باید بهخاطر داشتهباشید که در بیشتر موارد ساختار این الگو، قله سهگانه خواهد بود.

الگوی قیمتی دو دره (double bottom)

این الگو شبیه الگوی دو قله است با این تفاوت که بهصورت معکوس و در انتهای یک روند نزولی تشکیل میشود. در تحلیل کلاسیک، الگوی دو دره زمانی کار میکند که روند معکوس شود و قیمت افزایش یابد.

شما میتوانید سفارش خرید خود را پس از شکستن سطح مقاومت الگو و رسیدن به قیمت high محلی باز کنید. حاشیه سود معامله را در ارتفاع الگو قرار دهید. بهتر است تا حد ضرر را چند پیپ پایینتر و در Low محلی قرار دهید. با این حال، باید بهخاطر داشتهباشید که این الگو در اغلب حالات دارای کف سه گانه میشود و تنظیم استاپلاس خیلی نزدیک به پایین خطرناک است.

الگوی قیمتی سه قله، یکی از کارآمدترین الگوهای فارکس

این الگو معمولاً در ادامه یک الگوی دو قله شکل میگیرد. تجزیه و تحلیل کلاسیک، این الگو را بهعنوان یک الگوی معکوس طبقهبندی میکند؛ یعنی روندهایی که قبل از شکلگیری این الگو وجود دارند، بعد از تکمیل این الگو، دچار تغییر میشوند.

مثلاً روند صعودی به نزولی تبدیل می شود. همین ویژگی باعث شده تا الگوی قیمتی سه قله در لیست کارآمدترین الگوهای فارکس قرار بگیرد و به معاملهگران کمک کند تا روندها را بهدرستی تشخیص دهند.

این الگو زمانی شکل میگیرد که قیمت سه بار متوالی به یک سطح معین برسد و سپس معکوس شود. اغلب، این الگو پس از ظاهر شدن الگوی دو قله تشکیل میشود و حاکی از تلاش ناموفق برای عبور از سطح مقاومتی است. بنابراین در چنین مواردی، الگوی دوم (یعنی الگوی سه قله) به احتمال زیاد معتبرتر است. این الگو میتواند صاف یا مایل باشد. در مورد دوم، باید بررسی کنید که خط مقاومتی با سقفها موازی باشد.

در تحلیل کلاسیک، سه قله فقط برای تغییر روند و کاهش قیمت مفید است. وقتی قیمت به بالاترین حد خود میرسد، الگو به یک مثلث یا پرچم تبدیل میشود.

زمانی که قیمت سطح حمایت را میشکند و به سطح Low محلی میرسد (که در نمودار بهعنوان sell zone نشان داده شده است) معامله فروش را شروع کنید. حد سود باید هم اندازه با فاصله بین خط حمایت و قله باشد. توقف ضرر را میتوانید در آخرین high محلی، نمایش داده شده در نمودار قرار دهید.

الگوی قیمتی سه دره

این الگو معکوس است و شبیه الگوی سه قلهای است که در انتهای یک بازار خرسی دیده میشود. در تحلیل کلاسیک، این الگو پایان یک روند نزولی و شروع یک روند صعودی را نشان میدهد.

معامله خرید را زمانی میتوانید آغاز کنید که قیمت از خط مقاومت عبور کند و به نزدیکترین سطح high محلی خود برسد یا از آن فراتر برود. حد سود را برابر با ارتفاع بین خط مقاومت و سقفهای قبلی قرار دهید. حد ضرر را باید کمی پایینتر از Low محلی و قبل از شکسته شدن خط حمایت تنظیم کنید.

الگوی قیمتی سر و شانه

این الگو یک نسخه اصلاحشده از الگوی Three Topsیا همان سه قله است. اگر قوانین این الگو را بهدرستی رعایت کنید، میتوانید از آن بهعنوان یکی از کارآمدترین الگوهای فارکس در معاملات خود استفاده کنید.

الگوی سر و شانه یک الگوی معکوس در نظر گرفته میشود. بهعبارت دیگر، این نشان میدهد که روند قدرت لازم برای عبور از یک سطح مقاومتی را ندارد و دوره آن به پایان رسیده است. بنابراین بهتر است تا روند را معکوس شده فرض کنید که بازگشت آن بسیار محتمل است.

الگوی سر و شانه، با سه قله پیوسته در سطوح مختلف مشخص میشود. قله مرکزی باید بلندترین قله (سر) و بقیه کوتاه و تقریباً یکسان با یکدیگر (شانهها) باشند. با این حال، زمانی که شانهها در سطوح مختلف قرار دارند، تغییراتی در این الگو بهوجود میآید.

در اینصورت باید اطمینان حاصل شود که قله مرکزی بالاتر از دو شانه باشد. یکی دیگر از نشانههای مهم برای شناسایی این الگو یک خط روند مشخص است که قبل از تشکیل الگو باید ترسیم شود.

این الگو میتواند هم مورب و هم مسطح باشد. Lowهای این قلهها توسط یک خط روند به نام خط گردن یا همان حمایت به هم متصل میشوند.

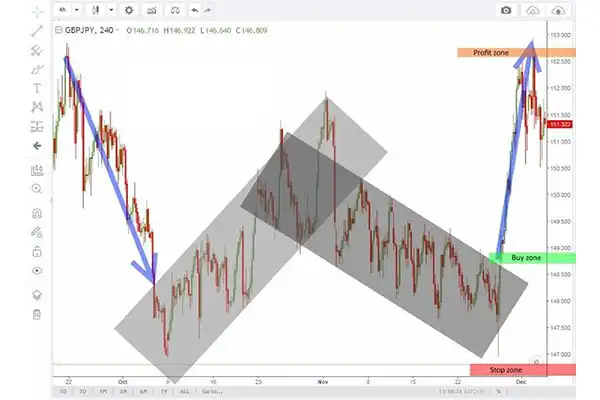

زمانی میتوانید موقعیت فروش را وارد کنید که قیمت، پس از شکستن خط حمایت، به سطح Low محلی (Sell zone) برسد یا از آن فراتر رود. حد سود باید مساوی یا کمتر از فاصله بین خط حمایت تا قله میانی در نظر گرفته شود (Profit zone). حد ضرر را میتوانید در ناحیه قبل از شکستگی خط حمایت یا در سطح شانه راست درست بالای high محلی تنظیم کنید. (Stop zone)

الگوی سر و شانه معکوس

این الگو برعکس الگوی Head and Shoulders است که همیشه در انتهای یک روند نزولی ظاهر میشود. در تحلیل تکنیکال، الگوی سر و شانه معکوس تنها زمانی معتبر است که روند فعلی به روند صعودی تغییر کند، یعنی زمانی که قیمت افزایش مییابد. با این وجود نیز، میتوانید این الگو را جزء کارآمدترین الگوهای فارکس بدانید و بر اساس آن معاملات خود را تنظیم کنید.

پس از شکستن خط مقاومت، زمانی که قیمت به high محلی میرسد یا از آن عبور میکند، میتوانید موقعیت خرید را باز کنید (Buy zone). حد سود باید مساوی یا کمتر از فاصله بین خط مقاومت تا قله میانی در نظر گرفته شود (Profit zone). حد ضرر را میتوانید در ناحیه قبل از شکسته شدن خط مقاومت یا در سطح شانه راست درست زیر Low محلی تنظیم کنید (Stop zone).

الگوی قیمتی وج (Wedge) یکی از کارآمدترین الگوهای فارکس

الگوی قیمتی وج نیز یکی از کارآمدترین الگوهای فارکس شناخته میشود و تا حالا مورد توجه بسیاری از معاملهگران قرار گرفته است. ساختار این الگو شبیه یک مثلث است، اما تفاوتهای بسیار مهمی بین آنها وجود دارد. مثلث فقط در صورتی تشکیل میشود که یک روند مشخص از قبل وجود داشتهباشد. بهعبارت دیگر، در بازارهای رونددار شاهد یک الگوی مثلثی هستیم که در آن قیمت حتی پس از نزول نیز به حرکت در جهت نزول ادامه میدهد. با این حال،این الگو بهعنوان الگوی معکوس شناخته میشود.

در تصویر الگوی وجی را میبینید که مدتی پیش در نمودار EUR/JPY تشکیل شد. از نقطه نظر فنی، الگوی وجی شبیه یک مثلث با کانال تشکیل باریک است، اما وجیها و مثلثها در اندازههای متفاوت از یکدیگر تشکیل میشوند. یک الگوی وج، اساساً بزرگتر از یک مثلث است و معمولاً ماهها یا سالها طول میکشد تا تشکیل شود. در تحلیل تکنیکال کلاسیک، وجها حرکت روند را معکوس میکنند.

زمانی که قیمت از سطح مقاومت عبور میکند و به سقف محلی قبلی (Buy zone) میرسد، بهتر است معامله خرید را شروع کنید. در برخی موارد، شما میتوانید 3٪ از حرکت قیمت را از دست بدهید، یعنی حرکت از خط مقاومت تا high قبلی. حد سود را میتوانید هم اندازه با عرض موج اول الگو تنظیم کنید. حد ضرر منطقی را میتوانید روی سطح Low محلی که قبل از ناحیه مقاومت ظاهر میشود، تنظیم کنید. (stop zone)

الگوی پرچم Flag

این الگو در عین سادگی، جزء یکی از کارآمدترین الگوهای فارکس محسوب میشود که بهصورت کوتاه مدت خود را نشان میدهد. این الگو اثربخشی خود را بر روی نمودار نشان میدهد و معاملهگران، سیگنالهای خوبی میتوانند از آن بگیرند.

در تحلیل تکنیکال، الگوهای پرچم بهعنوان الگوهای ادامهدهنده شناخته میشوند. بنابراین، این الگو نشان میدهد که روند فعلی بازار پس از تکمیل الگو دوباره به حرکت خود ادامه خواهد داد. در تحلیل تکنیکال کلاسیک، الگوهای پرچم نشاندهنده ادامه روند هستند.

در تصویر کج شدن پرچم به سمت پایین را مشاهده میکنید که نشانه افزایش قیمت است. زمانی که قیمت از سطح مقاومت الگو فراتر برود و به سقف محلی (Buy zone) برسد، میتوانید معامله خرید را آغاز کنید. حد سود از ابتدای روند تا ابتدای الگو برابر در نظر گرفته میشود و در برخی اصطلاحات بازار فارکس، این فاصله را دسته پرچم (Profit zone) در نظر میگیرند. حد ضرر باید در سطح کف یا همان Low محلی تنظیم شود و جای آن باید دقیقاً قبل از شکست مقاومت تنظیم شود. (Stop zone)

در تحلیل تکنیکال، قوانین خاصی برای شناسایی صحیح الگوهای پرچم وجود دارد که با 2 مورد رایج آن آشنا می شوید.

- زاویه بین کانال پرچم و روند غالب باید حداقل 90 درجه باشد.

- کانال پرچم نباید بالاتر یا کمتر از نصف روند قبلی باشد.

الگوی قیمتی پرچم سه گوش (Pennant)

این الگو یک نسخه اصلاحشده از الگوی Flag است و همانند آن در لیست کارآمدترین الگوهای فارکس قرار میگیرد. در تحلیل تکنیکال کلی، الگوی پرچم سهگوش بهعنوان الگوی ادامهدهنده، دستهبندی میشود. بنابراین، این الگو نشان میدهد که روندی که قبل از ظهور الگو وجود داشته است، پس از شکلگیری الگو به حرکت خود ادامه میدهد.

این الگو یک اصلاح موقتی را در قیمت بهوجود میآورد و یک نوع عقبنشینی را نشان میدهد. این الگو اغلب از یک حرکت جهت یافته قوی به شکل یک مثلث کوچک پیروی میکند و بر خلاف روند تشکیل میشود.

در تحلیل تکنیکال کلاسیک، الگوی پرچم سه گوش، فقط میتواند در داخل یک روند ظاهر شود که نشاندهنده ادامه روند فعلی است. ثبت سفارش خرید زمانی منطقی است که قیمت از خط مقاومت الگو عبور کند یا در روی high محلی قرار بگیرد. حد سود باید با توجه به اندازه روند و سقفهای قبلی که ارتفاع بالاتری داشتند، تعیین شوند. حد ضرر را میتوانید در Low محلی، قبل از شکست خط حمایت تعیین کنید.

الگوی ساختار انبساطی یا الگوی بلندگو

الگوی ساختاری توسعه یافته، که به آن مگافون نیز میگویند، یکی از کارآمدترین الگوهای فارکس است که شبیه یک بلندگو یا یک مثلث باز شده است. بنابراین، عملکرد اصلی آن شبیه به یک مثلث است.

در تحلیل تکنیکال کلاسیک، ساختارهای توسعهیافته بهعنوان الگوهای ادامهدهنده دستهبندی میشوند، اما خود الگوها میتوانند بهعنوان روندهای مستقل از هم بهصورت جدا طبقهبندی شوند. این بدان معناست که در اغلب موارد روندی که قبل از شکلگیری الگو وجود داشته است، پس از تکمیل الگو ادامه خواهد داشت.

از نظر فنی، این الگو شبیه یک کانال انبساطی است. در این الگو، قیمت سقف و کفهای جدیدی میسازد. بنابراین، بهتر است تا طبق الگو معامله، داخل کانال سقف و کفهای جدید را شناسایی و معامله کنید. الگوهایی مانند مثلث دارای امواج درونی هستند که از کف به سمت سقف حرکت میکنند.

سطح حمایتی، منطقیترین نقطه برای خرید است. با رسیدن به این سطح، قیمت، جهت خود را به سمت بالا تغییر میدهد و به منطقه(buy zone 1) نزدیک میشود. حد سود را میتوانید در سطح سقف محلی یا در سطح بالاتر از آن (profit zone 1) تنظیم کنید. حد ضرر را مقداری پایینتر از نقطه ورودتان انتخاب کنید. (stop zone 1)

زمانی که قیمت به سطح مقاومت الگو میرسد یا از آن عبور میکند، باز کردن معامله فروش منطقی به نظر میرسد (Sell zone 2). حد سود باید در پایینتر از Low محلی تنظیم شود (profit zone 2). در این مورد، بسته به محدودهای که از آن شروع به معامله کرده.اید، حد ضرر را میتوانید بالاتر از سقف محلی تنظیم کنید (stop zone 2).

الگوی قیمتی الماس

این الگو ترکیبی از ساختار مثلثی و ساختار منبسط شده است. در تحلیل تکنیکال، الگوی الماس را بهعنوان یک الگوهای معکوس دستهبندی میکنند و آن را یک نسخه اصلاحشده از الگوی سروشانه میدانند. شناسایی این الگو، باعث میشود تا بتوانید از الماسها بهعنوان یکی از معتبرترین و کارآمدترین الگوهای فارکس، استفاده بهینه داشتهباشید.

هنگامی که قیمت از خط حمایت الگو به سمت پایین عبور میکند و به کف محلی میرسد یا از آن عبور میکند، مطابق با شکست حمایت، باید وارد معامله فروش شوید (Sell zone). حد سود را میتوانید زیر عرض بزرگترین موج در الگو قرار دهید (Profit zone).

حد ضرر در اینجا میتواند در سقف محلی قرار بگیرد یا آن را قبل از شکست خط حمایت قرار دهید (stop zone). از آنجایی که الگوی الماسی اغلب در انتهای یک روند رخ میدهد، بهتر است در بازههای زمانی بالای 4 ساعت بهدنبال این الگو باشید.

الگوی اسپایک (Spike)، یکی از کارآمدترین الگوهای فارکس

اگر بهدنبال کارآمدترین الگوهای فارکس هستید، الگوی اسپایک یکی از بهترین گزینهها برای معاملات شما است. اسپایک در اصل یک حرکت نسبتاً بزرگ به سمت بالا یا پایین در مدت زمان کوتاه است. این الگو معمولاً پس از تعادل عرضه و تقاضا در بازار رخ میدهد. در تحلیل تکنیکال، Spike ها بهعنوان الگوهای معکوس دیده میشوند.

این الگو بهمحض پایان یافتن روند شدید محلی ظاهر میشود. در یک بازار کم عمق، ناگهان فروش یا خرید در حجم بالایی انجام و در چنین شرایطی، حجم بلافاصله جبران میشود. در چنین الگویی، دو سناریو ممکن است رخ داده باشد.

در سناریوی اول، خریدار یا فروشندهای که تلاش میکند حالت کم نوسان قیمت را بشکند و برای تحقق این سناریو، میتواند حجم را از بازار خارج کند و قیمتها را به عقب براند. در سناریوی دوم حجم بیشتری وارد بازار میشود و قیمت را برخلاف حالت بالا به سطوح قبلی باز میگرداند.

توصیه میشود زمانی وارد معامله شوید که الگو کاملاً شکل گرفته است و قیمت از روند خنثی خارج شده باشد (Sell zone). حد سود در اینجا میتواند به فاصله کمتر یا برابر با ارتفاع اسپایک (Profit zone) تنظیم شود. حد ضرر معقول را میتوانید قبل یا بعد از سقفهای محلی یک روند جانبی تنظیم کنید. (Stop zone)

الگوی کندل حجمی

این الگو به شکل یک شمع با بدنه کوچک و دم بسیار بلند (سایه) تشکیل میشود. این شمع را شمع حجمی نیز مینامند زیرا زمانی ظاهر میشود که تعداد زیادی معاملات، بر خلاف جهت بازار انجام شدهاند. بنابراین، بازار حتی پس از پایان این شمع نیز نمیتواند روند جدیدی را آغاز کند، زیرا عرضه و تقاضا تقریباً برابر است. با این حال، تعادل طولانی نخواهد بود و در نهایت خریدار یا فروشنده موفق میشوند و قیمت را در مسیر خود حرکت میدهند.

هنگامی که این اتفاق میافتد، باید منتظر بمانید تا شمع حجم بالا یا پایین شکسته شود و سپس وارد معاملهای در جهت غالب بازار شوید. با تمام این تفاسیر، آیا میتوان این الگو را بهعنوان کارآمدترین الگوهای فارکس شناسایی کرد؟ جواب این سوال، در شناسایی و عملکرد صحیح شما نهفته است.

با توجه به این الگو، شما میتوانید هر دو جهت را با استفاده از توقف خرید، توقف فروش و سفارشات معلق یا همان pending order معامله کنید.

الگوی برج (Tower)

این الگو یک ساختار کندل استیک است که از حداقل ۶ شمع تشکیل شده است. الگوهای برج معمولاً بهعنوان الگوهای معکوس شناخته میشوند و در انتهای یک روند خود را نشان میدهند. این الگو معمولاً از یک شمع بزرگ (در جهت روند قبلی) تشکیل شده است که بهدنبال آن چندین شمع اصلاحی، معمولاً با بدنههای یکسان قرار میگیرند.

پس از تکمیل یک سری شمعهای اصلاحی، یک حرکت تند با یک یا دو شمع در جهت مخالف اولین شمع ترند، مشاهده خواهید کرد. بیشتر معاملهگران این الگو را یکی از کارآمدترین الگوهای فارکس میدانند که بر اساس آن میتوانند اطلاعات زیادی را از آینده بازار کسب کنند.

هنگامی که شمع پنجم و همه شمعهای اصلاح شده، ظاهر میشوند، باید سفارش فروش (Sell zone) را ثبت کنید. حد سود با ارتفاع اولین شمع الگو (Profit zone) تعیین میشود. حد ضرر کمی بالاتر از نقطه اوج الگو است. (Stop zone)

الگوی سه کلاغ (سه بودا)

این الگو یک الگوی 4 شمعی است و استفاده از یک بازه زمانی کوتاهتر میتواند الگو را شبیه پرچم کند. الگوی سه کلاغ معمولاً بهعنوان الگوی ادامهدهنده طبقهبندی میشود. بنابراین، اغلب به آن تصحیح زیگزاگ نیز میگویند. این الگو معمولاً از یک شمع بزرگ و بهدنبال آن سه شمع اصلاح شده تشکیل شده است. شمعها باید در جهت ترند غالب و همرنگ باشند.

برای باز کردن معامله خرید، باید زمانی وارد شوید که سومین کندل اصلاحی بسته شود و کندل چهارم باز شود. حد سود را میتوانید به دو صورت تعریف کنید. بهعنوان یک قاعده توصیه میشود، حد سود را در فاصلهای برابر یا کمتر از طول اولین شمع الگو تنظیم کنید.

برای روش دوم، توصیه میکنیم زمانی که قیمت به طولانیترین سطح سایه بالایی هر شمع در الگو میرسد، حد سود تعیین کنید. در این حالت، حد ضرر را میتوانید در Low مربوط به کندل بزرگ قرار دهید.

بیشتر بخوانید: الگوی سه کلاغ سیاه

الگوی مکعب (مکعب طلایی)

الگوی مکعب معمولاً از چهار شمع متوالی هماندازه در رنگهای متناوب تشکیل شده است. شمع باید به اندازهای بلند باشد که یک جسم مکعبی هندسی تشکیل دهد. این الگو بهعنوان «مکعب طلایی» نیز شناخته میشود زیرا 90٪ از این الگوها در نمودار قیمت طلا به دلار آمریکا رخ میدهند. در برنامه معاملاتی خود میتوانید این الگو را بهعنوان آسانترین و کارآمدترین الگوهای فارکس جای دهید.

معامله با این الگو بسیار آسان است و فقط به دقت کافی نیاز دارد. وقتی شمع پنجم بعد از 4 شمع متوالی هم اندازه باز شد، بر اساس رنگ اولین شمع الگو وارد معامله شوید. اگر قرمز بود، باید معامله فروش را آغاز کنید. اگر سبز باشد، باید معامله خرید را باز کنید.

زمانی که شمع مکعب پنجم بعد از 4 شمع مکعبی (Sell zone) بیرون آمد، سفارش فروش را ثبت کنید. اندازه حد سود نباید از روند موجود و قبل از ظاهر شدن الگو تجاوز کند. در این حالت میتوانید حد ضرر را در فاصلهای برابر با طول شمع در جهت مخالف نقطه ورودی (منطقه توقف) تنظیم کنید.

چند قانون کلی برای موثرتر کردن این الگو و جلوگیری از اشتباهات رایج وجود دارد:

- اگر شمعها، بلند یا کوتاه باشند شرایط تشکیل الگوی مکعبی را ندارند و بیشتر شبیه مستطیل هستند، در این حالت وارد معامله نشوید.

- سایههای شمع تاثیری بر اثربخشی الگو ندارد.

- بهترین تایمفریم برای معامله این الگو، تایم فریم 4 ساعته است.

بیشتر بخوانید: چطور نمودار شمعی (کندل استیک) را بخوانیم؟

الگوی موچین

این الگو یک ساختار کندل استیکی است که از دو یا چند شمع با سایههای بلند و مساوی تشکیل شده است. علاوهبراین، سایه باید حداقل نصف اندازه بدنه شمع باشد. ساختار موچین معمولاً بهعنوان یک الگوی معکوس شناخته میشود که بیشتر در انتهای یک روند دیده میشود. موچینهای دو شمعی رایجتر هستند. این الگوها معمولاً از نوع برگشتپذیر محسوب میشوند.

معامله فروش زمانی منعقد میشود که آخرین شمع الگو (معمولاً شمع دوم) بهطور کامل تشکیل شود و شمع جدید شروع به شکلگیری کند. اندازه حد سود نباید خارج از سایه شمع الگو تعیین شود. حد ضرر با مقداری اختلاف از سقف الگو تعیین میشود.

الگوی گپ (بازی با گپ) یکی از کارآمدترین الگوهای فارکس

این الگو یک ساختار واقعی نیست بلکه یک استراتژی معاملاتی مبتنی بر استفاده از تفاوت قیمت است. با این وجود، هنوز هم در لیست کارآمدترین الگوهای فارکس قرار میگیرد و بسیار کاربردی است. این استراتژی معاملاتی مبتنی بر این ایده است که دو نوع تفاوت قیمت در بازار امروز وجود دارد.

اولین مورد معمولاً زمانی رخ میدهد که معاملات در بورس به پایان میرسند و بعد از تعطیلات باز میشوند. مورد دوم بهدلیل عوامل فاندامنتال موثر بر بازار است. این روش شامل استفاده از شکافهای نوع دوم است.

شکافهایی که در طول روز معاملاتی رخ میدهند. از نظر آماری اعتقاد بر این است که بیشتر بازارهای مالی که در آغاز معاملات گپ داشتهاند، احتمالاً قبل از ازسرگیری معاملات طبق معمول، به سطوح قبلی خود باز میگردند. بهعبارت دیگر، تفاوت قیمت بهعنوان ظهور یک روند جدید تلقی نمیشود، بلکه بیشتر بهعنوان واکنش کوتاهمدت سفته بازان به یک رویداد خاص است که احتمالاً بازار بلافاصله به آن واکنش نشان میدهد.

پس از باز شدن اولین شمع، موقعیت خرید را در گپ قیمت باز کنید. حد سود را در فاصلهای برابر یا کمتر از خود گپ تعیین کنید. بهعبارت دیگر، زمانی میتوانید سود بگیرید که قیمت نهایی، به قیمت بسته شدن کندل قبل از گپ بازگردد. حد ضرر را میتوانید در فاصلهای برابر یا بیشتر از انواع گپ در فارکس و در جهت مخالف قرار دهید.

الگوی متقارن کانال

این الگو نشاندهنده دو روند است که اساساً یکدیگر را اصلاح میکنند. طول روند و زمان توسعه معمولاً همزمان است. روندها اغلب بهعنوان دو کانال قیمت جداگانه نمایش داده میشوند. مفهوم اصلی، در این طرح بر این اساس است که روندی که قبل از شروع ساخت کانال حاکم بود، پس از اتمام کانال با قیمت معینی از سر گرفته میشود.

زمانی که قیمت از خط مقاومت کانال دوم عبور کرد و قبل از اینکه به high برسد، بهتر است تا موقعیت خرید را باز کنید. زمانی میتوانید حد سود را تعیین کنید که قیمت مسافتی برابر یا کمتر از روند را پیش از شروع اولین کانال طی کند.

حد ضرر را در پایینترین سطح کانال دوم تنظیم کنید. رعایت موارد بیانشده، میتواند شما را به این نتیجه برساند که این الگو بدون شک یکی از کارآمدترین الگوهای فارکس است.

قوانین زیادی وجود دارد که به شما کمک میکند تا بتوانید این الگو را بهدرستی استفاده کنید و از طریق آن، معاملات بهتری داشتهباشید.

- این الگو روندهای مستقلی را نشان میدهند، بنابراین بهتر است تا در تایمفریمهای روزانه بهدنبال آنها باشید.

- این الگو در بیشتر اوقات، قبل از تکمیل شدن کانال دوم ظاهر میشود، بنابراین میتوانید در داخل کانال معامله کنید.

- تاکنون هیچ سابقهای مبنی بر عدم کارکرد صحیح این مدل نداشتیم. به این ترتیب، نیازی به تنظیم حد ضرر نیست و سفارشات شما کمتر، تحت تاثیر نوسانات بازار قرار میگیرند.

الگوی 3 پله

الگوی 3 پله بهعنوان یک الگوی بازگشتی کلاسیک شناخته میشود. این الگو پس از اصلاح بازار و تکمیل شدن آن تشکیل میشود و در اصل دارای 3 حرکت است. این الگو را زمانی باید کامل در نظر بگیرید که فرآیند در دو مرحله مطابق شکل زیر طی شده باشد.

در این حالت باید انتظار داشتهباشید که اولین معکوس کننده روند زمانی آغاز شود که خط روند اصلی (خط حمایت) شکسته شود و ریزش قیمت رخ دهد. با نزول قیمت و شکسته شدن خط حمایت، مرحله سوم مدل تشکیل میشود.

این الگو اساساً بخشی از چرخه تئوری موج است. بنابراین حد سود باید با توجه به تئوری موج و قوانین معمول سطوح فیبوناچی محاسبه شود. در چنین مواردی، اگر الگو در بازه زمانی طولانیتری به پایان برسد، منطقی است که پس از پایان شکست و رسیدن قیمت به حداکثر یا حداقل وارد معامله شوید.

پلههای این الگو معمولاً پرچمهای کوچکی هستند که در تایم فریمهای بالا میتوانید مانند قوانین پرچم با آنها رفتار کنید تا زمانی که تمام پلهها تکمیل شود.

شکست الگوی مسطح (فلت)

این الگو یک الگوی مستقل نیست و تقریباً شبیه الگوی معاملاتی در کانال است. بههمین دلیل در دسته مدلهای بسیار موفق و کاملاً معتبر قرار میگیرد و جا دارد تا آن را در گروه کارآمدترین الگوهای فارکس قرار دهید. این الگو مانند یک کانال خنثی معمولی، رفتار میکند و اغلب دارای شیب است.

این کانال بر اساس حرکت بالا و پایین قیمت شکل میگیرد. نوسانات قیمت در داخل کانال، امواج کانال نامیده میشود. این الگو بر اساس این ایده است که آخرین موج 50٪ از طول کانال را پوشش میدهد.

شما باید یک خط فرضی بکشید تا کانال را نصف کند و منتظر باشید تا قیمت در جهت مخالف برگردد، بدون اینکه از خطی که کشیدهاید عبور کند. بهمحض بازگشت قیمت از سطح مورد نظر، باید قیمت را تا رسیدن به مرز دنبال کنید و در جهت شکست مرز کانال شروع به معامله کنید.

زمانی که قیمت از خط میانگین فرضی بازگشت، از خط مقاومت کانال (مرز بالایی) عبور کرد و به سقف کانال محلی (Buy zone) رسید یا از آن عبور کرد، معامله خرید را باید آغاز کنید. میتوانید حد سود را مساوی یا کمتر از عرض کانال در نظر بگیرید. محدودیتهای ضرر را میتوانید چندین پیپ زیر آخرین Low محلی تنظیم کنید .(Stop zone)

خدمات بروکر اپوفایننس

اپوفایننس بهترین بروکر ایرانی است که به معاملهگران امکان معامله در بازارهای مالی را با شرایطی ایمن و سریع فراهم میکند. کارآمدترین الگوهای فارکس نیز در این بروکر قابل استفاده هستند.

این کارگزاری، به منظور حفظ شرایط ایمن معاملات، از تکنولوژی بهروز برای حفظ حریم خصوصی و اطلاعات کاربران استفاده میکند. همچنین، بروکر اپوفایننس با تلاش برای پاسخگویی به نیازهای مشتریان، پشتیبانی ۲۴ ساعته را فراهم کرده است.

الگوهای فارکس یا الگوهای قیمتی، الگوهایی هستند که در نمودار قیمتی ارزها و سایر داراییها تشکیل میشوند. این الگوها به معاملهگران کمک میکنند تا با تحلیل نمودارها، پیشبینیهای دقیقتری در خصوص رفتار بازار داشتهباشند. الگوهایی مانند، الگوی سر و شانه، الگوی برج، الگوی پرچم و سایر الگوهای معروف، در دسته کارآمدترین الگوهای فارکس قرار میگیرند.

چگونه میتوان کارآمدترین الگوهای فارکس را شناسایی کرد؟

برای شناسایی کارآمدترین الگوهای فارکس، میتوانید به الگوهای قیمتی مانند الگوهای کندل استیک، سرو شانه، پرچم و مثلث توجه کنید و حرکات آنها را زیر نظر بگیرید تا از اعتبار آنها اطمینان کافی کسب کنید.

چگونه میتوان بر اساس الگوهای فارکس وارد معامله شد؟

برای ورود به معامله بر اساس الگوهای فارکس، ابتدا باید الگو را شناسایی کنید و سپس با توجه به نوع الگو و شرایط بازار، در موقعیت مناسبی وارد خرید یا فروش دارایی شوید. برای مثال، در صورت شناسایی الگو، معاملهگران میتوانند با توجه به نقطه ورود و خروج الگو، در موقعیت مناسبی وارد خرید یا فروش دارایی شوند.

الگوهای معکوس فارکس چیست؟

الگوی معکوس، الگویی است که در آن روند بازار، پس از این معکوس میشود. الگوهای معکوس بیشتر از سایرین محبوب هستند، زیرا برای معاملهگران نقاطی جذاب هستند که در آن روند تغییر جهت میدهد.