استراتژی معاملاتی پیشرفته ترکیبی از MACD، الگوهای کندل استیک و RSI، یکی از روشهای موثر برای تحلیل دقیقتر بازارهای مالی است. MACD با استفاده از میانگینهای متحرک نمایی، تغییرات روند و سیگنالهای واگرایی را نشان میدهد. الگوهای کندل استیک نیز اطلاعات مهمی درباره رفتار قیمت و نقاط بازگشت یا ادامه روند ارائه میدهند. RSI، با سنجش نسبت افزایش و کاهش قیمت در دورههای زمانی مشخص، سطح اشباع خریدوفروش را تعیین میکند. ترکیب این سه ابزار تکنیکال به معاملهگران کمک میکند تا سیگنالهای خریدوفروش قویتری را شناسایی کرده و نقاط ورود و خروج بهتری را تعیین کنند، که در نتیجه به بهبود عملکرد کلی و افزایش موفقیتشان در معاملات منجر میشود. در این مقاله قصد داریم تا بهطور مشخص به استراتژی macd پیشرفته ترکیبی با کندل استیک و rsi بپردازیم و استفاده از آنرا بدانیم.

اپوفایننس بهعنوان بهترین بروکر برای ایرانیان، خدمات متنوعی از جمله انواع حسابهای معاملاتی، اسپردهای رقابتی و اهرمهای بالا را ارائه میدهد. کاربران میتوانند از پلتفرمهای مختلف موجود در این کارگزاری برای تحلیل تکنیکال و اجرای معاملات استفاده کنند. این بروکر تحت نظارت رگولاتوری ASIC استرالیا فعالیت میکند و امنیت بالایی برای مشتریان خود فراهم میسازد. اپوفایننس پشتیبانی حرفهای به زبان فارسی دارد و روشهای واریز و برداشت متنوعی را به کاربران خود ارائه میدهد. برای دریافت اطلاعات بیشتر میتوانید به وبسایت اپوفایننس مراجعه کنید.

استراتژی MACD چیست؟

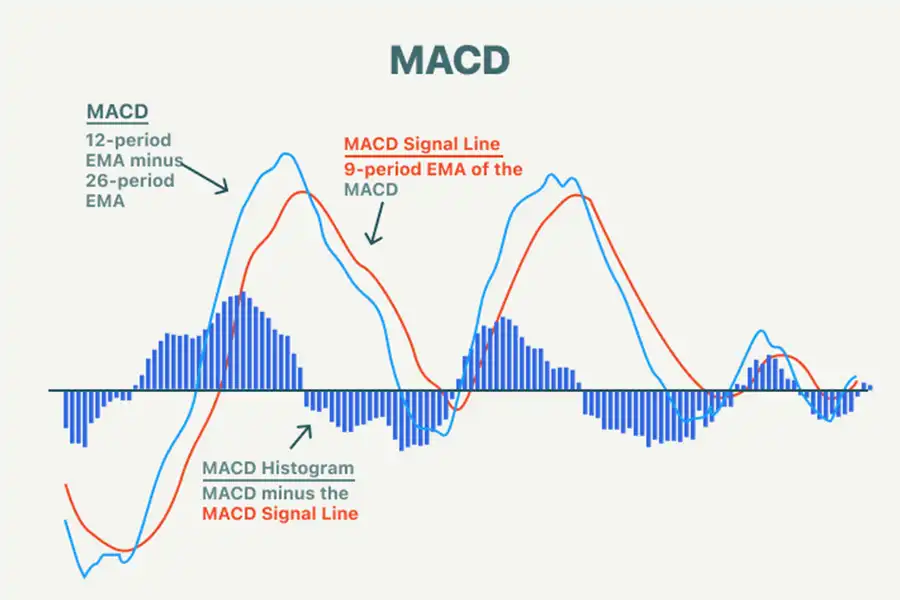

MACD یک شاخص فنی محبوب در تحلیل تکنیکال است که توسط جرالد اپل ابداع شد. این شاخص از تفاوت بین دو میانگین متحرک نمایی EMA مربوط به ۱۲ روزه و ۲۶ روزه استفاده میکند. خط MACD که تفاوت بین این دو EMA را نشان میدهد، به معاملهگران کمک میکند تا تغییرات در روند قیمت را شناسایی کنند. خط سیگنال که EMA ۹ روزه از خط MACD است، بهعنوان یک فیلتر برای سیگنالهای خریدوفروش عمل میکند. اگر خط MACD خط سیگنال را از پایین به بالا قطع کند، یک سیگنال خرید صادر میشود و اگر از بالا به پایین قطع کند، یک سیگنال فروش تلقی میشود.

هیستوگرام MACD نیز تفاوت بین خط MACD و خط سیگنال را نشان میدهد و به معاملهگران کمک میکند تا قدرت سیگنالهای خریدوفروش را ارزیابی کنند. این ابزار بهویژه برای تشخیص نقاط ورود و خروج از معاملات و شناسایی روندهای جدید یا بازگشتهای احتمالی بسیار مفید است.

استراتژی RSI چیست؟

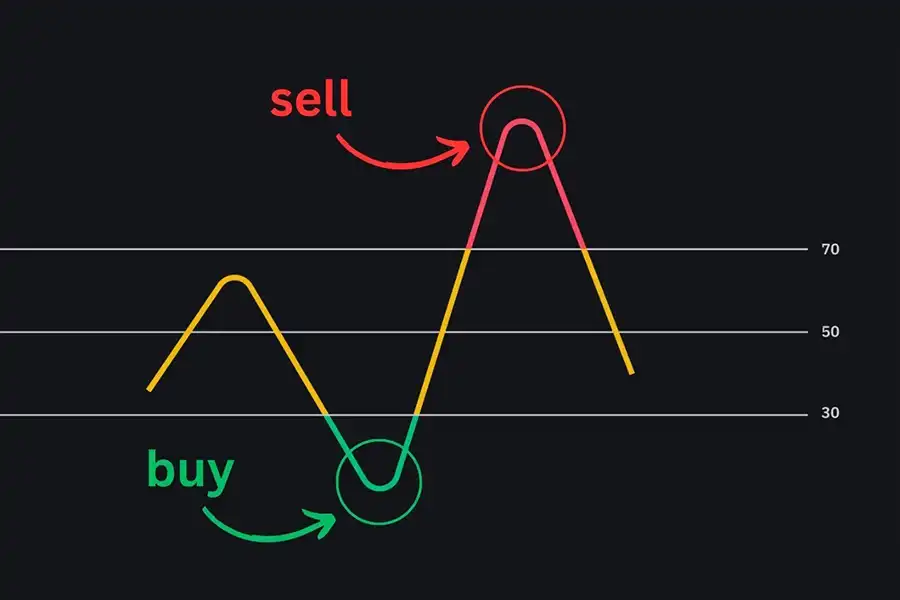

شاخص قدرت نسبی RSI یک شاخص مومنتوم است که توسط ولز وایلدر توسعه داده شد. RSI به شما کمک میکند تا شرایط خرید یا فروش بیش از حد را در بازار تشخیص دهید. این شاخص بین ۰ تا ۱۰۰ نوسان میکند و معمولاً از سطوح ۷۰ و ۳۰ استفاده میشود. RSI بالای ۷۰ نشاندهنده وضعیت اشباع خرید Overbought است؛ یعنی قیمت به قدری بالا رفته که احتمال اصلاح یا کاهش آن وجود دارد. در مقابل، RSI زیر ۳۰ وضعیت اشباع فروش Oversold را نشان میدهد، یعنی قیمت به قدری کاهش یافته که احتمال افزایش یا بازگشت آن وجود دارد. RSI با اندازهگیری سرعت و تغییرات قیمت، این توانایی را به شما میدهد تا نقاط بازگشت احتمالی را شناسایی کنید و تصمیمات معاملاتی درستی بگیرید. همچنین، RSI در شناسایی واگراییها مفید است و میتواند تغییرات احتمالی در روند قیمت را نشان دهد.

ویژگیهای کندل استیک چیست؟

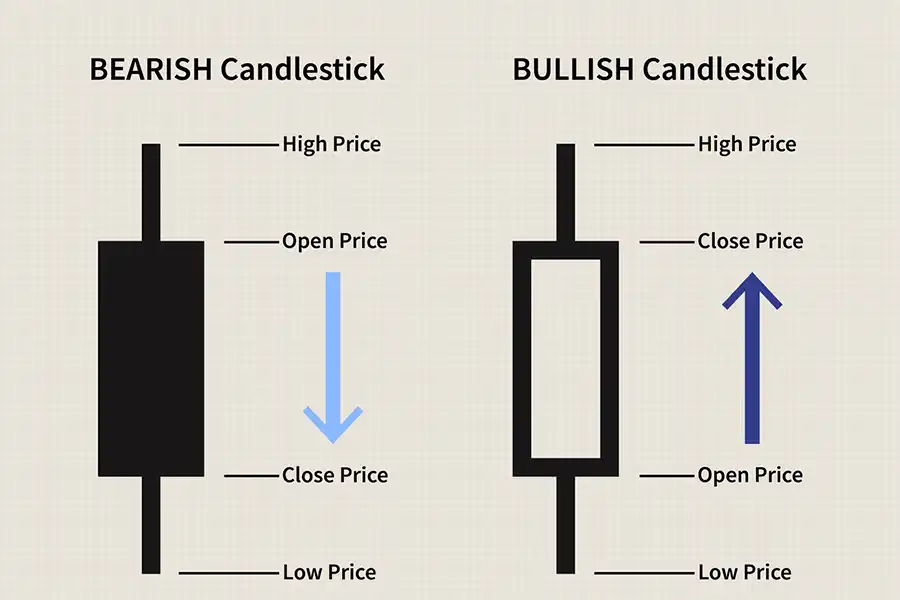

کندل استیک Candlestick یا شمع ژاپنی یکی از ابزارهای تحلیلی بسیار مهم در بازارهای مالی از جمله فارکس است که برای نمایش تغییرات قیمت در یک بازه زمانی مشخص بهکار میرود. از کندل استیکها میتوانید بهصورت ترکیبی با سایر شاخصها و اندیکاتورها استفاده کنید و استراتژیهای کاربردی و مفیدی بسازید. هر کندل استیک شامل چهار قسمت اصلی زیر است.

- قیمت آغازین Open: قیمتی که در آغاز بازه زمانی انتخاب شده، مثلاً یک ساعته یا یک روزه شروع میشود.

- قیمت پایانی Close: قیمتی که در پایان بازه زمانی انتخاب شده، معامله بسته میشود.

- بالاترین قیمت High: بالاترین قیمتی که در طول بازه زمانی بهدست آمده است.

- پایینترین قیمت Low: پایینترین قیمتی است که یک دارایی خاص در طول یک بازه زمانی، تا آن سطح کاهش پیدا کرده است.

صعودی یا نزولی بودن کندل استیکها

کندل استیکها به دو رنگ اصلی تقسیم میشوند و از این طریق، صعودی یا نزولی بودن خود را نشان میدهند. در ادامه به این ویژگی بیشتر میپردازیم.

- کندل صعودی Bullish Candlestick: معمولاً به رنگ سبز یا سفید نمایش داده میشود و نشاندهنده افزایش قیمت است. در این حالت، قیمت پایانی بالاتر از قیمت آغازین است.

- کندل نزولیBearish Candlestick: معمولاً رنگ قرمز یا سیاه دارد و کاهش قیمت را نشان میدهد. در این حالت، قیمت پایانی پایینتر از قیمت آغازین است.

قسمتهای اصلی کندل استیکها

هر کندل استیک شامل دو قسمت اصلی زیر است:

- بدنه Body: فاصله بین قیمت آغازین و پایانی را نشان میدهد. اگر بدنه سبز یا سفید باشد، افزایش قیمت و اگر قرمز یا سیاه باشد نشاندهنده کاهش قیمت است.

- سایه Shadow: خطهای نازکی که از بالا و پایین بدنه خارج میشوند و بالاترین و پایینترین قیمت در آن بازه زمانی را نشان میدهند.

الگوهای کندل استیک

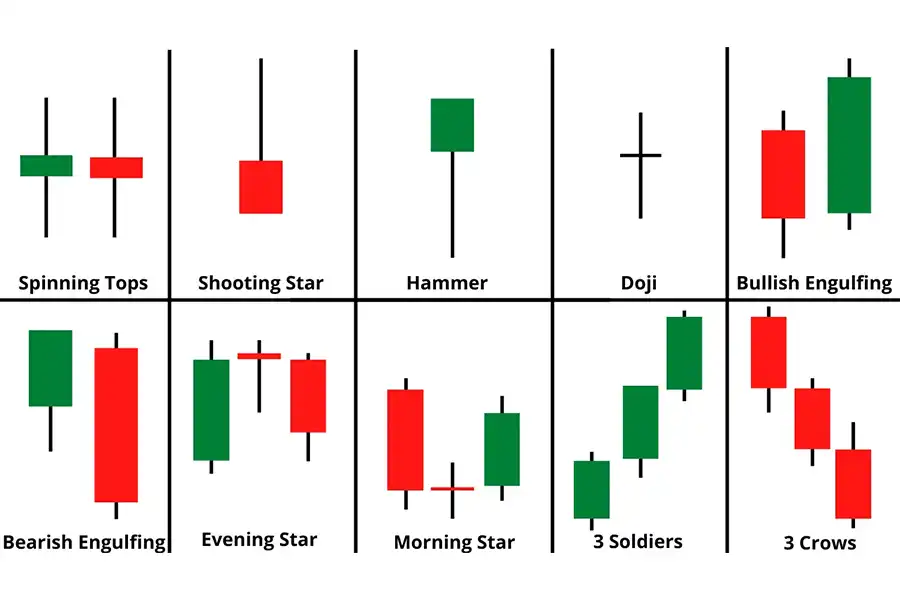

کندل استیکها میتوانند الگوهای مختلفی را ایجاد کنند که تحلیلگران با استفاده از این الگوها میتوانند تغییرات آینده قیمت را پیشبینی کنند. برخی از الگوهای معروف کندل استیک شامل الگوی دوجی Doji، الگوی چکش Hammer و الگوی ستاره دنبالهدار Shooting Star هستند. معاملهگران از این الگوها میتوانند در استراتژی macd پیشرفته ترکیبی با کندل استیک و rsi استفاده کنند.

آیا میتوان اندیکاتورهای macd و rsi را با یکدیگر ترکیب کرد؟

اندیکاتورهای MACD و RSI را میتوانید با یکدیگر ترکیب کنید تا سیگنالهای قویتری برای خریدوفروش به شما بدهد. ترکیب این دو اندیکاتور کمکتان میکند تا نقاط ورود و خروج بهتری در معاملات خود پیدا کنید. در زیر با روشهای مختلفی برای ترکیب این دو اندیکاتور آشنا میشوید.

تأیید سیگنالها

وقتی که هر دو اندیکاتور سیگنال مشابهی میدهند، این سیگنالها معمولاً قویتر هستند. برای درک بهتر به مثالهای زیر توجه کنید.

- خرید: زمانی که RSI در محدوده اشباع فروش، زیر 30 قرار دارد و همزمان خط MACD از زیر خط سیگنال عبور میکند و یک کراسآور صعودی تشکیل میدهد، سیگنال خرید تلقی میشود.

- فروش: زمانی که RSI در محدوده اشباع خرید، بالای 70 قرار دارد و همزمان MACD یک کراسآور نزولی تشکیل میدهد و یک سیگنال فروش صادر میشود.

پیدا کردن واگراییها

واگرایی بین قیمت و اندیکاتور میتواند نشانهای از تغییر روند باشد. اگر MACD یا RSI واگرایی نشان دهند، این یک نشانه از تغییر در جهت روند فعلی است.

بیشتر بخوانید: بهترین اندیکاتور واگرایی در تریدینگ ویو

تعیین قدرت روند

MACD میتواند کمکتان کند تا قدرت روند را تعیین کنید، در حالی که RSI این توانایی را دارد تا به شما نشان دهد که آیا یک دارایی بیشخرید یا بیشفروش شده است. این ترکیب میتواند به شما کمک کند تا تصمیمات بهتری بگیرید.

مثالی از استفاده ترکیبی این دو شاخص

فرض کنید قیمت یک سهام در حال افزایش است و شما میخواهید بدانید که آیا باید خرید کنید یا سهام مورد نظر را بفروشید. ابتدا طبق مراحل زیر، RSI را چک کنید.

- اگر RSI بالای 70 است، سهام مورد نظر ممکن است در حالت اشباع خرید باشد و شاید بهتر باشد صبر کنید.

- اگر RSI زیر 30 است، حالت اشباع فروش را نشان میدهد و میتواند زمان مناسبی برای خرید باشد.

در ادامه باید به MACD نگاه کنید و مراحل زیر را چک کنید:

- اگر MACD یک کراسآور صعودی داشتهباشد، این میتواند تأیید کند که زمان مناسبی برای خرید است.

- اگر MACD دارای یک کراسآور نزولی باشد، بهتر است صبر کنید.

بررسی استراتژی MACD پیشرفته ترکیبی با کندل استیک و RSI

استراتژی ترکیبی MACD، کندل استیک و RSI یک رویکرد پیشرفته برای تحلیل بازارهای مالی است که از قدرت هر سه ابزار بهره میبرد. MACD به معاملهگران کمک میکند تا تغییرات روند و تایید آنرا شناسایی کنند. کندل استیک برای شناسایی الگوهای قیمت و نقاط برگشت استفاده میشود و RSI برای تشخیص شرایط خرید یا فروش بیش از حد و ارائه سیگنالهای تاییدی کاربرد دارد. این استراتژی ترکیبی، بهویژه در بازارهایی که دارای نوسانات بالا هستند مفید است، زیرا با ترکیب سه ابزار مختلف میتواند سیگنالهای قویتر و دقیقتری ارائه دهد.

بهطور خاص، استفاده از الگوهای کندل استیک میتواند به شناسایی تغییرات کوتاهمدت در جهت قیمت کمک کند، در حالی که MACD و RSI برای تایید این تغییرات و تعیین روندهای بلندمدتتر مفید هستند. ترکیب این سه ابزار باعث میشود معاملهگران بتوانند با دقت بیشتری نقاط ورود و خروج از معاملات را تعیین کنند و از سیگنالهای نادرست در معاملات خود استفاده نکنند.

سیگنالهای خریدوفروش استراتژی MACD پیشرفته ترکیبی با کندل استیک و RSI چگونه است؟

این استراتژی سیگنالهای خریدوفروش را از طریق ترکیب چندین عامل ارائه میدهد. برای سیگنال خرید، معمولاً نیاز است که خط MACD خط سیگنال را از پایین به بالا قطع کند که نشاندهنده تغییر احتمالی به سمت روند صعودی است. علاوهبر این، RSI باید زیر ۳۰ باشد و به سمت بالا حرکت کند که نشاندهنده خروج از شرایط اشباع فروش و احتمال افزایش قیمت است. همچنین، وجود یک الگوی کندل استیک صعودی مثل چکش یا مرد آویزان، میتواند تاییدی بر تغییر روند به سمت صعودی باشد. برای سیگنال فروش، خط MACD باید خط سیگنال را از بالا به پایین قطع کند، که تغییر احتمالی به سمت روند نزولی را نشان میدهد. در این حالت، RSI باید بالای ۷۰ باشد و به سمت پایین حرکت کند، که نشاندهنده خروج از شرایط اشباع خرید و احتمال کاهش قیمت است.

همچنین، وجود یک الگوی کندل استیک نزولی مثل ستاره عصرگاهی یا الگوی اینگولفینگ نزولی، میتواند تاییدی بر تغییر روند به سمت نزولی باشد. این ترکیب چندگانه از سیگنالها به معاملهگران کمک میکنند تا تصمیمات بهتری در مورد ورود و خروج از معاملات بگیرند و هیچگاه در دام سیگنالهای نادرست نیفتند.

مزایا و معایب استراتژی MACD پیشرفته ترکیبی با کندل استیک و RSI

در دنیای پیچیده معاملات مالی و تحلیل تکنیکال، استفاده از استراتژیهای ترکیبی میتواند کمکتان کند تا تصمیمات بهتری بگیرید و ریسکهای خود را به حداقل برسانید. این استراتژی به دلیل ترکیب سه ابزار قدرتمند تحلیل تکنیکال، میتواند دیدگاه جامعتری را برای تحلیل بازار فراهم کند. اما همانطور که هر ابزار و روشی دارای مزایا و معایب خاص خود است، این استراتژی نیز از این قاعده مستثنی نیست. در ادامه به بررسی مزایا و معایب استفاده از این استراتژی پیشرفته میپردازیم.

مزایا

مزایای این استراتژی شامل موارد زیر میشود:

- ارائه سیگنالهای دقیقتر: این استراتژی با استفاده از چندین ابزار مختلف میتواند دقت سیگنالهای خریدوفروش را افزایش دهد.

- کاهش سیگنالهای کاذب: با ترکیب MACD، کندل استیک و RSI، معاملهگران میتوانند از تایید چندگانه برای کاهش احتمال سیگنالهای نادرست استفاده کنند.

- امکان شناسایی نقاط برگشت قیمت: الگوهای کندل استیک میتوانند به شناسایی نقاط بازگشت قیمت کمک کنند و در ترکیب با MACD و RSI، معاملهگران میتوانند تصمیمات بهتری بگیرند.

بیشتر بخوانید: استراتژی مکدی و آر اس آی

معایب

موارد زیر معایب این استراتژی را نشان میدهند:

- پیچیدگی زیاد: استفاده از این استراتژی، نیازمند تحلیل و بررسی دقیقتر و همچنین دانش بیشتری است.

- ارائه سیگنالهای با تاخیر: ترکیب چندین شاخص احتمال دارد باعث تاخیر در ارائه سیگنالها شود و فرصتهای معاملاتی را از بین ببرد.

- نیاز به تجربه زیاد دارد:معاملهگران باید تجربه و دانش کافی را در استفاده از هر سه ابزار داشتهباشند تا بتوانند سیگنالها را بهدرستی تحلیل کنند و از این استراتژی بهره ببرند.

استراتژی macd پیشرفته ترکیبی با کندل استیک و rsi به ما چه میگوید؟

این استراتژی به ما کمک میکند تا نقاط ورود و خروج دقیقتری را شناسایی کنیم و با اطمینان بیشتری وارد معاملات شویم. ترکیب این شاخصها و الگوهای کندل استیک، این امکان را در اختیارمان قرار میدهد تا شرایط بازار را بهتر تحلیل کنیم و تصمیمات هوشمندانهتری بگیریم. این استراتژی میتواند کمکمان کند تا تغییرات روند را زودتر شناسایی کنیم و از فرصتهای معاملاتی نهایت بهره را ببریم. همچنین، این استراتژی با کاهش سیگنالهای کاذب میتواند کمکمان کند تا از معاملات ناموفق جلوگیری کنیم و عملکرد معاملاتی خود را بهبود بخشیم.

خدمات اپوفایننس

با کارگزاری اپوفایننس، تجربهای متفاوت و حرفهای از معاملات را در محیطی امن و پیشرفته داشته باشید. این کارگزاری با ارائه ابزارها و منابع مورد نیاز برای پیادهسازی استراتژیهای تکنیکال و فاندامنتال، امکان تحلیل دقیق بازار را برای شما فراهم میکند. علاوهبر این، دسترسی به تحلیلهای تخصصی و پشتیبانی حرفهای نیز از دیگر خدمات اپوفایننس است. برای کسب اطلاعات بیشتر و شروع یک تجربه معاملاتی متفاوت، به وبسایت ما به نشانی https://opofinance.com/fa مراجعه کنید و تجربهای امن و کارآمد را از دست ندهید.

بهعنوان یک معاملهگر بهتر است بدانید که استراتژی macd پیشرفته ترکیبی با کندل استیک و rsi، یک ابزار قوی برای تحلیل تکنیکال بازارهای مالی است. این استراتژی با ترکیب سیگنالهای MACD، الگوهای کندل استیک و شاخص قدرت نسبی RSI، امکان شناسایی نقاط خریدوفروش بهینه را فراهم میکند. استفاده همزمان از این سه ابزار، دقت تحلیلها را افزایش داده و احتمال تصمیمگیریهای موفقیتآمیز در معاملات را بیشتر میکند. با این حال، مانند هر استراتژی دیگری، این روش نیز نیازمند تجربه و تمرین مداوم است تا بتوانید به نتایج مطلوب دست یابید و از خطرات احتمالی جلوگیری کنید.

چگونه میتوانیم با استفاده از MACD و RSI، سطح توقف ضرر و تیک پرافیت را تنظیم کنیم؟

سطح استاپ لاس را میتوان در زیر پایینترین Low اخیر برای خرید یا بالاتر از High آخرین قیمت برای معاملات فروش قرار داد. سطح تیک پرافیت را میتوان بر اساس سطح حمایت و مقاومت کلیدی یا با استفاده از نسبت ریسک به ریوارد تنظیم کرد.

آیا میتوان استراتژی MACD و RSI را خودکار کرد؟

بله! استراتژی MACD و RSI میتوانند با استفاده از الگوریتمهای معاملاتی در سیستم عاملهایی مانند Metatrader خودکار شوند.