برخلاف اندیکاتورهای پیرو روند که حرکت قیمت را دنبال میکنند، اندیکاتور «میانگین محدوده واقعی» به بررسی نوسانات قیمت میپردازد. این شاخص با نشاندادن افزایش یا کاهش نوسانات، به معاملهگران برای ورود یا خروج از معاملات کمک میکند. تحلیلگران بازار با استفاده از این ابزار و ارزیابی نوسانات، احتمال معکوسشدن قیمت را پیشبینی میکنند. هرچند میانگین محدوده واقعی یک شاخص جهتدار نیست و نمیتوان جهت بازار را با آن شناسایی کرد، اما تغییرات احتمالی آن را نشان میدهد. در ادامه به معرفی اندیکاتور ATR و نحوه استفاده از آن در معاملات میپردازیم.

معاملهگری در بازارهای مالی، نیازمند فعالیت در یک پلتفرم معاملاتی کاملا امن و پرسرعت است. بروکر اپوفایننس بهترین بروکر فارکس در زمینه معاملات کالاها و سهامهای بینالمللی است. در این بروکر میتوانید معاملات فارکس و ارزهای دیجیتال را بهصورت کاملا حرفهای انجام دهید. کافی است با ثبتنام در این مجموعه از خدمات معاملاتی و آموزشی آن بهرهمند شوید.

میانگین محدوده واقعی چیست؟

میانگین محدوده واقعی Average True Range که اختصارا به آن ATR میگویند، یک شاخص نوسان قیمت است که میانگین تغییرات قیمت داراییها را در یک دوره زمانی معین نشان میدهد. سرمایهگذاران میتوانند از این اندیکاتور برای تعیین بهترین زمان انجام معامله استفاده کنند. شاخص میانگین محدوده واقعی شکافهای موجود در حرکت قیمت را در نظر میگیرد و نوسانات آن را بهصورت یک خط در نمودار نمایش میدهد.

اندیکاتور ATR بهصورت پیشفرض، 14 دوره را محاسبه میکند. این دوره میتواند ماهانه، هفتگی، روزانه یا حتی ساعتی باشد. افزایش میانگین دامنه واقعی، نشاندهنده نوسانات بالای قیمت در بازار و کاهش آن، نشاندهنده کاهش تغییرات قیمت است. این افزایش و کاهش شاخص ATR در هر دو جهت بازار (صعودی و نزولی) اتفاق میافتد. معاملهگران حرفهای از این افزایش و کاهش نوسانات، سیگنالهای معاملاتی دریافت میکنند. این معاملهگران با کاهشدادن دوره پیشفرض اندیکاتور ATR، تعداد سیگنالهای دریافتی را افزایش میدهند. درحالیکه دورههای طولانیتر احتمال بیشتری برای تولید سیگنالهای معاملاتی کمتر دارند.

هرچند این شاخص برای استفاده در بازارهای کالا ایجاد شد، اما از آن برای همه بازارهای مالی از جمله فارکس، سهام و ارزهای دیجیتال میتوان استفاده کرد. در تمام این بازارها که معاملهگران بهدنبال کسب سود از نوسانات قیمت هستند، اندیکاتور ATR یک ابزار مفید محسوب میشود که با ترکیب سایر اندیکاتورها و الگوهای تحلیلتکنیکال، درصد موفقیت معاملات را بالا میبرد.

میانگین محدوده واقعی اندیکاتور ATR به ما چه میگوید؟

«جی ولز وایلدر جونیور» (J. Welles Wilder Jr) توسعهدهنده اندیکاتور ATR در کتاب «مفاهیم جدید در سیستمهای معاملاتی فنی»، با تجزیه و تحلیل کل محدوده قیمت دارایی برای دوره مشخص، این شاخص را ابزار اندازهگیری نوسانات بازار معرفی میکند. به عقیده وایلدر، افزایش و کاهش قیمت تنها در روند مشخص نمیشود، بلکه قدرت و دامنه نوسان آن میتواند در جهت حرکتش تاثیرگذار باشد.

این دیدگاه باعث نگاه عمیقتر به نمودار و قیمت یک سهم میشود، زیرا ممکن است قیمت یک سهم در یک نقطه، بسیار مناسب و باارزش باشد، اما در یک نقطه دیگر با افزایش قیمت ارزش آن سهم کم شود. در یک توضیح مختصر، معاملهگران براساس ارزشمندی یک سهم و درک افزایش قیمت آن در آینده، آن سهم را میخرند. حال اگر معاملهگری احساس کند که قیمت سهم، بسیار بالاتر از ارزش آن است، اقدام به فروش آن سهم میکند. همین موضوع ساده نشان میدهد که در نقاطی از افزایش قیمت، نوسان کاهش مییابد و بعد قیمت در جهت مخالف حرکت میکند.

اندیکاتور ATR به ما میگوید که نوسانات قیمت در کدام نقاط افزایشی یا کاهشی است و چه زمانی احتمال بازگشت روند وجود دارد. معاملهگران با بررسی این اندیکاتور و ترکیب آن با سایر تکنیکهای معاملهگری، سعی میکنند نقاط ورود و خروج مناسب را برای معاملات خود شناسایی کنند. این معاملهگران برای ورود در جهت خط روند و ورود در جهت خلاف خط روند، از اندیکاتور ATR استفاده میکنند. در ادامه به فعالسازی اندیکاتور ATR روی چارت و نحوه استفاده از آن میپردازیم.

فعالسازی اندیکاتور ATR روی نمودار

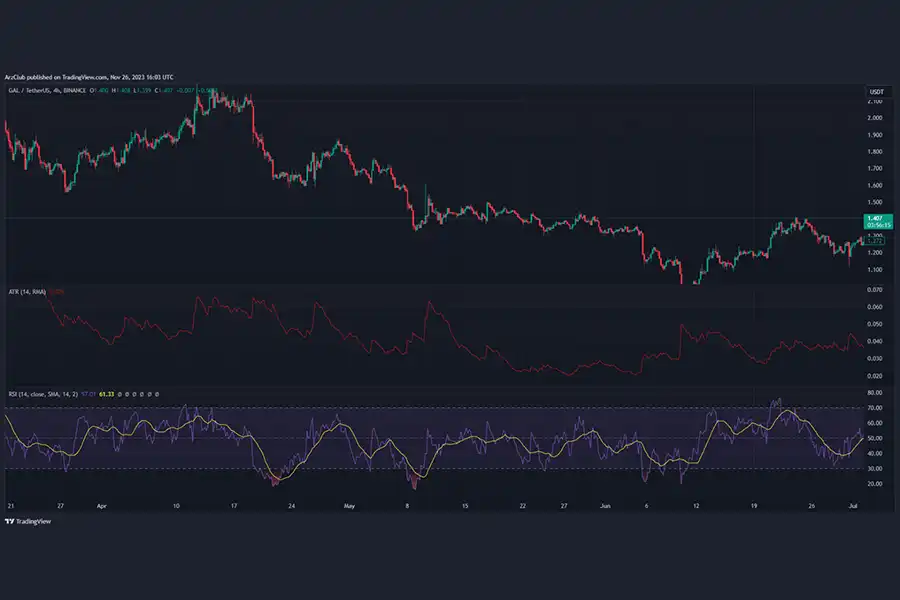

این شاخص را میتوانید مانند سایر اندیکاتورها روی چارت فعال کنید. برای این کار به بخش اندیکاتورها بروید و در قسمت جستجو عبارت ATR را وارد کنید. حالا از بخش نتایج، Average True Range را انتخاب کنید. با فعالسازی این اندیکاتور بر روی چارت، یک کادر جدا در زیر نمودار کندلی ظاهر میشود. در این کادر یک خط که نوسانات قیمت را ثبت میکند وجود دارد. این خط ATR است که برای تنظیمات آن میتوانید روی خط دوبار کلیک کنید.

در قسمت تنظیمات، طول دوره ارزیابی بهصورت پیشفرض Length 14 است و ابزار آهستگی (Smoothing) روی RMA (میانگین متحرک محدوده) قرار دارد. شما میتوانید این تنظیمات را عوض کنید و طول دوره ارزیابی را افزایش یا کاهش دهید. همچنین امکان تغییر ابزار آهستگی به SMA (میانگین متحرک ساده)، EMA (میانگین متحرک نمایی) و WMA (میانگین متحرک وزنی) وجود دارد. شما میتوانید مطابق با استراتژی خود هرکدام از این پارامترها را تغییر دهید.

فرمول میانگین محدوده واقعی (ATR)

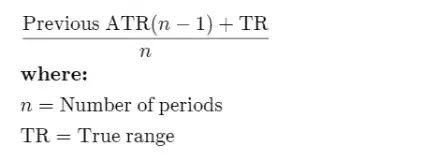

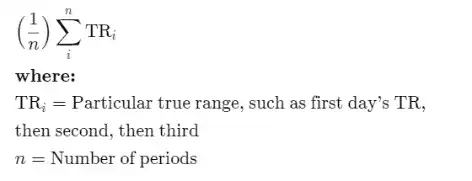

شما برای استفاده از اندیکاتور ATR در معاملات، نیاز به یادگیری فرمول محاسباتی این شاخص ندارید. بااینحال میتوانید بهصورت مختصر با این محاسبات برای درک بهتر شاخص میانگین محدوده واقعی آشنا شوید. در زیر فرمول این اندیکاتور آمده است.

این فرمول اندیکاتور ATR فعلی است که در آن n طول دوره و TR دامنه واقعی قیمت است. در این شاخص عدد ATR قبلی (Previous ATR) در حاصل طول دوره منهای 1 (n−1)، ضرب میشود و سپس با عدد دامنه واقعی جمع میشود. حاصل آن تقسیم بر کل طول دوره (n) میشود تا ATR فعلی بهدست آید.

در جاییکه عدد ATR قبلی وجود ندارد، با فرمول زیر آن را محاسبه میکنند.

نماد سیگما (Σ) نشاندهنده جمع تمام عبارات برای n دوره با شروع دوره مشخصشده (i) است. اگر هیچ عددی بهدنبال i وجود نداشتهباشد، نقطه شروع اولین دوره «یک» است.

نحوه استفاده از اندیکاتور ATR در معاملات

همانطور که در بالا اشاره شد، این شاخص نوسانات قیمت را بهصورت افزایشی و کاهشی در نمودار نشان میدهد. این نوسانات در هر جهت از بازار صعودی و نزولی قابل استفاده است. معاملهگران باتجربه علاوهبر یافتن نقاط ورود به معاملات خریدوفروش، از این اندیکاتور برای خروج از معاملات استفاده میکنند. خروج از معاملاتی که مطابق با پلن معاملاتی پیش نمیرود، امری رایج میان معاملهگران بزرگ است.

درواقع اندیکاتور ATR به معاملهگرانی که در جهت روند وارد شدهاند، هشدار میدهد که بهزودی ممکن است روند تغییر کند. این هشدار، همان کاهش نوسان در روندهای صعودی و نزولی است. پس اندیکاتور میانگین دامنه واقعی، نه تنها سیگنال ورود به معاملات را صادر میکند بلکه به عنوان سیگنال خروج نیز کاربرد دارد. با ترکیب شاخص میانگین محدوده واقعی (ATR) و ابزارهای متعدد تحلیل تکنیکال، میتوانید سیگنالهای معاملاتی خود را تایید یا رد کنید. مهمترین این ابزارها و اندیکاتورها در ادامه معرفی میشوند.

بیشتر بخوانید: خط روند یا ترند لاین چیست؟

ترکیب شاخص میانگین محدوده واقعی و خطوط روند

خطوط روند مسیر قیمت را مشخص میکنند. زمانی که قیمت در یک روند صعودی قرار میگیرد، مدام سقفها و کفهای بالاتری را ثبت میکند. برای کشیدن خط روند صعودی کافی است با ابزار خط، کفهای بالاتر را به یکدیگر وصل کنید. زمانی که قیمت در یک روند نزولی حرکت میکند، مدام سقفها و کفهای پایینتری ثبت میشوند. برای کشیدن خط روند نزولی میتوانید با ابزار خط، سقفهای پایینتر را به یکدیگر وصل کنید. خطوط روند به ما کمک میکنند تا با شناسایی روند، وارد معاملات مطابق با آن شویم. این خطوط برای قیمت مثل سطوح حمایت و مقاومت عمل میکنند. قیمت با برخورد به این خطوط در بیشتر موارد معکوس میشود.

با ترکیب اندیکاتور ATR و خطوط روند میتوانیم میزان نوسان و شکست احتمالی خط روند را شناسایی کنیم. برای مثال، در یک روند صعودی اگر قیمت درحال افزایش باشد، اما نوسان قیمت در شاخص ATR کاهش پیدا کند، احتمالا روند قدرت خود را برای ادامه مسیر از دست میدهد.

هرچند این یک احتمال است، اما زمانی که نوسانات کاهش پیدا کنند، قدرت حرکت قیمت به مرور کم میشود. در یک روند نزولی نیز اگر شاخص محدوده واقعی کاهشی شود، از پایان روند نزولی خبر میدهد. این دادهها به معاملهگران کمک میکنند تا برای ورود یا خروج از معاملات آماده شوند.

ترکیب شاخص میانگین محدوده واقعی و سطوح حمایت و مقاومت

سطوح حمایت و مقاومت مانند خطوط روند، نقاطی هستند که قیمت به آنها واکنش نشان میدهد. این سطوح در گذشته نمودار قیمت، نقاطی هستند که بیشترین برخورد را قیمت به آنها داشته است و در موارد بسیاری از پیشروی قیمت جلوگیری میکنند. در یک روند نزولی، نقطهای که مانع از کاهش بیشتر قیمت میشود را سطح حمایت میگویند. در یک روند صعودی، نقطهای که از افزایش قیمت جلوگیری میکند را مقاومت مینامند. این سطوح باعث حرکت قیمت به جهت مخالف روند میشوند، اما در مواردی ممکن است توسط قیمت شکسته شوند.

با ترکیب اندیکاتور ATR و سطوح حمایت و مقاومت میتوانیم شکست احتمالی این سطوح یا پیشرفت قیمت در روند را ارزیابی کنیم. برای مثال در یک روند صعودی، اگر قیمت به سطح مقاومتی برخورد کند و شاخص ATR درحال افزایش باشد، نشاندهنده میزان نوسانات بالا در محدوده قیمتی است.

این نوسانات احتمال ادامه روند را افزایش میدهد. در یک روند نزولی نیز با کاهش قیمت و رسیدن به سطح حمایتی، اگر شاخص میانگین محدوده واقعی در حال افزایش باشد، احتمال نوسانات بالا و ادامه روند وجود دارد. اما اگر در روندهای صعودی و نزولی که قیمتها به حمایت یا مقاومت رسیدهاند، اندیکاتور ATR کاهش را نشان دهد، احتمال بازگشت روند یا تثبیت آنها بیشتر است.

بیشتر بخوانید: حمایت و مقاومت در معاملات

ترکیب شاخص میانگین محدوده واقعی و اندیکاتور میانگین متحرک قیمت

میانگین متحرک قیمت (Moving Average) برای اندازهگیری میانگین قیمت در دوره مشخص کاربرد دارد. این ابزار به معاملهگران کمک میکند تا روند حرکتی قیمت را بررسی کنند. هر زمان که کندلهای قیمت در بالای خط میانگین متحرک قرار بگیرند، روند صعودی میشود و اگر کندلها در زیر این خط حرکت کنند، روند نزولی است.

برای ترکیب این شاخص و اندیکاتور ATR میتوانید آن را روی چارت فعال کنید. این دو شاخص در کنار هم به خوبی نقاط تثبیت و بازگشت را نشان میدهند. اگر شاخص ATR افزایش پیدا کند، روند صعودی یا نزولی در میانگین متحرک ادامهدار میشود. اگر این شاخص کاهش پیدا کند، میانگین متحرک در هر روندی (صعودی یا نزولی) که باشد، آن روند را ضعیف نشان میدهد. البته ترکیب این دو شاخص بهتنهایی نمیتواند سیگنالهای مطمئنی ارائه دهد. برای همین بهتر است از سایر ابزارهای معرفیشده در این بخش نیز برای تایید سیگنالها استفاده کنید.

بیشتر بخوانید: میانگین متحرک ساده و نمایی

ترکیب شاخص میانگین محدوده واقعی و اندیکاتور میانگین قدرت نسبی

اندیکاتور RSI یا میانگین قدرت نسبی، برای اندازهگیری ممنتوم (قدرت حرکت) قیمت استفاده میشود. این شاخص با بررسی قدرت کندلها و معرفی محدودههای خریدوفروش بیشازحد، نقاط احتمالی شکست و بازگشت قیمت را مشخص میکند. اندیکاتور ATR برخلاف اندیکاتور RSI نوسانات را بررسی میکند. این نوسانات جهتدار نیست و در روندهای کاهشی و افزایشی، به یک شکل در نمودار ظاهر میشوند.

برای گرفتن سیگنال از ترکیب اندیکاتور RSI و ATR، کافی است به نقاط اشباع خریدوفروش در اندیکاتور میانگین قدرت نسبی دقت کنید. زمانی که قیمت در RSI وارد منطقه اشباع میشود، احتمال تغییر روند افزایش مییابد. با این احتمال اگر اندیکاتور ATR نیز وارد ناحیه تثبیت شود، منتظر یک روند صعودی یا نزولی پرقدرت خواهیم بود.

معمولا نقاط اشباع برای شناسایی تغییر روند استفاده میشوند اما این تغییر روند با سایر اندیکاتورها مانند ATR بهتر قابل پیشبینی است. با اینحال نباید فقط به این دو اندیکاتور در ورود به معاملات اکتفا کنید. سعی کنید از ابزارهایی مانند فیبوناچی اصلاحی نیز کمک بگیرید.

ترکیب شاخص میانگین محدوده واقعی و الگوهای ادامهدهنده و بازگشتی

الگوهای ادامهدهنده، الگوهایی در نمودار کندلی هستند که ادامه روند را نشان میدهند. این الگوها شامل الگوی مثلث، مثلث متقارن، الگوی مستطیل، پرچم و پرچم سهگوشه میشوند. با مشاهده این الگوها در نمودار احتمالا روند ادامهدار میشود. اما همیشه اینطور نیست. اگر اندیکاتور ATR کاهش پیدا کند، حرکت روند در مسیر صعودی یا نزولی دچار کندی میشود. این کندشدن میتواند یک اصلاح موقت یا تغییر روند باشد که خبر از نوسانات ضعیف در محدوده قیمت را میدهد.

الگوهای برگشتی، برخلاف الگوهای ادامهدهنده، بازگشت قیمت و معکوسشدن آن را خبر میدهند. این الگوها شامل الگوی سروشانه، سقف یا کف دوقلو، سقف یا کف سه قلو و الگوی کنج بالارونده یا پایینرونده میشوند. با ترکیب این الگوها در کنار اندیکاتور ATR میتوانید نقاط برگشت قیمت را به خوبی شناسایی کنید.

محدودیتهای شاخص اندیکاتور ATR

دو محدودیت اصلی برای استفاده از اندیکاتور ATR وجود دارد. اولین مورد این است که ATR یک معیار ذهنی است، به این معنی که قابل تفسیر است. هیچ یک از مقادیر ATR به طور قطعی به شما نمیگوید که روند در شرف معکوسشدن است یا خیر. درعوض، علائم ATR همیشه باید با نشانههای قبلی مقایسه شوند تا احساس قوت یا ضعف یک روند مشخص شود.

دوم، ATR فقط نوسانات را اندازهگیری میکند و جهت روند قیمت دارایی را نشان نمیدهد. این شاخص گاهی اوقات میتواند منجر به سیگنالهای مختلفی شود، به ویژه زمانی که بازارها درحال تجربه چرخش هستند یا زمانی که روندها در نقاط تثبیت قرار دارند. بهعنوان مثال، افزایش ناگهانی ATR بهدنبال یک حرکت بزرگ در مخالفت با روند غالب، ممکن است باعث شود برخی معاملهگران فکر کنند که ATR روند قدیمی را تأیید میکند. هرچند، این تحلیل اشتباه است. درواقع این اندیکاتور به تنهایی در بسیاری نقاط معاملهگر را به اشتباه میاندازد.

استفاده از هر اندیکاتوری بهتنهایی در تحلیل بازار، باعث اشتباه در معاملات میشود و فقط مختص این اندیکاتور نیست. بهتر است ابزارهای مختلف تکنیکال را با اندیکاتورها و مهارتهای خود ترکیب کنید و در یک استراتژی منسجم قرار دهید تا بتوانید موفقیت معاملات خود را تضمین کنید.

اندیکاتور ATR یک شاخص اندازهگیری نوسانات قیمت دارایی است که در تحلیلتکنیکال بازارهای مالی بسیار کاربرد دارد. برای معاملهگرانی که از روند پیروی میکنند، ATR میتواند اطلاعات مفیدی در مورد ساختار بازار ارائه دهد. از آنجاییکه تغییرات در نوسانات قیمت اغلب ممکن است تغییرات در رفتار روند را نیز پیشبینی کند، شاخص ATR با ثبت این نوسانات فرصتهای معاملاتی برای فعالین بازار سرمایه میسازد.

معاملهگران میتوانند با استفاده از اندیکاتورها یا ابزارهای دیگر و ترکیب آنها با ATR، استراتژی معاملاتی خود را بهینه کنند. از این ابزار برای تمامی بازارهای مالی مبادلات کالا، سهام، فارکس و ارزهای دیجیتال میتوان استفاده کرد. اما در تحلیل بازارهای مالی نباید به یک ابزار یا اندیکاتور اکتفا کنید، بلکه با ترکیب چندین ابزار تکنیکالی، شانس موفقیت معاملاتی خود را افزایش دهید.

بیشتر بخوانید: کپی ترید اپوفایننس

مجموعه اپوفایننس ارائهدهنده بهترین خدمات معاملهگری در زمینههای فارکس، ارزهای دیجیتال، کالا و سهامهای بینالمللی است. این مجموعه امکانات بینظیری همچون سوشال ترید و کپی ترید برای معاملهگران فراهم میکند تا در محیطی کاملا حرفهای، به فعالیت بپردازند.

تفاوت اندیکاتور ATR با اندیکاتور میانگین متحرک در چیست؟

اندیکاتور میانگین متحرک، میانگین قیمت را در طول دوره مشخص بررسی میکند، درحالیکه اندیکاتور میانگین دامنه واقعی (ATR) به بررسی نوسانات قیمت در یک دوره خاص میپردازد. این اندیکاتور در طول یک دوره، میزان افزایش و کاهش یک قیمت را حتی در سایههای کندلی بررسی میکند.

چرا نباید شاخص ATR را به تنهایی ملاک معاملات قرار داد؟

این شاخص از نظر پیگیری روند کاربرد ندارد و اگر به تنهایی استفاده شود سیگنالهای اشتباه زیادی صادر میکند. برای آنکه بتوان از این اندیکاتور بهترین بهره را برد، باید با شاخصها و ابزارهای دیگری ترکیب شود تا سیگنالهای متعدد آن تایید یا رد شوند. با چنین کاری از بسیاری معاملات ضررده جلوگیری میشود.

چطور میتوان با نوسان قیمت از بازار سود گرفت؟

معاملات سودده در بازارهای پرنوسان بیشتر است. بااینحال اگر ندانیم این نوسانات چه جهتی دارند، ممکن است خلاف مسیر قیمت وارد معامله شویم و ضرر کنیم. برای فیلترکردن سیگنالهای زیادی که توسط اندیکاتور ATR صادر میشود، بهترین ابزار، استفاده از اندیکاتورهای پیرو روند مثل میانگین متحرک یا تکنیکهای خطوط روند است. این دو روش با ادغام در اندیکاتور میانگین محدوده واقعی به شناسایی روند و نقاط ورود و خروج مناسب کمک میکنند.