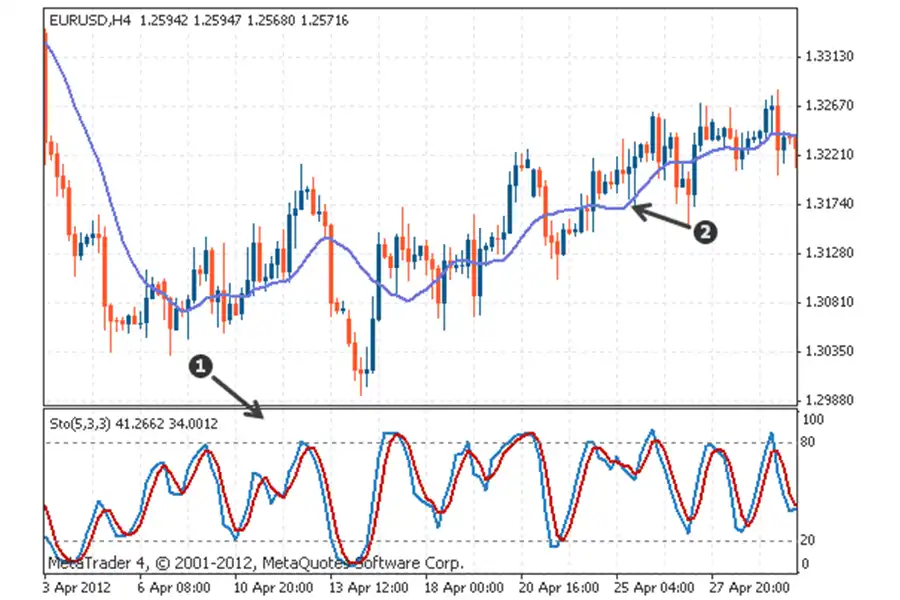

کشف رازهای نهفته در نوسانات قیمتها میتواند تفاوت بین سود و زیان را رقم بزند. استراتژی مووینگ اوریج و استوکاستیک، دو ابزار قدرتمند تحلیل تکنیکال، به معاملهگران کمک میکنند تا بادقت بیشتری به این رازها پی ببرند. مووینگ اوریج، با صافکردن نوسانات قیمتی و ارائه یک تصویر واضح از جهتگیری بازار، بهعنوان یک نشانگر پیشرو عمل میکند. از طرف دیگر، استوکاستیک با اندازهگیری شتاب و قدرت روند، به معاملهگران این امکان را میدهد تا نقاط اشباع خریدوفروش را شناسایی کنند.

ترکیب این دو اندیکاتور، یک استراتژی دوگانه ایجاد میکند که نهتنها جهت روند را نشان میدهد، بلکه به معاملهگران این امکان را میدهد که با استفاده از بازگشتهای قیمتی به روند، بهموقع وارد و خارج شوند. در این مسیر، مووینگ اوریج و استوکاستیک، همچون چراغی در تاریکی، راه را برای کشف فرصتهای سودآور در بازارهای مالی روشن میکنند. در ادامه مقاله، به بررسی استراتژی مووینگ اوریج و استوکاستیک خواهیم پرداخت.

ترکیب استراتژی مووینگ اوریج و استوکاستیک

ترکیب استراتژیهای مووینگ اوریج و استوکاستیک یکی از روشهای محبوب در میان معاملهگران فارکس و سهام است که بهدنبال کسب سود از بازارهای مالی هستند. این استراتژی ترکیبی، با استفاده از قدرت تحلیلی دو اندیکاتور مختلف، به معاملهگران کمک میکند تا نقاط ورود و خروج بهینه را شناسایی کرده و از نوسانات بازار به نفع خود استفاده کنند.

مووینگ اوریج که بهعنوان یک اندیکاتور پیرو روند شناخته میشود، میانگین قیمتها را در یک دوره زمانی مشخص محاسبه میکند و بهصورت یک خط روی نمودار قیمت نمایش میدهد. این اندیکاتور به دودسته تقسیم میشود: مووینگ اوریج ساده (SMA) و مووینگ اوریج نمایی (EMA). همچنین SMA بهدلیل حساسیت کمتر به تغییرات قیمتی، بیشتر برای تحلیلهای بلندمدت مناسب است، درحالیکه EMA به دلیل واکنش سریعتر به تغییرات جدید قیمت، برای استراتژیهای کوتاهمدت ترجیح داده میشود.

استوکاستیک از طرف دیگر، یک اندیکاتور مومنتوم است که موقعیت فعلی قیمت را نسبت به محدوده قیمتی اخیر مقایسه میکند. این اندیکاتور با دو خط K و D که به ترتیب نشاندهنده مقدار استوکاستیک و میانگین متحرک آن هستند، کار میکند. استوکاستیک به معاملهگران کمک میکند تا ۲۰ نقاط اشباع خرید و بالای 80 نقطه فروش را تشخیص داده و از این اطلاعات برای پیشبینی احتمالی تغییر جهت قیمتها استفاده کنند. ترکیب این دو اندیکاتور، یک استراتژی قدرتمند ایجاد میکند که میتواند به معاملهگران کمک کند تا:

- جهت روند را تشخیص دهند: با استفاده از مووینگ اوریج، میتوان جهت کلی روند را درک کرد. اگر قیمت بالای مووینگ اوریج باشد، روند صعودی و اگر زیر آن باشد، روند نزولی است.

- نقاط ورود و خروج را تشخیص دهند: با ترکیب سیگنالهای استوکاستیک با مووینگ اوریج، میتوان نقاط ورود و خروج بهینه را شناسایی کرد. بهعنوانمثال، ورود به معامله زمانی توصیه میشود که EMA کوتاهمدت از EMA بلندمدت عبور کند و استوکاستیک نشاندهنده اشباع فروش باشد.

- سیگنالهای نادرست را فیلتر کنند: استوکاستیک میتواند بهعنوان یک فیلتر برای سیگنالهای نادرست عمل کند؛ به این صورت که تنها سیگنالهایی که همزمان با روند کلی بازار هستند را تأیید میکند.

تنظیمات لازم برای اجرای استراتژی

درک ارتباط بین استراتژی مووینگ اوریج و استوکاستیک و دیگر اندیکاتورهای تکنیکال، میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی خود را بهینهسازی کنند. برای اجرای یک استراتژی موثر با استفاده از مووینگ اوریج و استوکاستیک، تنظیمات دقیق و مناسب بسیار مهم هستند. در اینجا تنظیمات پیشنهادی برای هر دو اندیکاتور را با هم بررسی خواهیم کرد:

مووینگ اوریج

- مووینگ اوریج ساده (SMA): برای تحلیلهای بلندمدت، معاملهگران میتوانند از دورههای زمانی بلندتر مانند 50، 100 یا 200 بهره ببرند. این تنظیمات کمک خواهند کرد تا سطوح حمایت و مقاومت بهتر تشخیص داده شوند.

- مووینگ اوریج نمایی (EMA): برای استراتژیهای کوتاهمدت، EMA با دورههای کوتاهتر مانند 12 یا 26 مفید است. این تنظیمات به معاملهگران این امکان را میدهند تا تغییرات روند را سریعتر شناسایی کنند.

استوکاستیک

معاملهگران برای تنظیم استوکاستیک، میتوانند از تنظیمات مختلفی بسته به استراتژی معاملاتی خود استفاده کنند. این تنظیمات عبارتاند از:

- کوتاهمدت: تنظیماتی مانند 5-3-3 میتوانند برای معاملهگران روزانه مناسب باشند، زیرا سیگنالهای سریعتری ارائه میدهند؛

- میانمدت: تنظیماتی مانند 21-7-7 میتوانند تعادل خوبی بین سرعت و دقت سیگنالها ایجاد کنند؛

- بلندمدت: تنظیماتی مانند 21-14-14 برای معاملهگرانی که بهدنبال تشخیص نقاط عطف بازار هستند، مناسب است.

بیشتر بخوانید: استراتژی مکدی و استوکاستیک

ترکیب استراتژی

- ترکیب EMA و SMA: برای بهرهبرداری از هر دو نوع مووینگ اوریج، میتوانید EMA را برای شناسایی تغییرات کوتاهمدت و SMA را برای تشخیص سطوح حمایت و مقاومت بلندمدت استفاده کنید.

- ترکیب استوکاستیک با مووینگ اوریج: برای استفاده از استوکاستیک در کنار مووینگ اوریج، میتوانید از سیگنالهای استوکاستیک برای تأیید تغییرات روندی که توسط EMA نشان داده شدهاند، استفاده کنید. به یاد داشته باشید که هیچ تنظیمی بهطور قطعی بهترین نیست و باید بر اساس سبک معاملاتی، تجربه، شناسایی الگوهای هارمونیک و تحلیل بازار شخصی انتخاب شود. همچنین، توصیه میشود که معاملهگران این تنظیمات را در حساب دمو آزمایش کرده تا با عملکرد آنها در شرایط بازار واقعی آشنا شوند.

نقاط قوت و ضعف استراتژی مووینگ اوریج و استوکاستیک

موفقیت در استفاده از استراتژی مووینگ اوریج و استوکاستیک به شناخت عمیق از بازار و توانایی تفسیر صحیح سیگنالهای این دو اندیکاتور بستگی دارد. در ادامه نقاط قوت و ضعف استراتژی مووینگ اوریج و استوکاستیک را بررسی خواهیم کرد:

نقاط قوت مووینگ اوریج

- سادگی و انعطافپذیری: میانگین متحرک روشی ساده و قابلانعطاف برای اندازهگیری روندها در دادههای زمانی است؛

- کاهش نوسانات کوتاهمدت: این روش به معاملهگران این امکان را میدهد تا بدون توجه به نوسانات کوتاهمدت، روی حرکات روند بلندمدت در یک سری زمانی تمرکز کنند.

نقاط ضعف مووینگ اوریج

- عدم توانایی در پیشبینی: میانگین متحرک نمیتواند برای پیشبینی یا انتظار آینده استفاده شود که هدف اصلی تحلیل روند است؛

- تأخیر در واکنش: میانگین متحرک بهدلیل استفاده از دادههای گذشته، یک شاخص تأخیری است و ممکن است بهسرعت به تغییرات قیمت واکنش نشان ندهد.

نقاط قوت استوکاستیک

- شناسایی مومنتوم: استوکاستیک بیشتر از نشاندادن قیمتهای بیشخرید یا بیشفروش، مومنتوم روند قیمت را نشان میدهد.

نقاط ضعف استوکاستیک

- سوء تفسیر از بیشخرید و بیشفروش: یکی از بزرگترین مشکلات در تجارت، سوء تفسیر از شاخصهای بیشخرید و بیشفروش است که میتواند منجر به تصمیمات نادرست شود.

شرایط ورود و خروج از معامله

شرایط ورود به معامله

برای ورود به معامله با استفاده از استراتژی مووینگ اوریج و استوکاستیک، معاملهگران معمولاً منتظر تقاطع میانگین متحرک هستند. بهعنوانمثال، وقتی یک میانگین متحرک کوتاهمدت (مانند EMA 9 روزه) از بالابهپایین یک میانگین متحرک بلندمدتتر (مانند EMA 26 روزه) عبور کند، این میتواند نشانهای از روند نزولی بوده و یک سیگنال برای فروش باشد. اما وقتی میانگین متحرک کوتاهمدت از پایینبهبالا عبور کند، نشاندهنده روند صعودی و سیگنالی برای خرید است.

استوکاستیک نیز بهعنوان یک اندیکاتور مومنتوم استفاده میشود که میتواند نقاط اشباع خرید یا فروش را نشان دهد. وقتی خط K (خط سریع) از بالابهپایین خط D (خط آهسته) عبور کند و هر دو خط در بالای سطح 80 باشند، این میتواند نشانهای از اشباع خرید و یک سیگنال برای فروش باشد. اما وقتی خط K از پایینبهبالا خط D را قطع کند و هر دو خط در زیر سطح 20 باشند، این میتواند نشانهای از اشباع فروش و یک سیگنال برای خرید باشد.

بیشتر بخوانید: تکنیکهای ورود و خروج به موقع در فارکس

شرایط خروج از معامله

برای خروج از معامله، معاملهگران میتوانند از مووینگ اوریج بهعنوان حمایت یا مقاومت استفاده کنند. اگر قیمت به زیر میانگین متحرک کوتاهمدت برود، این میتواند نشانهای برای خروج از معامله خرید باشد. همچنین، اگر قیمت از بالای میانگین متحرک بلندمدت برگردد، این میتواند نشانهای برای خروج از معامله فروش باشد.

استوکاستیک نیز میتواند برای تعیین زمان خروج استفاده شود. اگر پس از ورود به معامله بر اساس سیگنالهای استوکاستیک، خط %K و %D به سطح میانی (معمولاً 50) برسند، این میتواند نشانهای برای بررسی و احتمال خروج از معامله باشد.

توجه داشته باشید هیچ استراتژی معاملاتی بدون ریسک نیست و استفاده از ترکیب این دو اندیکاتور نیز نیازمند تحلیل دقیق و مدیریت صحیح ریسک است. معاملهگران باید همیشه از حد ضرر (Stop-Loss) استفاده کنند و بهدنبال نسبت ریسک به سود (Risk-Reward Ratio) مناسب باشند تا از سرمایه خود در برابر نوسانات ناگهانی بازار محافظت کنند. همچنین، توصیه میشود که این استراتژیها را در چارچوب یک برنامه معاملاتی جامع و با استفاده از حسابهای دمو برای آزمایش و تسلط بر آنها پیادهسازی کنند.

خدمات اپوفاینننس در اجرای استراتژی مووینگ اوریج و استوکاستیک

انتخاب یک بروکر معتبر و قابل اعتماد مانند اپوفایننس، میتواند تأثیر قابل توجهی بر موفقیت استراتژیهای معاملاتی داشته باشد. اپوفایننس به عنوان بهترین بروکر برای ایرانیان با ارائه دسترسی به اطلاعات بازار بهروز، ابزارهای تحلیلی پیشرفته و پشتیبانی مشتریان، میتوانند محیطی امن و کارآمد برای اجرای استراتژی مووینگ اوریج و استوکاستیک فراهم آورند.

علاوهبر این بروکر اپوفایننس با استفاده از مقالات آموزشی رایگان که در زمینه استفاده از این استراتژیها ارائه میدهد، میتواند به معاملهگران تازهکار کمک کند تا با اصول و کاربرد این اندیکاتورها آشنا شوند و در نهایت، به بهبود عملکرد معاملاتی خود بپردازند. همچنین معاملهگران میتوانند از خدمات حساب اسلامی بروکر اپوفایننس بهره ببرند.

آیا استفاده از میانگین متحرک و استوکاستیک در همه بازارها مؤثر است؟

این استراتژیها میتوانند در بسیاری از بازارها مؤثر باشند، اما همیشه باید با توجه به شرایط بازار خاص تنظیم شوند.

چه عواملی باید در هنگام استفاده از میانگین متحرک و استوکاستیک در نظر گرفته شود؟

عواملی مانند حجم معاملات، اخبار بازار و تحلیل بنیادی باید در کنار این اندیکاتورها در نظر گرفته شوند.