بازار خنثی یا رنج یکی از مباحث مهم در فضای معاملات فارکس و کریپتو کارنسی است که تأثیر بالایی بر تصمیمگیریهای اقتصادی دارد. این فاز از بازار بهمعنای تعادل قیمتی است و امکان دارد بسیاری از تریدرها را دچار سردرگمی کند. ما در این مقاله، به بررسی اهمیت بازار ساید یا همان خنثی میپردازیم. همچنین، عواملی که باعث تشکیل این فاز میشوند را نیز مورد بررسی قرار میدهیم. با ما همراه باشید.

مفهوم اصلی بازار خنثی یا رنج چیست؟

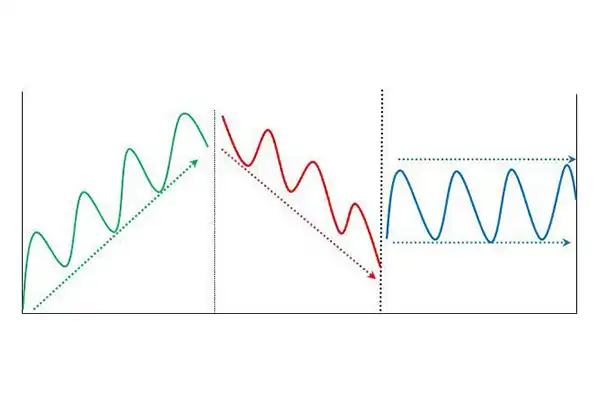

بازار خنثی در دنیای اقتصاد، وضعیتی است که در آن نرخ ارز بین محدودههای خاصی نوسان میکند. این محدودهها به نام بازههای قیمتی کمنوسان نیز شناخته شده و معمولاً بهصورت افقی در نمودار قیمت نمایان میشوند. در این نوع بازارها، قیمتها تا حدی به تعادل میرسند و اصطلاحاً بهشکل سایدوی حرکت میکنند. از آنجاکه در یک زمان خاص ممکن است میزان عرضه و تقاضا تا حدی متعادل شود، بازار رنج ایجاد خواهد شد و این تعادل سبب تشکیل محدودههای قیمتی با عرض کم میشود.

در واقع، بازار ساید بیانگر عدممشخصبودن جهت در بازار است و به تریدرها اجازه میدهد تا بین این محدودهها معاملات خود را انجام دهند و سود مورد نظر از نوسانات کسب شود. این ویژگی بازارهای بدون جهت، مخصوصاً برای تریدرهایی که بهدنبال تصمیمگیریهای کوتاهمدت و با ریسک کم هستند، اهمیت دارد.

بازار سایدوی و خنثی چه تفاوتهایی با یکدیگر دارند؟

در معاملات دیجیتال، مفهومهای بازار سایدوی (Sideways Market) و بازار خنثی (Range-Bound Market) مشابه هم هستند و میتوان آنها را بهعنوان مترادفهای یکدیگر در نظر گرفت. اصطلاحاً بازار سایدوی یا خنثی به وضوح نمایانگر وجود نوسانات کم در یک محدوده قیمتی است و تصمیمگیریها را بین یک محدوده حمایت و یک محدوده مقاومت محدود میکند.

تفاوت اصلی بازار خنثی و بازار روند دار چیست؟

بازار خنثی و بازار روند دار، ۲ وضعیت متفاوت در بازارهای مالی هستند. در بازار خنثی، ما شاهد یک تعادل نسبی در قیمت هستیم؛ درحالیکه بازار روند دار به وضوح نشاندهنده قدرت یک گروه از خریداران یا فروشندگان است. در بازارهای روند دار تریدرها صرفا در یک جهت اقدام به انجام معامله میکنند، اما بازار ساید این امکان را به افراد نمیدهد.

چگونه در بازار خنثی معامله کنیم؟

معامله در بازارهای ساید، به این معناست که شما تلاش میکنید از نوسانات نسبتاً کم در قیمتها سود کسب کنید. این استراتژی مناسب بازارهایی است که نوسانات کمی داشته و ریسک بالایی را به تریدر تحمیل نمیکنند. برای موفقیت در معاملات بیجهت، باید قبل از ورود به پوزیشن، با دقت چارت را تحلیل کنید و از ابزارهای مالی در دسترس بهره بگیرید. همچنین لازم است تا در جهت کسب سود در تریدینگ رنجها موارد زیر را مورد توجه قرار دهید:

- تحلیل تکنیکال: مطالعه نمودارهای قیمت و دادههای بازار به شما کمک میکند تا نقاط ورود و خروج مناسب را تعیین کنید.

- مدیریت ریسک: برنامهریزی دقیق برای مدیریت ریسک در تریدینگرنجها بسیار مهم است. محاسبه حد سود و تعیین حد ضرر نیز از مهمترین مواردی است که باید مورد توجه قرار گیرد.

- استفاده از ابزارهای مالی: از ابزارهایی مانند اندیکاتورها استفاده کنید؛ این ابزارهای راهنما دادههای پیشین را در اختیارتان قرار میدهند و سبب بالا رفتن اطمینان شما نسبت به معاملات خواهند شد.

- آموزش و تجربه: بهعنوان یک معاملهگر، تجربه و آموزش مداوم از اهمیت بالایی برخوردار است. انجام معاملات دمو و مطالعه مستمر از جمله اقداماتی هستند که به شما کمک میکنند تا شرایط معاملات خود را ارتقا دهید.

توجه داشته باشید، از آنجاکه میزان اسپرد در معاملات رنج، بهدلیل عرضِ کمِ حرکتی اهمیت دارد، سعی کنید حتماً از بروکری با میزان اسپرد معقول بهره بگیرید.

بروکر اپوفایننس بهعنوان بهترین بروکر ایرانی در صنعت معاملات مالی، برای تریدرها این امکان را فراهم میکند که در بازارهای مختلف معامله کنند. این بروکر با تمرکز بر کیفیت، شفافیت و ارائه خدمات حرفهای به معاملهگران، جایگاه ویژهای در دنیای معاملات فارکس دارد.

مزایا و معایب معامله در بازار خنثی

تریدینگرنجها فازی از بازار هستند که همواره تکرار میشوند و نمیتوانیم آنان را نادیده بگیریم. استراتژیهای گوناگونی برای این فاز مورد استفاده قرار میگیرد که هرکدام دارای مزایا و معایب خاص خود هستند که در ادامه به بررسی آنان خواهیم پرداخت.

مزیت اول، مناسب برای اسکالپینگ

در معاملات بازار خنثی، امکان کسب سودهای کوچک در بازههای زمانی کوتاه وجود دارد و برای آغاز کار در این فاز نیز، نیاز به سرمایه زیادی ندارید. نرخ ارزهای دیجیتال همواره در حال تغییر هستند و ممکن است قیمتها در بازههای کوتاه ۱ تا ۳ درصدی تغییر کنند.

اما احتمال افزایش ۲۰ درصدی یا بیشتر در مدت زمان کوتاه بسیار کمتر است و برای رسیدن به چنین سودهای بزرگی، تریدر باید صبر زیادی به خرج دهد. همچنین اگر معاملهگر توانایی انجام تعدادی معامله با سود ۱ تا ۳ درصدی در بازههای زمانی کوتاه را داشته باشد، عملاً سود سرمایهگذاری در معاملات طولانی مدت را در زمان کمتر بهدست میآورد.

مزیت دوم، آمادگی دربرابر ریسک

انجام معامله با ۲ رویکرد مختلف انجام میشود. معاملهگرانی که بر اساس رویکرد جریان بازار عمل میکنند، عمدتاً تغییرات ناگهانی و کوچک در بازار را مورد توجه قرار نمیدهند. اما تریدرهایی که در فاز رنج اقدام به انجام معامله میکنند، همواره مشغول تحلیل دقیق لحظهای نمودار هستند و تغییرات جزئی را بهراحتی تشخیص میدهند. این افراد بهدنبال فرصتهای جدید هستند و درعینحال از وقوع ضررهای بزرگ پیشگیری میکنند.

مزیت سوم، قابل پیشبینی بودن چارت

معاملات بازار خنثی اغلب در نمودارهایی با تایمفریمهای پایین انجام میشود. این رویکرد به معاملهگر این امکان را میدهد که با توجه به وضعیت فعلی بازار و تحلیلهای آماری، نقاط ورود و خروج را به دقت تعیین کند. اگر به معاملهگری براساس جریان بازار و بلندمدت فکر کنیم، ممکن است با اتفاقات غیرمنتظره و تغییر مسیر نمودار در جهتهای پیشبینی نشده مواجه شویم. باید توجه داشت که ممکن است ارزهای دیجیتال یا جفتارزها تحتتأثیر اخبار و اتفاقات مختلف، نوسانات شدیدی را تجربه کنند.

چالش اول، فرصت کم جهت تصمیمگیری

هر چه محدودهای که بهعنوان تریدینگ رنج انتخاب میشود، کوچکتر باشد، سرعت تصمیمگیری بیشتری برای کسب سود نیاز دارید. یکی از ویژگیهای برجسته افرادی که در بازارهای خنثی ترید میکنند، سرعت تصمیمگیری بالاست. در لحظاتی که سرمایه شما در معرض خطر قرار دارد، تصمیمگیری سریع بسیار مهم خواهد بود.

نمودارها بهطور مداوم در حرکت هستند. معاملهگران موفق همیشه اعتبار نقاط خریدوفروش را بررسی میکنند و در صورت لزوم آنها را تغییر میدهند. بنابراین، سرعت در تصمیمگیری و تحلیل نقش کلیدی در کسب سود در فاز تریدینگ رنج ایفا میکند.

چالش دوم، هزینه بالا

بیشتر معاملات تریدینگ رنج معمولاً سودهای کمی بهدنبال دارند و این روش بهعنوان اسکالپینگ نیز شناخته میشود. اصولاً این سودها چشمگیر نیستند و به همین دلیل معاملهگران بارها و بارها معامله میکنند تا سودهای کوچک تجمیع شود به مقدار قابل توجهی برسد.

استراتژی اسکالپینگ یکی از روشهای محبوب در کسب درآمد بین معاملهگران تازهوارد در بازارهای مالی است. این افراد اغلب باور دارند که در بازار خنثی با سرمایه اندک میتوانند ثروت بسیار زیادی بهدست آورند. با اینحال، این باور تا حدودی اشتباه است، زیرا هر بار که یک معامله به اتمام میرسد، باید بخش قابل توجهی از سود به کارگزار یا صرافی پرداخت شود.

گاهیاوقات کارمزد بروکرها بسیار بالاست و ممکن است از سود معامله بیشتر باشد. بنابراین، باتوجه به کم بودن میزان سود در هر معامله، برای کسب درآمد قابل توجه نیاز به تمرین و تداوم زیادی دارید. از طرفی باید به میزان کارمزد بروکر نیز توجه کنید.

برخی از بروکرها مانند اپوفایننس، معقولترین کارمزد را برای تریدرها در نظر گرفته است. این بروکر با ارائه ابزارهای معاملاتی پیشرفته، به معاملهگران کمک میکند تا در بازارهای مالی عملکرد بهتری داشته باشند. اپوفایننس همچنین امکان استفاده از حساب دمو بدون ریسک واقعی را ایجاد کرده تا افراد بتوانند به درستی تجربه کسب کنند و استراتژیهای خود را تست نمایند.

چالش سوم، حساسیت بالای نقاط ورود و خروج

تعیین نقاط مناسب برای ورود و خروج از بازار یک چالش مهم در معاملات فارکس و کریپتو است؛ حتی یک اشتباه کوچک میتواند عواقب خطرناکی بهدنبال داشته باشد. بازارهای مالی معمولاً با نوسانات بالایی روبرو هستند و پیشبینی قیمتها ممکن است کار آسانی به نظر نیاید. از جمله راهحلهای ممکن برای این چالش، میتوان تسلط بر تحلیل تکنیکال، استفاده از ابزارها و اندیکاتورهای مختلف و انتخاب پلتفرمهای معتبر اشاره کرد.

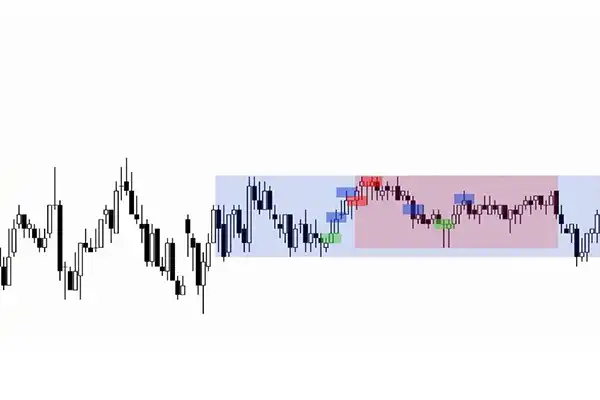

تشخیص بازار خنثی یا سایدوی

یافتن سطوح حمایت و مقاومت اصلی یک مرحله اساسی برای تشخیص بازار خنثی است. این سطوح محدودهای از قیمت را تعریف میکنند که قیمت برای مدتی در آن به صورت ثابت نوسان میکند. شناسایی بازارهای خنثی به صورت دستی نیز امکانپذیر است، اما اغلب از ابزارهای تحلیل تکنیکال مختلف برای این کار بهرهبرداری میشود. در ادامه، با اندیکاتورهای متداول برای تشخیص بازارهای خنثی آشنا میشوید که به شما کمک میکنند تا بازارهایی با نوسانات محدود را شناسایی کنید.

اندیکاتور باندهای بولینگر

باندهای بولینگر، یک اندیکاتور برجسته در تحلیل تکنیکی بازار خنثی یا رنج است که به معاملهگران امکان میدهد تعداد زیادی از سیگنالهای معاملاتی را در محدودههای رنج شناسایی کنند. این اندیکاتور از ۲ خط که در بالا و پایین قیمت قرار دارند و یک خط میانی متحرک که در وسط این دو باند قرار دارد، تشکیل شده است. اغلب معاملهگران از باندهای بولینگر بهعنوان یک کانال نوسان و همچنین بهعنوان یک ابزار برای شناسایی مومنتوم استفاده میکنند.

علاوهبر این، تریدرها از باندهای بالا و پایین بولینگر بهعنوان کانالهای نوسان برای شناسایی نوسانات بازار استفاده میکنند. توجه به فشردگی باندهای بولینگر نیز از اهمیت بالایی برخوردار است. فشردگی زمانی رخ میدهد که هر دو باند بالایی و پایینی به هم نزدیک شوند و فاصله بین آنها کاهش یابد.

این امر اغلب پس از یک دوره صعودی یا نزولی اتفاق میافتد و نمایانگر نوسانات بازار دارایی است. با فشردگی باندهای بولینگر، نوسانات بازار به حداقل میرسد و در این زمان فرصتهای معاملاتی از تغییرات قیمت به معاملهگران ارائه میشود.

باندهای بولینگر در بازار خنثی یا رنج به خوبی عمل میکنند. زمانی که باندها باریک و به هم نزدیک هستند، نوسانات قیمت کم میشود و بازار به صورت افقی حرکت میکند که نمایانگر وجود بازار بیجهت است. وقتی باندها شروع به دورشدن از یکدیگر میکنند، یعنی نوسانات قیمتی افزایش مییابد و قیمت آغاز به حرکت به سمت بالا یا پایین میکند.

اندیکاتور ATR در بازار خنثی یا رنج

اندیکاتور ATR که بهعنوان مخفف میانگین محدوده واقعی (Average True Range) شناخته میشود، یک معیار برای اندازهگیری نوسان در بازار است. این اندیکاتور برای محاسبات خود اختلاف بین حداکثر و حداقل قیمت یک دارایی در یک دوره زمانی خاص را در نظر میگیرد. محاسبه ATR با آنچه در اولین مرحله اتفاق میافتد، شروع میشود. این ابزار ابتدا حداکثر قیمت یک کندل را از حداقل آن کم میکند و نتیجه را با محدودههای قیمتی کندلهای قبلی مقایسه میکند.

در نهایت، از میانگین متحرک بهینه شدهای از این مقادیر (محدودههای واقعی) در طول N دوره برای محاسبه ATR استفاده میشود، که در اینجا “N” تعداد دورههای تحلیل شده است. توجه داشته باشید اندیکاتور ATR به شما قیمت نمیدهد، اما نشان میدهد که داراییها با مقادیر ATR بالا نوسانات بیشتری نسبت به داراییهایی دارند که مقادیر ATR پایینتری دارند. این ابزار، یک اندیکاتور تکمیلی است که در ترکیب با اندیکاتورهای دیگر مانند ابزارهای دنبالکننده روند و مومنتوم بهینه میشود. بسیاری از معاملهگران از ATR برای تدوین استراتژیهای مرتبط با خروج از معامله بهره میبرند.

کانال دونچیان

استفاده از کانالهای Donchian بهعنوان یک اندیکاتور جهت تشخیص بازار خنثی یا رنج مورد توجه قرار گرفته است. یکی از ویژگیهای متمایز این اندیکاتور نسبت به باندهای بولینگر این است که علاوهبر اندازهگیری نوسانات بازار، قابلیت شناسایی شکستهای بالقوه یا شرایط اشباع خرید و اشباع فروش را دارد؛ بهویژه زمانی که قیمت به باند بالایی یا پایینی نزدیک میشود.

اندیکاتور کانالهای Donchian از سه خط تشکیل شده است، شامل یک باند بالایی و یک باند پایینی که قیمت را احاطه میکنند و همچنین یک خط میانی که براساس میانگین متحرک محاسبه میشود. این خطوط تعیین کننده محدوده بازار خنثی هستند. باند بالایی نمایانگر بیشترین قیمت دارایی در یک دوره N است، درحالیکه باند پایینی نشاندهنده کمترین قیمت در طول N دوره خواهد بود. فاصله بین این دو باند تشکیلدهنده محدوده قیمتی کانال Donchian است. وقتی باندها نزدیک به هم و باریک هستند، نوسانات قیمت کاهش مییابد و بازار به صورت افقی حرکت میکند که این نشاندهنده بازار بدون روند است.

میانگین متحرک

میانگین متحرک یا مووینگ اوریج، یکی از برترین اندیکاتورهای مورد استفاده در بازارهای خنثی یا رنج است. این اندیکاتور جهت روند را نشان میدهد؛ اما هنگامی که قیمت در حال تبدیلشدن به بازار ساید است، میتوانیم شاهد باشیم که شیب آن کم شده و رفتهرفته بهشکل افقی درمیآید. این اندیکاتور اغلب قادر به استخراج سیگنالهای معتبر و سودده نیست و صرفاً میتوانید از آن جهت تشخیص قدرت روند بهره بگیرید.

استراتژیهای معاملاتی بازار خنثی یا رنج چیست؟

برای انجام معامله در بازارهای مالی مانند فارکس، لازم است شما دارای یک استراتژی مکتوب باشید. دو نمونه از مهمترین استراتژیها برای انجام معامله در بازارهای بدون جهت، عبارتند از:

- سطوح حمایت و مقاومت: سطوح حمایت و مقاومت، معیارهای اساسی در تشخیص یک بازار معاملاتی سایدوی هستند. سطح حمایت ناحیهای است که در آن تقاضا برای خرید تا حدی افزایش مییابد که جلوی افت بیشتری در قیمت دارایی را میگیرد. این نوسانات قیمتی عمدتا به نفع خریداران است و زمانی که بازار به سمت حمایت حرکت میکند، تقاضا برای خرید افزایش مییابد و در نتیجه، ترجیح فروشندگان به فروش کاهش خواهد یافت.

در مقابل، سطح مقاومت ناحیهای است که بهدلیل افزایش عرضه، از افزایش بیشتر قیمت جلوگیری میکند. در این حالت، زمانی که قیمت به سطح مقاومت نزدیک میشود، ترجیح فروشندگان به فروش افزایش و تقاضا برای خرید کاهش مییابد.

- حجم معاملات در بازار سایدوی: دومین روشی که میتوانید از آن در جهت گرفتن سیگنال خریدوفروش بهره بگیرید، این است که به حجم معاملات توجه کنید. هرچه حجم و اندازه کندلها در فاز خرید درون بازار خنثی بیشتر باشد، بهمعنای بیشتر بودن تعداد خریداران است. از همین رو، پیشبینی میشود قیمت پیش از رسیدن به ناحیه مقاومت یا کف محدوده، سقف را بشکند و به اندازه عرض قبلی، در جهت شکست حرکت کند.

در متن بالا، به مبحث بازار خنثی یا رنج و دامنههای معاملاتی با عرض کم پرداختیم. این فاز از بازار ممکن است برای برخی از افراد کمی چالشبرانگیز شناخته شود؛ چراکه هیچ روند خاصی برای آن تعریف نمیشود و صرفاً باید برای معاملات اسکلپ یا fast scalp برنامهریزی کرد.

استراتژیهای زیادی برای انجام معامله در فاز ساید بازارهای مالی در نظر گرفته میشوند که شما باید هرکدام را باتوجه به میزان ریسکپذیری خود بهینه کنید و از آنان بکتست بگیرید. همچنین باید بگوییم استفاده از اندیکاتورها بهعنوان راهنماهایی قدرتمند جهت تشخیص بازار خنثی امکانپذیر است؛ اما بهتر است از آنان بهطور مستقیم جهت استخراج سیگنال استفاده نکنید. این ابزارهای راهنما بیشتر میتوانند بهعنوان مکمل جهت گرفتن تاییدیه مورد استفاده واقع شوند.

چرا بازار خنثی اهمیت بالایی برای معاملهگران دارد؟

بازارهای بدون جهت، بهدلیل نوسانات کم و قابل پیشبینی بودن، فرصتهای معاملاتی ویژهای را ارائه میدهند.

نوسانات کم در بازارهای ساید بر تصمیمگیری معاملهگران چه تاثیری دارد؟

نوسانات کم معمولاً اطمینان بیشتری به معاملهگران جهت ورود به معامله میدهند.

چه ابزارها و راهکارهایی میتوان برای مدیریت چالشهای بازار بدون جهت بهکار برد؟

ابزارهایی مانند میانگین متحرک و سطوح حمایت و مقاومت میتوانند برای مدیریت چالشهای بازار مفید واقع شوند.