استراتژیهای معاملاتی در بازار فارکس یکی از اجزای حیاتی برای موفقیت معاملهگران است. از جمله استراتژیهای محبوب و موثر در این حوزه، استراتژی مکدی و مووینگ اوریج میباشد که توسط معاملهگران حرفهای بهطور گسترده مورد استفاده قرار میگیرد. در این مقاله، به بررسی این استراتژیهای معاملاتی میپردازیم و نحوه عملکرد و اجرای آنها را بررسی میکنیم. با ما همراه باشید.

استراتژی مکدی چیست؟

پیش از اینکه به بررسی استراتژی مکدی و مووینگ اوریج بپردازیم، باید اندیکاتور مکدی را معرفی کنیم.

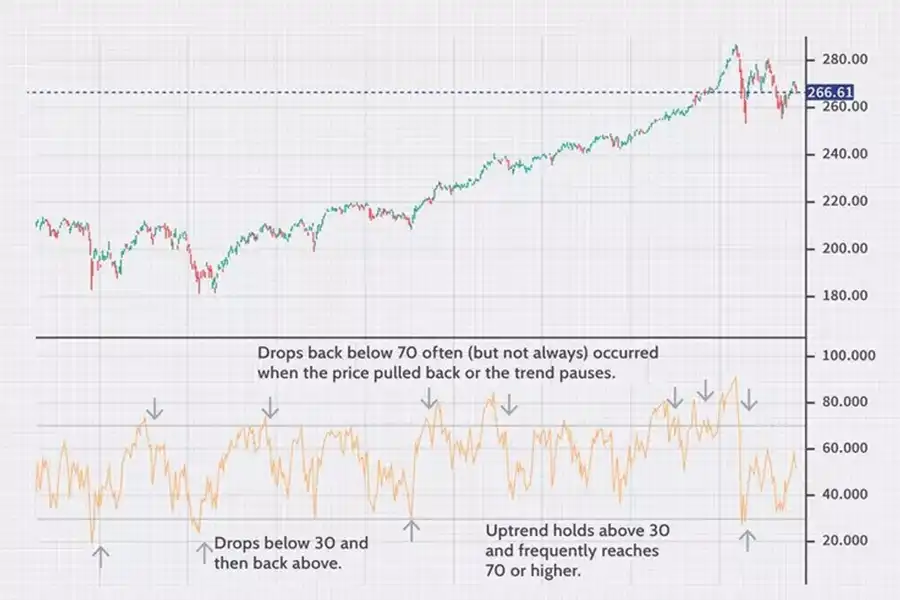

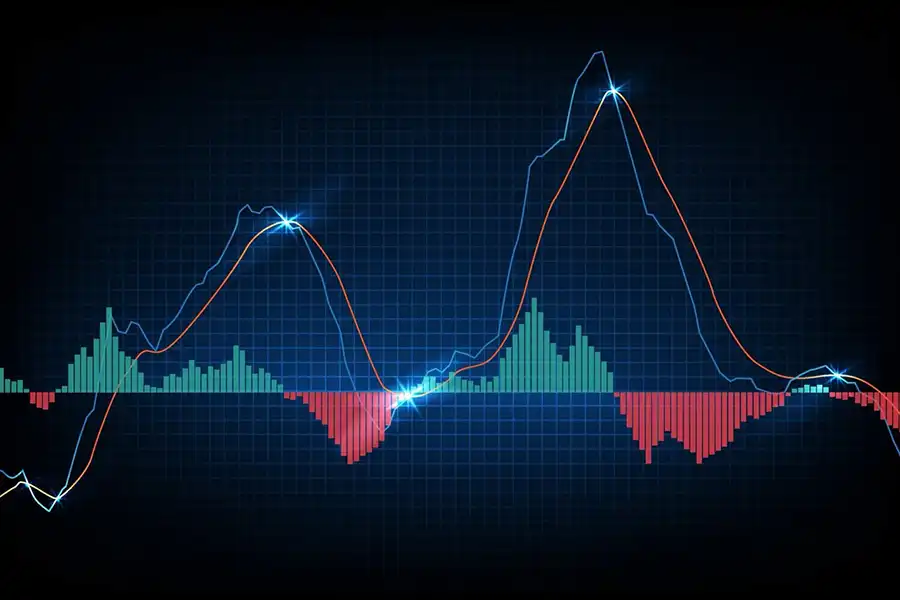

اندیکاتور MACD یا اندیکاتور میانگین متحرک همگرا و واگرا یک ابزار تحلیلی در حوزه تحلیل تکنیکال است که از دو خط و یک هیستوگرام تشکیل شده است. این اندیکاتور که توسط جرالد اپل در دهه ۱۹۷۰ ابداع شد، برای بررسی روند و قدرت حرکت بازار در طول زمان مورد استفاده قرار میگیرد و از عبارت Moving Average Convergence Divergence برگرفته شده است. عملکرد این اندیکاتور بر پایه میانگین متحرک است و ارتباط بین دو خط را به صورت گرافیکی نشان میدهد که این اطلاعات میتواند به تحلیل شرایط بازار کمک کند.

استراتژی مووینگ اوریج در فارکس

میانگین متحرک یا مووینگ اوریج در واقع نمودار تغییرات قیمتی یک دارایی مالی را تسهیل میکند و بهمعاملهگران اطلاعاتی واضحتر از مسیر حرکتی ارز دیجیتال در یک بازه زمانی خاص ارائه میدهد. در طول مسیر قیمتی یک ارز دیجیتال، ممکن است با روندهای کوچک و اصلاحات قیمتی مواجه شویم که ممکن است به تغییرات کلی روند قیمتی این ارز دیجیتال تأثیر بگذارد و معاملهگر را به گمراهی بکشاند.

از این رو از اندیکاتور مووینگ اوریج برای روشنکردن مسیر قیمتی استفاده میشود. اگرچه مووینگ اوریج برای درک روند دارایی در یک بازه زمانی خاص مفید است، اما نمیتواند آینده را پیشبینی کند و تنها به تأیید روندها کمک میکند.

بازههای زمانی مووینگ اوریج معمولاً در بازههای 10، 20، 50، 100 و 200 دوره (روز، هفته، ماه و …) قابل استفاده هستند. این بازههای زمانی هر کدام ویژگیها و کاراییهای خود را دارند. برای مثال، مووینگ اوریج 30 روزه تغییرات قیمت را در بازه زمانی کمتری مشاهده میکند و بههمین دلیل مناسب معاملات کوتاهمدت است. از طرفی، مووینگ اوریج 100 روزه دارای تأخیر بیشتری است و بیشتر برای معاملات بلندمدت مناسب است. در اینجا، تأخیر به مدت زمانی اشاره دارد که ایجاد میشود تا میانگین متحرک سیگنال تغییر روند را ارائه دهد.

ترکیب اندیکاتور استراتژی مکدی و مووینگ اوریج

استراتژی ترکیبی مکدی و مووینگ اوریج یکی از رایجترین روشهای استفاده از اندیکاتورها در تحلیل تکنیکال است که توسط معاملهگران برای تصمیمگیری در معاملات استفاده میشود. این استراتژی بر اساس ترکیب دو اندیکاتور مهم، یعنی اندیکاتور میانگین متحرک همگرا و واگرا (MACD) و مووینگ اوریج (Moving Average) است.

ترکیب این دو اندیکاتور بهمعاملهگر اطلاعات دقیقتری از وضعیت بازار ارائه میدهد. بهعنوان مثال، وقتی اندیکاتور MACD سیگنال خرید را ارائه میدهد و مووینگ اوریج نیز به تأیید این سیگنال میپردازد، این میتواند یک فرصت معاملاتی قوی را نشان دهد.

در کل، ترکیب استراتژی مکدی و مووینگ اوریج بهمعاملهگر امکان میدهد تا بهترین تصمیمات معاملاتی را با توجه به ترکیب سیگنالهای این دو اندیکاتور بگیرد و بر اساس آنها بهمعامله بپردازد.

بیشتر بخوانید: سیگنال گیری با مکدی

تنظیمات استراتژی مکدی و مووینگ اوریج

تنظیمات استراتژی مکدی و مووینگ اوریج بر اساس نیازها و استراتژیهای معاملاتی متفاوت میتواند متغیر باشد، اما در اینجا چند تنظیمات معمول برای این دو اندیکاتور ذکر میشود:

میانگین متحرک همگرا و واگرا (MACD)

- مدت زمان میانگین متحرک سریع (EMA1): این مدت زمان معمولاً در بازه ۱۲ است.

- مدت زمان میانگین متحرک کند (EMA2): معمولاً در بازه ۲۶ قرار دارد.

- مدت زمان میانگین متحرک سیگنال (Signal Line): معمولاً در بازه ۹ است.

- حداقل تغییرات برای شناسایی سیگنالها: میتوانید تنظیم کنید که چقدر تغییرات باید رخ دهد تا سیگنال خرید یا فروش فعال شود.

مووینگ اوریج (Moving Average)

- مدت زمان میانگین متحرک: این تعیینکننده طول بازه زمانی است که میانگین متحرک محاسبه قیمت را در آن انجام میدهد.

- نوع میانگین متحرک: میتوانید بین میانگین متحرک ساده، میانگین متحرک تغییری و میانگین متحرک وزندار انتخاب کنید.

- نقطه ورود و خروج: بر اساس اینکه آیا ارز دارای روند صعودی یا نزولی است، ممکن است تصمیمگیری کنید که زمان ورود یا خروج را بر اساس عبور قیمت از میانگین متحرک انجام دهید.

با توجه به این تنظیمات، میتوانید استراتژی مکدی و مووینگ اوریج را برای تحلیل بازار فارکس یا هر بازار دیگری بهطور بهینهتر اجرا کنید. اما لازم به ذکر است که همیشه باید این تنظیمات را بر اساس شرایط بازار و استراتژی معاملاتی خود تنظیم کنید.

آموزش استراتژی مکدی و مووینگ اوریج

استراتژی Moving Average Convergence Divergence:

- این اندیکاتور از دو خط متحرک، که بهعنوان خط میانگین متحرک سریع و خط میانگین متحرک کند شناخته میشوند و یک هیستوگرام تشکیل شده است.

- تلاش اصلی مووینگ اوریج برای شناسایی نقاط عطف در جهت حرکت بازار و تغییرات در قدرت آن است.

- زمانی که خط میانگین متحرک سریع از خط میانگین متحرک کند عبور میکند، این بهعنوان یک نقطه تقاطع مثبت شناخته میشود و بهمعنای آن است که بازار به سمت بالا حرکت میکند.

- زمانی که خط میانگین متحرک کند از خط میانگین متحرک سریع عبور میکند، این بهعنوان یک نقطه تقاطع منفی شناخته میشود و بهمعنای آن است که بازار به سمت پایین حرکت میکند.

استفاده از مووینگ اوریج:

- میتوانید از تقاطع خطوط میانگین متحرک و یا تغییرات هیستوگرام برای شناسایی نقاط ورود و خروج به بازار استفاده کنید.

- مووینگ اوریج بهعنوان یک ابزار تأییدی میتواند برای تأیید سیگنالهای دیگر استفاده شود؛ مانند تقاطع خطوط مووینگ اوریج با خطوط میانگین متحرک ساده.

بیشتر بخوانید: تشخیص روند با مووینگ اوریج

مزایا و معایب استراتژی مکدی و مووینگ اوریج

استراتژی مکدی و مووینگ اوریج مزایا و معایب خاص خود را دارد.

مزایا

- سادگی استفاده: این استراتژی از دو اندیکاتور معروف استفاده میکند که سادگی استفاده از آن را افزایش میدهد. این بهمعاملهگران مبتدی اجازه میدهد تا با استفاده از الگوهای ساده تحلیل کنند.

- قابلیت تأیید سیگنالها: مکدی بهعنوان یک ابزار تأییدی برای سیگنالهای دیگر میتواند مفید باشد. بهعنوان مثال، تأیید تقاطع خطوط مووینگ اوریج با خطوط میانگین متحرک ساده.

- شناسایی نقاط ورود و خروج: این استراتژی میتواند به شما کمک کند تا نقاط ورود و خروج معاملات را شناسایی کنید، به ویژه با استفاده از تقاطع خطوط میانگین متحرک و هیستوگرام مکدی.

معایب

- تأخیر در سیگنال: یکی از معایب این استراتژی تأخیر در ارائه سیگنالهای معاملاتی است. این اندیکاتورها بر اساس قیمتهای گذشته محاسبه میشوند و تأخیری در ارائه سیگنالهای معاملاتی وجود دارد.

- ممکن است در بازارهای نوسانی ناموفق باشد: در بازارهای نوسانی و بدون جهت، ممکن است این استراتژی سودآور نباشد، زیرا اندیکاتورها به درستی نمیتوانند جهت حرکت بازار را تشخیص دهند.

با توجه به این مزایا و معایب، مهم است معاملهگران به دقت استراتژیهای خود را انتخاب کرده و با شرایط بازار آشنا باشند تا بهترین تصمیمات را بگیرند.

بهترین بروکر فارکس برای انجام معاملات با استفاده از مکدی و مووینگ اوریج

بروکر اپوفایننس که در سال 2021 تأسیس شد، قبلاً با نام اپوفارکس فعالیت میکرد. شرکت تجاری Opo Group LTD، بروکر Opofinance را تأسیس کرده و همیشه سعی داشته است بهروزترین فناوریها را در دسترس معاملهگران خود قرار دهد. این بروکر در حال حاضر بیش از ۱۰۰ هزار کاربر دارد و از 8 زبان زنده دنیا پشتیبانی میکند. تریدرها میتوانند از بیش از ۳۰۰ ابزار معاملاتی که در دسترس قرار داده شده، در فرایند تحلیل و معامله خود استفاده کنند. پشتیبانی ۲۴ ساعته در 7 روز هفته، از جمله ویژگیهایی است که در کنار پشتیبانی از زبان فارسی، کار را برای کاربران ایرانی سادهتر کرده است.

این بروکر به کمک اسپرد پایین و اجرای سریع معاملات، جذابیت زیادی را برای اسکالپرها و همچنین کاربرانی که به اجرای سریع معامله نیاز دارند، ایجاد کرده است. بهطور کلی، بروکر Opofinance در تلاش است بهروزترین تکنولوژیها را در زمینه فعالیتهای مالی به خدمت کاربران خود بیاورد و تا به امروز در این امر موفق عمل کرده است.

در این مقاله، بهمعرفی و توضیح استراتژی مکدی و مووینگ اوریج پرداخته شد. این استراتژی از دو اندیکاتور معروف، یعنی میانگین متحرک و مووینگ اوریج، برای تحلیل بازار و شناسایی نقاط ورود و خروج معاملات استفاده میکند. مزایا و معایب استفاده از این استراتژی نیز بررسی شد. از جمله مزایا میتوان به سادگی استفاده، قابلیت تأیید سیگنالها و شناسایی نقاط ورود و خروج اشاره کرد. اما با توجه به تأخیر در ارائه سیگنالهای معاملاتی و عدم موفقیت در بازارهای نوسانی، برخی از معایب این استراتژی نیز بررسی شد. بهطور کلی، استراتژی مکدی و مووینگ اوریج یک ابزار قدرتمند برای معاملهگران است که با دقت و شناخت کافی از بازار، میتوانند از آن بهرهمند شوند.

آیا استفاده از استراتژی مکدی و مووینگ اوریج مناسب برای تمامی بازارهاست؟

استراتژی مکدی و مووینگ اوریج برای بسیاری از نوع بازارها، از جمله بازار فارکس مناسب است. با اینحال، لازم است هر معاملهگری قبل از بکارگیری این استراتژی، با شناخت دقیق از خصوصیات بازار مورد نظر خود، میزان ریسک و شرایط فعلی بازار، اقدام به استفاده از آن نمایند.

آیا میتوان استراتژی مکدی و مووینگ اوریج را بهصورت خودکار اجرا کرد؟

بله! استراتژی مکدی و مووینگ اوریج قابلیت اجرای خودکار را دارد. میتوان از روشهای مختلفی مانند استفاده از رباتهای معاملاتی یا سیستمهای خودکار معاملاتی برای اجرای این استراتژی بهصورت خودکار استفاده کرد. اما لازم است پیش از اجرای خودکار، استراتژی بهطور دقیق تنظیم و تست شود تا از عملکرد بهینه آن اطمینان حاصل شود.