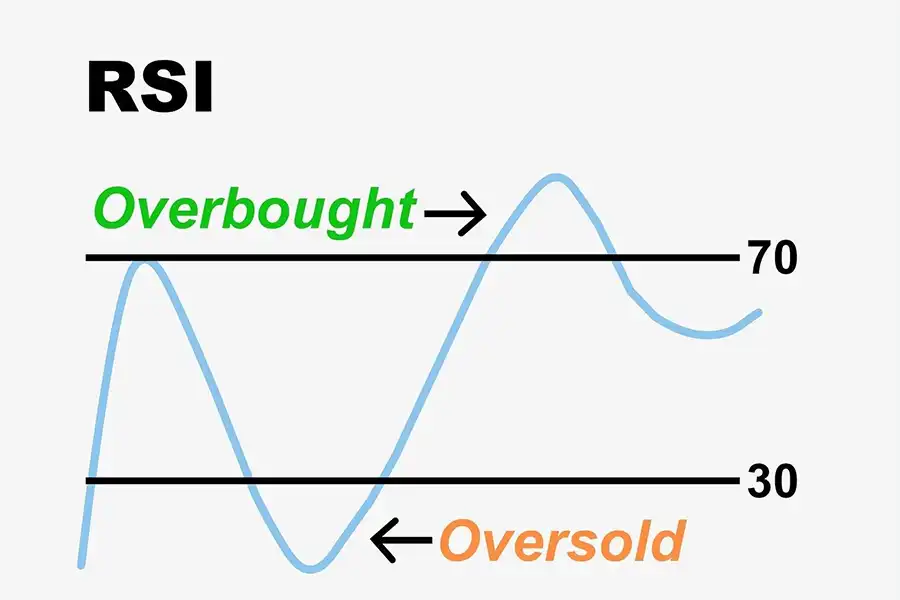

RSI یا شاخص قدرت نسبی Relative Strength Index، یکی از ابزارهای پرکاربرد در تحلیل تکنیکال است که توسط جی ولدر J. Welles Wilder در سال 1978 معرفی شد. این اندیکاتور با هدف اندازهگیری سرعت و تغییرات قیمت در یک دوره زمانی مشخص طراحی شده است. سیگنال گیری از RSI بین مقادیر 0 تا 100 نوسان میکند و معاملهگران از این شاخص برای شناسایی شرایطی که در آن یک دارایی ممکن است بیشازحد خریداری یا فروخته شده باشد، استفاده میکنند. RSI به معاملهگران نشان میدهد که آیا یک دارایی در وضعیت خرید یا فروش بیشازحد قرار دارد یا خیر، و این اطلاعات میتواند بهعنوان سیگنالی برای ورود یا خروج از معاملات مورد استفاده قرار بگیرد.

امروزه انتخاب یک بروکر فارکس مطمئن و معتبر برای معاملهگران از اهمیت ویژهای برخوردار است. برای معاملهگرانی که بهدنبال بهترین بروکر فارکس هستند، اپوفایننس بهعنوان یک گزینه آنشور معتبر مطرح میشود. اپوفایننس با ارائه خدمات متنوع و پشتیبانی کامل از مشتریان، به یکی از انتخابهای محبوب بین معاملهگران تبدیل شده است.

یکی از مزایای بزرگ اپوفایننس این است که این بروکر توانسته رگوله ASIC استرالیا را دریافت کند. این مجوز معتبر جهانی به معنی آن است که اپوفایننس تحت نظارت یک نهاد مالی معتبر قرار دارد و باید استانداردهای بالایی را در خدمات خود رعایت کند. معاملهگران میتوانند با خیال راحت سیگنال گیری از RSI را در محیطی امن اپوفایننس انجام دهند. برای دریافت اطلاعات بیشتر، میتوانید به وبسایت رسمی اپوفایننس مراجعه کنید.

RSI چیست؟

شاخص قدرت نسبی، یک اندیکاتور تحلیل تکنیکال است که با نوسان بین صفر تا 100، قدرت یا ضعف یک دارایی را ارزیابی میکند و برای تشخیص شرایط اشباع خرید یا فروش استفاده میشود. RSI معمولاً با مقادیر بالای 70 به معنای خرید بیشازحد و مقادیر زیر 30 به معنای فروش بیشازحد تفسیر میشود و به شناسایی نقاط بازگشت یا ادامه روند در بازار کمک میکند. این شاخص بر اساس تغییرات قیمت در یک دوره مشخص معمولاً 14 روزه محاسبه میشود.

انواع استراتژیهای سیگنال گیری از RSI چیست؟

استفاده از RSI در جایگاه یک ابزار تحلیل تکنیکال، میتواند بسیار متنوع باشد و معاملهگران با توجه به سبک معاملاتی خود میتوانند از استراتژیهای مختلفی برای سیگنال گیری از RSI استفاده کنند. در این بخش به بررسی چند استراتژی محبوب که به وسیله RSI قابل پیادهسازی هستند، میپردازیم.

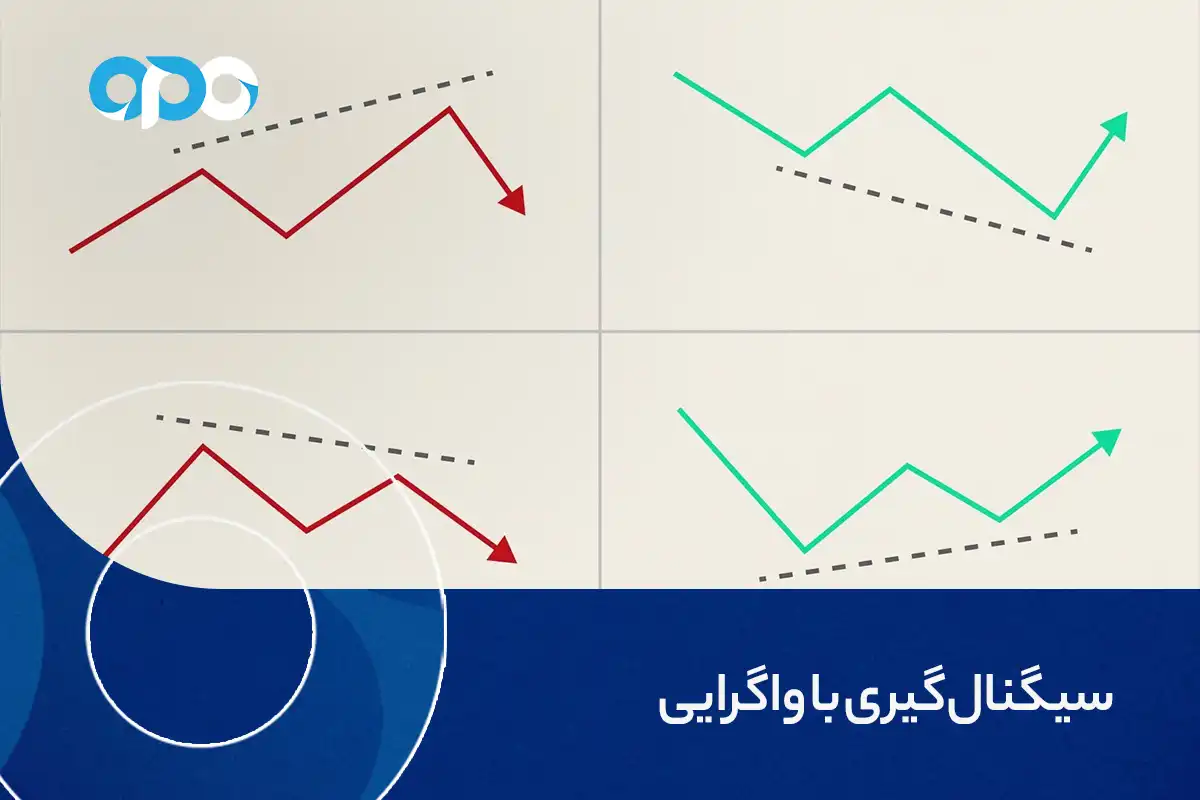

استراتژی واگرایی RSI

واگرایی زمانی رخ میدهد که قیمت دارایی و شاخص RSI به جهات مختلف حرکت کنند. برای مثال، اگر قیمت دارایی در حال افزایش باشد اما این اندیکاتور کاهش پیدا کند، در واقع نشانهای از ضعف روند صعودی را نشان میدهد و ممکن است به زودی شاهد یک بازگشت قیمت به سمت پایین باشیم. این استراتژی برای شناسایی نقاطی از بازار که احتمال تغییر روند در آن وجود دارد، بسیار کارآمد است. معاملهگران میتوانند از واگراییها بهعنوان سیگنالی برای خرید یا فروش استفاده کنند و با دقت بیشتری به سیگنال گیری از RSI بپردازند.

استراتژی عبور از سطوح کلیدی

یکی از روشهای ساده برای سیگنال گیری از RSI، توجه به عبور این شاخص از سطوح کلیدی مانند 70 و 30 است. وقتی RSI از سطح 70 به سمت پایین عبور میکند، این وضعیت معمولاً بهعنوان یک سیگنال فروش در نظر گرفته میشود، چرا که کاهش فشار خرید و احتمال برگشت قیمت را به معاملهگران نشان میدهد.

بهطور مشابه، عبور RSI از سطح 30 به سمت بالا، میتواند یک سیگنال خرید تلقی شود، زیرا کاهش فشار فروش و احتمال بازگشت قیمت به سمت بالا را نشان میدهد. این استراتژی بهخصوص برای معاملهگران تازهکاری که بهدنبال یک روش ساده و موثر برای ورود و خروج از معاملات هستند، بسیار مناسب است.

بیشتر بخوانید: استراتژی macd پیشرفته ترکیبی با کندل استیک و rsi

استراتژی استفاده از RSI بهعنوان فیلتر

در این استراتژی، RSI در جایگاه یک ابزار فیلترکننده برای تایید سیگنالهای حاصل از دیگر ابزارها و شاخصهای تحلیل تکنیکال استفاده میشود. مثلاً یک معاملهگر ممکن است تا زمانی از RSI بههمراه میانگین متحرکها Moving Averages استفاده کند که سیگنالهای دریافتی از میانگین متحرک، قابلیت تحلیل و صحتسنجی با RSI را داشتهباشند. این یکی از استراتژیهای پیشرفته سیگنال گیری از RSI است. این روش به معاملهگران کمک میکند تا از سیگنالهای نادرست جلوگیری کرده و تنها در شرایطی وارد معامله شوند که احتمال موفقیت آن بیشتر باشد.

استراتژی سطوح میانی 50

برخی معاملهگران از سطح 50 در RSI در جایگاه یک مرجع برای تعیین جهت روند استفاده میکنند. عبور RSI از سطح 50 به سمت بالا، میتواند نشاندهنده شروع یک روند صعودی باشد، در حالی که عبور آن به سمت پایین معمولاً بهعنوان نشانهای از آغاز یک روند نزولی تلقی میشود. این استراتژی به معاملهگران کمک میکند تا بهجای تمرکز بر نقاط افراطی 70 و 30، به تغییرات میانه راه توجه کنند و با تغییرات اولیه در روند بازار همراه شوند. با استفاده از این استراتژی، میتوان سیگنال گیری از RSI را بهصورت بهینه انجام داد.

تحلیل سیگنالهای RSI چگونه است؟

تحلیل سیگنالهای حاصل از RSI، نیازمند درک عمیقی از بازار و شرایط فعلی آن است. بهطور کلی، RSI در بازارهای رنج یا بدون روند عملکرد بهتری دارد و میتواند به خوبی نقاط برگشت بازار را نشان دهد. در این نوع بازارها، قیمت معمولاً در یک محدوده خاص نوسان میکند و RSI با نشان دادن وضعیت اشباع خرید یا فروش، میتواند به معاملهگران کمک کند تا در نقاط مناسبی وارد بازار شوند یا از آن خارج شوند. سیگنال گیری از RSI در این شرایط، قطعاً بهطور قابل توجهی موفقیتآمیز است.

اما در بازارهایی که دارای روند قوی هستند، مانند بازارهای صعودی یا نزولی، RSI احتمال دارد سیگنالهای زودهنگام یا نادرستی ارائه دهد. برای مثال در یک روند صعودی قوی، RSI ممکن است برای مدت طولانی در محدوده بالای 70 باقی بماند، بدون اینکه قیمت واقعاً کاهش یابد. این مورد میتواند معاملهگر را به اشتباه بیندازد و او را وادار به خروج زودهنگام از بازار کند. بههمین دلیل، تحلیلگران معمولاً توصیه میکنند که در بازارهای روند دار، از تایمفریمهای بالاتر استفاده شود یا RSI با دیگر ابزارهای تحلیل تکنیکال مانند میانگینهای متحرک، MACD یا خطوط روند ترکیب شود تا سیگنال گیری از RSI دقیقتر بهدست آید.

همچنین، معاملهگران در هنگام سیگنال گیری از RSI باید به شدت مراقب سیگنالهای کاذب باشند. سیگنالهای کاذب زمانی رخ میدهند که این اندیکاتور در یک وضعیت خرید یا فروش بیشازحد قرار داشتهباشد، اما در واقعیت قیمت به روند خود ادامه دهد. این نوع سیگنالها مخصوصاً در بازارهای پرنوسان یا دارای نقدینگی کم بیشتر مشاهده میشوند. برای کاهش احتمال دریافت این نوع سیگنالها، استفاده از تایمفریمهای طولانیتر و تحلیل چندگانه میتواند بسیار کمککننده باشد. بهطور کلی، سیگنال گیری از اندیکاتور RSI باید با احتیاط و در کنار سایر تحلیلها و شاخصها مورد بررسی قرار بگیرند تا به تصمیمات بهتری در معاملات منجر شوند.

چالشها و محدویتهای استفاده از RSI چیست؟

استفاده از RSI بهعنوان یک ابزار تحلیل تکنیکال، با وجود مزایای فراوانی که دارد، دارای چالشها و محدودیتهای خاص خود نیز است. در ادامه قصد داریم تا به این چالشها بپردازیم.

- سیگنالهای نادرست: یکی از بزرگترین چالشهای استفاده از RSI، احتمال وقوع سیگنالهای نادرست در بازارهای دارای روند قوی است. برای مثال، در یک روند صعودی قوی، احتمال دارد RSI برای مدت طولانی در محدوده اشباع خرید باقی بماند، اما قیمت همچنان به افزایش خود ادامه دهد. این مسأله میتواند معاملهگرانی که تنها بر اساس سیگنال گیری از RSI تصمیمگیری میکنند را دچار سردرگمی و ضرر کند.

- پیشبینی درستی ارائه نمیدهد: علاوهبر این RSI یک اندیکاتور مبتنی بر دادههای تاریخی است که گاهی احتمال دارد در پیشبینی حرکات آینده بازار بهدرستی عمل نکند. این موضوع بهویژه در بازارهایی که دچار نوسانات شدید و غیرقابل پیشبینی هستند، بیشتر به چشم میآیند. در چنین شرایطی، سیگنال گیری از RSI ممکن است چالش برانگیز باشد. بهطور کلی استفاده از RSI به تنهایی اصلاً توصیه نمیشود، زیرا ممکن است معاملهگران نتوانند بهدرستی از فرصتهای بازار استفاده کنند یا حتی دچار ضررهای غیرمنتظره شوند.

- خطر Overfitting: یکی دیگر از محدودیتهای RSI ، خطر Overfitting یا بهینهسازی بیشازحد در استراتژیهای معاملاتی است. Overfitting زمانی رخ میدهد که یک استراتژی بهطور دقیق برای یک مجموعه داده خاص تنظیم شود، اما در دیگر شرایط بازار نتواند به خوبی عمل کند. این مسأله توانایی این را دارد تا استراتژیهایی که بر پایه سیگنال گیری از RSI توسعه یافتهاند، تنها در برخی شرایط خاص بازار موفق باشند و در دیگر زمانها ناکارآمد عمل کنند.

برای مقابله با این چالشها، معاملهگران باید از RSI بهعنوان یکی از ابزارهای تحلیلی خود استفاده کنند و آنرا با دیگر شاخصها و ابزارهای تکنیکال ترکیب کنند. همچنین، بررسی و بازبینی منظم استراتژیهای معاملاتی بر اساس شرایط متغیر بازار میتواند به آنها کمک کند تا در دام سیگنالهای نادرست نیفتند و عملکرد بهتری از خود نشان دهند. در نهایت، ترکیب سیگنال گیری از RSI با تحلیل کلان اقتصادی و سایر روشهای تحلیل تکنیکال میتواند به بهبود دقت و کارآیی استراتژیهای معاملاتی کمک کند و معاملهگران را در جهت دستیابی به نتایج بهتر یاری دهد.

بیشتر بخوانید: اندیکاتور شاخص قدرت نسبی

خدمات اپوفایننس

تجربهای نوین و متفاوت در دنیای معاملات را با اپوفایننس تجربه کنید. اگر بهدنبال یک کارگزاری مطمئن و پیشرفته هستید، اپوفایننس همان انتخابی است که منتظرش بودید. ما با ارائه مجموعهای متنوع از خدمات معاملاتی، محیطی امن و حرفهای را برای شما فراهم کردهایم تا با آرامش و اطمینان کامل به معاملات خود بپردازید.

در اپوفایننس، شما میتوانید استراتژیهای تکنیکال و فاندامنتال خود را بهسادگی اجرا کنید و از تحلیلها و اطلاعات جامع درباره اندیکاتورها در بازار فارکس بهرهمند شوید. اکنون زمان آن فرا رسیده که یک گام بزرگ به سوی آینده مالی موفق بردارید.

برای شروع یک تجربه معاملاتی منحصربهفرد، همین حالا به وبسایت ما مراجعه کنید. اپوفایننس، جایی است که قطعاً آینده مالی شما با اطمینان در آن شکل میگیرد.

شاخص قدرت نسبی RSI ابزاری پرکاربرد در تحلیل تکنیکال است که با سنجش سرعت و تغییرات قیمت، به معاملهگران کمک میکند تا سطوح اشباع خریدوفروش را تشخیص دهند. RSI بالای 70، احتمال کاهش قیمت بهدلیل اشباع خرید را نشان میدهد و RSI زیر 30 نشاندهنده احتمال افزایش قیمت بهدلیل اشباع فروش است. همچنین، واگراییهای RSI میتوانند نشانههایی از تغییر روند بازار باشند. برای دقت بیشتر در هنگام سیگنال گیری از RSI ، بهتر است تاییدیههای لازم از سایر ابزارهای تحلیل گرفته شود.

تفاوت بین RSI و MFI چیست؟

هر دو اندیکاتور به نوعی قدرت بازار را اندازهگیری میکنند، اما MFI شاخص جریان پول، حجم معاملات را نیز در نظر میگیرد، در حالی که RSI فقط به قیمت توجه دارد.

آیا میتوان RSI را شخصیسازی کرد؟

بله! میتوانید تنظیمات دوره زمانی RSI را تغییر دهید تا با سبک معاملاتی شما مطابقتداشته باشد.

چگونه میتوان از RSI برای بهبود مدیریت ریسک استفاده کرد؟

با استفاده از سیگنالهای RSI، میتوانید در مواقع اشباع خرید یا فروش وارد معامله شوید یا از آن خارج شوید، که میتواند به مدیریت بهتر ریسک کمک کند.