مووینگ اوریج یک استراتژی معروف در بازارهای مالی است که بر پایه استفاده از میانگینهای متحرک Moving Averages استوار است. با کمک این روش، معاملهگران نقاط ورود و خروج از معاملات را تعیین میکنند. آنها در این استراتژی از دو خط میانگین متحرک استفاده میکنند که یک خط با مدت زمان کوتاهتر و دیگری با مدت زمان بلندتر است. وقتی خط کوتاهتر از خط بلندتر عبور میکند، این بهعنوان یک نشانه خرید تعبیر میشود؛ اما وقتی خط کوتاهتر زیر خط بلندتر حرکت میکند، یک سیگنال برای فروش صادر میشود. ترید با مووینگ اوریج بهدلیل سادگی اجرا و قابلیت تطبیق با روندهای بازار، جزو روشهای محبوب برای تحلیل و ورود به معاملات شناخته میشود. در این مقاله قصد داریم این استراتژی را مورد بررسی قرار دهیم.

اپوفایننس یک کارگزاری معتبر با رگوله ASIC استرالیا است که خدمات گستردهای، از جمله معاملات فارکس، کریپتوکارنسی، سهام و کالاهای انرژی را فراهم میکند. اپوفایننس بهعنوان بهترین بروکر فارکس، امکاناتی از قبیل دسترسی به ارزهای مختلف، پلتفرمهای پیشرفته با اجرای سریع و امکانات تحلیلی را به شما ارائه میدهد. اگر قصد دارید ترید با مووینگ اوریج را امتحان کنید، اپوفایننس امکانات لازم را در اختیارتان قرار میدهد. این کارگزاری تنها راه ورود شما به دنیای معاملات پیشرفته است.

دلایل محبوبیت ترید با مووینگ اوریج چیست؟

موضوع ترید با Moving Averages، یکی از موضوعات مهم و جذاب در بازارهای مالی است که توجه زیادی را به خود جلب کرده است. ترید با مووینگ اوریج بهعنوان یک روش تحلیلی در بازارهای مالی شناخته میشود که درک درستی از بازار را در اختیار معاملهگران قرار میدهد. این روش به دلایل مختلفی مورد استقبال معاملهگران قرار گرفته که در ادامه به آنها میپردازیم.

سادگی و آسانی درک

مووینگ اوریج یکی از ابزارهای تحلیل تکنیکال است که بهدلیل سادگی و آسانی درک، مورد توجه بسیاری از معاملهگران قرار گرفته است. با داشتن چنین ویژگیهایی، ترید با مووینگ اوریج کار سادهای بهنظر میرسد. این اندیکاتور بهراحتی قابل محاسبه است و بهصورت بصری تغییرات روند قیمت را نشان میدهد. سادگی مووینگ اوریج به معاملهگران اجازه میدهد تا سریع آنرا درک کرده و از آن استفاده کنند. بسیاری از معاملهگران تازهکار در هنگام استفاده از مووینگ اوریج، احساس راحتی بیشتری میکنند و بههمین دلیل آنرا به چشم ابزار اصلی کار خود میبینند.

کاهش نویز بازار

با استفاده از مووینگ اوریج، نوسانات کوتاهمدت قیمتها که میتواند باعث اشتباهات تحلیلی شود، فیلتر میشوند. این ویژگی به معاملهگران کمک میکند تا دید بهتری از روند کلی بازار داشتهباشند و ترید با مووینگ اوریج را بهعنوان گزینه اصلی انتخاب کنند.

از طرفی، نوسانات کوتاهمدت که بهدلیل عوامل مختلفی مانند اخبار روزانه و تغییرات سریع در عرضه و تقاضا ایجاد میشوند، میتوانند معاملهگران را گمراه کنند. مووینگ اوریج با حذف این نویزها، تصویری شفافتر از روند اصلی بازار ارائه میدهد و به آنها کمک میکند تا تصمیمات بهتری بگیرند.

کاربرد چندگانه

مووینگ اوریج این قابلیت را دارد تا در انواع مختلفی از بازارها و تایمفریمها مورد استفاده قرار بگیرد. از جمله این بازارها میتوان به سهام، فارکس، ارزهای دیجیتال و کالاها اشاره کرد. این انعطافپذیری باعث شده ترید با مووینگ اوریج به یکی از استراتژیهای محبوب میان معاملهگران تبدیل شود.

همچنین از بازارهای مالی سنتی گرفته تا بازارهای جدیدتر مانند ارزهای دیجیتال، مووینگ اوریج به معاملهگران کمک میکند تا بتوانند روندها را در هر بازاری شناسایی کنند. این انعطافپذیری باعث میشود معاملهگران از استراتژیهای مشابهی در بازارهای مختلف استفاده کنند.

سازگاری با استراتژیهای مختلف

این استراتژی میتواند به تنهایی یا بههمراه سایر اندیکاتورها و استراتژیها مورد استفاده قرار بگیرد. این قابلیت ترکیبپذیری باعث میشود معاملهگران بتوانند استراتژیهای متنوعی را بر اساس نیازهای خود طراحی و اجرا کنند.

برای مثال، مووینگ اوریجها میتوانند با اندیکاتورهایی مانند MACD یا RSI ترکیب شوند تا سیگنالهای قویتری تولید کنند. این ترکیبپذیری به معاملهگران و تحلیلگران اجازه میدهد تا استراتژیهای پیشرفتهتری را ایجاد کنند.

بهترین استراتژیهای ترید با مووینگ اوریج چیست؟

استراتژیهای معاملهگری با مووینگ اوریج بر اساس تحلیل پویایی قیمت و جریان بازار عمل میکنند. در ادامه به بررسی بهترین استراتژیهای ترید با مووینگ اوریج میپردازیم تا به شما کمک کنیم درک بهتری از این روشهای معاملاتی داشتهباشید.

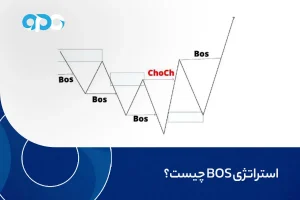

استراتژی کراس اوور Crossover

در این استراتژی، از دو یا چند مووینگ اوریج با دورههای زمانی مختلف استفاده میشود. هنگامی که مووینگ اوریج کوتاهمدت از مووینگ اوریج بلندمدت عبور کند، سیگنال خرید صادر میشود و بالعکس، زمانی که مووینگ اوریج کوتاهمدت به زیر مووینگ اوریج بلندمدت برود، سیگنال فروش برای معاملهگران صادر میکند. ترید با مووینگ اوریج طبق این روش، بهدلیل سادگی و کارایی بالا بسیار محبوب است.

مووینگ اوریجهای کوتاهمدت و بلندمدت مانند 50 و 200 روزه، معمولاً برای این استراتژی استفاده میشوند. عبور این مووینگ اوریجها از یکدیگر نشاندهنده تغییرات اساسی در روند بازار است و میتواند به معاملهگران کمک کند تا بهموقع و در زمان مناسب از بازار خارج شوند یا به آن ورود پیدا کنند.

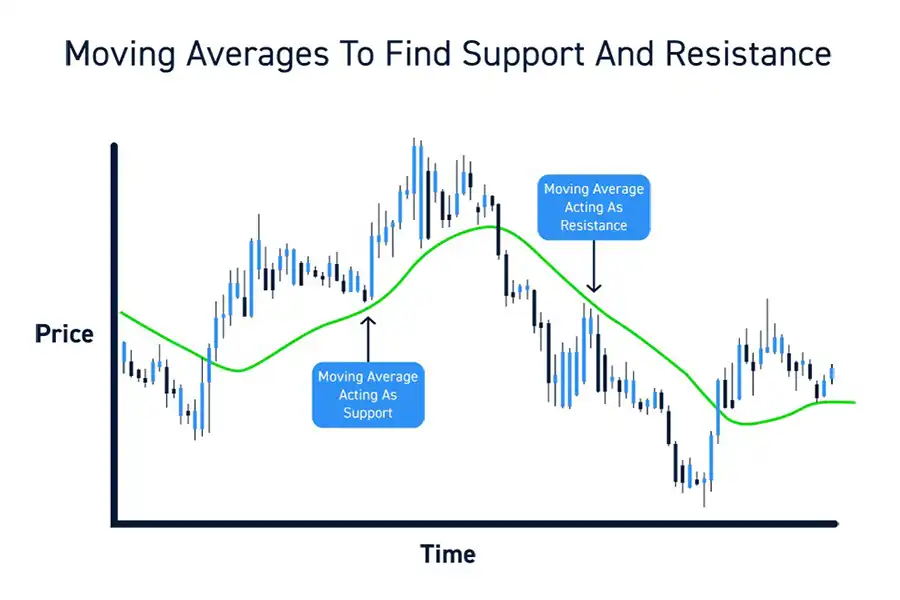

استراتژی حمایت و مقاومت

Moving Averages میتوانند بهعنوان سطوح حمایت و مقاومت عمل کنند. در جایگاه یک معاملهگر تکنیکال میتوانید زمانی که قیمت به مووینگ اوریج نزدیک میشود، وارد معامله شوید و از این سطوح بهعنوان نقاط ورود یا خروج استفاده کنید. ترید با مووینگ اوریج بهخصوص در بازارهای متلاطم که قیمتها نوسانات زیادی دارند، بسیار کاربردی است. وقتی قیمت به مووینگ اوریج دور یا نزدیک میشود یا از آن عبور میکند و به سمت جدیدی حرکت میکند، میتوانید از این نقاط نهایت بهره را ببرید و سود بیشتری از بازار کسب کنید.

استراتژی فیلتراسیون روند

این استراتژی بر اساس جهت حرکت مووینگ اوریجها عمل میکند. هنگامی که مووینگ اوریجها به سمت بالا حرکت میکنند، معاملهگران بهدنبال فرصتهای خرید هستند و زمانی که به سمت پایین حرکت میکنند، در جستجوی فرصتی برای فروش میگردند. این استراتژی به آنها کمک میکند تا تنها در جهت روند غالب بازار معامله کنند و از معاملات خلاف روند بپرهیزند. این کار به کاهش ریسک آنها و افزایش احتمال موفقیتشان در معاملات کمک میکند. مووینگ اوریجهای بلندمدت مانند 200 روزه، برای شناسایی روند کلی بازار استفاده میشوند، در حالی که مووینگ اوریجهای کوتاهمدت مانند 20 روزه برای تایید ورود و خروج به معاملات بهکار میروند.

بیشتر بخوانید: استراتژی مووینگ اوریج و استوکاستیک

نحوه اجرای استراتژی مووینگ اوریج چگونه است؟

استفاده از استراتژی مووینگ اوریج بهدلیل سادگی و کارایی آن بسیار رایج است، اما به تنظیمات مناسب و زمانبندی دقیق نیاز دارد تا از سیگنالهای نادرست جلوگیری شود. در ادامه به شیوه اجرای این استراتژی میپردازیم.

- انتخاب نوع مووینگ اوریج: ابتدا باید نوع مووینگ اوریج مورد نظر خود را انتخاب کنید. انواع رایج مووینگ اوریج، شامل سادهSMA ، نماییEMA ، وزنی WMA و خطی LMA هستند. هر کدام از این مووینگ اوریجها ویژگیهای خاص خود را دارند. برای مثال، مووینگ اوریج نمایی EMA به تغییرات قیمت اخیر وزن بیشتری میدهد و نسبت به تغییرات قیمت حساستر است. در مقابل، مووینگ اوریج ساده SMA بههمه قیمتها وزن مساوی میدهد و نسبت به تغییرات ناگهانی قیمت حساسیت کمتری دارد. انتخاب نوع مناسب مووینگ اوریج، بستگی به استراتژی و نیازهای خاص شما دارد.

- تعیین دوره زمانی: دوره زمانی مووینگ اوریج را میتوانید بر اساس تایمفریم مورد نظر خود تنظیم کنید؛ مثلاً برای معاملات کوتاهمدت میتوانید از مووینگ اوریجهای کوتاهمدت مانند 9 یا 14 استفاده کنید و برای معاملات بلندمدت از مووینگ اوریجهای بلندمدت مانند 50 یا 200. انتخاب دوره زمانی مناسب بسیار مهم است، زیرا تأثیر زیادی بر نتایج تحلیل شما خواهد داشت؛ برای مثال، مووینگ اوریج 9 روزه تغییرات کوتاهمدت را بهتر نشان میدهد، در حالی که مووینگ اوریج 200 روزه برای شناسایی روندهای بلندمدت مناسبتر است. این تنظیمات باید حتماً با استراتژی معاملاتی شما سازگار باشند تا بتوانید بهترین نتایج را بهدست آورید.

- رسم مووینگ اوریج روی چارت: در این مرحله باید مووینگ اوریجهای انتخابی خود را روی چارت قیمتی رسم کنید. بیشتر پلتفرمهای معاملاتی این توانایی را به شما میدهند که بهراحتی این کار را انجام دهید. این ابزارها به شما کمک میکنند تا بتوانید بهراحتی مووینگ اوریجها را مشاهده و تحلیل کنید. با رسم مووینگ اوریجها روی چارت، میتوانید نقاط ورود و خروج به معاملات را شناسایی کرده و روندهای بازار را بهتر درک کنید. همچنین این امکان در اختیارتان قرار میگیرد تا ابزارهای موجود در پلتفرمهای معاملاتی را برای تنظیم دقیقتر مووینگ اوریجها استفاده کنید.

- شناسایی سیگنالها: بر اساس استراتژی انتخابی که دارید، سیگنالهای خریدوفروش را شناسایی کنید و معاملات خود را انجام دهید. بهتر است بدانید تأییدیههای اضافی از سایر اندیکاتورها میتواند دقت سیگنالهای دریافتی شما را افزایش دهد. برای مثال اگر از استراتژی کراس اوور استفاده میکنید، ممکن است بخواهید از اندیکاتورهایی مانند MACD یا RSI برای تأیید سیگنالهای خود کمک بگیرید. این کار میتواند به شما کمک کند تا در دام تحلیلها و معاملات نادرست نیفتید. همچنین، مدیریت ریسک مناسب و تعیین نقاط Stop Loss و Take Profit نیز برای موفقیت در معاملات ضروری است.

بهترین تنظیمات مووینگ اوریج برای معامله کدامند؟

انتخاب تنظیمات مناسب برای مووینگ اوریج، میتواند تاثیر چشمگیری بر عملکرد معاملاتی شما داشتهباشد. این تنظیمات شامل دورههای زمانی مختلف و انواع مختلف میانگینهای متحرک است که با توجه به سبک معاملاتی و ویژگیهای بازار انتخاب میشوند. در این بخش به بررسی بهترین تنظیمات برای ترید با مووینگ اوریج میپردازیم.

مووینگ اوریجهای کوتاهمدت

برای معاملات روزانه یا کوتاهمدت، استفاده از مووینگ اوریجهای 9، 14 و 20 میتواند مؤثر باشد. این تنظیمات به معاملهگران کمک میکنند تا به سرعت به تغییرات جزئی در قیمت واکنش نشان دهند؛ مثلاً مووینگ اوریج 9 روزه حساسیت بیشتری نسبت به تغییرات قیمت دارد و به معاملهگران کمک میکند تا وقتی که روند قیمت تغییر کرده است، سریعاً به سمت مناسبی حرکت کنند. از طرف دیگر مووینگ اوریج 20 روزه، حساسیت کمتری دارد و برای شناسایی روندهای کلیتر و بلندمدت مناسبتر است.

بیشتر بخوانید: بهترین مووینگ اوریج برای تایم فریم پایین

مووینگ اوریجهای بلندمدت

برای معاملات بلندمدت، مثل معاملات ماهانه یا سالانه، معمولاً از مووینگ اوریجهای 50 و 200 روزه استفاده میشود. این مووینگ اوریجها کمک میکنند تا معاملهگران به سادگی روندهای طولانی مدت بازار را شناسایی کرده و وقتی روند اصلی بازار تغییر میکند، به سمت مناسبی تغییر جهت دهند. بهعنوان مثال، اگر مووینگ اوریج 50 روزه از بالا به پایین از مووینگ اوریج 200 روزه عبور کند، این ممکن است یک سیگنال فروش قوی باشد، در حالی که عکس آن میتواند یک سیگنال خرید قوی تلقی شود.

تنظیمات خاص برای هر بازار

هر بازار ممکن است نیازهای خاص خود را داشتهباشد. برای مثال، در بازارهای با نوسان بالا مانند بازار ارزهای دیجیتال، استفاده از مووینگ اوریجهای کوتاهمدت مثل 9 یا 14 روزه، میتواند به معاملهگران کمک کند تا به سرعت به تغییرات قیمت واکنش نشان دهند. در مقابل در بازارهای با نوسان کمتر مانند بازار سهام، استفاده از مووینگ اوریجهای بلندمدت 50 یا 200 روزه ممکن است بهترین گزینه باشد تا معاملهگران به سرعت به روندهای اصلی بازار واکنش نشان دهند.

تنظیمات اضافی

معاملهگران برای بهبود دقت و کارایی مووینگ اوریج، میتوانند تنظیمات اضافی مانند استفاده از مووینگ اوریجهای ترکیبی مثل ترکیب SMA و EMA یا تنظیمات متفاوت برای نقاط ورود و خروج را در نظر بگیرند. این تغییرات میتواند به آنها کمک کند تا در تحلیل بازار حرفهای شوند و از معاملات خود بهترین بهره را ببرند.

ابزارهای مفید برای استراتژی معامله با مووینگ اوریج چیست؟

ابزارهای مفید وجود دارند که برای پیادهسازی استراتژی معامله با مووینگ اوریج استفاده میشوند. در ادامه به نحوه استفاده از آنها میپردازیم:

- استفاده از نمودارهای تحلیلی: نمودارهای تحلیلی میتوانند به شما کمک کنند تا مووینگ اوریجها را به درستی رصد کرده و تغییرات قیمت را بهصورت بصری مشاهده کنید. بسیاری از پلتفرمهای معاملاتی، امکانات مختلفی برای نمایش مووینگ اوریجها و سیگنالهای آنها در اختیارتان قرار میدهند.

- استفاده از نرمافزارهای معاملاتی با ویژگیهای پیشرفته: نرمافزارهای معاملاتی با ویژگیهای پیشرفته میتوانند به شما کمک کنند تا بهراحتی استراتژیهای مختلف معاملاتی خود را پیادهسازی کنید و بازار را دقیقتر بررسی نمایید. این نرمافزارها به شما امکان میدهند تا استراتژیهای مبتنی بر مووینگ اوریج را با دقت بالا اجرا کنید، سیگنالهای ورود و خروج را بهطور خودکار مدیریت کنید و به زمانبندی معاملات خود اعتماد بیشتری داشتهباشید. این نرمافزارها، شامل MT4 و MT5، TradingView ،NinjaTrader و سایر برنامههای مشابه میشوند.

نکات مهم در ترید با مووینگ اوریجها چیست؟

برای استفاده مؤثر از ابزار باید به چند نکته مهم توجه کنید تا ترید با مووینگ اوریج را با کمترین خطا انجام دهید. در ادامه با این نکات آشنا میشوید:

- تأیید سیگنالها: هرگز به تنهایی بر اساس سیگنالهای مووینگ اوریج تصمیم نگیرید. همیشه سیگنالها را با استفاده از اندیکاتورهای دیگر یا تحلیل فاندامنتال تأیید کنید.

- مدیریت ریسک: همواره قوانین مدیریت ریسک را رعایت کنید. کارشناسان توصیه میکنند نهایتاً از ۲-۵ درصد از سرمایه خود در هر معامله استفاده کنید.

بیشتر بخوانید: بونوس بروکر اپوفایننس

خدمات اپوفایننس

کارگزاری اپوفایننس خدمات متنوعی را در بخشهای مالی و سرمایهگذاری ارائه میدهد. این کارگزاری بهعنوان یک واسط مطمئن و قانونمند بین سرمایهگذاران و بازارهای مالی ایفای وظیفه میکند. اپوفایننس همچنین تسهیلات خریدوفروش سهام، اوراق بهادار و دیگر ابزارهای مالی را فراهم میکند. این کارگزاری با ارائه امکانات تخصصی و تحلیلهای بازار، به سرمایهگذاران کمک میکند تا تصمیمات آگاهانهتری بگیرند.

مووینگ اوریج یکی از روشهای محبوب و کاربردی در تحلیل تکنیکال است که به معاملهگران کمک میکند تا روندهای بازار را شناسایی کنند و تصمیمات معاملاتی مناسبی بگیرند. این روش بهدلیل مزایایی که دارد، در میان معاملهگران مبتدی و حرفهای مورد استفاده قرار میگیرد. ترید با مووینگ اوریج میتواند یک استراتژی موثر باشد، به شرطی که معاملهگران به درک درستی از عملکرد و محدودیتهای آن برسند و از این ابزار در ترکیب با دیگر شاخصها و تحلیلها استفاده کنند.

آیا مووینگ اوریج 20 روزه میتواند به شناسایی نقاط واگرایی کمک کند؟

بله! مووینگ اوریج میتواند به شناسایی واگراییها کمک کند. اگر قیمت و مووینگ اوریج در جهتهای مختلف حرکت کنند، این ممکن است نشانهای از تغییر روند باشد.

چگونه میتوانیم از مووینگ اوریج 20 روزه برای تعیین نقاط پیوت استفاده کنیم؟

مووینگ اوریج 20 روزه میتواند بهعنوان یک شاخص تأیید برای نقاط پیوت عمل کند و به شناسایی نقاط بازگشت احتمالی کمک کند.

آیا میتوان از مووینگ اوریج 20 روزه برای ترید بر اساس اخبار استفاده کرد؟

مووینگ اوریج به خودی خود برای ترید بر اساس اخبار مناسب نیست، اما میتواند به معاملهگران کمک کند تا نسبت به واکنشهای بازار پس از انتشار اخبار، به درک درستی برسند.