جزء الگوهای هارمونیک است که توسط معاملهگران و تحلیلگران تکنیکال مورد استفاده قرار میگیرد. این الگوها آنقدر دقیق نیستند که فقط با نگاه کردن به آنها در چارت، بتوانید معامله انجام دهید؛ اما بیشتر این الگوها به شما کمک میکنند که رفتار بازار را ارزیابی کنید و محدودههای ورود و خروج را بهتر شناسایی کنید. در این مقاله قصد داریم تا الگوی پروانه را از میان الگوهای هارمونیک مورد بررسی قرار دهیم و نحوه یافتن آن در چارت و عوامل مربوط به آنرا بررسی کنیم.

الگوی پروانه چگونه کار میکند؟

الگوی butterfly، یکی از اشکال الگوهای گارتلی است که در نمودارهای تحلیل تکنیکال قابل مشاهده است. این الگوها از نسبتهای دقیق فیبوناچی برای تعیین طول و فاصله بین بخشهای مختلف خود استفاده میکنند.

butterfly pattern درواقع یک الگوی معکوسکننده روند در نمودار قیمت است که برای شناسایی نقاط چرخش شاخص در بازار کاربرد دارد. الگوی پروانه در تحلیل تکنیکال بسیار کاربرد دارد و تحلیلگران از آن اطلاعات مفیدی استخراج میکنند. در کل، الگوی butterfly به معاملهگران کمک میکند که بازار را بهتر درک کنند و تصمیمات مناسبی بگیرند.

انواع الگوی پروانه و نحوه شناسایی آن

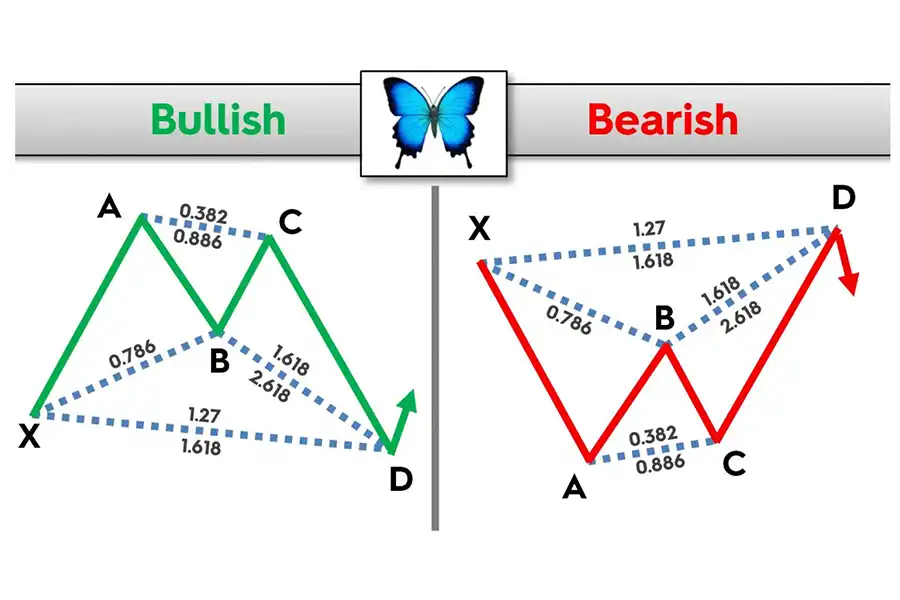

الگوی butterfly به دو شکل صعودی و نزولی میتواند در نمودار قیمتی تشکیل شود. الگوی صعودی به شکل حرف M و الگوی نزولی به شکل حرف W در الفبای انگلیسی است.

الگوی پروانه نزولی

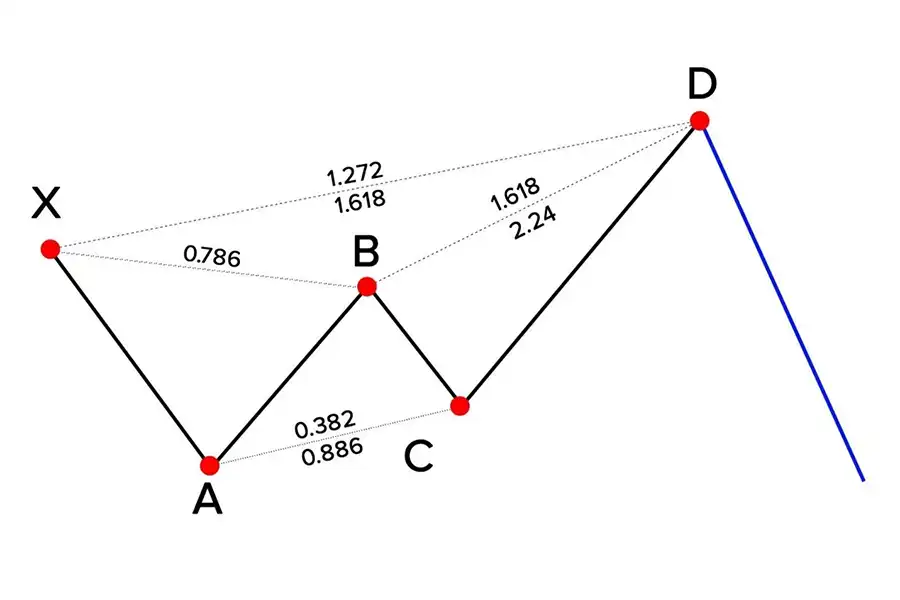

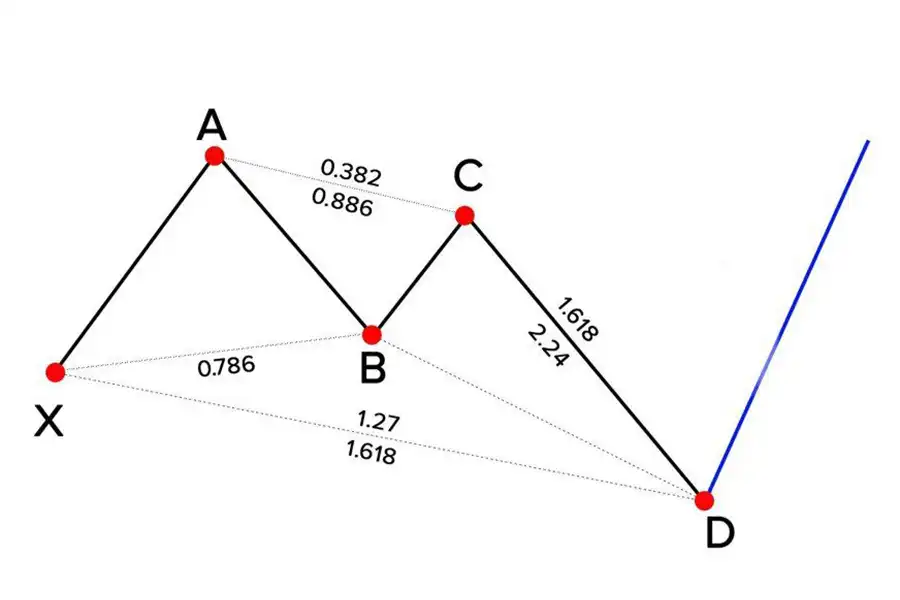

در نمودار، یک الگوی چهار قسمتی وجود دارد که مانند موجهای الیوت بهنظر میرسد. نقاط تغییر جهت و حرکات قوی قیمت با حروف نشان داده شدهاند. بخش اول با حرف X شروع میشود و با رسیدن به نقطه A، بیشترین یا کمترین قیمت در کل الگو تمام میشود. بعد از آن، بخشهای AB و BC و CD بهصورت متوالی یک موج نوسانی را تشکیل میدهند.

از طرف دیگر، الگوی هارمونیک پروانه یک الگوی معاملاتی است که نشاندهنده تغییر جهت روند است. وقتی این الگو تمام میشود، قیمت با شدت برعکس میشود و یک حرکت قوی و جهتدار ایجاد میکند؛ اما اگر بهصورت کلی به الگو نگاه کنید، الگوی تغییر جهت داخلی معمولاً نشانه شروع یک روند بلندمدت است.

همانطور که قبلاً ذکر شد، الگوی پروانه از چهار موج تشکیل شده است که هر یک از آنها با توجه به قواعد ساختاری خاصی به یکدیگر مرتبط میشوند. هر موج یک حرف را نشان میدهد که عبارتند از X, A, B, C. این حروف نمایانگر جهت و اندازه تغییرات قیمت هستند.

برای اینکه بتوانید یک الگوی butterfly را با اطمینان شناسایی کنید، باید چند شرط اصلی را رعایت کنید. این شرایط را میتوان با استفاده از فرمولهای ریاضی بیان کرد. برای هر شرطی که برقرار باشد، یک امتیاز در نظر بگیرید. اگر تمام شرایط برقرار باشند، الگو امتیاز کامل را کسب میکند و میتوانید از این الگو برای تصمیمگیری در معاملات خود استفاده کنید. این الگو میتواند شما را در تعیین زمان مناسب خرید یا فروش یاری کند.

- X-A

این الگو، شامل چند حرکت قیمتی است که بهصورت حروف X، A، B، C و D نشان داده میشوند. این حروف نشاندهنده نقاط مهم در چارت هستند. برای شناختن این الگو، باید به شرط زیر توجه کنید.

الگو باید در انتهای یک روند قوی ایجاد شود؛ یعنی اگر الگوی صعودی باشد، باید قبل از آن یک روند صعودی قوی وجود داشتهباشد چ اگر الگوی نزولی باشد، باید قبل از آن یک روند نزولی قوی وجود داشتهباشد.

این شرط نشان میدهد که قیمت به یک حد اشباع رسیده است و ممکن است تغییر جهت دهد. حرکت XA میتواند هر حرکت قیمتی باشد؛ اما باید جهتدار باشد. یعنی اگر الگوی صعودی است، حرکت XA باید افزایشی باشد و اگر الگوی نزولی است، حرکت XA باید کاهش قیمت را نشان دهد. این حرکت نشاندهنده ادامه روند قبلی است.

- A-B

موج AB یک حرکت مخالف با موج XA است. این موج باید تقریباً هفت هشتم موج XA باشد. پس اگر موج XA پایین برود، موج AB بالا میرود. نقطه B هم جایی است که موج AB به هفت هشتم موج XA میرسد. اگر این نسبت رعایت شود، شرط زیر تحقق مییابد.

حرکت AB باید یک نسبت فیبوناچی مشخص از حرکت XA را بازگشت دهد. این نسبت میتواند 0.382 یا 0.786 یا 0.618 باشد. این حرکت نشاندهنده یک بازگشت موقت قیمت است.

- B-C

موج BC به سمت برعکس موج AB حرکت میکند و میتواند از 38.2 درصد تا 88.6 درصد مسافتی که موج BC آنرا پوشیده است، بپوشاند. اگر شرط زیر برقرار باشد، میتوان یک نقطه دیگر را نیز مشخص کرد.

موج BC در الگوی گارتلی یک بازگشت 88.6 درصدی از موج AB است. مانند نسبت رایجتر 78.6 درصدی که ناحیههای احتمالی وارونگی حرکت را نشان میدهد، نسبت 88.6 درصدی نیز در الگوی بازگشتی پروانه دیده میشود و این درواقع بر اساس نسبتهای فیبوناچی است.

بییشتر بخوانید: الگوهای بازگشتی

- C-D

حرکت CD باید یک نسبت فیبوناچی مشخص از حرکت XA را بازگشت دهد. این حرکت نشان میدهد که یک بازگشت نهایی در قیمت رخ داده که باعث تغییر جهت شده است.

در الگوی پروانه، موج CD موجی است که در جهت مخالف موج AB شکل میگیرد. این موج باید طولی بین 161.8 تا 224 درصد طول موج AB داشتهباشد تا شرط چهارم تطبیق شود.

- X-D

یک قانون دیگر برای butterfly pattern این است که اگر این الگو تکمیل شود، یک امتیاز اضافه خواهد گرفت.

وقتی که موج CD به انتها میرسد، طول آنرا با موج XA مقایسه کنید. در یک الگوی پروانهای معتبر، موج AD از نقطه X به اندازه 127 درصد فاصله میگیرد و یا معادل 161.8 درصد موج XA میشود.

همچنین، این نسبت برای قرار دادن سفارشهای معلق کاربردی است. زمانی که نمودار به سطح مهم فیبوناچی میرسد، احتمال زیادی وجود دارد که روند تغییر جهت دهد. در بازه پیشبینی شده، میتوانید از قبل یک قرارداد آپشن بخرید و یا اگر قوانین مدیریت ریسک شما این امکان را میدهد، سفارشهای معاملاتی معلق یا سفارش استاپ بگذارید.

اگر الگویی که شما تحلیل میکنید، 5 امتیاز کامل را بگیرد، انتظار میرود که نمودار در نقطهای تغییر جهت میدهد. یعنی D شروع به حرکت به سمت نقطه C یا A کند. همچنین، امپالس-تکانهای که پس از الگوی هارمونیک رخ میدهد، میتواند نقاط بالا یا پایین را شکسته بدهد.

الگوی پروانه صعودی

الگوی پروانه صعودی با شروع موج XA پس از اتمام روند نزولی تشکیل میشود. موج XA همیشه طولانیتر از دو موج بعدی خود است. این ویژگی باعث میشود که تشخیص الگوی butterfly نسبت به بقیه الگوهای هارمونیک راحتتر باشد.

موج دوم AB نام دارد. موج AB باید حدود 78.6 درصد موج XA را در پروانه صعودی پوشش دهد. قسمت سوم BC است که ممکن است خیلی کوچکتر از موج AB باشد. در انواع مختلف این الگو، نسبت دو الگو میتواند بین 38.2 درصد تا 88.6 درصد نوسان داشتهباشد.

در الگوی پروانه ی صعودی طول موج CD میتواند بین 161.8 درصد تا 224 درصد نسبت به موج قبلی نوسان کند. معیار مهمی که در اینجا مطرح است نسبتهای فیبوناچی در محدوده تعیین شده است. برای مثال، نسبت بین موج های BC و AB در این الگو، میتواند 50 درصد یا 61.8 درصد باشد. این نسبتها بر اساس دنبالههای فیبوناچی است که از موج AB ساخته شده است. باید گفت که در موج CD هم همین شرایط برقرار است.

معیار آخری که در الگوی پروانه صعودی وجود دارد، نسبت بین موجهای AD و XA است. محدوده معتبر را میتوان بین 127 تا 161.8 درصد در نظر گرفت. معاملهگران معمولاً از این نسبتها برای تعیین نقطه پیوت D استفاده میکنند. زمانی که نقطه D ظاهر شود، میتوان گفت که الگوی صعودی پروانه به پایان خود رسیده است.

نحوه انجام معامله با الگوی پروانه در فارکس چگونه است؟

butterfly pattern یکی از الگوهای هارمونیک در تحلیل تکنیکال است که با استفاده از نسبتهای فیبوناچی و اشکال هندسی شناسایی میشود. این الگو میتواند به شما کمک کند تا پایان یک روند حرکتی و شروع یک حرکت اصلاحی را در بازار فارکس پیشبینی کنید. برای انجام معامله با الگوی پروانه، باید ابتدا این الگو را روی نمودار قیمت شناسایی کنید.

- این الگو از پنج نقطه پایانی X، A، B، C و D تشکیل شده است. نقطه D نشاندهنده نتیجه تغییر روند است.

- اگر الگوی پروانه صعودی باشد، میتوانید در نقطه D وارد معامله خرید شوید.

- اگر الگوی پروانه نزولی باشد، میتوانید در نقطه D وارد معامله فروش شوید.

- برای تعیین حد ضرر و حد سود، میتوانید از سطوح اصلاحی فیبوناچی استفاده کنید. برای مثال، حد ضرر را در سطح ۱.۶۱۸ و موج CD قرار دهید و حد سود اول را در سطح ۰.۳۸۲ موج CD تنظیم کنید.

مزایای معامله با butterfly pattern

- دقت بالایی در پیشبینی نقاط چرخش قیمت دارد و میتواند به معاملهگران کمک کند تا بهترین زمان ورود و خروج را انتخاب کنند.

- این الگو میتواند در هر بازه زمانی و هر نوع بازاری مورد استفاده قرار گیرد و برای معاملات کوتاهمدت و بلندمدت مناسب است.

- الگوی butterfly میتواند به معاملهگران آموزش دهد که چگونه با استفاده از نسبتهای فیبوناچی محدودههای احتمالی معکوس شدن قیمت را تعیین کرده و ریسک و پاداش خود را مدیریت کنند.

بیشتر بخوانید: استفاده از فیبوناچی اصلاحی

معایب معامله با butterfly pattern

- ساختار پیچیدهای دارد.

- امکان ارسال سیگنالهای نادرست در آن وجود دارد.

- به تنهایی کافی نیست و باید با سایر عوامل تحلیل تکنیکال ترکیب شود.

خدمات اپوفایننس

بروکر اپوفایننس، پلتفرمها و ابزارهای مختلفی را ارائه میدهد. این پلتفرمها ابزارهای نموداری قوی، اندیکاتورهای تکنیکال و قابلیتهای معاملات الگوریتمی را ارائه میدهند. با مراجعه به این کارگزاری، علاوه.بر بهرهمندی از ابزارهای تحلیل تکنیکال، میتوانید از اطلاعات بازار، اخبار و تحلیلهای ارائه شده توسط بروکر بهره ببرید.

الگوی پروانه در فارکس نوعی الگوی هارمونیک در تحلیل تکنیکال است که میتواند به معاملهگران کمک کند تا نقاط معکوس بالقوه در بازار را شناسایی کنند. معاملهگران بهدنبال یک برگشت قیمت در انتهای این الگو هستند.

چه زمانی میتوان از الگوی butterfly برای معامله استفاده کرد؟

از این الگو میتوان برای معامله در بازارهای دوطرفه استفاده کرد. در بازارهای دوطرفه، معاملهگران میتوانند از افت و افزایش قیمت سود ببرند.

چه نرمافزاری برای شناسایی الگوی butterfly استفاده میشود؟

برای شناسایی این الگو در نمودارهای قیمتی، میتوان از نرمافزارهایی مثل متاتریدر که قابلیت رسم خطوط و نسبتهای فیبوناچی را دارند، استفاده کرد.

الگوی butterfly چقدر قابل اعتماد است؟

الگوی butterfly یک الگوی قابل اعتماد است؛ اما نباید به تنهایی به آن اعتماد کرد. باید همیشه با تحلیلهای دیگری مانند روند، مقاومت و حمایت، شمعدانها و اندیکاتورها ترکیب شود. همچنین باید در نظر داشت که این الگو در بازههای زمانی بزرگتر دقیقتر است و در بازارهای پر نوسان ممکن است عملکرد خوبی نداشته باشد.