مدرک CFTe یکی از مشهورترین گواهینامههایی است که دریافت آن میتواند شما را به یک تکنسین مالی معتبر در سطح جهانی تبدیل کند. اهمیت مدرک بین المللی فارکس در دنیای مالی بهدلیل توانایی دارنده آن در ارائه تحلیلهای دقیق و کاربردی است که میتواند به تصمیمگیریهای سرمایهگذاری هوشمندانه ختم شود. در این مقاله، راهنمای جامع دریافت مدرک CFTe را به شما ارائه میدهیم که شامل چگونگی ثبتنام، معرفی منابع مطالعاتی و شیوه استفاده از مدرک تحلیلگر تکنیکال مالی خبره برای مهاجرت است. با ما همراه باشید تا به دنیای تحلیل تکنیکال مالی وارد شوید و مهارتهای خود را به سطح بالاتری ارتقا دهید.

مدرک CFTe چیست؟

مدرک تحلیلگر تکنیکال مالی خبره (CFTe)، یک گواهینامه حرفهای بینالمللی در تحلیل تکنیکال است که توسط فدراسیون بینالمللی تحلیلگران تکنیکال (IFTA) اعطا میشود. این مدرک از دو سطح، CFTe I و CFTe II تشکیل شده است که در کنار هم یک برنامه حرفهای جامع را تشکیل میدهند. مدرک ترید فنی حرفه ای با هدف ارائه یک گواهینامه استاندارد و شناخته شده جهانی برای حرفهایهای حوزه تحلیل تکنیکال تاسیس شد تا حساب آنها از افراد معمولی فعال در حوزه ترید جدا شود.

این برنامه، نهتنها مهارتهای تکنیکال، بلکه درک اصول اخلاقی و عمق بازار را هم به بوته آزمایش میکشاند. مدرک بین المللی فارکس برای کسانی طراحی شده که میتوانند در قالب خودآموزی، مهارتهای ترید و تحلیل خود را ارتقا دهند. البته داوطلبان میتوانند از کلاسهای خصوصی که توسط پذیرفتهشدگان قبلی این آزمون برگزار میشود هم برای آسانتر کردن مسیر خود استفاده کنند.

مزایای دریافت مدرک CFTe چیستند؟

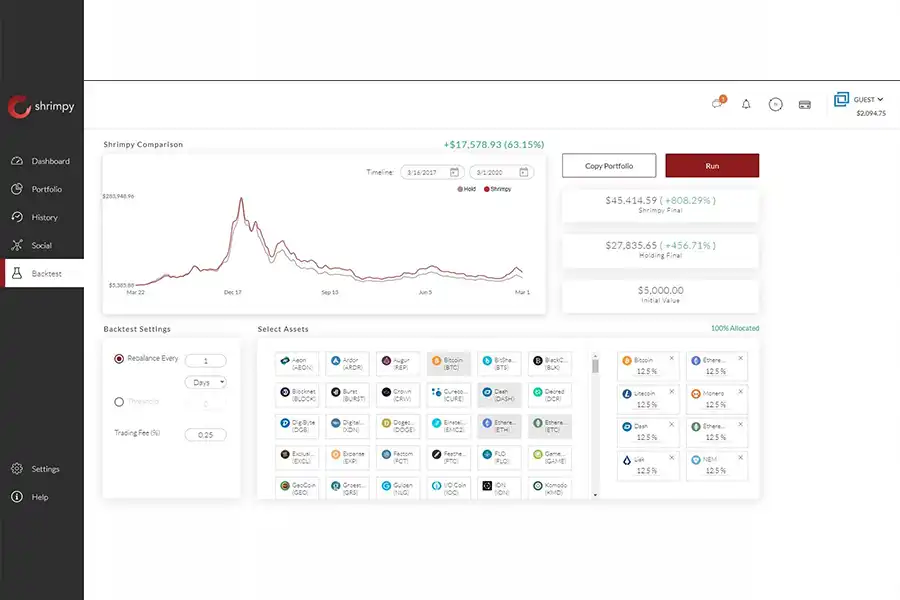

شما میتوانید با افتتاح حساب در بهترین بروکر فارکس و تمرین مهارتهایتان در زمینه تحلیل تکنیکال، احتمال قبولی خود را در آزمون مدرک تحلیلگر تکنیکال مالی خبره بالا ببرید و از مزیتهای عالی این مدرک، استفاده کنید. برخی از مزایای دریافت این گواهینامه عبارتند از:

- تکیه زدن بر اعتبار بالای بینالمللی مدرک: مدرک ترید فنی حرفه ای در سطح جهانی شناخته شده است و به شما کمک میکند تا در بازارهای مالی بینالمللی فعالیت کنید. مهمترین دلیل این موضوع، استاندارد بالای این آزمون است که در آن نهتنها مهارت فنی، بلکه عمق دانش شما در زمینه بازارهای بینالمللی مورد سنجش قرار میگیرد و باعث میشود تا اعتبار مدرک CFTe بسیار بالا برود.

- افزایش مهارتهای فنی: در طول آمادهشدن برای شرکت در آزمون مدرک ترید فنی حرفه ای، ناخودآگاه سطح مهارت فنی و تحلیل تکنیکال شما بسیار بالا میرود؛ بهویژه اگر در طول آمادهسازی از تجربههای افراد حرفهای و پذیرفتهشدگان قبلی این آزمون کمک بگیرید، سطح تحلیلتان رشد چشمگیری میکند.

- بهدستآوردن فرصتهای شغلی بهتر: داشتن مدرک تحلیلگر تکنیکال مالی خبره، فرصتهای شغلی بسیار خوبی را سر راهتان قرار میدهد. دلیل این موضوع، تعداد کم پذیرفتهشدگان این آزمون است که دارندگان این مدرک را به یک نیروی کار متخصص و کمیاب تبدیل میکند.

آزمون CFTe و درجه سختی آن

این آزمون از نظر سختی در لیست آزمونهایی قرار میگیرد که تعداد افراد قبول شده در آن کم هستند و تقریبا سخت به شمار میرود. بر اساس آمار منتشر شده از سوی IFTA، فقط 30 درصد از افراد شرکتکننده در این آزمون، موفق به گرفتن مدرک CFTe میشوند. حالا اجازه بدهید نگاهی کوتاه به شرایط این آزمون بیندازیم و سپس تک به تک آنها را توضیح دهیم. با نگاه به جدول زیر میتوانید خیلی سریع به این اطلاعات دسترسی پیدا کنید.

| زمان آزمون مدرک CFTe | زبان آزمون | تعداد آزمونها | شیوه پاسخدهی به آزمون | شرایط شرکت در آزمون | شیوه ثبتنام و برگزاری آزمون |

| دو بار در سال در ماههای آپریل و اکتبر | انگلیسی، ایتالیایی، فرانسوی، اسپانیایی، آلمانی، عربی و چینی | سطح یک و سطح دو | در سطح یک به صورت تستی و در سطح دو به شکل توضیحی | داشتن مدرک لیسانس و سه سال سابقه | آنلاین |

چطور در آزمون دریافت مدرک CFTe ثبتنام کنیم؟

ثبتنام در آزمون مدرک بین المللی فارکس به دو بخش تقسیم میشود؛ چون همانطور که اشاره کردیم، این آزمون در دو سطح CFTe I و CFTe II برگزار میشود و شما بدون گذراندن سطح اول و کسب نمره قبولی در آن، نمیتوانید وارد سطح دوم شوید.

این را هم بگوییم که اگر مدرک تحصیلیتان کمتر از لیسانس باشد یا کمتر از سه سال سابقه فعالیت در زمینه امور مالی داشته باشید، واجد شرایط برای شرکت در هیچکدام از سطحهای این آزمون نخواهید بود. در ادامه این مقاله، هر دو بخش را به شما توضیح میدهیم.

بیشتر بخوانید: تفاوت فارکس و CFD

زمان، شیوه ثبتنام و محل برگزاری آزمون سطح اول مدرک CFTe

آزمون CFTe I در تمام طول سال در مراکز تست Pearson VUE در سراسر جهان برگزار میشود. داوطلبان برای ثبتنام باید به آدرس ifta.org/cfte سر بزنند. در این سایت میتوانند هنگام ثبتنام، تاریخ و محل آزمون خود را انتخاب کنند. اگر در مورد Pearson VUE سوال دارید، باید بگوییم که Pearson VUE یکی از معتبرترین ارائهدهندگان آزمونهای مبتنی بر کامپیوتر در جهان است.

این شرکت آزمونهای مهمی را برای صدور گواهینامه و مجوز در صنایع مختلف برگزار میکند و به افراد کمک میکند تا مهارتها و دانش خود را از جایی که هستند، اثبات کنند. خوشبختانه، Pearson VUE در ایران هم فعال است و آزمونهای مختلفی را برگزار میکند. بنابراین، شما میتوانید برای دریافت مدرک بین المللی فارکس، از داخل ایران اقدام کنید.

شیوه برگزاری آزمون سطح یک

آزمون سطح یک مدرک CFTe از 120 سوال چند گزینهای تشکیل شده است که در آن، طیف وسیعی از دانش تحلیل تکنیکالی شما را پوشش میدهد. این آزمون به زبانهای انگلیسی، اسپانیایی، عربی، فرانسوی، آلمانی و چینی برگزار میشود.

منابع آزمون سطح یک

برای آمادگی آزمون مدرک ترید فنی حرفه ای باید از منابعی که توسط مجموعه IFTA منتشر شدهاند استفاده کنید. چهار منبع که در بخش پیوستها قرار میگیرند، بهطور اختصاصی پس از ثبتنام در آزمون در اختیارتان گذاشته میشوند. در جدول زیر، فهرست کامل این منابع را به شما نشان میدهیم.

| نام منبع | نویسنده | فصلهای مهم |

| Technical Analysis of Stock Trends | Robert D. Edwards, John Magee, W.H.C. Bassetti | 1. The Technical Approach to Trading and Investing 2. Charts 3. The Dow Theory 4. The Dow Theory in Practice 5. The Dow Theory’s Defects 6. Important Reversal Patterns 7. Important Reversal Patterns – Continued 8. Important Reversal Patterns – The Triangles 9. Important Reversal Patterns – Continued 10. Other Reversal Phenomena 11. Consolidation Formations 12. Gaps 13. Support and Resistance 14. Trendlines and Channels 15. Major Trendlines 16. Technical Analysis of Commodity Charts 17. A Summary of Some Concluding Comments 17.2 Advancements in Investment Technology 18. The Tactical Problem 18.1 Strategies and Tactics for the Long-Term Investor 20. The Kind of Stocks we Want: The Speculator’s View Point 20.1 The Kind of Stocks we Want: The Long-Term Investor’s View Point 23. Choosing and Managing High-Risk Stocks: Tulip Stocks, Internet Sector and Speculative Frenzies 24. The Probable Moves of Your Stocks 25. Two Touchy Questions 27. Stop Orders 28. What is a Bottom – What is a Top? 29. Trendlines in Action 30. Use of Support and Resistance 33. Tactical Review of Chart Action 34. A Quick Summation of Tactical Methods 36. Automated Trendlines: The Moving Average 38. Balanced and Diversified 39. Trial and Error 40. How Much Capital to Use in Trading 41. Application of Capital in Practice 42. Portfolio Risk Management 43. Stick to Your Guns |

| Technical Analysis of the Financial Markets | John J. Murphy | 1. Philosophy of Technical Analysis 2. Dow Theory 3. Chart Construction 4. Basic Concepts of Trend 7. Volume and Open Interest 14. Time Cycles |

| Technical Analysis Explained : The Successful Investor’s Guide to Spotting Investment Trends and Turning Points 4th Edition | Martin J. Pring | 2. Financial Markets and the Business Cycle 4. Typical Parameters for Intermediate Trends 12. Individual Momentum Indicators II 16. The Concept of Relative Strength 18. Price: The Major Averages 20. Time: Longer-Term Cycles 22. General Principles 26. Sentiment Indicators |

| Technical Traders Guide to Computer Analysis of the Futures Market | Charles Lebeau, David W. Lucas | 1. System Building 2. Technical Studies 4. Day Trading |

| Japanese Candlestick Charting Techniques, Second Edition | Steve Nison | 1. Introduction 2. A historical background 3. Constructing the candlestick lines 4. Reversal patterns 5. Stars 6. More Reversal Patterns 7. Continuation Patterns 8. The Magic Doji 9. Putting it all Together |

| The Definitive Guide to Point and Figure | Jeremy Du Plessis | 1. Introduction to Point and Figure Charts 2. Characteristics and Construction 3. Understanding Point and Figure Charts 4. Projecting Price Targets 5. Analysing Point and Figure Charts |

| Trading Market Dynamics Using Technical Analysis | Constance M Brown | 1. Universe of Markets 2.1 Cycle Principles |

| Trading for a Living: Psychology, Trading Tactics, Money Management | Alexander Elder | 1. Individual Psychology 2. Mass Psychology 3. Classical Chart Analysis 4. Computerized Technical Analysis 5. The Neglected Essentials 6. Stock Market Indicators 7. Psychological Indicators 10. Risk Management |

| Elliott Wave Theory | IFTA | پیوست شماره یک (تمام محتوا) |

| Breadth Indicators | IFTA | پیوست شماره دو (تمام محتوا) |

| Time Cycles Analysis | IFTA | پیوست شماره سه (تمام محتوا) |

| Point and Figure Techniques | IFTA | پیوست شماره چهار (تمام محتوا) |

هزینه شرکت در آزمون سطح یک مدرک CFTe

هزینه شرکت در اولین سطح از آزمون مدرک بین المللی فارکس برای اعضای IFTA، مبلغ 550 دلار و برای کسانی که عضو IFTA نیستند، مبلغ 850 دلار است.

زمان، شیوه ثبتنام و محل برگزاری آزمون سطح دوم CFTe

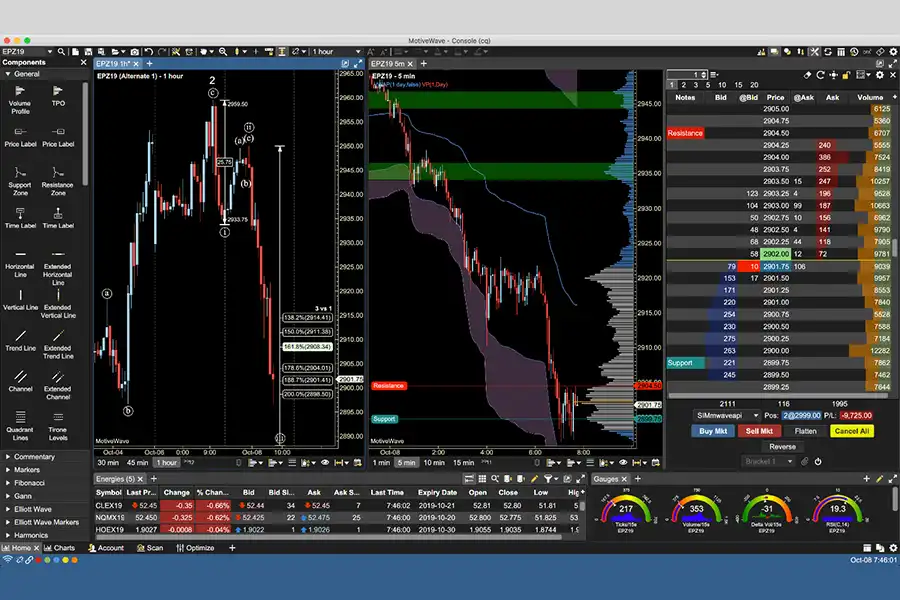

پس از کسب نمره قبولی در آزمون سطح اول مدرک ترید فنی حرفه ای، حالا باید خودتان را برای شرکت در آزمون سطح دوم آماده کنید. برای شرکت در این آزمون، باید به آدرس ifta.org/application-forms/cfte-ii-application سر بزنید و فرم ثبتنام آنلاین را پر کنید. این آزمون، از تعدادی نمودار مربوط به یک بازار خاص مثلا سهامی تشکیل شده است که شما باید آنها را تحلیل کرده و در قالب پاسخ توضیحی، دانش خود را به اثبات برسانید. برای موفقیت در این آزمون به تجربه و دانش عمیقی از تحلیل تکنیکال بازار سرمایه نیاز دارید تا بتوانید در زمان تعیین شده به پاسخ درست برسید.

شیوه برگزاری آزمون سطح دو

آزمون مدرک بین المللی فارکس در زبانهای انگلیسی، فرانسوی، ایتالیایی، آلمانی، اسپانیایی، عربی و چینی هر سال در ماههای آوریل و اکتبر برگزار میشود. داوطلبان میتوانند از هر جایی حتی خانه و محل کارشان از طریق برنامه Zoom در این آزمون شرکت کنند.

منابع آزمون سطح دو CFTe

برای آمادگی آزمون مرحله دوم مدرک CFTe هم باید بر تعدادی منبع تسلط داشته باشید. منابعی که در جدول زیر میبینید توسط وبسایت IFTA برای داوطلبان شرکت در CFTe II توصیه شدهاند.

| نام منبع | نویسنده | فصلهای مهم |

| Technical Analysis of Stock Trends | Robert D Edwards, John Magee | تمام کتاب |

| Technical Analysis Explained | Martin J. Pring | 1. The Market Cycle model 2. Financial Markets and the Business Cycle 16. The concept of Relative Strength 18. Price: The Major Averages 19 Price: Group Rotation 20. Time: Longer-Term Cycles |

| Technical Traders Guide to Computer Analysis of the Futures Market | Charles Le Beau, David Lucas | 1. System Building 2. Technical Studies 4. Day Trading |

| Beyond Candlesticks: New Japanese Charting Techniques Revealed | Steve Nison | 2. The Basics 3. Patterns 4. Candles and the Overall Technical Picture 5. How the Japanese use Moving Averages 6. Three-Line Break Charts 7. Renko Charts 8. Kagi Charts |

| The Definitive Guide to Point and Figure: A Comprehensive Guide to the Theory and Practical Use of the Point and Figure Charting Method | Jeremy du Plessis | 1. Introduction to Point and Figure Charts 2. Characteristics and Construction 3. Understanding Point and Figure Charts 4. Projecting Price Targets 5. Analysing Point and Figure Charts |

| Primer on ICHIMOKU | Yukitoshi Higashino | تمام کتاب |

| SteidlMayer On Markets. Trading with Market Profile. Second Editon | J. Peter Steidlmayer, Steven B. Hawkins | 6. Understanding Market Profile 7. Liquidity Data Bank, On Floor information, and Volume @ Time 8. The Steidlmayer Theory of Markets 9. The Steidlmayer Distribution 10. The You 11. Anatomy of a trade 12. Profile of a Successful Trader 13. Trading, Technology, and the Future |

| Elliott Wave Principle: Key to Market Behavior | Robert R Prechter | 1. The Broad Concept 2. Guidelines of the Wave Formation 3. Historical and Mathematical Background of the Wave Principle 4. Ratio Analysis and Fibonacci Time Sequence. |

| Technical Analysis: The Complete Resource for Financial Markets Technicians | Charles Kirkpatrick II, Julie Dahlquist | 3. History of Technical Analysis 4. The Technical Analysis Controversy 5. An overview of Markets 7. Sentiment 8. Measuring Market Strength 9. Temporal Patterns and Cycles 10. Flow of Funds 13. Breakouts, Stops, and Retracements 18. Confirmation 19. Cycles 21. Selection of Markets and Issues: Trading and Investing 22. System Testing and Management |

| Technical Analysis for the Trading Professional, Second Edition: Strategies and Techniques for Today’s Turbulent Global Financial Markets | Constance M. Brown | 1. Oscillators Do Not Travel Between 0 and 100 2. Dominant Trading Cycles Are Not Time Symmetrical 10. Using Oscillators with the Elliott Wave Principle 12. The Composite Index |

| Trading Market Dynamics Using Technical Analysis | Constance M Brown | 2. Cycle Principles 3. Correlation 5. Oscillators 6. Fibonacci |

| Street Smarts: High Probability Short-Term Trading Strategies | Linda Bradford Raschke, Laurence A. Connors | 8 . Cloud Chart Construction 9. Interpreting Cloud Charts 10. Multiple Time Frame Analysis 11. Japanese Patterns Techniques 12. Clouds Charts with other techniques 13. Ichimoku indicator techniques 14. Back-testing and Cloud Trading Strategies 15. Cloud Market Breadth analysis 16. Conclusion |

هزینه شرکت در آزمون سطح دو

هزینه شرکت در دومین سطح از آزمون مدرک بین المللی فارکس برای اعضای IFTA، مبلغ 850 دلار و برای کسانی که عضو IFTA نیستند، مبلغ 1150 دلار است. اگر بخواهید آزمون شما به زبانی غیر از انگلیسی برگزار شود، باید هزینه اضافهای به مبلغ 100 دلار برای ناظر و 250 دلار برای ترجمه بپردازید.

بیشتر بخوانید: نحوه ورود به فارکس در ایران

روشهای مهاجرت با مدرک CFTe

یکی از دلایل اصلی تریدرهای ایرانی برای گرفتن مدرک تحلیلگر تکنیکال مالی خبره، مهاجرت به خارج از کشور است. در ادامه میخواهیم روشهایی از مهاجرت که بهدلیل اعتبار مدرک بین المللی فارکس به رویتان گشوده میشوند را به شما نشان دهیم.

- مهاجرت کاری: با داشتن مدرک CFTe و تجربه کاری مرتبط، میتوانید از کارفرماهای خارجی، پیشنهاد شغل دریافت کرده و برای ویزای کاری اقدام کنید. این روش برای کسانی مناسب است که رزومهای قوی دارند و سابقه آنها در کسب سود بالا از بازارهای مالی میدرخشد.

- مهاجرت سرمایهگذاری: معمولا تریدرها درآمد مناسبی دارند و میتوانند از طریق سرمایهگذاری در کشورهای مختلف، اقامت بگیرند. این روش که شامل کارآفرینی یا ثبت شرکت میشود، با در اختیار داشتن مدرک ترید فنی حرفه ای بسیار آسانتر پیش میرود.

- مهاجرت خوداشتغالی: وقتی آنقدر در ترید و تحلیل تکنیکال مهارت داشته باشید که بتوانید از پس آزمون دومرحلهای مدرک تحلیلگر تکنیکال مالی خبره بربیایید، حتما توانایی کسب سود بالا در ترید و فعالیت بهعنوان یک تریدر مستقل را هم دارید. دقیقا از همین راه، یک شیوه دیگر برای مهاجرت به خارج از کشور به رویتان باز میشود؛ یعنی شما میتوانید از طریق خوداشتغالی به کشورهای مختلف مهاجرت کنید. باوجوداینکه این روش به مدارک معتبر بینالمللی نیاز ندارد، ولی باید آنقدر در تحلیل و ترید مهارت داشته باشید که بتوانید درآمد خود را به اثبات برسانید.

- مهاجرت تحصیلی: باوجوداینکه مدرک CFTe یکی از بالاترین درجههای مدارک تحلیل مالی به شمار میرود، ولی اگر قصد ادامه تحصیل آکادمیک را در دانشگاههای معتبر خارج از کشور داشته باشید، با داشتن این مدرک حرفهای، کارتان بسیار سادهتر میشود؛ چون میتوانید در دورههای تحصیلی مرتبط با تحلیل تکنیکال مالی در دانشگاههای خارجی شرکت کرده و از این طریق به کشور موردنظرتان مهاجرت کنید.

خدمات اپوفایننس

یکی از چیزهای ضروری برای ترید کردن و آغاز این مسیر موفقیت مالی، حتی گرفتن مدرک CFTe، داشتن یک کارگزار فارکس معتبر است. بروکر اپوفایننس، بهدلیل در اختیار داشتن رگوله ASIC استرالیا و ایتالیا بهعنوان یک بروکر آن شور شناخته میشود و اعتبار بینالمللی دارد.

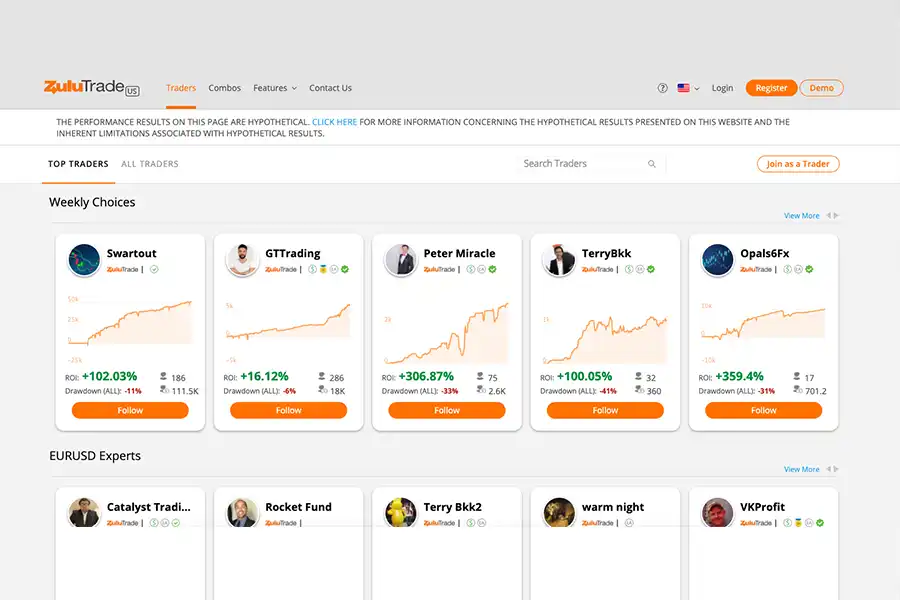

ازاینگذشته، وجود ویژگیهایی مانند حساب اسلامی، پلتفرم سوشال ترید اختصاصی، امکان کسب درآمد غیرفعال، اسپردهای فوق رقابتی، تنوع بالا در حسابهای معاملاتی، ارائه ابزارهای بهروز و پشتیبانی از زبان فارسی، آن را به یکی از بهترین انتخابها برای تریدرهای ایرانی تبدیل کرده است. اگر تصمیمتان برای موفقیت در بازار فارکس جدی است، همین امروز اولین حساب معاملاتی خود را باز کرده و آن را شارژ کنید.

با داشتن مدرک CFTe، چه نقشهای شغلی را میتوان پیدا کرد؟

وقتی مدرک بین المللی فارکس را در اختیار داشته باشید، میتوانید در نقشهای شغلی مختلفی در حوزه مالی و سرمایهگذاری فعالیت کنید. برخی از این نقشها عبارتند از تحلیلگر فنی، مدیر پورتفولیو، مشاور سرمایهگذاری، تحلیلگر بازار، مدیر ریسک و غیره.

چطور میتوانیم برای آزمون CFTe آماده شویم؟

برای آمادهشدن برای آزمون CFTe، باید به سراغ مطالعه منابع معتبر که در این مقاله آنها را به شما معرفی کردیم بروید، دانستههای خود را تمرین و تکرار کنید، مهارت خود را در زبان انگلیسی بالا ببرید و در دورههای آموزشی تحلیل تکنیکال شرکت کنید تا بتوانید احتمال موفقیت خود را در این آزمون مهم افزایش دهید.