از میانگین متحرک گرفته تا شاخص قدرت نسبی (RSI)، هر شاخصی ویژگیهای منحصربهفردی دارد که میتواند در شناسایی روندها، تأیید حرکات بازار و مدیریت ریسک به معاملهگران کمک کند. بااینحال، تعیین اینکه کدام شاخصها بهعنوان بهترین شاخص های فارکس برای ترید شناخته میشوند، میتواند به سبک معاملاتی و ترجیحات شخصی بستگی داشته باشد. در این مقاله، ما به بررسی برخی از محبوبترین و کارآمدترین شاخصهای فارکس میپردازیم که توسط جامعه معاملهگران بهعنوان ابزارهایی قدرتمند برای تجزیهوتحلیل بازار و اتخاذ استراتژیهای معاملاتی مؤثر مورداستفاده قرار میگیرند. در ادامه با نگاهی عمیقتر به شناسایی بهترین شاخص های معاملاتی میپردازیم.

مهمترین و بهترین شاخص های فارکس برای ترید

در بازار فارکس، شاخصهای فنی نقش کلیدی در تحلیل و تصمیمگیری معاملهگران دارند. با بهترین بروکر ایرانی، کلیدی به دنیای شاخصهای متنوع و جامع را در دست خواهید داشت. اینجا جایی است که معاملهگران حرفهای و تازهکار میتوانند با اطمینان کامل، به تجزیهوتحلیل و استفاده از شاخصهای دقیق و بهروز پرداخته و به اوج موفقیت در معاملات خود دست یابند. انتخاب اپوفایننس، انتخابی است برای کسانی که بهدنبال بهترینها هستند. در این قسمت به بررسی ۱۰ شاخص مهم و کاربردی میپردازیم که بهعنوان بهترین شاخصها برای ترید شناخته شدهاند.

میانگین متحرک (Moving Averages)

میانگین متحرک که به آن Moving Average نیز گفته میشود، از جمله شاخصهای فنی است که بهطور گسترده در تحلیل تکنیکال مورداستفاده قرار میگیرد. این شاخص با محاسبه میانگین قیمتهای گذشته یک دارایی در یک بازه زمانی مشخص، بههموارسازی نوسانات قیمتی کمک کرده و تصویری واضحتر از روند بازار ارائه میدهد.

کاربرد میانگین متحرک

میانگین متحرک برای شناسایی جهت روند بازار و تعیین سطوح حمایت و مقاومت استفاده میشود. این شاخص بهعنوان یک ابزار دنبالهرو شناخته شده است؛ به این معنا که روند آینده قیمت را پیشبینی نمیکند، بلکه روند فعلی قیمت را نشان میدهد.

انواع میانگین متحرک

دو نوع رایج میانگین متحرک، عبارتاند از:

- میانگین متحرک ساده (SMA – Simple Moving Average): با محاسبه میانگین حسابی قیمتها در یک دوره زمانی مشخص به دست میآید.

- میانگین متحرک نمایی (EMA – Exponential Moving Average): به قیمتهای اخیر بیشتر توجه میکند و بههمین دلیل به تغییرات قیمتی سریعتر واکنش نشان میدهد.

چگونگی استفاده از میانگین متحرک

استفاده از بهترین شاخص های فارکس برای ترید میتواند تفاوت بین یک معامله موفق و یک شکست را رقم بزند. معاملهگران میتوانند با استفاده از میانگین متحرک، نقاط ورود و خروج مناسب را تعیین کنند. بهعنوانمثال زمانی که میانگین متحرک کوتاهمدت از بالای میانگین متحرک بلندمدت عبور کند، میتواند نشانهای از شروع یکروند صعودی باشد و بالعکس.

شاخص قدرت نسبی (Relative Strength Index – RSI)

شاخص قدرت نسبی (RSI) یکی از شاخصهای مهم در تحلیل تکنیکال است که توسط جی ولز وایلدر جونیور در سال ۱۹۷۸ به دنیا معرفی شد. این شاخص بهعنوان یک نوسانگر مومنتوم، سرعت و شدت تغییرات قیمت اخیر یک اوراق بهادار را اندازهگیری میکند تا شرایط بیش از حد خرید یا بیشازحد فروش در قیمت آن دارایی را مورد ارزیابی قرار دهد.

RSI بهصورت یک نوسانگر (خط نمودار) در مقیاس صفر تا ۱۰۰ نمایش داده میشود. بهطور سنتی، خواندن RSI بالای ۷۰ نشاندهنده شرایط بیشخرید و خواندن زیر ۳۰ نشاندهنده شرایط بیشفروش است. عبور خط RSI از زیر خط بیشخرید یا بالای خط بیشفروش، اغلب توسط معاملهگران بهعنوان سیگنالی برای خرید یا فروش تلقی میشود.

نحوه کارکرد RSI

RSI با مقایسه قدرت یک اوراق بهادار در روزهایی که قیمتها افزایش مییابند، با قدرت آن در روزهایی که قیمتها کاهش مییابند، عمل میکند. ارتباط نتیجه این مقایسه با حرکت قیمت میتواند به معاملهگران ایدهای از عملکرد احتمالی یک اوراق بهادار بدهد. درک عمیق از بهترین شاخص های معاملاتی و تأثیر آنها بر تصمیمات معاملاتی، یک مهارت کلیدی برای هر تریدر است.

باندهای بولینگر (Bollinger Bands)

باندهای بولینگر که توسط جان بولینگر در دهه ۱۹۸۰ توسعه یافتند، ابزاری محبوب در تحلیل تکنیکال هستند که برای سنجش نوسانات قیمت سهام و سایر اوراق بهادار به کار میروند تا تعیین کنند که آیا آنها بیشازحد ارزشگذاری یا کم ارزشگذاری شدهاند. این باندها روی نمودارهای سهام بهصورت سه خط ظاهر میشوند که با قیمت حرکت میکنند.

خط میانی، میانگین متحرک ساده (SMA) ۲۰ روزه قیمت سهام است. باندهای بالایی و پایینی در تعداد معینی از انحرافات استاندارد، معمولاً دو، بالاتر و پایینتر از خط میانی تنظیم میشوند. باندها هنگامی که قیمت سهام نوسان بیشتری پیدا میکند، گستردهتر شده و هنگامی که پایدارتر است، منقبض میشوند.

بسیاری از معاملهگران سهام را هنگامی که قیمت آنها به باند بالایی نزدیک میشود، بیشخرید و هنگامی که به باند پایینی نزدیک میشوند، بیشفروش تلقی میکنند که نشاندهنده زمان مناسبی برای معامله است. اگرچه باندهای بولینگر ارزشمند هستند، اما یک شاخص ثانویه به شمار میروند که بهتر است برای تأیید سایر روشهای تحلیلی استفاده شوند.

ساختار باندهای بولینگر

سه خطی که باندهای بولینگر را تشکیل میدهند، بر اساس حرکات قیمت یک اوراق بهادار هستند. خط میانی، روند میانمدت است و معمولاً یک میانگین متحرک ساده ۲۰ روزه از قیمتهای بستهشدن است. باندهای بالایی و پایینی در فاصلهای از SMA تنظیم میشوند که توسط تعداد معینی از انحرافات استاندارد، معمولاً دو، بالاتر و پایینتر از خط میانی است. برای محاسبه باندها، ابتدا تعداد دورههایی که برای هر دو SMA و انحراف استاندارد استفاده میشود و تعداد انحرافات استانداردی که باندهای بالایی و پایینی باید از خط میانی باشند را تعیین میکنید.

شاخص مکدی (MACD – Moving Average Convergence Divergence)

ترکیب بهترین شاخص های فارکس برای ترید با تحلیل بنیادی، استراتژی قدرتمندی برای معاملهگران حرفهای است. شاخص مکدی یکی از شاخصهای پیروی از روند و نوسانگر مومنتوم است که توسط جرالد آپل در دهه ۱۹۷۰ توسعه یافت. MACD به معاملهگران کمک میکند تا نقاط ورود به بازار برای خرید یا فروش را شناسایی کنند و رابطه بین دو میانگین متحرک نمایی (EMA) از قیمت یک اوراق بهادار را نشان میدهد.

نحوه محاسبه MACD

معاملهگران باید بهدنبال بهترین شاخص های معاملاتی باشند که با نوع بازار و داراییهایی که معامله میکنند، همخوانی داشته باشد. خط MACD با کسر EMA ۲۶ دورهای از EMA ۱۲ دورهای محاسبه میشود. این محاسبه، خط MACD را ایجاد میکند. EMA روی خط MACD، خط سیگنال نامیده میشود که روی خط MACD قرار میگیرد و میتواند بهعنوان محرکی برای سیگنالهای خرید یا فروش عمل کند. معاملهگران ممکن است هنگامی که خط MACD از بالای خط سیگنال عبور کند، اقدام به خرید کنند و هنگامی که خط مکدی از زیر خط سیگنال عبور کند، اقدام به فروش اوراق بهادار کنند.

شاخص کانال کالا (Commodity Channel Index – CCI)

شاخص کانال کالا (CCI) یک نوسانگر مبتنی بر مومنتوم است که توسط دونالد لمبرت توسعهیافته و برای کمک به تعیین زمانی که یک دارایی به شرایط بیشخرید یا بیشفروش نزدیک میشود، قابلاستفاده است. این شاخص همچنین جهت و قدرت روند قیمت را ارزیابی میکند که به معاملهگران اجازه میدهد تصمیم بگیرند که آیا میخواهند وارد معامله شوند، از انجام معامله خودداری کنند، یا به موقعیت موجود خود اضافه کنند. برای محاسبه CCIلازم است مراحل زیر را درنظر بگیرید:

- تعیین کنید که CCI شما چند دوره را تجزیهوتحلیل خواهد کرد. معمولاً از ۲۰ دوره استفاده میشود.

- در یک صفحه گسترده، برای ۲۰ دوره قیمتهای بالا، پایین و بستهشدن را پیگیری کرده و قیمت معمولی را محاسبه کنید.

- پس از ۲۰ دوره، میانگین متحرک (MA) قیمت معمولی را با جمعکردن ۲۰ قیمت معمولی آخر و تقسیم بر ۲۰ محاسبه کنید.

- انحراف معیار میانگین را با کسر MA از قیمت معمولی برای ۲۰ دوره آخر محاسبه کنید. مقادیر مطلق (نادیدهگرفتن علائم منفی) این ارقام را جمع کرده و سپس بر ۲۰ تقسیم کنید.

- آخرین قیمت معمولی، MA و انحراف معیار میانگین را در فرمول قرار دهید تا مقدار CCI فعلی را محاسبه کنید.

بیشتر بخوانید: استراتژی کانال در فارکس

شاخص نیرو (Force Index)

شناخت بهترین شاخص های فارکس برای ترید و نحوه کاربرد آنها، اولین قدم برای تبدیلشدن به یک تریدر موفق است. همچنین ترکیب بهترین شاخص های معاملاتی با یک استراتژی مدیریت ریسک مناسب میتواند به کاهش ضررها و افزایش سودها منجر شود. شاخص نیرو که توسط دکتر الکساندر الدر ابداع شده است، یک نوسانگر فنی است که قدرت یا نیروی پشت حرکات قیمتی بازار را اندازهگیری میکند. این شاخص سه جزء کلیدی دارد: جهت تغییر قیمت، میزان تغییر قیمت و حجم معاملات.

نحوه محاسبه شاخص نیرو

شاخص نیرو با کسر قیمت بستهشدن دیروز از قیمت بستهشدن امروز و ضربکردن نتیجه در حجم معاملات امروز محاسبه میشود. اگر قیمتهای بستهشدن امروز بیشتر از دیروز باشد، نیرو مثبت است. اگر قیمتهای بستهشدن کمتر از دیروز باشد، نیرو منفی است.

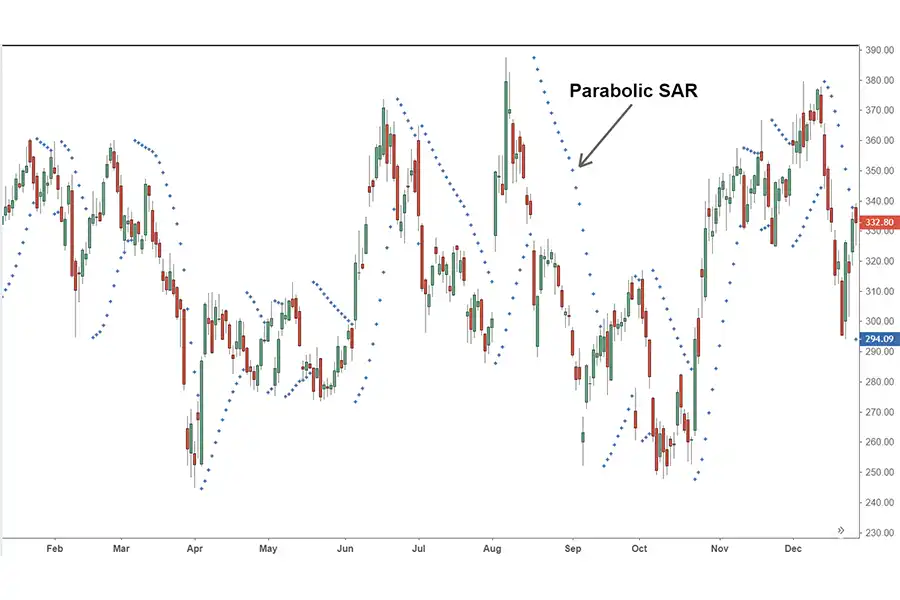

شاخص پارابولیک سار (Parabolic SAR)

شاخص Parabolic SAR یک ابزار تحلیل تکنیکی است که برای تعیین جهت حرکت قیمت داراییها در بازارهای مالی استفاده میشود. این شاخص بهصورت نقاطی روی نمودار قیمت دارایی نمایش داده میشود که میتواند بالا یا پایین قیمت باشد. وقتی قیمت دارایی در حال افزایش است، نقاط شاخص Parabolic SAR زیر نمودار قیمت قرار میگیرند. این نشاندهنده روند صعودی است و میتواند بهعنوان یک سیگنال برای خرید تلقی شود. برعکس وقتی قیمت دارایی در حال کاهش است، نقاط شاخص بالای نمودار قیمت قرار میگیرند. این نشاندهنده روند نزولی است و میتواند بهعنوان یک سیگنال برای فروش تلقی شود.

نحوه نمایش Parabolic SAR

در نمودار، شاخص Parabolic SAR بهصورت مجموعهای از نقاط، چه بالا و چه پایین قیمت دارایی، بسته به جهت حرکت قیمت ظاهر میشود. یک نقطه زیر قیمت قرار میگیرد، وقتی قیمت در حال افزایش است و بالای قیمت، وقتی قیمت در حال کاهش است.

تفسیر شاخص Parabolic SAR

Parabolic SAR برای تنظیم دستورات توقف ضرر نیز استفاده میشود. وقتی سهام در حال افزایش است، دستور توقف ضرر را مطابق با شاخص Parabolic SAR تنظیم کنید. همین مفهوم برای معامله کوتاه نیز صدق میکند؛ همانطور که قیمت کاهش مییابد، شاخص نیز کاهش خواهد یافت.

بهترین شاخص های فارکس برای ترید، شاخص ایچیموکو کینکو هایو (Ichimoku Kinko Hyo)

شاخص ایچیموکو کینکو هایو که بهاختصار ایچیموکو نامیده میشود، یک شاخص تکنیکال است که برای ارزیابی مومنتوم و تعیین مناطق آتی حمایت و مقاومت به کار میرود. این شاخص فنی همهکاره از پنجخط تشکیل شده است که عبارتاند از: تنکان – سن، کیجون – سن، سنکو اسپن A، سنکو اسپن B و چیکو اسپن.

تفسیر ایچیموکو کینکو هایو

یکی از چالشهای تریدرهای تازهکار، انتخاب بهترین شاخصهای معاملاتی از میان گزینههای متعدد موجود است. ایچیموکو با ترکیب چندین استراتژی تکنیکال در یک شاخص واحد که بهراحتی قابلاجرا و تفسیر است، توسط یک نویسنده روزنامه ژاپنی توسعه یافت.

در زبان ژاپنی ایچیموکو بهمعنای یک نگاه است؛ به این معنی که معاملهگران تنها با یک نگاه به نمودار میتوانند مومنتوم، حمایت و مقاومت را تعیین کنند. ایچیموکو در نگاه اول ممکن است برای معاملهگران تازهکار که پیشازاین با آن مواجه نشدهاند، بسیار پیچیده به نظر برسد، اما پیچیدگی آن با درک معنای خطوط مختلف و دلیل استفاده از آنها سریعاً از بین میرود.

با اینکه هدف ایچیموکو این است که بهعنوان یک شاخص همهکاره عمل کند، بهتر است در ترکیب با سایر اشکال تحلیل تکنیکال استفاده شود. معاملهگران تازهکار باید زمان بگذارند تا با بهترین شاخص های فارکس برای ترید آشنا شوند تا بتوانند تصمیمات آگاهانهتری بگیرند.

پنج جزء کلیدی ایچیموکو

- تنکان – سن (خط تبدیل): محاسبه میشود با اضافهکردن بالاترین بالا و پایینترین پایین در ۹ دوره گذشته و سپس تقسیم نتیجه بر دو. خط نتیجه یک سطح کلیدی حمایت و مقاومت و همچنین یک خط سیگنال برای برگشتها را نشان میدهد.

- کیجون – سن (خط پایه): محاسبه میشود با اضافهکردن بالاترین بالا و پایینترین پایین در ۲۶ دوره گذشته و تقسیم نتیجه بر دو. خط نتیجه یک سطح کلیدی حمایت و مقاومت، تأییدی برای تغییر روند، و میتواند بهعنوان یک نقطه توقف ضرر متحرک استفاده شود.

- سنکو اسپن A (اسپن پیشرو A): محاسبه میشود با اضافهکردن تنکان – سن و کیجون – سن، تقسیم نتیجه بر دو و سپس رسم نتیجه ۲۶ دوره جلوتر. خط نتیجه یک لبه از کومو – یا ابر – را تشکیل میدهد که برای شناسایی مناطق آتی حمایت و مقاومت استفاده میشود.

- سنکو اسپن B (اسپن پیشرو B): محاسبه میشود با اضافهکردن بالاترین بالا و پایینترین پایین در ۵۲ دوره گذشته، تقسیم آن بر دو و سپس رسم نتیجه ۲۶ دوره جلوتر. خط نتیجه لبه دیگری از کومو را تشکیل میدهد که برای شناسایی مناطق آتی حمایت و مقاومت استفاده میشود.

- چیکو اسپن (اسپن عقبمانده): قیمت بستهشدن دوره فعلی است که ۲۶ روز به عقب در نمودار رسم شده است. این خط برای نشاندادن مناطق احتمالی حمایت و مقاومت استفاده میشود.

این شاخص بهدلیل ارائه اطلاعات متعدد درباره روند، حمایت و مقاومت و سیگنالهای خریدوفروش، بهعنوان یکی از شاخصهای چندگانه محبوب میان معاملهگران شناخته شده است.

بهترین شاخص های فارکس برای ترید، شاخص استوکاستیک (Stochastic Oscillator)

باتوجهبه تنوع بازار، بهترین شاخص های فارکس برای ترید ممکن است برای هر تریدر متفاوت باشد. شاخص استوکاستیک یک شاخص مومنتوم است که برای مقایسه قیمت بستهشدن اخیر یک اوراق بهادار با محدوده قیمتهای آن در یک دوره زمانی معین استفاده میشود. این شاخص در مقیاس ۰ تا ۱۰۰ نوسان میکند و میتواند برای تولید سیگنالهای بیشخرید و بیشفروش استفاده شود.

نحوه کارکرد شاخص استوکاستیک

شاخص استوکاستیک با دو خط نمایش داده میشود: یکی نشاندهنده مقدار واقعی اسیلاتور برای هر جلسه و دیگری نشاندهنده میانگین متحرک ساده سهروزه آن است. ازآنجاکه تصور میشود قیمتها پس از مومنتوم حرکت میکنند، تقاطع این دو خط بهعنوان سیگنالی برای احتمال وقوع تغییر جهت در نظر گرفته میشود. آموزش و تمرین کار با بهترین شاخص های معاملاتی، میتواند به تریدرها در افزایش سودآوری کمک کند.

تفسیر شاخص استوکاستیک

مقادیر بالای ۸۰ نشاندهنده بازار بیشخرید و مقادیر زیر ۲۰ نشاندهنده بازار بیشفروش هستند. بااینحال، این شرایط لزوماً نشاندهنده تغییر فوری جهت نیستند. روندهای بسیار قوی میتوانند شرایط بیشخرید یا بیشفروش را برای مدت طولانی حفظ کنند. بهجای آن، معاملهگران باید به تغییرات در شاخص استوکاستیک برای یافتن سرنخهایی در مورد تغییرات آتی روند توجه کنند. انحراف بین شاخص استوکاستیک و عملکرد قیمتی نیز بهعنوان یک سیگنال مهم برای تغییر جهت در نظر گرفته میشود.

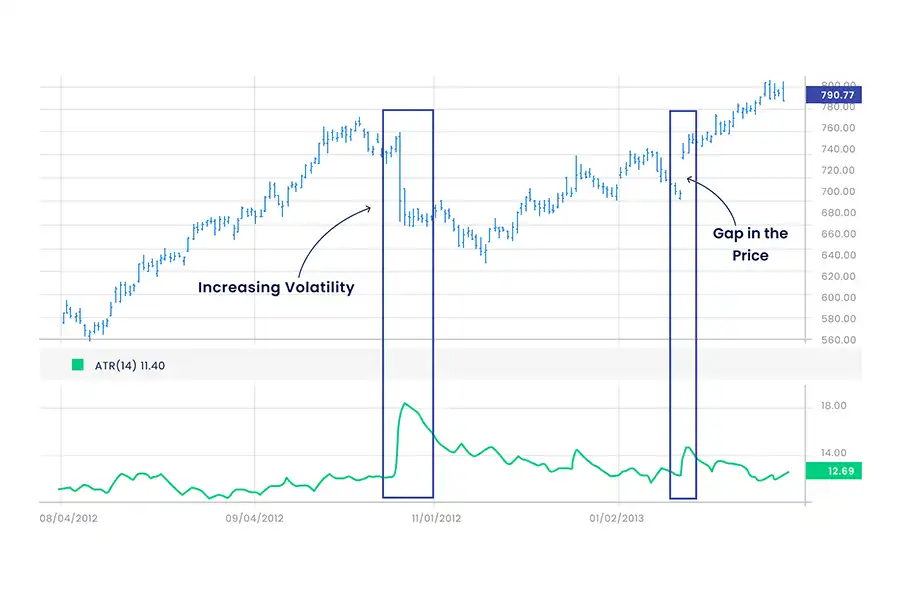

شاخص ATR (Average True Range)

شاخص میانگین دامنه واقعی (ATR) یک شاخص تحلیل تکنیکال است که توسط جی. ولز وایلدر جونیور ابداع شده و برای اندازهگیری نوسانات بازار به کار میرود. ATR با تجزیهوتحلیل کل دامنه قیمت یک دارایی در یک دوره زمانی مشخص، نوسانات بازار را محاسبه میکند.

ATR میتواند برای تعیین حد ضرر و سود استفاده شود. بهعنوانمثال، معاملهگران ممکن است از ATR برای تنظیم حد ضرر خود بهره ببرند تا از نوسانات طبیعی بازار جلوگیری کنند. همچنین، ATR میتواند برای تشخیص تغییرات در نوسانات بازار و ارزیابی قدرت حرکات قیمتی استفاده شود. افزایش ATR نشاندهنده افزایش نوسانات و کاهش ATR نشاندهنده کاهش نوسانات است. ATR یک شاخص جهتدار نیست، بنابراین افزایش یا کاهش آن لزوماً نشاندهنده جهت حرکت قیمت نیست، بلکه تنها شدت نوسانات را نشان میدهد.

سودآورترین شاخصهای معاملاتی فارکس

استفاده از بهترین شاخص های فارکس برای ترید بهتنهایی کافی نیست؛ مدیریت ریسک و انضباط معاملاتی نیز باید موردتوجه قرار گیرد. بر اساس تحقیقات انجام شده، شاخصهای معاملاتی فارکس که بهطور مستقل بیشترین سودآوری را داشتهاند، عبارتاند از:

- ایچیموکو کینکو هایو (Ichimoku Kinko Hyo): این شاخص با ۵۳ معامله در ۵ سال گذشته، ۳۰.۳۴٪ سودآوری داشته است؛

- MACD) Moving Average Convergence Divergence): با ۱۱۰ معامله، ۳.۹۴٪ سودآوری داشته است؛

معاملهگران حرفهای معمولاً ترکیبی از بهترین شاخص های معاملاتی را برای تحلیل بازار به کار میبرند. دیگر شاخصهایی که بهطور گسترده استفاده میشوند و میتوانند در شرایط مختلف بازار مفید باشند، عبارتاند از:

- باندهای بولینگر (Bollinger Bands)؛

- شاخص قدرت نسبی (RSI)؛

- شاخص استوکاستیک (Stochastic Oscillator)؛

- شاخص پارابولیک SAR) Parabolic SAR).

این شاخصها میتوانند به معاملهگران کمک کنند تا نقاط ورود و خروج مناسب را شناسایی کرده و استراتژیهای معاملاتی خود را بهبود ببخشند. بااینحال، مهم است که هر معاملهگر بر اساس سبک معاملاتی، تحمل ریسک و شرایط بازار خود، شاخصهای مناسب را انتخاب کند. همچنین، استفاده از ترکیب شاخصها میتواند به افزایش دقت سیگنالهای معاملاتی یاری رساند.

عوامل موثر بر حرکت قیمت شاخص های فارکس برای ترید

عوامل متعددی بر حرکت قیمت شاخصهای فارکس تأثیر میگذارند که درک آنها برای معاملهگران اهمیت دارد. این عوامل شامل موارد زیر هستند:

آمارهای کلان اقتصادی

آمارهای کلان اقتصادی به مجموعهای از شاخصها و دادههایی گفته میشود که وضعیت کلی اقتصاد یک کشور را نشان میدهند و بر ارزش پول ملی آن کشور تأثیر میگذارند. این شاخصها شامل تورم، نرخ بهره، تولید ناخالص داخلی (GDP) و نرخ اشتغال هستند.

- تورم: تورم نشاندهنده تغییرات سطح عمومی قیمتها برای کالاها و خدمات است و میتواند بر قدرت خرید و ارزش پول ملی تأثیر بگذارد. نرخ تورم بالا میتواند نشاندهنده کاهش ارزش پول ملی باشد؛

- نرخ بهره: نرخ بهره که توسط بانک مرکزی تعیین میشود، بر هزینه وام و سرمایهگذاری تأثیر میگذارد. تغییرات در نرخ بهره میتواند جریان سرمایهگذاری خارجی و ارزش پول ملی را تحتتأثیر قرار دهد؛

- تولید ناخالص داخلیGDP : معیاری از کل تولید اقتصادی یک کشور و نشاندهنده سطح فعالیت اقتصادی و سلامت کلی اقتصاد است. افزایش GDP معمولاً نشاندهنده اقتصادی قوی و ارزش بالاتر پول ملی است؛

- اشتغال: نرخ اشتغال و بیکاری نشاندهنده توانایی اقتصاد برای ایجاد شغل است. اشتغال بالا معمولاً نشاندهنده یک اقتصاد سالم بوده و میتواند به تقویت ارزش پول ملی کمک کند.

بازارهای سهام و اوراققرضه

بازارهای سهام و اوراق قرضه نقش مهمی در اقتصاد جهانی دارند و تأثیر قابلتوجهی بر نرخ ارزها میگذارند. روندهای این بازارها میتوانند بهعنوان شاخصهایی برای اعتماد سرمایهگذاران و انتظارات آنها از آینده اقتصادی یک کشور عمل کنند. برای موفقیت در بازار فارکس، دانستن بهترین شاخص های معاملاتی و نحوه استفاده از آنها ضروری است.

- بازار سهام: افزایش قیمتها در بازار سهام معمولاً نشاندهنده اعتماد سرمایهگذاران به رشد اقتصادی و سودآوری شرکتها است. این افزایش اعتماد میتواند منجر به جذب سرمایهگذاری خارجی و تقویت ارزش پول ملی شود؛

- بازار اوراق قرضه: بازده اوراق قرضه نشاندهنده هزینه استقراض دولتها و شرکتها است. افزایش بازده اوراق قرضه میتواند نشاندهنده افزایش نرخ بهره باشد که این امر ممکن است سرمایهگذاران را به سمت اوراق قرضه جذب و از بازار سهام دور کند.

تغییرات در این دو بازار میتوانند بهعنوان سیگنالهایی برای تغییرات در نرخ بهره و اعتماد سرمایهگذاران عمل کنند که هر دو عامل میتوانند بر نرخ ارز تأثیر بگذارند. بهعنوانمثال، اگر سرمایهگذاران احساس کنند که بازار سهام یک کشور درحالرشد است، ممکن است سرمایههای بیشتری را به آن کشور جذب کنند که این امر میتواند منجر به افزایش تقاضا برای ارز آن کشور و در نتیجه افزایش ارزش آن شود. از سوی دیگر، اگر بازده اوراق قرضه افزایش یابد و نشاندهنده افزایش نرخ بهره باشد، ممکن است سرمایهگذاران را به سمت اوراق قرضه جذب کند و از سرمایهگذاری در بازار سهام دور کند که این امر میتواند بر ارزش پول ملی تأثیر منفی بگذارد.

بنابراین، معاملهگران فارکس باید بهدقت روندهای بازار سهام و اوراق قرضه را زیر نظر داشته باشند، زیرا این روندها میتوانند سرنخهایی در مورد جهت حرکت نرخ ارزها ارائه دهند. درک این ارتباطات میتواند به آنها کمک کند تا تصمیمات معاملاتی آگاهانهتری بگیرند و استراتژیهای خود را برای مواجهه با تغییرات بازار تنظیم کنند. برای شناسایی نقاط ورود و خروج به بازار، بهترین شاخص های فارکس برای ترید ابزارهای ارزشمندی هستند.

تجارت بینالمللی

تجارت بینالمللی و تعادل تجاری یک کشور که میتواند بهصورت کسری یا مازاد باشد، نقش مهمی در تعیین ارزش ارز آن کشور دارد. کسری تجاری زمانی رخ میدهد که یک کشور بیشتر از آنچه صادر میکند، واردات داشته باشد. این موضوع میتواند منجر به افزایش تقاضا برای ارزهای خارجی و در نتیجه کاهش ارزش ارز ملی شود. در مقابل، مازاد تجاری که در آن صادرات یک کشور بیشتر از وارداتش است، میتواند به افزایش تقاضا برای ارز ملی و افزایش ارزش آن منجر شود.

تغییرات در نرخ ارز میتواند تجارت بینالمللی را بهشدت تحتتأثیر قرار دهد. برای مثال، اگر ارز محلی یک کشور در مقابل ارزهای خارجی ضعیف شود، صادرات آن کشور ارزانتر و جذابتر برای خریداران خارجی میشود، درحالیکه واردات گرانتر خواهد شد. این میتواند به افزایش صادرات و کاهش واردات منجر شود که ممکن است به بهبود تعادل تجاری کشور کمک کند. بههمین ترتیب اگر ارز محلی قویتر شود، صادرات گرانتر و کمتر رقابتپذیر میشود، درحالیکه واردات ارزانتر میشود. این ممکن است به کاهش صادرات و افزایش واردات منجر شود که میتواند تعادل تجاری را به سمت کسری سوق دهد.

اخبار سیاسی

اخبار و تحولات سیاسی، از جمله انتخابات و تنشهای بینالمللی، میتوانند تأثیرات قابلتوجهی بر بازارهای مالی و نرخ ارز داشته باشند. این رویدادها میتوانند به عدم اطمینان و تغییر در انتظارات اقتصادی منجر شوند که این خود بر اعتماد سرمایهگذاران و جریانات سرمایه تأثیر میگذارد. بهعنوانمثال، تغییرات در سیاستهای خارجی یا تعهدات بینالمللی میتوانند باعث نوسانات در نرخ ارز شوند. این نوسانات میتوانند تأثیر مستقیم بر قیمت ارز ملی نسبت به سایر ارزها داشته باشند. همچنین اگر تحولات سیاسی باعث عدم اطمینان و ناپایداری در اقتصاد شوند، سرمایهگذاران ممکن است از بازارهای مالی فرار کنند که این ممکن است منجر به کاهش ارزش ارز ملی شود. تحولات سیاسی همچنین میتوانند بر نرخ بهره و تورم تأثیرگذار باشند. تغییرات در سیاستهای مالی و پولی ممکن است نرخ بهره را تحتتأثیر قرار دهند و این موضوع بهعنوان یکی از عوامل تعیینکننده برای ارزش ارز مطرح میشود. استفاده از بهترین شاخص های معاملاتی به تریدرها این امکان را میدهد که با اطمینان بیشتری در بازارهای مالی حرکت کنند.

رویدادهای اقتصادی

رویدادهای اقتصادی مانند انتشار گزارشهای کلیدی و تصمیمات سیاست پولی، نقش مهمی در بازار فارکس دارند و میتوانند منجر به واکنشهای قابلتوجهی در نرخ ارزها شوند. این رویدادها شامل انتشار شاخصهایی مانند شاخص قیمت مصرفکننده (CPI)، تغییرات در نرخ بهره توسط بانکهای مرکزی و دیگر گزارشهای مهم اقتصادی هستند که میتوانند نشاندهنده تغییرات در سلامت اقتصادی یک کشور باشند. بهعنوانمثال، اگر CPI نشاندهنده افزایش تورم باشد، این میتواند انتظارات برای افزایش نرخ بهره را تقویت کند که این امر میتواند به تقویت ارز ملی منجر شود.

از طرف دیگر، اگر بانک مرکزی تصمیم به کاهش نرخ بهره بگیرد، این میتواند به کاهش ارزش ارز ملی منجر شود. معاملهگران فارکس باید بهدقت به این رویدادها توجه کنند، زیرا میتوانند فرصتهای معاملاتی ایجاد کرده یا نیاز به تغییر استراتژیهای معاملاتی داشته باشند.

درک اینکه چگونه این رویدادها بر جفتارزهای مختلف تأثیر میگذارند، میتواند به معاملهگران کمک کند تا تصمیمات آگاهانهتری بگیرند و از نوسانات بازار به نفع خود استفاده کنند. شناسایی بهترین شاخص های معاملاتی میتواند به معاملهگران کمک کند تا بادقت بیشتری نقاط ورود و خروج را در بازار تعیین کنند.

روندهای فنی

روندهای فنی و الگوهای نموداری، بههمراه شاخصهای فنی مانند RSI ،MACD و باندهای بولینگر، ابزارهای کلیدی در تحلیل تکنیکال هستند که میتوانند بر تصمیمات معاملهگران تأثیر بگذارند و در نتیجه بر حرکت قیمتها تأثیر بگذارند. این شاخصها به معاملهگران کمک میکنند تا مومنتوم بازار، نقاط ورود و خروج و سطوح حمایت و مقاومت را شناسایی کنند. الگوهای نموداری، مانند پرچمها نشاندهنده رفتار بازار است و میتوانند سیگنالهایی برای برگشت یا ادامه روند فراهم کنند.

RSI (شاخص قدرت نسبی) به معاملهگران نشان میدهد که آیا یک دارایی در شرایط بیشخرید یا بیشفروش قرار دارد. MACD (میانگین متحرک همگرایی/واگرایی) تغییرات در روند و قدرت حرکت بازار را نشان میدهد. باندهای بولینگر نوسانات بازار و محدودههای قیمتی را مشخص میکنند و میتوانند در تشخیص فشردگی بازار و احتمال شکست قیمتی مفید باشند.

استفاده از ترکیب این شاخصها و الگوها میتواند به معاملهگران کمک کند تا تصمیمات معاملاتی دقیقتری بگیرند و ریسکهای خود را مدیریت کنند. معاملهگران باید همیشه به یاد داشته باشند که هیچ شاخص یا الگویی بهتنهایی کامل نیست و باید در کنار دیگر ابزارهای تحلیلی و درک کلی از بازار مورداستفاده قرار گیرد. تریدرهای موفق معمولاً از ترکیب بهترین شاخص های فارکس برای ترید برای تحلیل دقیقتر بازار استفاده میکنند.

بیشتر بخوانید: الگوی پرچم

خدمات اپوفایننس

در دنیای معاملات، انتخاب پلتفرمی که بهخوبی با نیازهای شما هماهنگ باشد، حیاتی است. اپوفایننس با ارائه متاتریدر 4 و 5، دو پلتفرم محبوب و قدرتمند، بههمراه cTrader، پلتفرمی خارقالعاده، تضمین میکند که شما بهترین ابزارها را برای تجارت دستی و خودکار در اختیار دارید. تجربهای دقیق و بینظیر در انتظار شماست. با اجرای فوری، اسپردهای کم و کارمزد صفر، هر معاملهای در اپوفایننس به معنای واقعی کلمه شفاف و کارآمد است. همچنین جالب است بدانید اپوفایننس رگوله ASIC (رگوله استرالیا) را دریافت کرده و جزو بروکرهای آن شور قرار گرفته است.

آیا شاخصهای فارکس در همه جفتارزها کاربرد دارند؟

بله! اما ممکن است برخی شاخصها برای جفتارزهای خاصی کارآمدتر باشند.

آیا شاخصهای فارکس نیاز به بهروزرسانی دارند؟

بله! ممکن است نیاز باشد تنظیمات شاخصها را بر اساس تغییرات بازار بهروزرسانی کنید.