هر حرکت شما در بازار فارکس، میتواند به یک موفقیت بزرگ یا یک شکست ناگهانی منجر شود. در این دنیای پر از نوسان و هیجان، چه چیزی میتواند شما را از دیگران متمایز کند؟ پاسخ در روانشناسی نهفته است. تکنیکهای روانشناسی میتوانند به شما کمک کنند تا از اشتباهات رایج جلوگیری کنید و با اعتماد به نفس به موفقیتهای بیشتری دست یابید. در این مقاله، پنج تکنیک روانشناسی را بررسی خواهیم کرد که میتوانند شما را به یک معاملهگر موفقتر تبدیل کنند.

1. مدیریت احساسات

مدیریت احساسات در معاملات، یکی از مهمترین جنبههای موفقیت در بازارهای مالی است. احساسات میتوانند تصمیمات شما را تحتتأثیر قرار دهند و منجربه تصمیمگیریهای نادرست شوند.

در ادامه چند نکته کلیدی برای مدیریت احساسات در معاملات را بررسی خواهیم کرد:

تدوین یک برنامه معاملاتی دقیق

داشتن یک برنامه معاملاتی مشخص و پایبندی به آن، میتواند باعث شود تا از تصمیمگیریهای احساسی جلوگیری کنید. این برنامه باید شامل اهداف معاملاتی، استراتژیها و قوانین مدیریت ریسک باشد. برای شروع، اهداف معاملاتی خود را بهوضوح تعریف کنید. این اهداف میتوانند شامل میزان سود مورد انتظار، مدت زمان نگهداری داراییها و میزان ریسک قابلقبول باشند. داشتن اهداف مشخص به شما کمک میکند تا از انحراف از مسیر اصلی جلوگیری کنید.

تمرین تکنیکهای آرامشبخش

استفاده از تکنیکهای آرامشبخش، مانند مدیتیشن و تمرینات تنفسی به شما کمک میکند تا در مواقع بحرانی آرامش خود را حفظ کنید و تصمیمهای عجولانه نگیرید. این تکنیکها نهتنها به کاهش استرس و اضطراب کمک میکنند، بلکه میتوانند به بهبود کیفیت خواب، افزایش تمرکز و تقویت سیستم ایمنی بدن نیز منجر شوند. یکی از تکنیکهای موثر در این زمینه، مدیتیشن تنفسی است. این تکنیک شامل تمرکز بر تنفس و مشاهده آن بدون قضاوت است. با تمرکز بر تنفس، میتوانید ذهن خود را از افکار مزاحم خالی کنید و به آرامش برسید.

نگهداشتن یک ژورنال معاملاتی

با ثبت معاملات و احساسات خود در یک ژورنال، میتوانید الگوهای رفتاری خود را شناسایی کنید و از اشتباهات گذشته درس بگیرید. یکی از مهمترین مزایای نگهداشتن ژورنال معاملاتی، امکان ثبت و تحلیل دقیق معاملات است. با ثبت جزئیات هر معامله، از جمله زمان ورود و خروج، حجم معامله و دلایل تصمیمگیری، میتوانید بهمرور زمان الگوهای موفق و ناموفق خود را شناسایی کنید.

تمرین ذهنآگاهی

ذهنآگاهی و تمرینات مدیتیشن باعث میشوند تا در لحظه حاضر باشید و از تأثیرات منفی احساسات بر تصمیمگیریهای خود جلوگیری کنید. این تکنیکها نهتنها به بهبود کیفیت زندگی کمک میکنند، بلکه میتوانند به بهبود عملکرد شناختی و تصمیمگیریهای منطقی نیز منجر شوند. یکی از مهمترین مزایای ذهنآگاهی، کاهش استرس و اضطراب است. با تمرکز بر لحظه حاضر و پذیرش بدون قضاوت افکار و احساسات، میتوانید از نگرانیهای گذشته و آینده رها شوید و به آرامش برسید.

کاهش اندازه معاملات

یکی از راههای کاهش تأثیرات احساسی در معاملات، کاهش اندازه معاملات است. این کار باعث میشود تا استرس کمتری را تجربه کنید و تصمیمات منطقیتری بگیرید. یکی از اصلیترین دلایل کاهش اندازه معاملات، کاهش استرس و اضطراب است. وقتی که اندازه معاملات بزرگ باشد، نوسانات بازار میتواند تأثیرات بزرگی روی سرمایه شما بگذارد و این موضوع میتواند باعث افزایش استرس و اضطراب شود. با کاهش اندازه معاملات، میتوانید این نوسانات را کاهش دهید و در نتیجه استرس کمتری را تجربه کنید.

بیشتر بخوانید: تفسیر روانشناسی کندل ها در فارکس

2. تعیین اهداف واقعبینانه

بسیاری از معاملهگران مبتدی بهدلیل تعیین اهداف غیرقابلباور دچار ناامیدی و تصمیمات نادرست میشوند. بههمین دلیل در ادامه چند نکته کلیدی برای تعیین اهداف واقعبینانه را بررسی میکنیم:

تعیین اهداف قابل دستیابی

داشتن یک برنامه معاملاتی مشخص و پایبندی به آن، میتواند به شما کمک کند تا از تصمیمگیریهای احساسی جلوگیری کنید. سبک معاملاتی شما باید باشخصیت، فرهنگ و ترجیحات شما همخوانی داشته باشد. این سبک میتواند شامل معاملات روزانه، معاملات نوسانی، معاملات موقعیتی یا سرمایهگذاری بلندمدت باشد. این برنامه باید شامل اهداف معاملاتی، استراتژیها و قوانین مدیریت ریسک باشد.

اندازهگیری پیشرفت

برای اطمینان از اینکه در مسیر درستی قرار دارید، باید پیشرفت خود را بهطور منظم اندازهگیری کنید. این کار باعث میشود تا نقاط ضعف و قوت خود را شناسایی نموده و استراتژیهای خود را بهبود بخشید.

انعطافپذیری

بازارهای مالی همیشه قابلپیشبینی نیستند و حتی بهترین استراتژیها نیز ممکن است با شکست مواجه شوند. یکی از دلایل اصلی اهمیت انعطافپذیری در سرمایهگذاری، تغییرات مداوم در شرایط بازار است. بازارهای مالی بهطور مداوم تحتتأثیر عوامل مختلفی مانند تغییرات اقتصادی، سیاسی و اجتماعی قرار میگیرند. این تغییرات میتوانند بهسرعت ارزش داراییها را تحتتأثیر قرار دهند و باعث شوند که استراتژیهای قبلی دیگر کارآمد نباشند. بنابراین، شما باید بتوانید بهسرعت به این تغییرات واکنش نشان دهید و استراتژیهای خود را بهروز کنید.

تمرکز بر بهبود مستمر

بهجای تمرکز بر کسب سودهای بزرگ در کوتاهمدت، بر بهبود مستمر و تدریجی تمرکز کنید. این کار به شما کمک میکند تا بهتدریج به یک معاملهگر موفق تبدیل شوید.

3. یادگیری از اشتباهات

هیچ معاملهگری بدون اشتباه نیست! مهم این است که از اشتباهات خود درس بگیرید و آنها را تکرار نکنید. نگهداشتن یک ژورنال معاملاتی و ثبت تمامی معاملات و تحلیلهای خود، میتواند به شما کمک کند تا الگوهای رفتاری خود را شناسایی کنید و بهبود بخشید. در ادامه به چند نکته کلیدی برای یادگیری از اشتباهات در معاملات میپردازیم:

نگهداشتن ژورنال معاملاتی

ثبت تمامی معاملات و تحلیلهای خود در یک ژورنال، میتواند به شما کمک کند تا الگوهای رفتاری خود را شناسایی کنید. این کار به شما امکان میدهد تا به تحلیل اشتباهات خود بپردازید و از آنها درس بگیرید.

تحلیل و بازتاب

پس از هر معامله، زمانی را برای تحلیل و بازتاب اختصاص دهید. بررسی کنید که چه چیزی درست و چه چیزی اشتباه بوده است و چگونه میتوانید در آینده بهتر عمل کنید.

پذیرش مسئولیت

پذیرش مسئولیت اشتباهات خود و عدم سرزنش دیگران یا شرایط بازار، به شما کمک میکند تا از اشتباهات خود درس بگیرید و رشد کنید.

تعدیل استراتژیها

اگر متوجه شدید که یک استراتژی خاص بهطور مداوم منجر بهاشتباه میشود، به دنبال استراتژیهای جدید باشید.

بیشتر بخوانید: ژورنال نویسی

4. تمرکز بر فرایند، نه نتیجه

بسیاری از معاملهگران تنها بر نتایج معاملات خود تمرکز میکنند و این موضوع میتواند منجر به استرس و اضطراب شود. به جای تمرکز بر نتیجه، بر فرآیند معاملهگری تمرکز کنید. این فرایند شامل تحلیل بازار، تعیین نقاط ورود و خروج و مدیریت ریسک است. با تمرکز بر فرایند، میتوانید تصمیمات منطقیتری بگیرید و از استرسهای غیرضروری جلوگیری کنید. به چند نکته برای تمرکز بر فرایند توجه کنید:

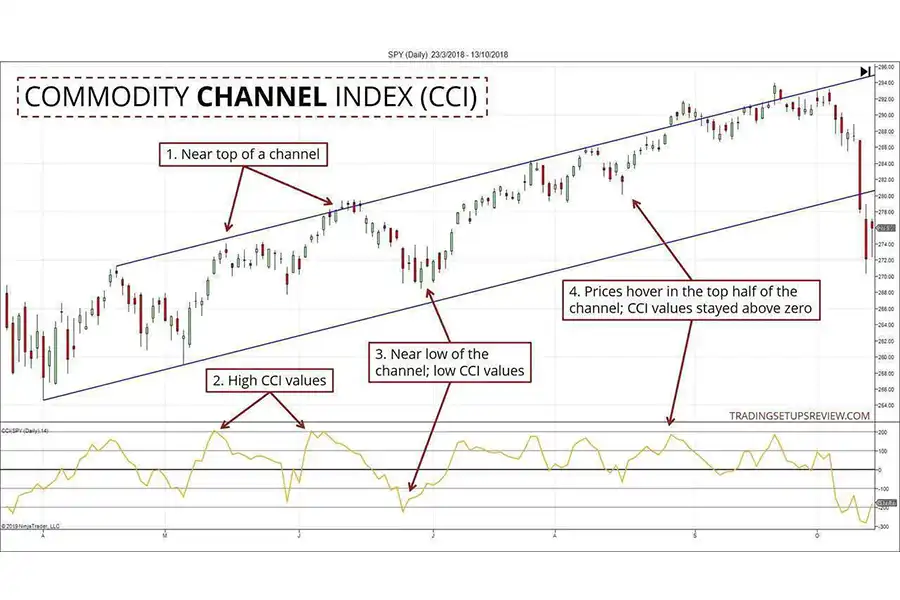

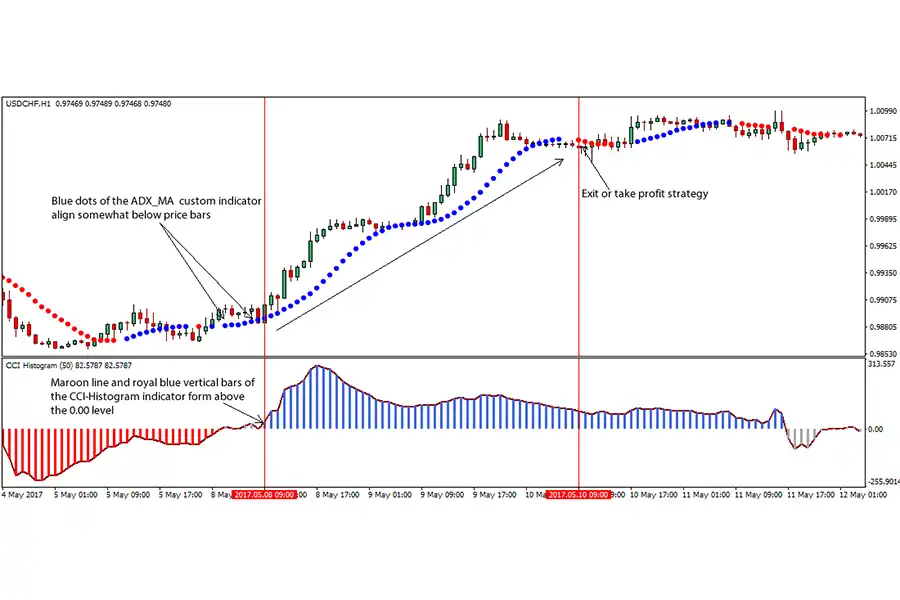

تحلیل بازار

یکی از مهمترین بخشهای فرایند معاملهگری، تحلیل بازار است. این شامل بررسی شرایط بازار، تحلیل تکنیکال، تحلیل بنیادی و تعیین نقاط ورود و خروج است. با تمرکز بر این تحلیلها، میتوانید تصمیمات منطقیتری بگیرید.

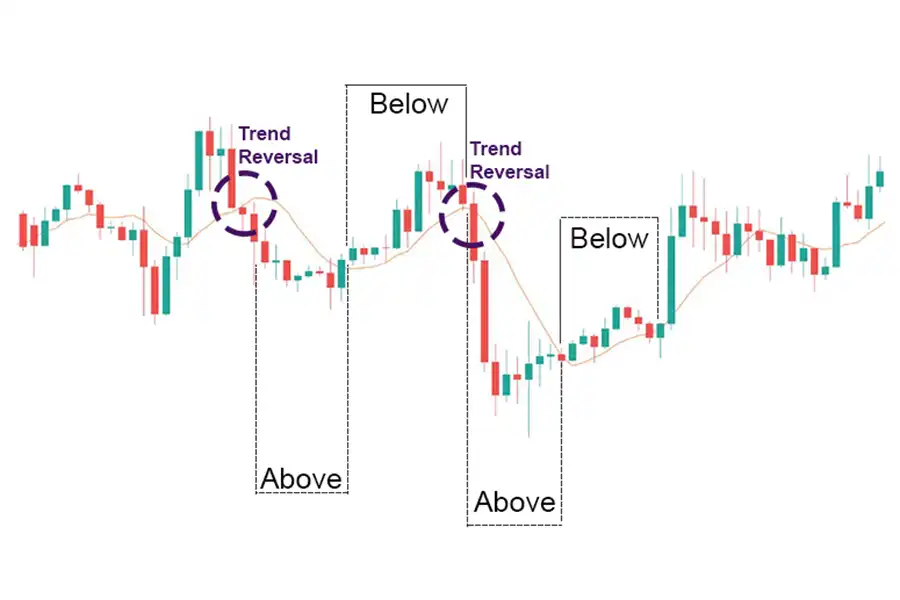

تعیین نقاط ورود و خروج

داشتن یک برنامه مشخص برای ورود و خروج از معاملات میتواند به شما کمک کند تا از تصمیمات احساسی جلوگیری کنید. این برنامه باید بر اساس تحلیلهای شما و استراتژی معاملاتیتان باشد.

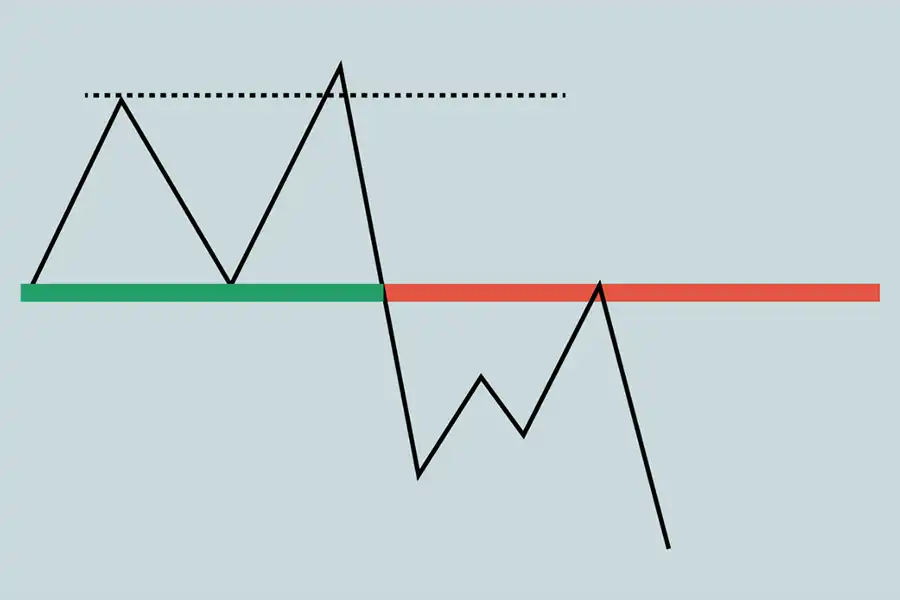

مدیریت ریسک

مدیریت ریسک یکی از مهمترین جنبههای فرایند معاملهگری است. تعیین میزان ریسک قابلقبول برای هر معامله و استفاده از ابزارهای مدیریت ریسک مانند توقف ضرر باعث میشوند تا از ضررهای بزرگ جلوگیری کنید.

تمرکز بر اجرای صحیح

بهجای تمرکز بر نتیجه نهایی، بر اجرای صحیح فرایند معاملهگری تمرکز کنید. اگر تمامی مراحل را بهدرستی انجام دهید، نتیجه بهمرورزمان بهبود خواهد یافت.

بازتاب و بهبود مستمر

پس از هر معامله، زمانی را برای بازتاب و تحلیل اختصاص دهید. بررسی کنید که چه چیزی درست و چه چیزی اشتباه بوده است و چگونه میتوانید در آینده بهتر عمل کنید.

5. حفظ تعادل زندگی

معاملهگری میتواند بسیار زمانبر و استرسزا باشد. حفظ تعادل بین زندگی شخصی و حرفهای میتواند به شما کمک کند تا باانرژی و انگیزه بیشتری به معامله بپردازید. اختصاص زمان به فعالیتهای تفریحی و ورزشی و همچنین گذراندن وقت با خانواده و دوستان، باعث میشود تا ذهنی آرام و متمرکز داشته باشید. در ادامه به بررسی بعضی از این راهکارهای حفظ تعادل زندگی میپردازیم:

تعیین مرزهای مشخص

یکی از مؤثرترین راهها برای حفظ تعادل بین کار و زندگی شخصی، تعیین مرزهای مشخص بین زمان کاری و زمان شخصی است. تعیین ساعات کاری مشخص و پایبندی به آنها میتواند از استرس و فرسودگی جلوگیری کند.

مدیریت زمان موثر

مدیریت زمان به شما کمک میکند تا وظایف خود را بهطور موثر انجام دهید و زمان کافی برای فعالیتهای شخصی و تفریحی داشته باشید. استفاده از تکنیکهای مدیریت زمان مانند برنامهریزی روزانه و تعیین اولویتها بسیار مفید است.

فعالیتهای تفریحی و ورزشی

اختصاص زمان به فعالیتهای تفریحی و ورزشی، میتواند به شما کمک میکند تا ذهنی آرام و متمرکز داشته باشید. فعالیتهایی مانند پیادهروی، ورزش و گذراندن وقت با خانواده و دوستان، میتواند به کاهش استرس و افزایش انگیزه کمک کند.

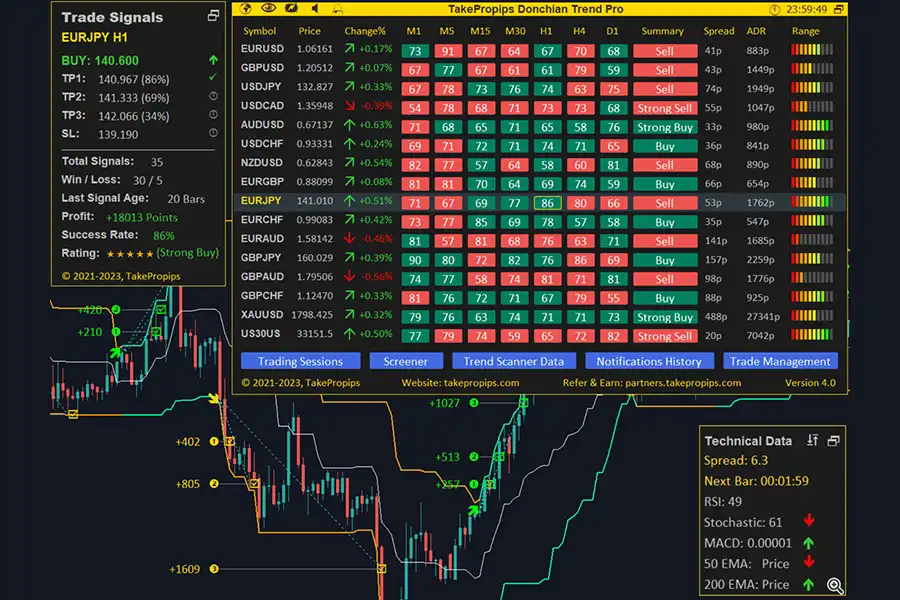

استفاده از تکنولوژی

استفاده از ابزارها و تکنولوژیهای مدرن باعث میشود تا کارهای خود را بهطور موثرتر انجام دهید و زمان بیشتری برای فعالیتهای شخصی داشته باشید. بهعنوانمثال، استفاده از نرمافزارهای مدیریت معاملات و ابزارهای تحلیل بازار کمک میکنند تا زمان کمتری را صرف کارهای روزمره کنید.

پشتیبانی اجتماعی

گذراندن وقت با خانواده و دوستان و همچنین مشاوره با همکاران و معاملهگران دیگر به شما کمک میکند تا از تجربیات آنها بهرهمند شوید و راهکارهای جدیدی برای حفظ تعادل بین کار و زندگی شخصی پیدا کنید.

اپوفایننس، یکی از بهترین بروکرهای فارکس، با برخورداری از رگوله ASIC و مجوزهای بیمهای معتبر، محیطی امن و شفاف برای معاملات مالی فراهم میکند. این بروکر آنشور با ارائه خدمات متنوع و پشتیبانی قوی، توانسته اعتماد معاملهگران را در سطح جهانی جلب کند و به گزینهای محبوب و مورد اعتماد در بازار فارکس تبدیل شود.

چگونه میتوانم از اخبار اقتصادی برای معاملات فارکس استفاده کنم؟

دنبالکردن اخبار اقتصادی و رویدادهای مهم مانند گزارشهای اشتغال، نرخ بهره و تصمیمات بانکهای مرکزی میتواند به شما کمک کند تا فرصتهای معاملاتی را شناسایی کنید.

چگونه میتوانم از ابزارهای معاملاتی مانند رباتها و سیگنالها استفاده کنم؟

رباتها و سیگنالهای معاملاتی میتوانند به شما در شناسایی فرصتهای معاملاتی کمک کنند، اما باید بهعنوان مکمل استراتژی استفاده شوند.

چگونه میتوانم از استراتژیهای هجینگ برای کاهش ریسک استفاده کنم؟

هجینگ شامل باز کردن معاملات متضاد برای کاهش ریسک است. این استراتژی میتواند به شما کمک کند تا در برابر نوسانات بازار محافظت شوید.