در دنیای پیچیده و پویای معاملات مالی، درک مفاهیم اساسی مثل حمایت و مقاومت در معاملات، مانند داشتن یک نقشه جادویی برای معاملات است. حمایت به شما نقاط زمینهساز حرکت قیمت به سمت بالا و مقاومت به شما سقف حرکت را نشان میدهد. این دو مفهوم نه تنها به شما کمک میکنند تا ورود و خروج موثرتری به معاملات داشته باشید، بلکه برای درک عمیقتر رفتار بازار و پیشبینی حرکات آینده نیز بسیار مفید هستند. در این مقاله جذاب، به انواع حمایت و مقاومت، چگونگی تشخیص آنها و بهترین راهکارهای معاملاتی بر اساس آنها میپردازیم. با ما همراه باشید تا مهارتهای معاملهگری خود را به سطحی جدید برسانید.

تعریف حمایت و مقاومت در بازارهای مالی

حمایت و مقاومت در معاملات دو مفهوم اساسی در بازارهای مالی هستند که بهطور وسیع در تحلیل تکنیکال مورد استفاده قرار میگیرند.

حمایت (Support) چیست؟

حمایت در زبان معاملاتی به یک نقطه یا سطح خاص در نمودار قیمت دارایی اشاره دارد که قیمت نمیتواند پایینتر از آن برود. بهعبارت دیگر حمایت نقطهای است که در آنجا تقاضا برای خرید به شدت بالاست و اگر قیمت به این نقطه برسد، احتمالا افزایش مییابد یا حداقل متوقف میشود. معاملهگران این نقاط را بهعنوان فرصتهای مطمئن برای ورود به بازار میشناسند. وقتی قیمت به نقطه حمایت میرسد، انتظار میرود تقاضا برای دارایی افزایش یابد و بنابراین قیمت از این نقطه به سمت بالا حرکت کند.

مقاومت (Resistance) چیست؟

مقاومت در زبان معاملاتی به یک نقطه یا سطح خاص در نمودار قیمت اشاره دارد که قیمت نمیتواند بالاتر از آن برود. در حقیقت، از بین دو نقطه حمایت و مقاومت در معاملات، مقاومت نقطهای است که در آنجا تقاضا برای فروش افزایش مییابد و اگر قیمت به این نقطه برسد، احتمالا یا کم میشود یا ثابت خواهد ماند. تریدرها این نقاط را بهعنوان فرصتهای مناسب برای فروش دارایی در نظر میگیرند. وقتی قیمت به نقطه مقاومت میرسد، انتظار میرود تقاضا برای دارایی کاهش یابد و بنابراین قیمت از این نقطه به سمت پایین حرکت کند.

روانشناسی سطح حمایت

در معاملات مالی، سطوح حمایت نه تنها نقاطی در نمودارهای قیمتی، بلکه انعکاسی از روانشناسی بازار و رفتارهای معاملهگران هستند. روانشناسی سطوح حمایت در جهت درک عمیقتر رفتار بازار و احساسات معاملهگران بسیار حائز اهمیت است.

- اطمینان و اعتماد: وقتی یک سطح حمایت بهصورت مستمر در مقابل کاهش قیمتها قرار میگیرد، این امر باعث افزایش اعتماد معاملهگران به آن سطح میشود. اعتماد به این سطوح میتواند بازار را به سمت رونق و افزایش قیمتها سوق دهد.

- افزایش حجم معاملات: وقتی که قیمت به یک سطح حمایت میرسد، معاملات افزایش مییابد. معاملهگران ممکن است از این فرصت برای ورود به بازار استفاده کنند، که باعث افزایش حجم معاملات در نزدیکی این سطح میشود.

- تغییرات در انتظارات: وقتی از بین سطوح حمایت و مقاومت در معاملات، یک سطح حمایت شکل میگیرد و قیمت از آنجا تغییر مسیر میدهد، انتظارات معاملهگران نسبت به جهت حرکت بازار تغییر میکند. این تغییر در انتظارات میتواند بهسرعت موجب تغییر رفتار معاملهگران شود.

- رونق و انگیزه: سطوح حمایت پایههایی هستند که معاملهگران برای ادامه معاملات و رسیدن به سودهای بیشتر به آنها اتکا میکنند. وجود این سطوح میتواند بازار را تحریک کند و انگیزه معاملهگران را برای ادامه معاملات افزایش دهد.

با درک این جنبههای روانشناسی، معاملهگران میتوانند بهترین تصمیمات را در معاملات خود بگیرند و با بهرهبرداری از سطوح حمایت، به سود بیشتری برسند.

بیشتر بخوانید: معرفی بهترین نرم افزارهای معاملاتی در فارکس

روانشناسی سطح مقاومت در معاملات

سطوح مقاومت، رفتارها و احساسات معاملهگران را بازتاب میدهند.

- مقاومت در برابر تغییر: وقتی که قیمت به یک سطح مقاومت میرسد، معاملهگران در مقابل افزایش قیمتها مقاومت نشان میدهند. این مقاومت میتواند نشاندهنده عدم تمایل معاملهگران به پذیرش قیمتهای بالاتر باشد، که میتواند به کاهش قیمتها منجر شود.

- ترس و ناامیدی: وقتی قیمت از میان سطوح حمایت و مقاومت در معاملات به سطح مقاومت میرسد و در آنجا متوقف میشود، ترس و ناامیدی معاملهگران افزایش مییابد. این احساسات میتوانند معاملهگران را از معامله با قیمتهای بالاتر بازدارند.

- انتظارات برعکس: وقتی یک سطح مقاومت شکل میگیرد و قیمت از آنجا به پایین حرکت میکند، انتظارات معاملهگران در مورد جهت حرکت بازار تغییر میکند. این تغییر در انتظارات میتواند رفتار معاملهگران را نسبت به معاملات آینده تغییر دهد.

- حس مسئولیت: سطح مقاومت ممکن است باعث شود معاملهگران حس مسئولیت بیشتری در معاملات خود احساس کنند. آنها ممکن است از این سطح بهعنوان نقطهای برای خروج از بازار و حفظ سود استفاده کنند.

با درک جنبههای روانشناسی سطح مقاومت، میتوانید با دقت بیشتری به انجام معاملات بپردازید و ضریب خطای خود را کاهش دهید.

انواع سطوح حمایت و مقاومت در معاملات

با شناخت انواع سطوح حمایت و مقاومت در معاملات، نه تنها قدرت تشخیص بهتری برای شناسایی این سطوح خواهید داشت، بلکه میتوانید به کمک این سطوح، معاملات مطمئنتری داشته باشید. در ادامه، به معرفی انواع سطوح حمایت و مقاومت میپردازیم.

افقی

سطوح حمایت و مقاومت افقی نقاط مهمی در تحلیل تکنیکال هستند که بر اساس قیمتهای گذشته تعیین میشوند. سطوح حمایت نقاطی هستند که قیمت به آنها میرسد و از آنجا به سمت بالا حرکت میکند. بهعبارت دیگر، این نقاط نشاندهنده استقرار تقاضا در بازار هستند. بههمین ترتیب، سطوح مقاومت نقاطی هستند که قیمت به آنها میرسد و از آنجا به سمت پایین حرکت میکند و نمایانگر استقرار عرضه در بازار است.

حمایت و مقاومت در معاملات اعداد گرد

سطوح حمایت و مقاومت در معاملات اعداد گرد نقاط مهمی در تحلیل تکنیکال هستند. این نقاط در نزدیکی اعداد گرد، مانند 100، 200.. قرار دارند. اعداد گرد برای معاملهگران و سرمایهگذاران اهمیت بیشتری دارند و اغلب بهعنوان نقاط ورود و خروج در معاملات مدنظر قرار میگیرند.

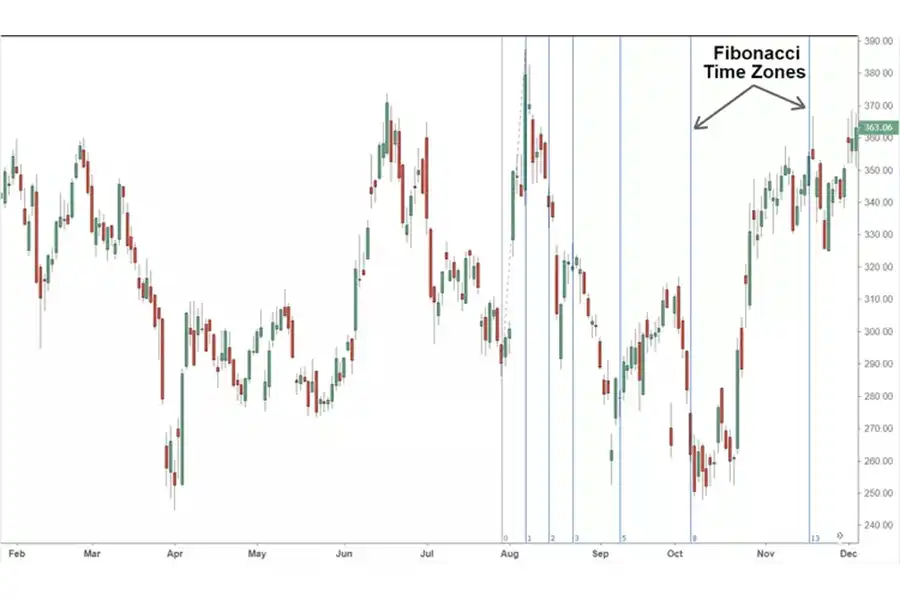

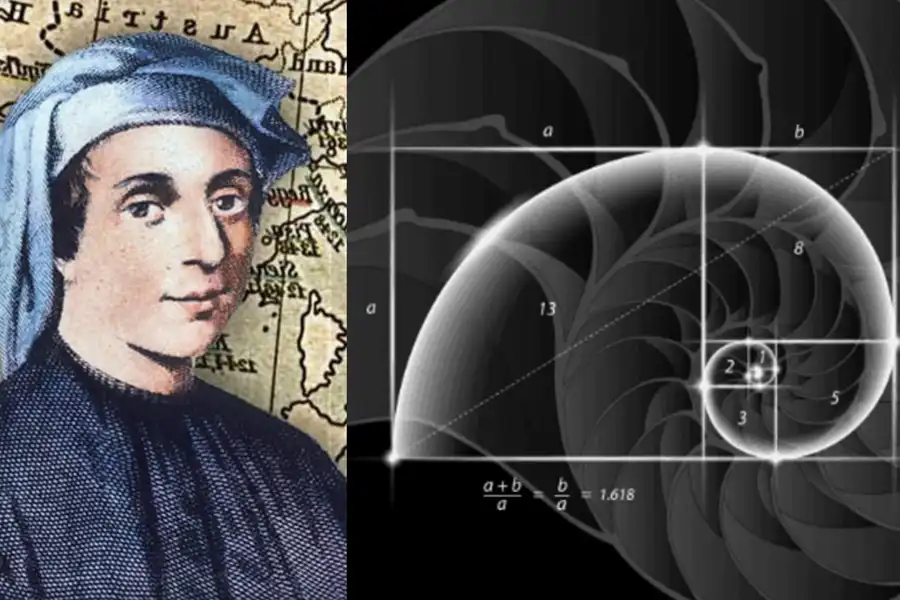

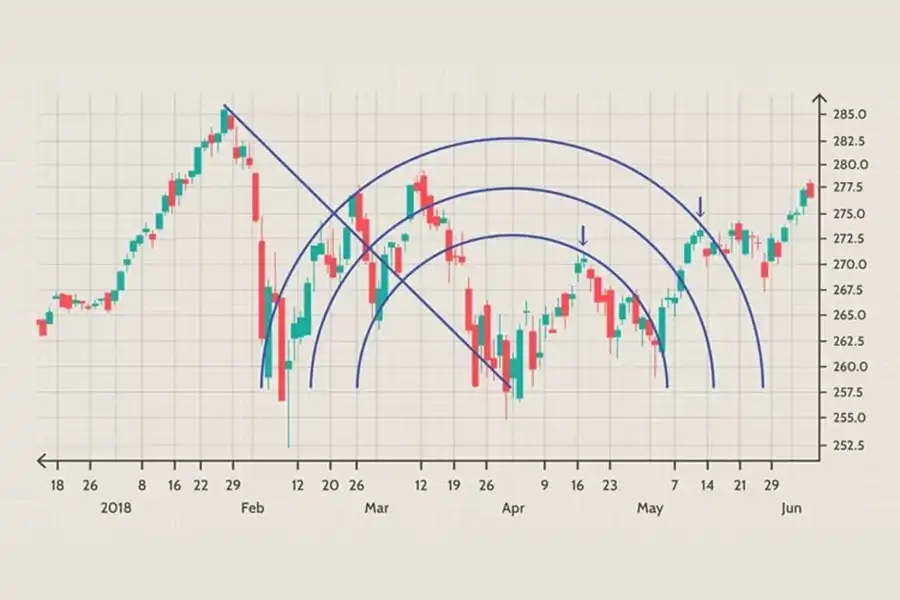

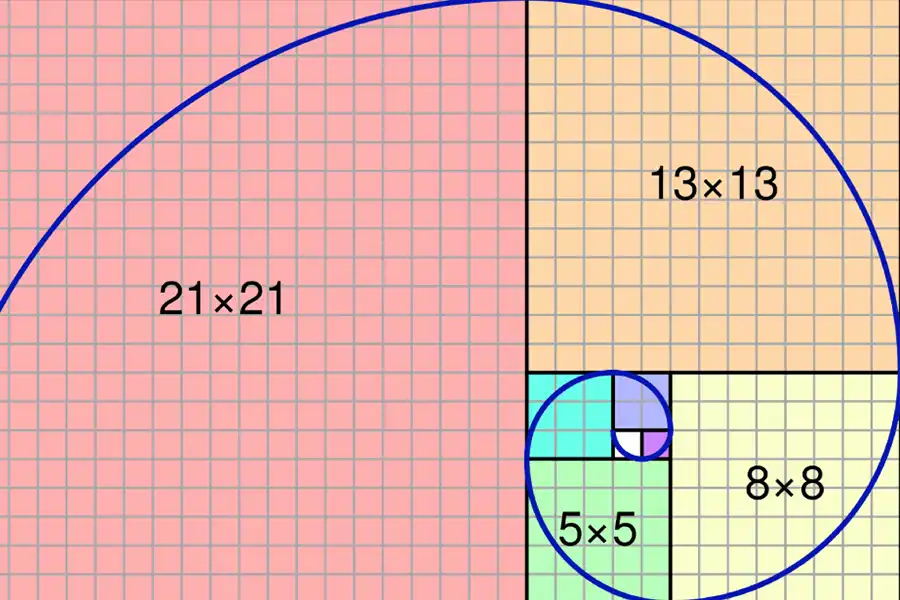

حمایت و مقاومت در معاملات فیبوناچی

سطوح حمایت و مقاومت فیبوناچی بر اساس نسبتهای فیبوناچی محاسبه میشوند. این نسبتها معمولا در بازههای مختلف قیمتی گذشته مشخص میشوند و بهعنوان سطوح حمایت و مقاومت در معاملات استفاده میشوند. این سطوح نشاندهنده نقاط مهمی در بازار هستند و معمولا در ترندهای قیمتی تغییرات را پیشبینی میکنند.

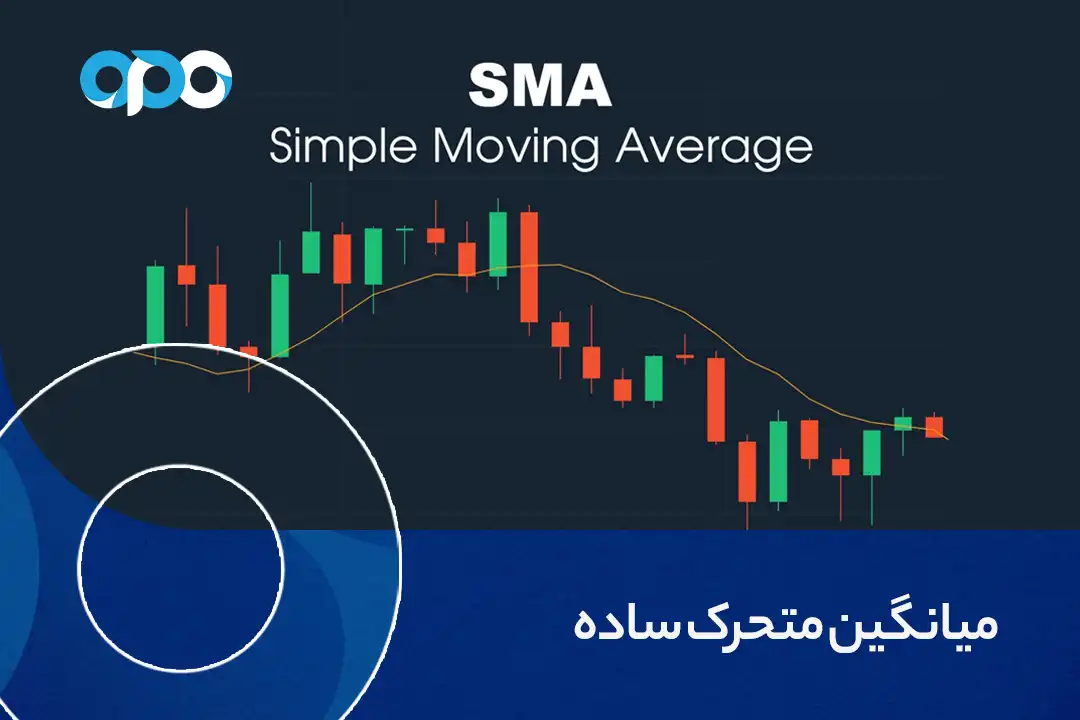

حمایت و مقاومت در معاملات داینامیک

سطوح حمایت و مقاومت پویا بر اساس اندیکاتورهایی مانند میانگین متحرک محاسبه میشوند. این سطوح بهروزرسانی میشوند و با حرکت قیمت تغییر میکنند، به این ترتیب همیشه به فاصله ثابتی از قیمتها حرکت میکنند. این نقاط به معاملهگران کمک میکنند تا با تغییرات ناگهانی قیمت و بازار همگام شوند و نقاط ورود و خروج مناسب را انتخاب کنند.

استفاده هوشمندانه از انواع سطوح حمایت و مقاومت در معاملات نقش بسیار مهمی در موفقیت معاملهگران در بازارهای مالی ایفا میکند. هرکدام از این سطوح میتوانند نقاط قوت و ضعف بازار را برای معاملهگران روشنتر کنند و به آنها در اتخاذ تصمیمات درست و بهموقع کمک نمایند.

بیشتر بخوانید: راهنمای معاملات روزانه برای معامله گران مبتدی

شکست سطوح حمایت و مقاومت در معاملات

شکست سطوح حمایت و مقاومت در بازارهای مالی یک اتفاق بسیار مهم است که تاثیر قابل ملاحظهای بر روند قیمت دارد. وقتی یک سطح حمایت شکسته میشود، به معنای آن است که قوانین تقاضا و عرضه در بازار تغییر کردهاند و قیمت ممکن است به سمت پایین حرکت کند. از طرفی، شکست یک سطح مقاومت نشاندهنده این است که قیمت به سمت بالا حرکت کرده و ممکن است افزایش یابد.

شکست سطوح حمایت و مقاومت در معاملات میتواند به معاملهگران اطلاعات ارزشمندی بدهد:

- اشاره به تغییر در رفتار بازار: وقتی یک سطح حمایت یا مقاومت در معاملات شکسته میشود، نشاندهنده این است که اکثریت معاملهگران تغییر رفتار بازار را میپذیرند. این میتواند به معنای آمادگی بازار برای حرکت در جهتی جدید باشد.

- افزایش حجم معاملات: شکست سطوح حمایت و مقاومت ممکن است باعث افزایش حجم معاملات شود. این نشاندهنده علاقه بیشتر معاملهگران برای ورود به بازار در جهت حرکت جدید است.

- تاثیر بر روند قیمت: شکست یک سطح حمایت ممکن است باعث کاهش قیمتها و شکست یک سطح مقاومت ممکن است باعث افزایش قیمتها شود. این تغییرات میتوانند در طولانیمدت ادامه یابند.

در کل، شکست سطوح حمایت و مقاومت در معاملات نشاندهنده تغییرات اساسی در بازار است که میتواند روی تصمیمات معاملاتی تریدرها تاثیر بگذارد و اطلاعات مهمی برای تحلیلهای آینده فراهم کند.

نحوه تشخیص سطوح حمایت و مقاومت

تشخیص حمایت و مقاومت در معاملات، یکی از مهمترین مراحل در تحلیل تکنیکال است و معاملهگران حرفهای از آن برای اتخاذ تصمیمات معاملاتی موثر استفاده میکنند. اما چطور میتوان سطوح حمایت و مقاومت را تشخیص داد؟

تشخیص سطوح حمایت و مقاومت در معاملات با مطالعه نمودارها

برای تشخیص حمایت و مقاومت، ابتدا باید نمودارهای قیمتی را مطالعه کنید. نمودارهای روزانه و ساعتی معمولا برای تحلیل طولانیمدت و کوتاهمدت به کار میروند. با توجه به نقاطی که قیمت به آنها میرسد و از آنها عبور میکند، میتوانید سطوح حمایت و مقاومت را شناسایی کنید.

استفاده از خطوط روند

از خطوط روند برای تشخیص حمایت و مقاومت در معاملات استفاده کنید. خطوط صعودی نشانگر حمایت و خطوط نزولی نشانگر مقاومت هستند. وقتی قیمت از خط روند به سمت بالا حرکت میکند، این نقطه بهعنوان حمایت شناخته میشود و وقتی از خط روند به سمت پایین حرکت میکند، نشانگر مقاومت است.

تجربه و شکلدهی به چشمان خود

با مرور طولانیمدت نمودارها و تحلیل معاملات گذشته، میتوانید تجربه کسب کنید و نقاط قوت و ضعف بازار را بهصورت چشمی تشخیص دهید. این تجربه به شما کمک میکند تا سطوح حمایت و مقاومت در معاملات را در بازار شناسایی کنید.

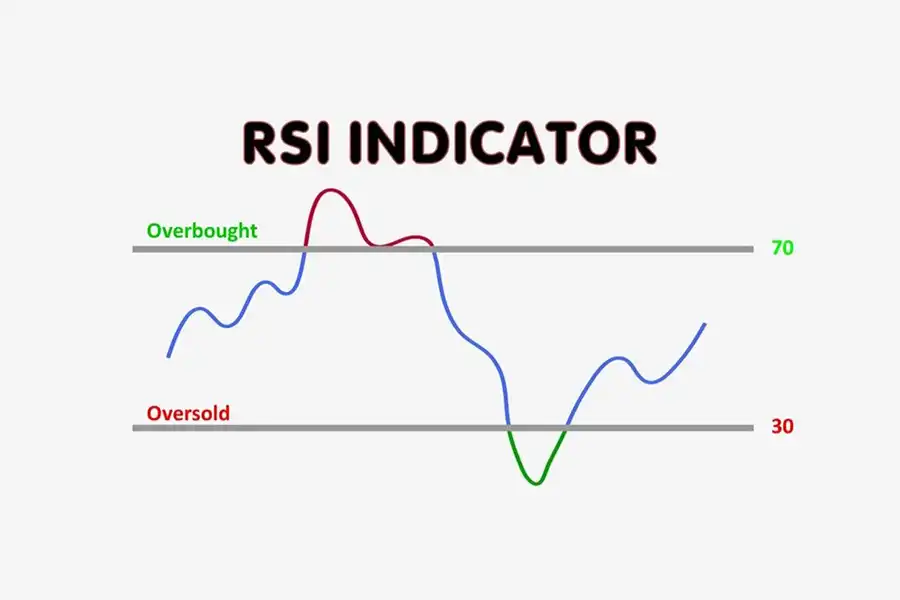

تشخیص سطوح حمایت و مقاومت در معاملات با استفاده از اندیکاتورها

برخی از اندیکاتورها مانند میانگین متحرک و باندهای بولینگر، میتوانند برای تشخیص سطوح حمایت و مقاومت به کار بروند. وقتی قیمت به نزدیکی میانگین متحرک میرسد و از آن عبور میکند، این ممکن است یک نقطه حمایت یا مقاومت در معاملات باشد.

بیشتر بخوانید: معاملات کالاهای اساسی

تحلیل حجم معاملات

حجم معاملات نیز میتواند نشاندهنده حمایت و مقاومت باشد. زمانی که حجم در نقاط خاصی افزایش یا کاهش مییابد، میتواند علامتی برای حمایت یا مقاومت باشد. همانطور که میبینید، تشخیص حمایت و مقاومت نیاز به تجربه، تحلیل دقیق و شناخت عمیق از بازار دارد. با تمرین و پیگیری مستمر، میتوانید مهارتهای خود برای شناسایی این نقاط را افزایش دهید.

بهترین اندیکاتورهای ترسیم حمایت و مقاومت در معاملات

انتخاب اندیکاتورهای حمایت و مقاومت در تحلیل تکنیکال، به سلیقه و تجربه شما بستگی دارد. اما در ادامه، چند اندیکاتور که معمولا برای شناسایی سطوح حمایت و مقاومت استفاده میشوند را مطرح میکنیم:

- نقاط پیوت (Pivot Points): پیوت پوینت در فارکس از روشهای قدیمی و محبوب برای شناسایی سطوح حمایت و مقاومت هستند. این نقاط بر اساس قیمتهای قبلی محاسبه میشوند و میتوانند نقاط حمایت و مقاومت را به شما نشان دهند.

- باند بولینگر (Bollinger Bands): باند بولینگر معمولا نشاندهنده میانگین قیمت و سطوح حمایت و مقاومت در معاملات است. وقتی قیمت به یکی از باندها نزدیک میشود، ممکن است نشانگر حمایت یا مقاومت باشد.

- فیبوناچی (Fibonacci Retracement): این اندیکاتور بر اساس نسبتهای فیبوناچی محاسبه میشود و زمانی که قیمت به یکی از سطوح فیبوناچی نزدیک شود، میتواند نقاط حمایت و مقاومت را نشان دهد.

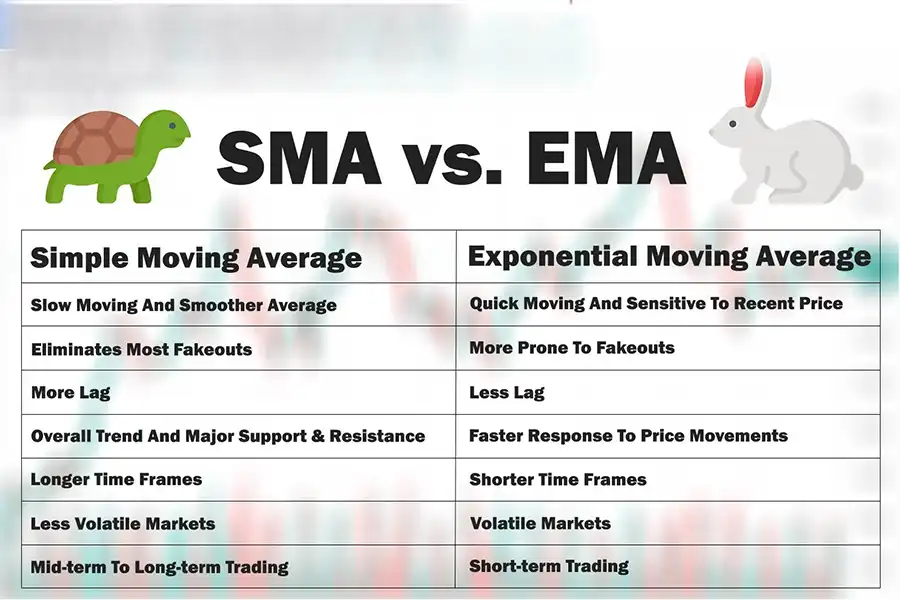

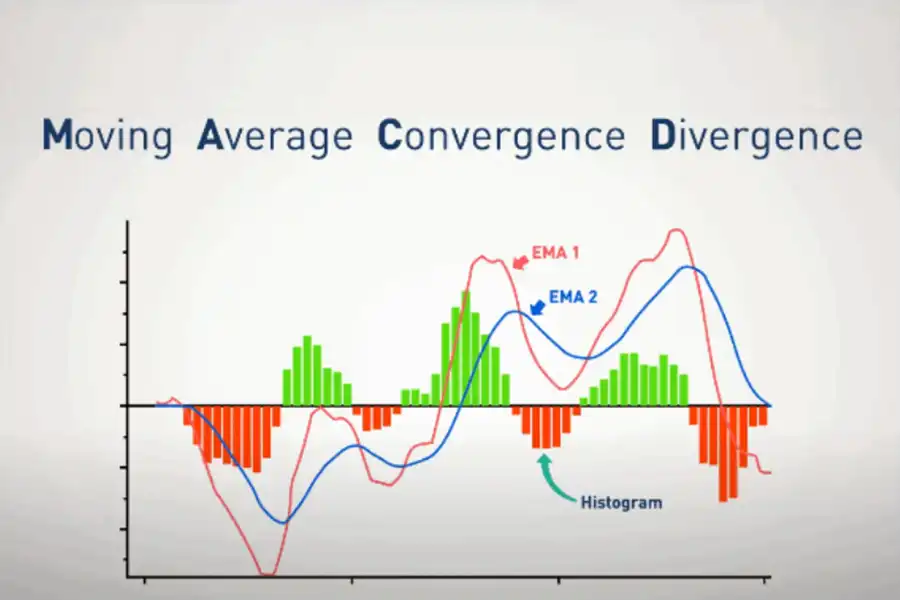

- میانگین متحرک (Moving Average): میانگینهای متحرک معمولا نشاندهنده مسیر عمومی بازار هستند. زمانی که قیمت به میانگین متحرک نزدیک میشود، ممکن است نقطه حمایت یا مقاومت در معاملات باشد، بهویژه اگر اندیکاتور میانگین متحرک بهعنوان یک خط حمایت یا مقاومت عمل کند.

باید توجه داشت هیچ اندیکاتوری 100٪ صحت ندارد و همیشه بهتر است از چند اندیکاتور و تحلیل مختلف برای تایید استفاده کنید. همچنین، تجزیهوتحلیل شخصی شما نیز نقش مهمی در تشخیص سطوح حمایت و مقاومت در معاملات دارد.

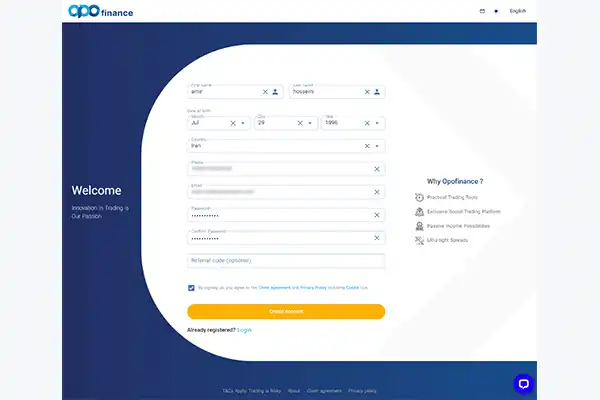

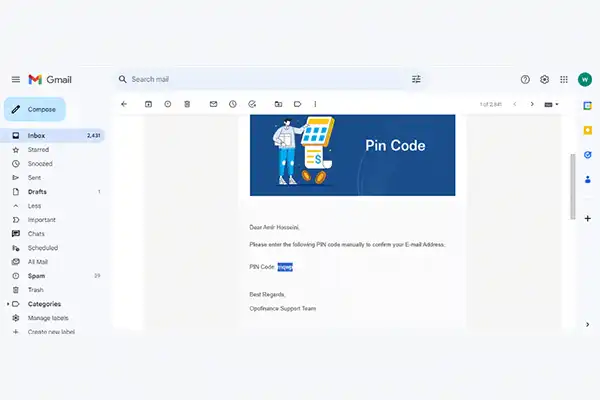

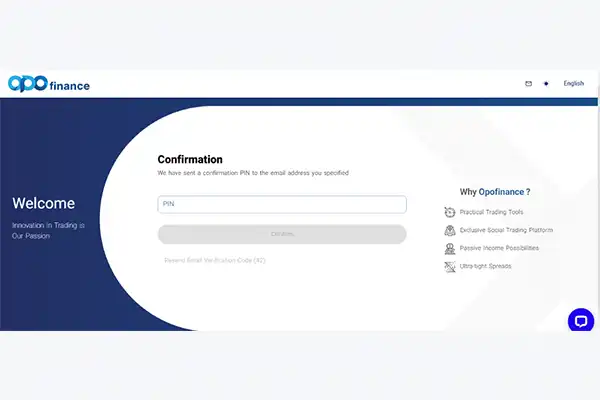

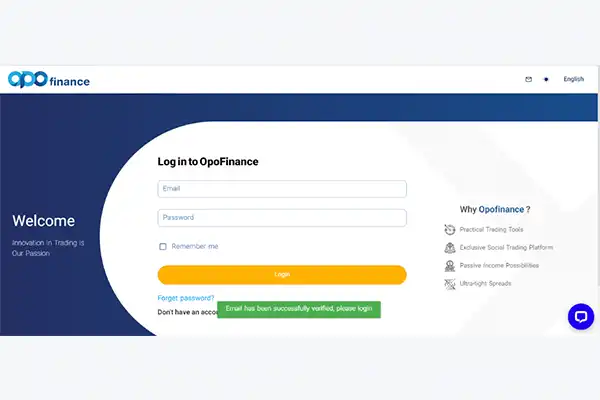

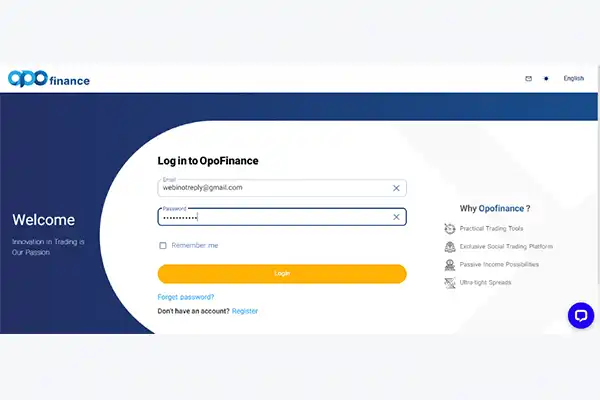

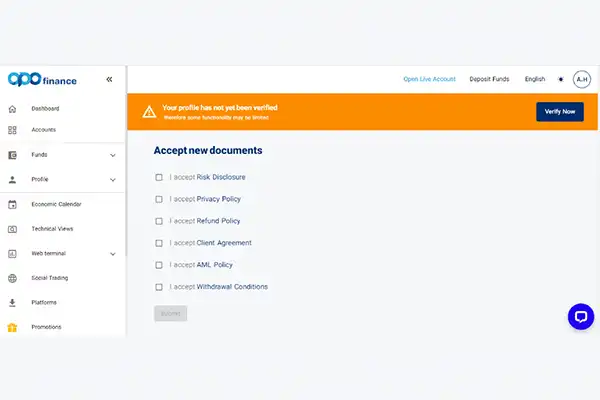

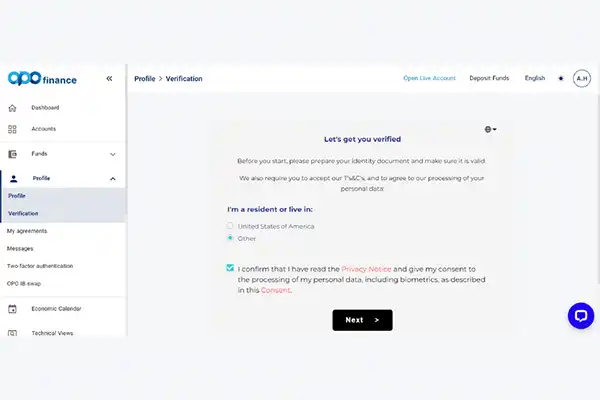

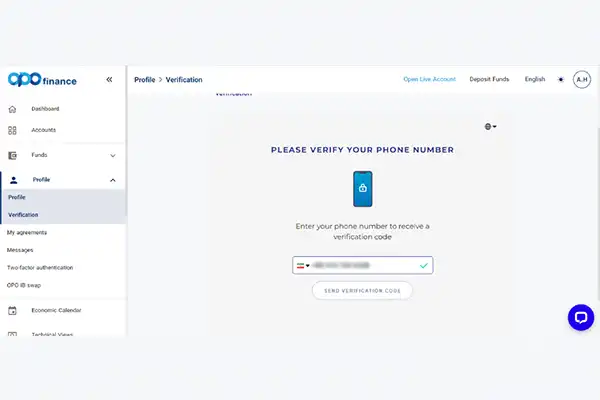

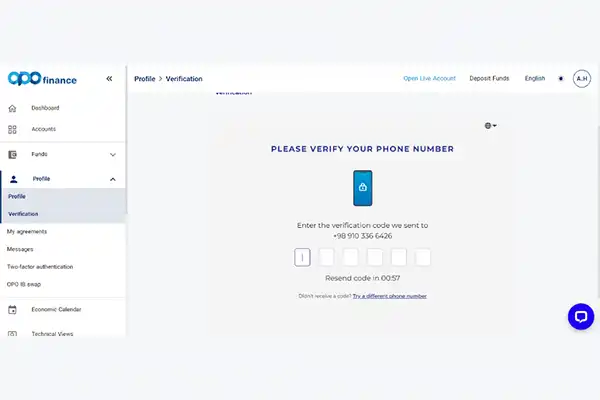

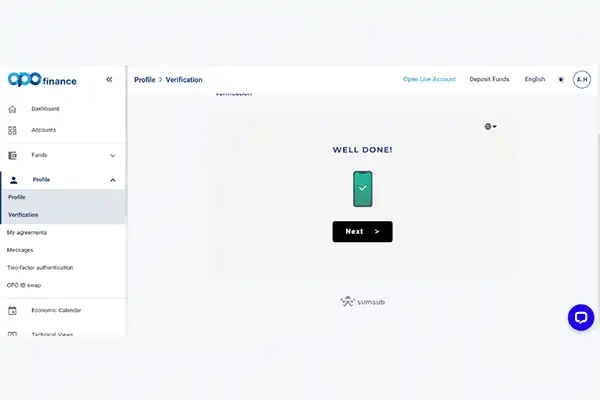

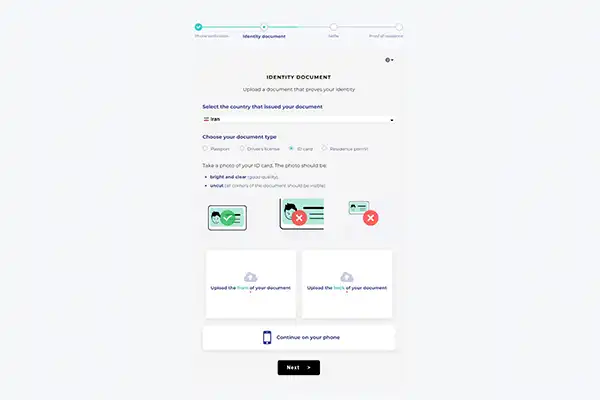

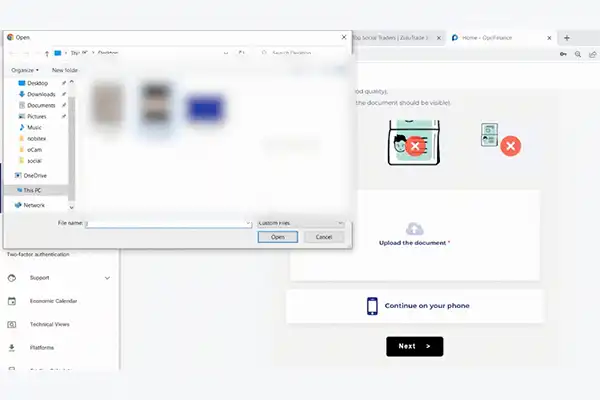

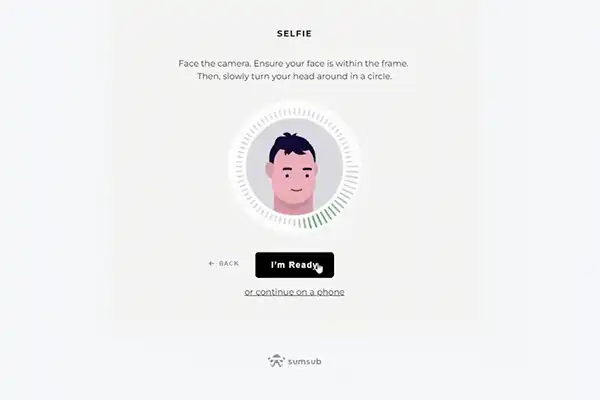

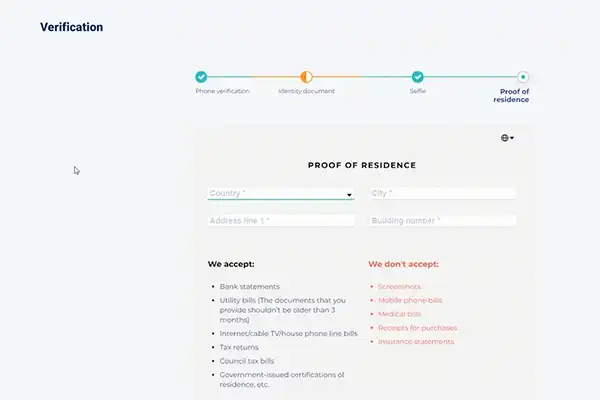

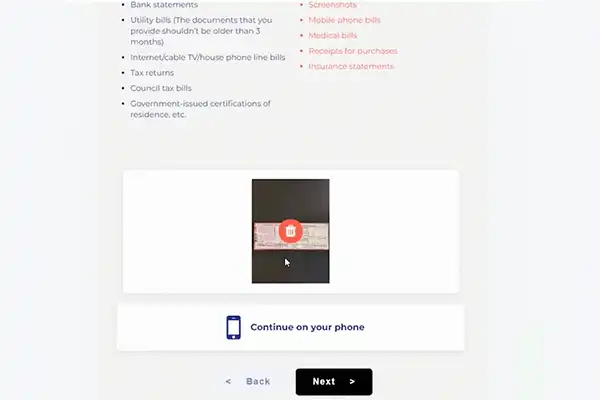

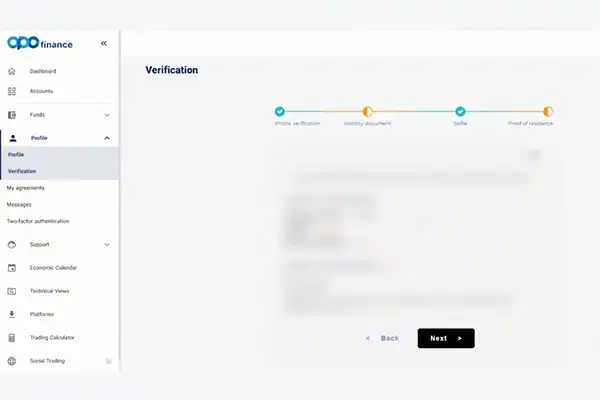

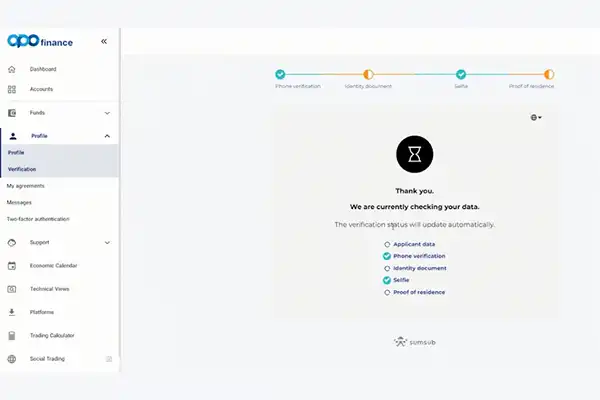

اپوفایننس بهترین بروکر برای ایرانیان است که به معاملهگران حرفهای و نوآموز فرصت میدهد تا در بازارهای مالی شرکت کنند. این بروکر با ارائه تکنولوژی پیشرفته، محیطی امن را برای معاملهگران فراهم میکند. با اپوفایننس معاملهگران میتوانند در بازارهای مختلف از جمله فارکس، سهام، کریپتوکارنسی و کالاها معامله کنند و سبد سرمایهگذاری متنوعی برای خود بسازند.

نحوه تشخیص اعتبار خطوط حمایت و مقاومت در معاملات

تایید سطوح حمایت و مقاومت در تحلیل تکنیکال میتواند به معاملهگران کمک کند تا تصمیمات بهتری در معاملات خود بگیرند. در ادامه، به چند نکته مهم که میتواند در تشخیص اعتبار این خطوط موثر باشند اشاره میکنیم:

- تکرار و تاکید: اگر یک خط حمایت یا مقاومت بهصورت مکرر در طول زمان تایید شود و قیمت از آن عبور کند، نشاندهنده اعتبار بیشتر است. تکرار این اتفاق به معنای این است که این سطح توسط بازار بهعنوان یک نقطه حمایت یا مقاومت مورد تایید قرار گرفته است.

- حجم معاملات: اگر حجم معاملات در نقاط حمایت یا مقاومت افزایش یابد، نشاندهنده این است که این نقاط توسط بازار مورد تایید قرار گرفتهاند. بهطور کلی حجم بالا نشاندهنده تایید بیشتر است.

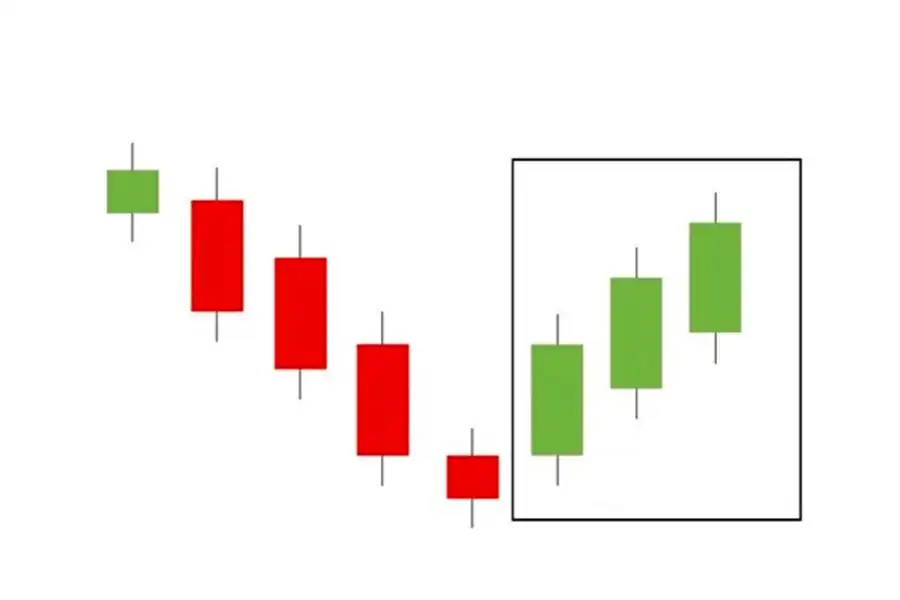

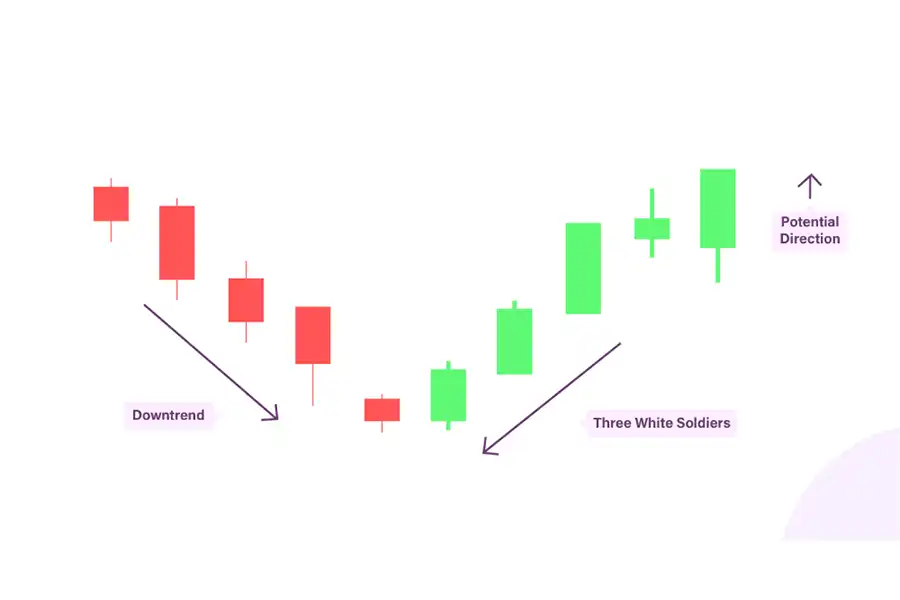

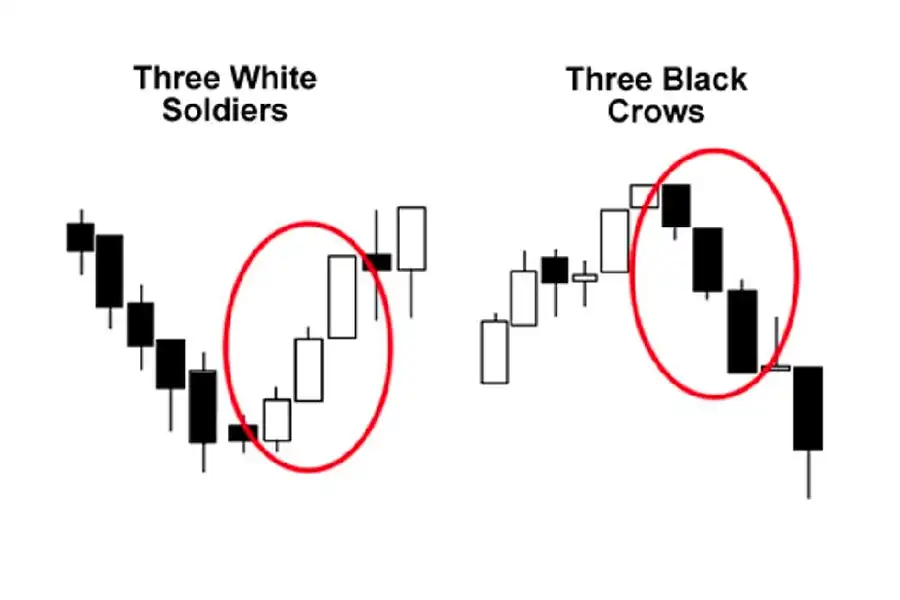

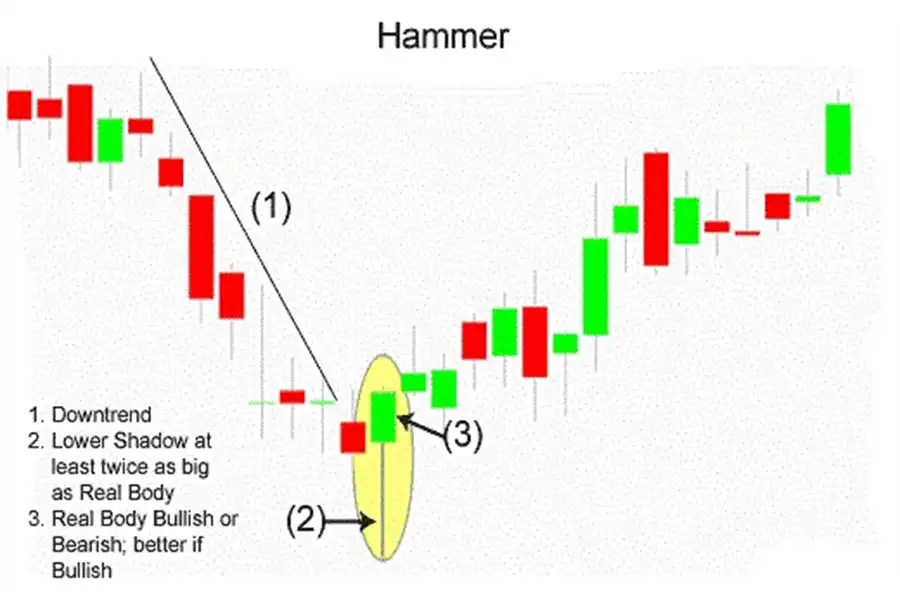

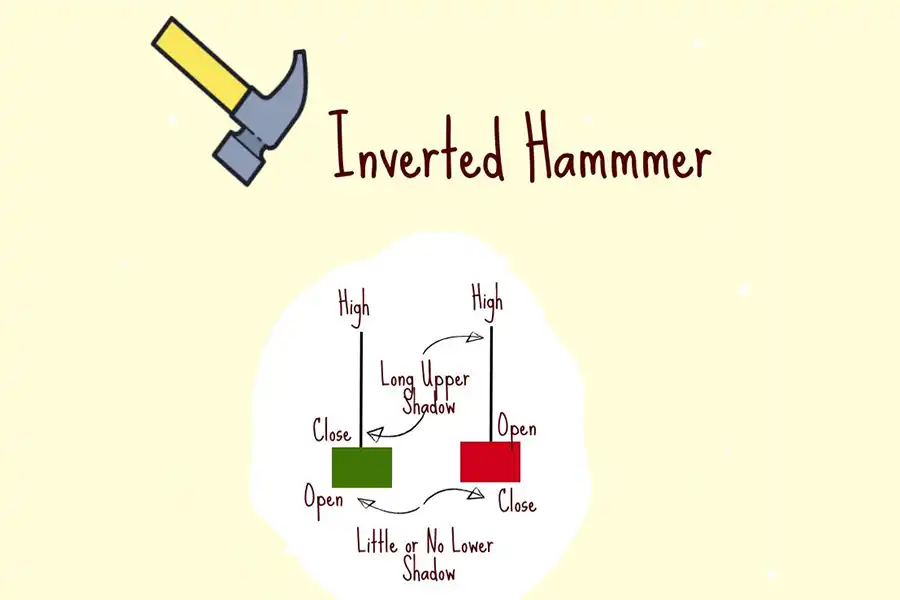

- الگوها: اگر خط حمایت و مقاومت در معاملات با یک الگوی خاص همراه باشد، اعتبار این خط بیشتر میشود. الگوهای مختلف میتوانند قوت و اعتبار نقاط حمایت و مقاومت را افزایش دهند.

- زمانبندی معاملات: اگر یک خط حمایت یا مقاومت در بازههای زمانی مختلف تایید شود، اعتبار آن افزایش مییابد. بهعنوان مثال، اگر یک نقطه حمایت در یک نمودار روزانه و همچنین در یک نمودار ساعتی تایید شود، این نشاندهنده اعتبار بیشتر است.

با توجه به این نکات و با مشاهده مداوم نمودارها و کسب تجربه، تریدرها میتوانند خطوط حمایت و مقاومت را تشخیص دهند و از آنها در معاملات خود استفاده کنند.

نحوه استفاده از سطوح حمایت و مقاومت در معاملات

استفاده از سطوح حمایت و مقاومت در معاملات ، یکی از اصول پایه در معاملات مالی است. اما چطور باید از این سطوح استفاده کرد؟

تعیین نقاط ورود و خروج

سطوح حمایت و مقاومت میتوانند بهعنوان نقاط ورود به معاملات (در نقاط حمایت) و خروج از معاملات (در نقاط مقاومت) مورد استفاده قرار گیرند. وقتی قیمت به سطح حمایت میرسد و از آن عبور میکند، میتواند نشانگر یک نقطه ورود به معامله باشد. برعکس، وقتی قیمت به سطح مقاومت میرسد و از آن عبور میکند، ممکن است زمان خروج از معامله باشد.

تعیین اهداف سود و ضرر

سطوح حمایت و مقاومت میتوانند به شما کمک کنند تا میزان ضرر و حد سود خود را تعیین کنید. بهعنوان مثال، اگر شما وارد یک معامله در نقطه حمایت شدهاید، میتوانید سطح مقاومت بعدی را بهعنوان هدف سود خود در نظر بگیرید.

مدیریت ریسک

سطوح حمایت و مقاومت میتوانند به شما در مدیریت ریسک کمک کنند. اگر قیمت از سطح حمایت عبور کند و معامله وارد ضرر شود، به شما نشان میدهد معامله شما نیاز به بازنگری دارد.

تایید الگوها

سطوح حمایت و مقاومت در معاملات میتوانند الگوهای مختلف نمودار را تایید کنند. اگر یک الگوی مثبت در نقطه حمایت تشکیل شود، این میتواند یک تاییدیه برای ورود به معامله باشد. بهطور کلی، استفاده درست از سطوح حمایت و مقاومت، نیازمند تجربه و آگاهی است. تریدرها با آنالیز دقیق بازار، میتوانند از این ابزارها در تصمیمگیریهای معاملاتی خود بهرهبرداری کنند.

استراتژیهای معامله با کمک سطوح حمایت و مقاومت در معاملات

استراتژیهای مناسب برای معامله بر اساس این سطوح، شما را قادر میسازند تا نقاط ورود و خروج معقولانهای را تعیین کنید و ریسک معاملاتی خود را کاهش دهید. از معاملات در بازار رنج گرفته تا استراتژیهای بریکاوت و خط روند، هرکدام از این روشها پتانسیل این را دارند تا ما را به سود برسانند. با یادگیری این استراتژیها و تحلیل دقیق بازار، میتوانید معاملاتی امن و پرسود را در دنیای پرتلاطم معاملات مالی تجربه کنید. در ادامه، برخی از استراتژیهای معاملاتی بر اساس سطوح حمایت و مقاومت را مطرح میکنیم.

معاملات رنج (Range Trading)

استراتژی رنج تریدینگ، از ایدهای ساده استفاده میکند. در این استراتژی، معاملهگران معتقدند که قیمتها به یک بازه خاص محدود میشوند. آنها در نقاط حمایت و مقاومت وارد معامله میشوند و در نقاط مقابل از معامله خارج میشوند. این استراتژی در بازارهایی که بدون جهت مشخص حرکت میکنند، کارآمد است.

معاملات شکست (Breakout Trading)

استراتژی شکست، بر شکستن یک سطح حمایت و مقاومت در معاملات استوار است. وقتی قیمت از یک سطح حمایت یا مقاومت عبور کند، نشانهای برای شروع یک جریان جدید در بازار است. معاملهگران در این نقطه وارد معامله میشوند و امیدوارند با ادامه این حرکت، سود زیادی کسب کنند.

بیشتر بخوانید: معاملات CFD چیست و چگونه کار میکند؟

معاملات خط روند (Trendline Trading)

در این استراتژی، معاملهگران خطوط روند را در نمودارهای قیمتی میکشند. این خطوط بر اساس نقاط حمایت و مقاومت یا بهصورت مستقیم در جریان روند قیمت قرار میگیرند. وقتی قیمت از خط روند عبور کند، این یک نشانه قوی برای ورود به معامله است. معاملهگران در جهت روند وارد معامله میشوند و امیدوارند در طول این روند، سودآوری داشته باشند.

با انتخاب و استفاده صحیح از یکی از این استراتژیها، معاملهگران میتوانند از سطوح حمایت و مقاومت در معاملات بهرهبرداری کنند و به سود خوبی دست یابند. اما به یاد داشته باشید هر استراتژی نیازمند تحلیل دقیق و مدیریت ریسک مناسب است. بنابراین قبل از ورود به بازار، دانش و تجربه کافی را کسب کنید.

در دنیای پرسود و پرریسک معاملات مالی، تشخیص نقاط حمایت و مقاومت در معاملات یکی از اساسیترین مهارتها برای معاملهگران است. حمایت و مقاومت نقاطی هستند که در بازارهای مالی از اهمیت ویژه برخوردارند و بسیاری از تریدرها بر اساس این سطوح، پوزیشنهای خود را باز میکنند. در این مقاله، هر آنچه لازم بود در مورد سطوح حمایت و مقاومت بدانید، مطرح کردیم. اکنون میتوانید با دانش و اطلاعات بیشتر، تصمیمات معاملاتی خود را اتخاذ کنید. البته تمرین، استمرار و صبر را فراموش نکنید.

در نهایت اگر یک تریدر حرفهای هستید یا حتی تازه وارد دنیای معاملات مالی شدهاید، باید برای افزایش بهرهوری معاملات خود، از یک بروکر معتبر استفاده کنید. اپوفایننس با ارائه اسپرد و نرخهای رقابتی، هزینههای معاملاتی را به حداقل و سودآوری را به حداکثر میرساند. همین امروز شروع کنید و با ثبتنام در اپوفایننس، به جهانی نوین با امکانات و ابزارهای پیشرفته قدم بگذارید.

چگونه حمایت و مقاومت در معاملات را تشخیص دهم؟

حمایت و مقاومت از طریق نمودارهای قیمتی تشخیص داده میشوند. حمایت در نقاط کمینه قیمت شکل میگیرد و مقاومت در نقاط بیشینه.

چرا باید در معاملات از حمایت و مقاومت استفاده کرد؟

استفاده از حمایت و مقاومت به معاملهگران کمک میکند تا نقاط ورود و خروج معقولتری انتخاب کنند و ریسک معاملاتی خود را کاهش دهند.

چگونه میتوان از حمایت و مقاومت در تصمیمگیری معاملاتی استفاده کرد؟

معاملهگران میتوانند از حمایت بهعنوان نقطه ورود و از مقاومت بهعنوان نقطه خروج استفاده کنند تا تصمیمات معاملاتی بهینهتری بگیرند.